نظرة عامة على السوق

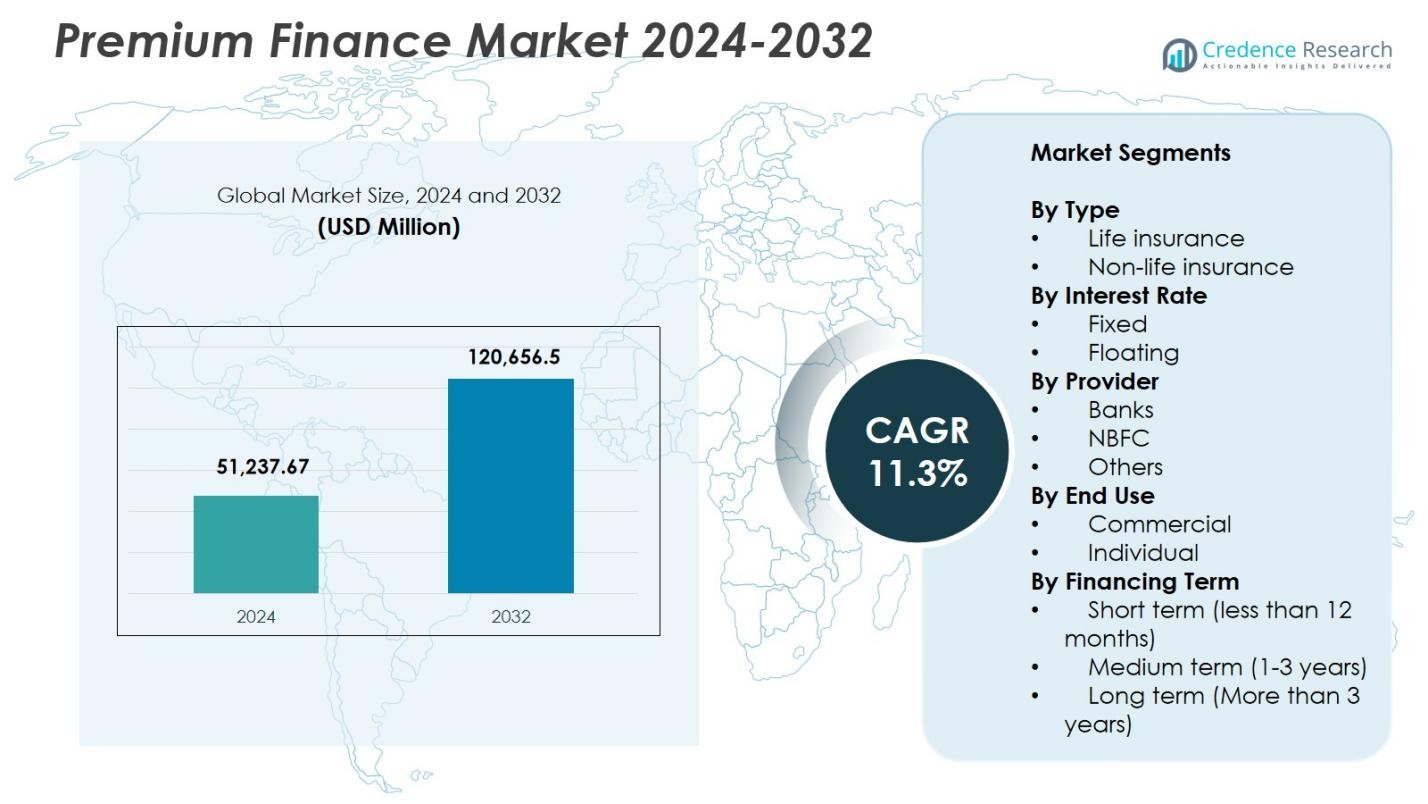

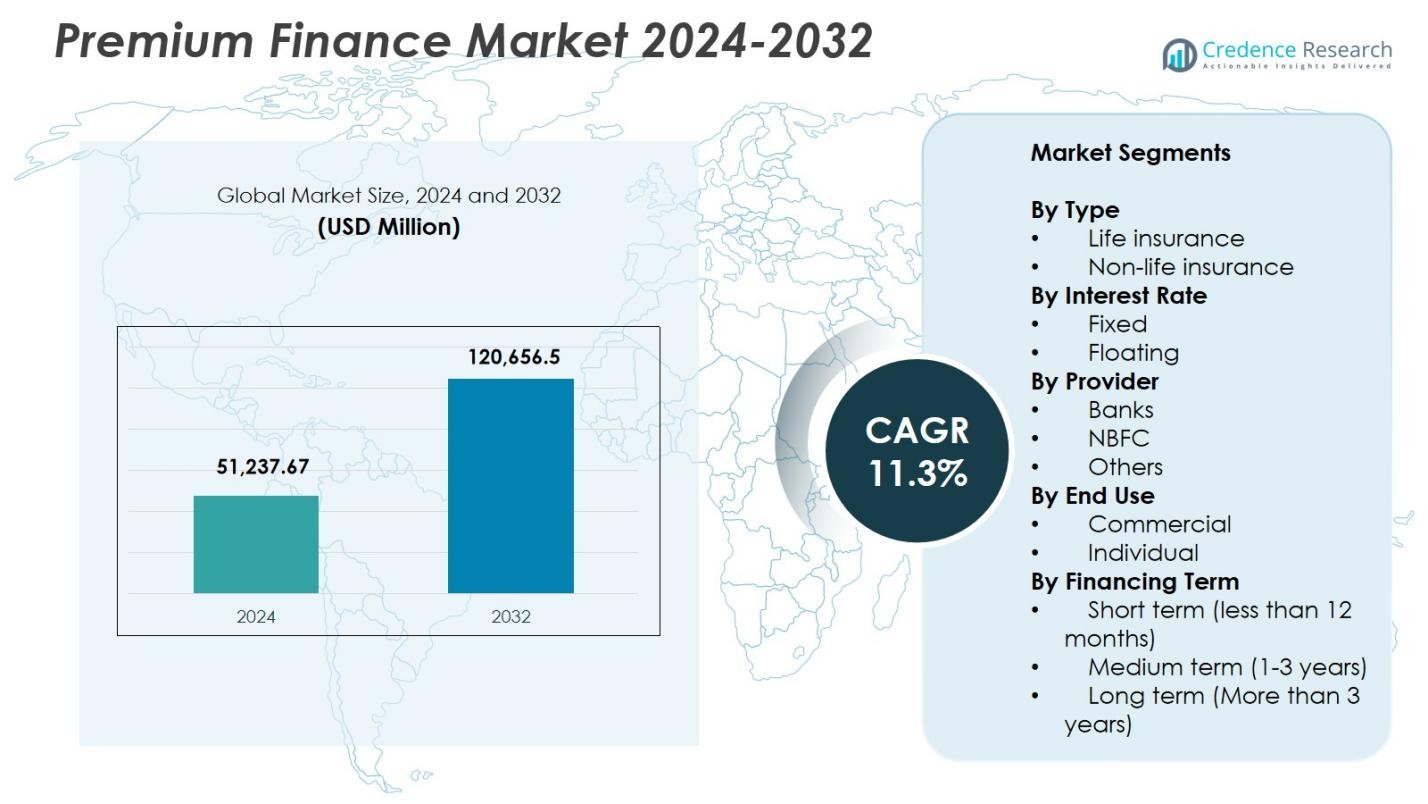

تم تقدير حجم سوق التمويل المتميز بقيمة 51,237.67 مليون دولار أمريكي في عام 2024 ومن المتوقع أن يصل إلى 120,656.5 مليون دولار أمريكي بحلول عام 2032، بمعدل نمو سنوي مركب يبلغ 11.3% خلال فترة التوقعات.

| صفة التقرير |

التفاصيل |

| الفترة التاريخية |

2020-2023 |

| السنة الأساسية |

2024 |

| فترة التوقعات |

2025-2032 |

| حجم سوق التمويل المتميز 2024 |

51,237.67 مليون دولار أمريكي |

| سوق التمويل المتميز، معدل النمو السنوي المركب |

11.3% |

| حجم سوق التمويل المتميز 2032 |

120,656.5 مليون دولار أمريكي |

يتميز سوق التمويل المتميز بمشاركة قادة مثل AFCO Credit وAgile Premium Finance وARI Financial Group وByline Bank وFirst Insurance Funding (Wintrust) وIPFS وJP Morgan وLincoln National وTruist Insurance Holdings وValley National Bancorp، حيث يعزز كل منهم وجوده في السوق من خلال منصات الإقراض المتقدمة وتوسيع الشراكات مع شركات التأمين. قادت أمريكا الشمالية السوق بحصة 41.6% في عام 2024، مدفوعة بالتبني القوي للتأمين على الحياة الممول من الأقساط والمؤسسات المالية الراسخة التي تقدم تمويل سياسات مرن. واحتفظت أوروبا بحصة 27.3%، مدعومة بارتفاع تكاليف التأمين التجاري وزيادة دمج التمويل المتميز في استراتيجيات التخطيط المؤسسي والثروات.

Access crucial information at unmatched prices!

Request your sample report today & start making informed decisions powered by Credence Research Inc.!

Download Sample

رؤى السوق

- وصل سوق التمويل المتميز إلى 51,237.67 مليون دولار أمريكي في عام 2024 وسينمو ليصل إلى 120,656.5 دولار أمريكي بمعدل نمو سنوي مركب قدره 11.3% حتى عام 2032.

- يزيد الطلب على التأمين على الحياة ذو القيمة العالية من النمو، حيث يستحوذ قطاع التأمين على الحياة على حصة 62.4% مع تبني العملاء الأثرياء هياكل تمويل تحافظ على السيولة.

- تعيد منصات الإقراض الرقمية، والاكتتاب الآلي، ونماذج التمويل المدمجة تشكيل اتجاهات السوق، مما يتيح الموافقات السريعة وتوسيع الاعتماد عبر الشركات الصغيرة والمتوسطة والأفراد ذوي الثروات العالية.

- تعزز الشركات الرئيسية موقعها في السوق من خلال توسيع شراكاتها مع شركات التأمين وحلول الإقراض المتقدمة، بينما تقود البنوك قطاع المزودين بحصة 7%، مدعومة بقدرة رأس مال قوية.

- تقود أمريكا الشمالية الطلب الإقليمي بحصة 6%، تليها أوروبا بحصة 27.3% وآسيا والمحيط الهادئ بحصة 21.4%، مدفوعة باختراق قوي للتأمين، وتوسع الثروة، وزيادة الحاجة إلى تمويل متميز منظم عبر الأسواق التجارية والشخصية.

تحليل تقسيم السوق:

تحليل تقسيم السوق:

حسب النوع

سيطر التأمين على الحياة على سوق التمويل المتميز بحصة 62.4% في عام 2024، مدفوعًا بزيادة الطلب على سياسات الحياة ذات القيمة العالية، واستراتيجيات التخطيط العقاري، وحلول التمويل المركزة على السيولة للعملاء الأثرياء. يستفيد القطاع من زيادة اعتماد هياكل التمويل التي تعتمد على الفائدة فقط والتي تساعد في الحفاظ على التدفق النقدي مع الحفاظ على التغطية طويلة الأجل. واحتفظ التأمين غير الحياتي بحصة 37.6%، مدعومًا بالعملاء التجاريين الذين يمولون أقساط التأمين الكبيرة على الممتلكات، والحوادث، والتأمينات الخاصة. تستمر متطلبات إدارة المخاطر المتزايدة عبر القطاعات المؤسسية في تعزيز الطلب على التمويل المتميز المنظم في كلا الفئتين.

- على سبيل المثال، توفر شركة Bajaj Finserv التمويل المتميز للتأمين على الحياة لمساعدة الأفراد الأثرياء في الحفاظ على السيولة وتأمين إرث العائلة. يمول العملاء الأقساط عبر القروض، مما يسمح لهم بالاحتفاظ برأس المال للاستثمارات أو احتياجات الأعمال.

حسب سعر الفائدة

قاد التمويل ذو السعر الثابت السوق بحصة 68.1% في عام 2024، حيث فضل المقترضون هياكل السداد المتوقعة وسط بيئات أسعار الفائدة المتقلبة. ينمو هذا القطاع مع تسويق شركات التأمين والبنوك وشركات التمويل المتميز للاستقرار طويل الأجل للأفراد ذوي الثروات العالية وحاملي السياسات المؤسسية الذين يسعون إلى تخطيط تكاليف متسق. استحوذ التمويل ذو السعر المتغير على حصة 31.9%، مدفوعًا بالعملاء الذين يستهدفون تكاليف التمويل قصيرة الأجل الأقل ويستفيدون من إعادة ضبط الأسعار خلال دورات التخفيف النقدي. يستمر التحول نحو منتجات الإقراض المتنوعة في توسيع العروض الثابتة والمتغيرة عبر مزودي التمويل المتميز.

- على سبيل المثال، يقدم بنك J.P. Morgan Private Bank تمويل أقساط التأمين على الحياة بأسعار فائدة ثابتة أو متغيرة مصممة لتخطيط التركات، مما يسمح للعملاء برهن قيمة النقدية للسياسة دون تصفية الأصول.

حسب المزود

استحوذت البنوك على أكبر حصة في هذا القطاع بنسبة 54.7% في عام 2024، مدعومة بقاعدتها الرأسمالية القوية، ومنصات التأمين والإقراض المتكاملة، وقدرتها على تقديم شروط فائدة تنافسية. واحتفظت الشركات المالية غير المصرفية بحصة 33.5%، مدفوعة بالاكتتاب المرن، والموافقة السريعة على القروض، وزيادة الاختراق بين العملاء التجاريين الصغار إلى المتوسطين. مثلت الجهات المزودة الأخرى، بما في ذلك شركات التمويل المتخصصة والمقرضين المرتبطين بالوساطة، نسبة 11.8%، حيث تكتسب زخماً من خلال تقديم حلول تمويل مخصصة لسياسات التأمين على الحياة والتأمين التجاري. يستمر تعزيز شبكات التوزيع في تحسين إمكانية الوصول إلى السوق عبر جميع فئات المزودين.

محركات النمو الرئيسية

زيادة الطلب على سياسات التأمين على الحياة ذات القيمة العالية

يتوسع سوق تمويل الأقساط بسرعة حيث يقوم الأفراد الأثرياء بشكل متزايد بتمويل سياسات التأمين على الحياة ذات القيمة العالية من خلال التمويل المنظم. يرتفع الطلب حيث يستفيد حاملو السياسات من تمويل الأقساط للحفاظ على السيولة، وتحسين هياكل التخطيط للتركات، وتعزيز كفاءة نقل الثروة. تقدم المؤسسات المالية ترتيبات تعتمد على الفائدة فقط ومرونة في الضمانات، مما يمكن المقترضين من الحفاظ على التغطية طويلة الأجل دون دفعات مقدمة كبيرة. مع تحول إدارة الثروات بكفاءة ضريبية إلى أولوية، يعزز تمويل الأقساط أهميته، مما يدفع إلى تبني قوي بين العملاء ذوي الثروات العالية والمكاتب العائلية التي تسعى إلى استراتيجيات تأمين تعتمد على الرافعة المالية.

- على سبيل المثال، تقدم شركة IPFS Corporation حلول تمويل الأقساط التي تبسط التدفق النقدي للوكلاء والمُؤمَّنين ذوي الثروات العالية من خلال تغطية أقساط السياسات الكبيرة عبر قروض مضمونة بقيمة السياسة.

ارتفاع تكاليف التأمين التجاري يدفع الشركات إلى التبني

تعتمد الشركات بشكل متزايد على تمويل الأقساط لإدارة تكاليف التأمين التجاري المتزايدة عبر خطوط الممتلكات، والمسؤولية، والتخصص. تستخدم الشركات التمويل للحفاظ على مستويات التغطية مع الحفاظ على التدفق النقدي التشغيلي، وتقليل الضغط الرأسمالي المقدم، ومواءمة نفقات التأمين مع دورات الإيرادات. تسرع زيادة التعرض للمخاطر في قطاعات مثل البناء، والخدمات اللوجستية، والطاقة من التبني. مع تشديد شركات التأمين لمعايير الاكتتاب، يلجأ المشترون من الشركات إلى مقدمي تمويل الأقساط للحصول على هياكل سداد مرنة، مما يدعم النمو المستمر في السوق عبر الشركات الصغيرة والمتوسطة والكبيرة.

- على سبيل المثال، تقدم شركة First Insurance Funding، وهي شركة تابعة لـ Wintrust، تمويل الأقساط في جميع الولايات الأمريكية الخمسين لتغطية السيارات التجارية لشركات النقل والشحن، حيث تتعامل مع أكثر من 16 مليار دولار في حجم القروض السنوي لتخفيف أعباء الأقساط.

توسع قدرات التمويل للبنوك والشركات المالية غير المصرفية

توسع البنوك والشركات المالية غير المصرفية عروض تمويل الأقساط مدعومة باحتياطيات رأسمالية قوية، وأنظمة اكتتاب رقمية متكاملة، ومحافظ مخاطر متنوعة. قدرتها على تقديم أسعار فائدة تنافسية، وتنسيق سلس بين السياسة والمقرض، وتحسين خدمة المقترض تجذب العملاء الأفراد والتجاريين. تكتسب الشركات المالية غير المصرفية زخماً من خلال تقديم موافقات سريعة وخيارات تمويل مخصصة للقطاعات ذات المخاطر العالية أو غير المخدومة. مع تعزيز المؤسسات المالية لشراكات التوزيع مع شركات التأمين والوسطاء، يصبح تمويل الأقساط أكثر سهولة، مما يدفع إلى اختراق السوق المستمر وتسريع التبني طويل الأجل.

الاتجاهات والفرص الرئيسية

الرقمنة والأتمتة تحول التمويل المتميز

تعيد منصات الإقراض الرقمية، والاكتتاب الآلي، وتكاملات شركات التأمين الممكّنة عبر API تشكيل عمليات السوق، مما يتيح الموافقات السريعة، والوثائق الشفافة، وإدارة دفع الأقساط في الوقت الفعلي. يستفيد المقرضون من التحليلات لتقييم ملفات المقترضين بدقة أكبر، مما يحسن من تقييم المخاطر ويقلل من حالات التخلف عن السداد. تتيح نماذج التمويل المدمجة للوسطاء وشركات التأمين تقديم خيارات التمويل في نقطة البيع، مما يزيد من معدلات التحويل. يخلق هذا التحول الرقمي فرصًا كبيرة للمزودين لتوسيع العمليات، وتحسين تجربة العملاء، والتوسع في قطاعات التأمين على الأعمال الصغيرة والتجزئة غير المخدومة.

- على سبيل المثال، قامت HDFC ERGO بدمج أكثر من 300 خدمة API عبر Apigee في تطبيقات التأمين الفائقة الخاصة بها، مما يسهل الاتصالات السلسة مع الشركاء مثل الكراجات وتجار التجزئة لرحلات العملاء المدمجة وعمليات الخلفية المبسطة.

الاستخدام المتزايد للتمويل المتميز في التخطيط العقاري وإدارة الثروات

يكتسب التمويل المتميز أهمية حيث يدمج مديرو الثروات التأمين الممول في استراتيجيات التخطيط العقاري وتحسين الضرائب. يستخدم العملاء ذوو الثروات العالية بشكل متزايد السياسات الممولة لتغطية ضرائب العقارات، وحماية خطط تعاقب الأعمال، وتعزيز نقل الثروة بين الأجيال دون تصفية الأصول. مع توسع البنوك الخاصة والشركات الاستشارية في حلول التأمين المهيكلة، تزداد فرص البيع المتقاطع. يضع هذا الاتجاه التمويل المتميز كأداة جذابة ضمن محافظ التخطيط الشامل للثروات، مما يفتح آفاق نمو كبيرة عبر الأنظمة البيئية للأفراد ذوي الثروات العالية جدًا، والبنوك الخاصة، ومكاتب العائلات.

- على سبيل المثال، تقوم Synovus Life Finance ببناء قروض تمويل متميزة مخصصة مضمونة بقيم نقدية للسياسات للأفراد ذوي الثروات العالية، مما يسمح باستخدام الأموال المقترضة لدفع الأقساط مع الحفاظ على سيولة العميل للاستثمارات وتجنب بيع الأصول غير السائلة مثل العقارات.

التحديات الرئيسية

تقلب أسعار الفائدة وتأثيره على قدرة الاقتراض

تشكل تقلبات أسعار الفائدة تحديًا كبيرًا حيث تؤدي زيادة تكاليف الاقتراض إلى تقليل القدرة على تحمل التكاليف والربحية لاستراتيجيات التأمين الممولة. تزيد الأسعار المرتفعة من إجمالي الالتزامات السدادية، مما يدفع بعض المقترضين إلى إعادة النظر في الالتزامات طويلة الأجل أو إعادة هيكلة ترتيبات الضمانات. يجب على المقرضين إعادة تقييم تعرض المخاطر بشكل متكرر، خاصة في المحافظ ذات الأسعار المتغيرة. يضغط هذا التقلب على كل من المقترضين ومقدمي التمويل، مما قد يؤدي إلى تباطؤ حجم المعاملات الجديدة خلال دورات التشديد النقدي وزيادة خطر انقطاع السياسات أو صعوبات إعادة التمويل في بيئات الأسعار غير المستقرة.

متطلبات الضمان والاكتتاب الصارمة

غالبًا ما تتطلب معاملات التمويل المتميز ضمانات قوية، وتقييمات ائتمانية مفصلة، وتنسيقًا دقيقًا بين المقرضين وشركات التأمين، مما يخلق حواجز لبعض المقترضين. تتطلب السياسات ذات القيمة العالية، خاصة في التأمين على الحياة، وثائق مالية شاملة وضوابط صارمة لنسبة القرض إلى القيمة، مما يحد من الوصول للعملاء ذوي الدخل المتغير أو الأصول المحدودة. تزيد هذه المتطلبات الصارمة من تعقيد المعالجة للمقرضين وقد تؤخر الموافقات. مع تكثيف التدقيق التنظيمي، يصبح الحفاظ على الامتثال أثناء إدارة مخاطر الائتمان أكثر تحديًا، مما يحد من التوسع في بعض القطاعات الناشئة أو ذات المخاطر العالية.

تحليل إقليمي

أمريكا الشمالية

تصدرت أمريكا الشمالية سوق التمويل المتميز بحصة 41.6% في عام 2024، مدعومة بالنفاذ القوي لسياسات التأمين على الحياة ذات القيمة العالية، وممارسات التخطيط المالي المتقدمة، وشبكة ناضجة من البنوك وشركات التمويل المتميز. تقود الولايات المتحدة الهيمنة الإقليمية حيث يستخدم العملاء ذوو الثروات العالية والمشترون من الشركات التمويل بشكل متزايد لإدارة السيولة وتكاليف التأمين المتزايدة. تسرع بنية الإقراض الرقمي القوية والشراكات الواسعة مع الوسطاء وأطر التخطيط العقاري المواتية من التبني. تساهم كندا في نمو مستقر حيث توسع شركات التأمين والمؤسسات المالية عروض التمويل المتميز لحاملي السياسات التجارية والشخصية.

أوروبا

احتلت أوروبا حصة 27.3% في عام 2024، مدفوعة بالاستخدام المتزايد للتمويل المتميز في التأمين على الشركات، والمسؤولية المهنية، وقطاعات المخاطر المتخصصة. تشهد المنطقة تبنيًا قويًا في المملكة المتحدة وألمانيا وفرنسا حيث تستخدم الشركات أدوات التمويل لإدارة الأقساط المتزايدة ومتطلبات التغطية المدفوعة بالتنظيم. يدمج مدراء الثروات في أوروبا الغربية بشكل متزايد التأمين على الحياة الممول في استراتيجيات التخطيط الإرث الضريبي الفعالة. يدعم توسع الإقراض الرقمي والتعاون عبر الحدود بين شركات التأمين والمقرضين نمو السوق. تشهد أوروبا الجنوبية والشرقية طلبًا ناشئًا حيث تتبنى الشركات الصغيرة والمتوسطة التمويل المتميز للحفاظ على رأس المال العامل وتعزيز استقرار التدفق النقدي.

آسيا والمحيط الهادئ

شكلت منطقة آسيا والمحيط الهادئ 21.4% من السوق في عام 2024، مما يعكس التوسع السريع في التأمين التجاري، وارتفاع أعداد الأفراد ذوي الثروات العالية، واعتماد استراتيجيات التأمين الممولة عبر الاقتصادات الكبرى. يتم تحفيز الزخم القوي للسوق في الصين واليابان والهند وأستراليا بزيادة نفاذ التأمين، واحتياجات الامتثال التنظيمي المتزايدة، وتوافر منتجات التمويل المرنة من البنوك والمؤسسات المالية غير المصرفية. تعتمد الشركات عبر التصنيع والبنية التحتية واللوجستيات على التمويل المتميز لإدارة الأقساط المتزايدة. مع تسارع تراكم الثروة في الأسواق الناشئة، يكتسب التأمين على الحياة الممول زخمًا، مما يدفع النمو طويل الأجل في المنطقة.

أمريكا اللاتينية

استحوذت أمريكا اللاتينية على حصة 6.8% في عام 2024، مدعومة بمتطلبات التأمين التجاري المتزايدة، واعتماد أطر إدارة المخاطر، وزيادة الوعي بالتمويل المتميز بين الشركات الصغيرة والمتوسطة الحجم. تقود دول مثل البرازيل والمكسيك وتشيلي التبني الإقليمي حيث تسعى الشركات إلى حلول التمويل لإدارة تكاليف التأمين على المسؤولية والممتلكات والتأمين المتخصص المتزايدة. بينما تشكل أسعار الفائدة المرتفعة تحديات، يزداد الطلب على هياكل السداد المرنة والتسجيل الرقمي. تعزز الشراكات المتزايدة بين شركات التأمين والوسطاء والمؤسسات المالية من إمكانية الوصول، مما يدفع المشاركة الإقليمية الأوسع في حلول التمويل المتميز.

الشرق الأوسط وأفريقيا

مثلّت منطقة الشرق الأوسط وأفريقيا 2.9% من السوق في عام 2024، مدفوعة بزيادة الطلب على التأمين التجاري والمتخصص في صناعات البناء والطاقة واللوجستيات. يعزز نمو الثروة في دول مجلس التعاون الخليجي اعتماد التأمين على الحياة الممول بين الأفراد ذوي الثروات العالية. توسع البنوك وشركات التمويل الإقليمية عروضها لدعم مرونة دفع الأقساط وسط زيادة قيم السياسات. في أفريقيا، يخلق التطور التدريجي لسوق التأمين ونمو الشركات الصغيرة والمتوسطة فرصًا جديدة، رغم أن الوصول المالي المحدود وقيود الائتمان تبطئ التقدم. يدعم التحديث التنظيمي المستمر والإقراض الرقمي التوسع التدريجي للسوق.

تقسيمات السوق:

حسب النوع

- تأمين الحياة

- التأمين غير الحياة

حسب سعر الفائدة

حسب المزود

- البنوك

- الشركات المالية غير المصرفية

- أخرى

حسب الاستخدام النهائي

حسب مدة التمويل

- قصير الأجل (أقل من 12 شهرًا)

- متوسط الأجل (1-3 سنوات)

- طويل الأجل (أكثر من 3 سنوات)

حسب الجغرافيا

- أمريكا الشمالية

- الولايات المتحدة

- كندا

- المكسيك

- أوروبا

- ألمانيا

- فرنسا

- المملكة المتحدة

- إيطاليا

- إسبانيا

- بقية أوروبا

- آسيا والمحيط الهادئ

- الصين

- اليابان

- الهند

- كوريا الجنوبية

- جنوب شرق آسيا

- بقية آسيا والمحيط الهادئ

- أمريكا اللاتينية

- البرازيل

- الأرجنتين

- بقية أمريكا اللاتينية

- الشرق الأوسط وأفريقيا

- دول مجلس التعاون الخليجي

- جنوب أفريقيا

- بقية الشرق الأوسط وأفريقيا

المشهد التنافسي

يتميز المشهد التنافسي لسوق التمويل المتميز بمشاركين رائدين مثل AFCO Credit وAgile Premium Finance وARI Financial Group وByline Bank وFirst Insurance Funding (Wintrust) وIPFS وJP Morgan وLincoln National وTruist Insurance Holdings وValley National Bancorp. تتشكل ديناميكيات السوق من خلال محافظ المنتجات المتنوعة واستراتيجيات أسعار الفائدة وقدرات الإقراض الرقمي المتوسعة التي تعزز سرعة الاكتتاب وتسجيل العملاء. تحافظ البنوك على تأثير قوي من خلال أنظمة التأمين والإقراض المتكاملة والوصول التنافسي إلى رأس المال، بينما تعزز الشركات المالية المتخصصة موقعها من خلال هياكل القروض المرنة وخبرة تمويل السياسات المتخصصة. يستثمر المزودون بشكل متزايد في الأتمتة وتحليلات المخاطر والمنصات المتكاملة مع الوسطاء لتحسين اتخاذ القرار وتقليل تكاليف المعالجة. تستمر الشراكات الاستراتيجية مع شركات التأمين والوكالات المستقلة في توسيع نطاق التوزيع وزيادة حجم المعاملات. مع تطور بيئات أسعار الفائدة، يركز اللاعبون على كفاءة التسعير وإدارة الضمانات ونماذج العلاقات طويلة الأجل للحفاظ على حصة السوق ودعم النمو القابل للتوسع عبر قطاعات تمويل التأمين على الحياة والتأمين التجاري.

تحليل اللاعبين الرئيسيين

التطورات الأخيرة

- في أبريل 2024، استحوذت شركة آي بي إف إس على شركة ستونمارك، مضيفة أكثر من 4,000 وكالة وفريقها إلى عمليات تمويل الأقساط الخاصة بها.

- في يونيو 2023، دخلت أجايل بريميوم فاينانس في شراكة استراتيجية مع بافو إنشورنس سوليوشنز لتقديم سوق تمويل أقساط محسّن لشركات التأمين والوسطاء.

- في ديسمبر 2024، تعاونت أفكو دايركت مع إي باي بوليسي لدمج خيارات تمويل الأقساط في أنظمة الدفع الرقمية لوكالات وشركات التأمين.

Shape Your Report to Specific Countries or Regions & Enjoy 30% Off!

تغطية التقرير

يقدم تقرير البحث تحليلًا متعمقًا بناءً على النوع، سعر الفائدة، المزود، الاستخدام النهائي، مدة التمويل و الجغرافيا. يوضح اللاعبين الرئيسيين في السوق، ويقدم نظرة عامة على أعمالهم، وعروض منتجاتهم، واستثماراتهم، ومصادر إيراداتهم، والتطبيقات الرئيسية. بالإضافة إلى ذلك، يتضمن التقرير رؤى حول البيئة التنافسية، وتحليل SWOT، والاتجاهات الحالية في السوق، بالإضافة إلى العوامل الرئيسية والقيود. علاوة على ذلك، يناقش التقرير العوامل المختلفة التي دفعت توسع السوق في السنوات الأخيرة. كما يستكشف التقرير ديناميكيات السوق، والسيناريوهات التنظيمية، والتطورات التكنولوجية التي تشكل الصناعة. يقيم تأثير العوامل الخارجية والتغيرات الاقتصادية العالمية على نمو السوق. وأخيرًا، يقدم توصيات استراتيجية للوافدين الجدد والشركات القائمة للتنقل في تعقيدات السوق.

التوقعات المستقبلية

- سيزداد اعتماد تمويل الأقساط مع دمج الأفراد ذوي الثروات العالية بشكل متزايد التأمين على الحياة الممول في استراتيجيات التخطيط العقاري والثروة.

- ستعمل منصات الإقراض الرقمية على تبسيط الاكتتاب، وتسريع الموافقات، وتوسيع الوصول إلى السوق عبر القطاعات الفردية والتجارية.

- سيزداد الطلب المؤسسي على تمويل الأقساط مع إدارة الشركات لتكاليف التأمين المتزايدة على الممتلكات والمسؤولية والتخصصات.

- ستعزز البنوك والمؤسسات المالية غير المصرفية الابتكار في المنتجات، مقدمة خيارات سداد أكثر مرونة وهياكل فائدة معدلة حسب المخاطر.

- ستتوسع نماذج التمويل المدمجة مع دمج شركات التأمين والوسطاء للتمويل مباشرة في سير عمل مبيعات السياسات.

- سيؤدي النمو في قطاعات البناء التجاري واللوجستيات والطاقة إلى زيادة الطلب على تغطية التأمين الممول.

- ستدفع متطلبات الامتثال التنظيمي المتزايدة المزيد من الشركات نحو تغطية ممولة بالأقساط لإدارة التكاليف المتزايدة.

- ستسرع تراكم الثروة في آسيا والمحيط الهادئ والشرق الأوسط من اعتماد حلول التأمين على الحياة الممولة.

- ستعزز الشراكات بين شركات التأمين والوسطاء ومقدمي التمويل شبكات التوزيع واكتساب العملاء.

- ستحسن التحليلات المتقدمة وتقييم المخاطر المدفوع بالذكاء الاصطناعي من تصنيف المقترضين وتقلل من مخاطر التخلف عن السداد، مما يعزز استقرار السوق.

تحليل تقسيم السوق:

تحليل تقسيم السوق: