Markedsoversigt

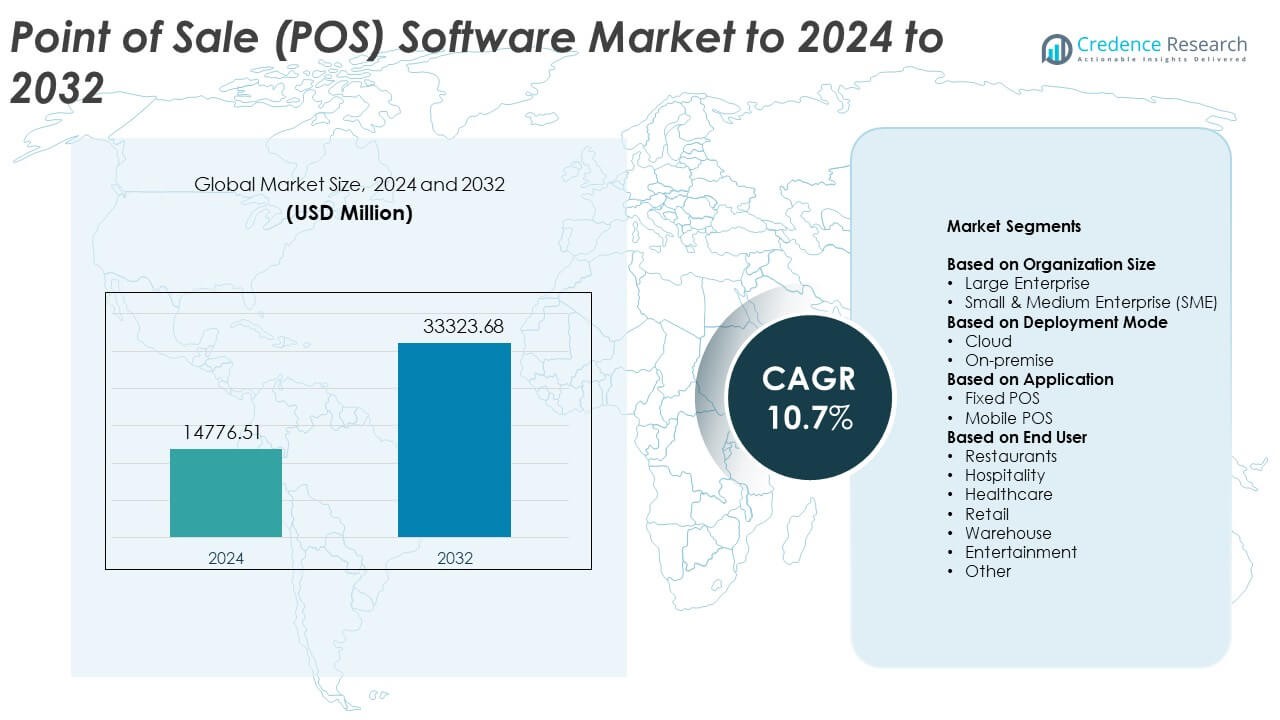

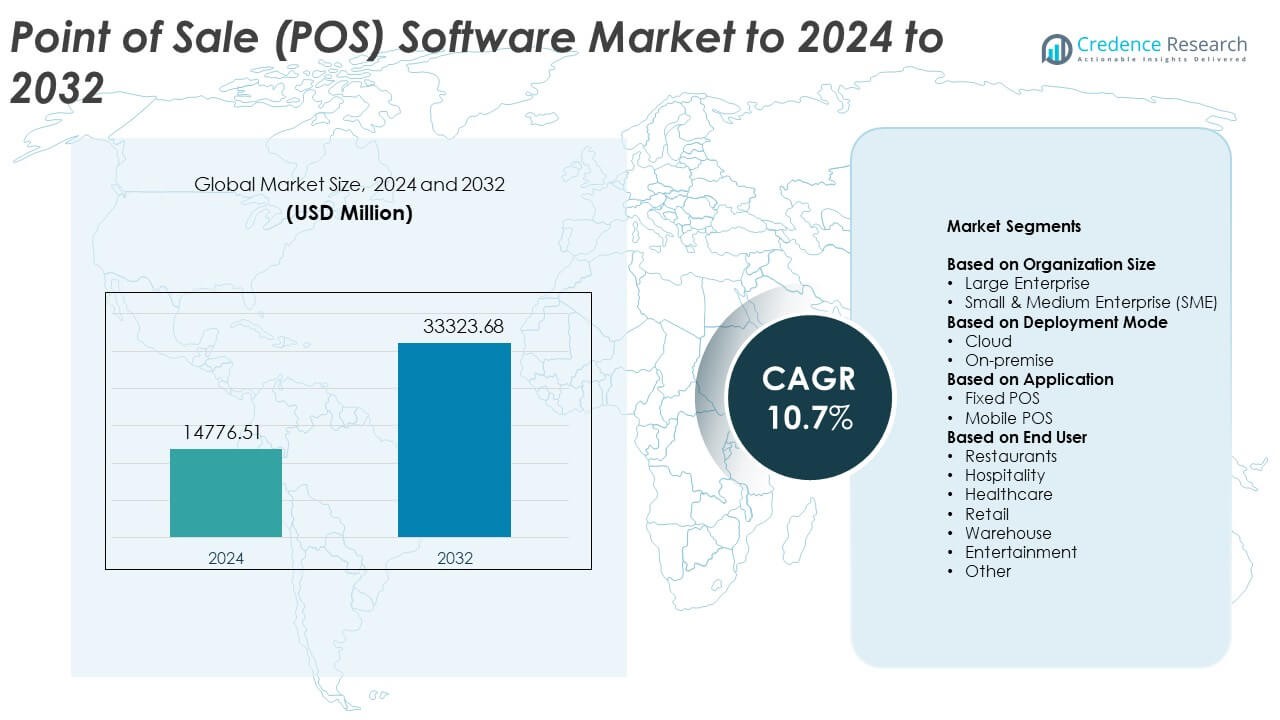

Markedet for Point of Sale (POS) Software blev vurderet til USD 14776,51 millioner i 2024 og forventes at nå USD 33323,68 millioner i 2032, med en CAGR på 10,7% i prognoseperioden.

| RAPPORTATTRIBUT |

DETALJER |

| Historisk periode |

2020-2023 |

| Basisår |

2024 |

| Prognoseperiode |

2025-2032 |

| Markedets størrelse for Point of Sale (POS) Software 2024 |

USD 14776,51 millioner |

| Markedet for Point of Sale (POS) Software, CAGR |

10,7% |

| Markedets størrelse for Point of Sale (POS) Software 2032 |

USD 33323,68 millioner |

Markedet for Point of Sale (POS) Software drives af store aktører inklusive NCR Corporation, Panasonic Corporation, Square, Inc., VeriFone Systems, Inc., NEC Corporation, Diebold Nixdorf, Ingenico Group, Samsung Electronic Co. Ltd, PAX Technology og Epicor Software Corporation. Disse leverandører udvider deres rækkevidde gennem cloud-platforme, mobile POS-værktøjer og sikre betalingsteknologier, der understøtter hurtigere, mere integrerede detail- og gæstfrihedsarbejdsgange. Nordamerika førte markedet i 2024 med omkring 38% andel, understøttet af stærk digital betalingsadoption og hurtige systemopgraderinger. Asien og Stillehavsområdet fulgte med næsten 29% andel på grund af hurtigt voksende detailaktivitet og stigende cloud-POS-penetration.

Access crucial information at unmatched prices!

Request your sample report today & start making informed decisions powered by Credence Research Inc.!

Download Sample

Markedsindsigt

- Markedet for Point of Sale (POS) Software nåede USD 14776,51 millioner i 2024 og forventes at ramme USD 33323,68 millioner i 2032, med en vækst på en CAGR på 10,7%.

• Stigende efterspørgsel efter digitale betalinger og cloud-baserede POS-platforme driver markedsudvidelse, understøttet af stærk adoption blandt store virksomheder, der holder omkring 61% andel.

• Mobile POS-systemer fortsætter med at vinde frem, da virksomheder forbedrer servicehastigheden og understøtter kontaktløse transaktioner, hvilket afspejler en klar tendens mod fleksible betalingsmiljøer.

• Konkurrenceaktiviteten forbliver stærk, da leverandører introducerer AI-funktioner, dybere analyser og integrerede betalingsløsninger for at styrke markedspositionen trods bekymringer relateret til cybersikkerhedstrusler og integrationskompleksitet.

• Nordamerika førte markedet med næsten 38% andel i 2024, efterfulgt af Asien og Stillehavsområdet med omkring 29%, mens mobile POS dominerede applikationssegmentet med omkring 54% andel.

Markedssegmenteringsanalyse:

Efter organisationsstørrelse

Store virksomheder havde den dominerende andel i 2024 med omkring 61% af markedet for Point of Sale (POS) Software. Store virksomheder adopterede avancerede POS-platforme til at håndtere høje transaktionsbelastninger, multi-butik netværk og integrerede lagerstyringssystemer. Efterspørgslen steg, da detailhandlere og restauranter opgraderede ældre systemer for at forbedre faktureringsnøjagtigheden og kundestrømmen. Stærkt fokus på omnichannel engagement og datadrevne indsigter fik store aktører til at investere i skalerbare POS-suiter. Små og mellemstore virksomheder fortsatte med at vokse, da cloud-baserede værktøjer blev mere overkommelige og lettere at implementere.

- For eksempel rapporterede Walmart Inc. at betjene cirka 270 millioner kunder og medlemmer hver uge på tværs af mere end 10.750 butikker i 19 lande.

Efter implementeringsmetode

Cloud-implementering førte denne segment i 2024 med næsten 67% andel af markedet for Point of Sale (POS) software. Detailhandlere og hotel- og restaurationsvirksomheder skiftede til cloud-systemer for at opnå fjernadgang, lave startomkostninger og automatiske opdateringer. Cloud-modeller understøttede realtids salgssporing og synkronisering på tværs af enheder, hvilket forbedrede driftsfarten. Hurtig ekspansion af e-handel og mobilbetalinger øgede afhængigheden af fleksible cloud-platforme. On-premise løsninger havde en mindre andel på grund af højere installationsomkostninger og begrænset skalerbarhed, selvom de forblev nyttige for virksomheder med strenge datakontrolbehov.

- For eksempel oplyste Lightspeed Commerce, at deres cloud-baserede platform betjente omkring 144.000 kundelokationer på tværs af mere end 100 lande pr. 31. marts 2025, hvilket understreger, hvordan cloud-POS er blevet den centrale implementeringsmodel for mange detailhandlere og hotel- og restaurationsoperatører.

Efter Anvendelse

Mobil POS dominerede segmentet i 2024 med omkring 54% andel af markedet for Point of Sale (POS) software. Anvendelsen voksede, da virksomheder brugte håndholdte enheder til at reducere køtider og understøtte betalinger hvor som helst i butikken. Restauranter, fastfoodkæder og detailbutikker foretrak mobile systemer for at forbedre personalets mobilitet og betjene kunder hurtigere. Stærk vækst i kontaktløse betalinger og digitale tegnebøger hjalp mobil POS med at opnå bredere udbredelse. Faste POS-systemer spillede stadig en vigtig rolle i håndteringen af højvolumendisken, men mobilitet og fleksibilitet drev stærkere efterspørgsel efter håndholdte løsninger.

Vigtige Vækstdrivere

Stigende Efterspørgsel efter Digitale Betalinger

Digitale betalinger udvidede sig på tværs af detailhandel og hotel- og restaurationsbranchen, hvilket pressede virksomheder til at adoptere moderne POS-software. Forhandlere foretrak systemer, der understøttede kontaktløse kort, QR-betalinger og mobile tegnebøger for at fremskynde transaktioner. Vækst i online-til-offline handel krævede også integrerede faktureringsværktøjer, der forbandt fysiske og digitale kanaler. Stærk forbrugerpræference for hurtige og sikre betalinger opmuntrede virksomheder til at opgradere forældede platforme. Dette skift skabte en stabil efterspørgsel efter skalerbare POS-løsninger med realtidsbehandling.

- For eksempel havde Apple Pay en anslået 744 millioner brugere verden over i 2024, hvilket illustrerer, hvordan storskala adoption af tegnebøger presser forhandlere til at implementere POS-software, der sikkert kan acceptere tokeniserede og kontaktløse digitale betalinger ved kassen.

Udvidelse af Omnichannel Detailhandel

Detailhandlere adopterede omnichannel-modeller, der forbandt butikker, websites og mobilapps, hvilket øgede behovet for integreret POS-software. Virksomheder ønskede en samlet lagerstyring, fælles kundedata og ensartede priser på tværs af kanaler. POS-platforme med analyseværktøjer, loyalitetsfunktioner og centraliserede dashboards understøttede smidigere operationer. Denne udvidelse hjalp virksomheder med at tilbyde fleksible tjenester som click-and-collect og realtids lageroversigt. Stigende konkurrence i detailhandlen pressede mærker til at bruge avancerede POS-funktioner for stærkere kundetilknytning.

- For eksempel forventede Target, at deres netværk af sorteringscentre (oprindeligt 9, voksende til 10 midt i 2023) ville behandle cirka 50 millioner pakker i 2023, næsten dobbelt så meget som det volumen, der blev behandlet i 2022.

Voksende Adoptering af Cloud-baserede POS-systemer

Cloud-implementering voksede, da virksomheder søgte lavere indledende investeringer, nemme opdateringer og fjernadgang. Cloud POS tilbød problemfri skalerbarhed, hvilket gjorde det muligt for virksomheder at udvide lokationer uden store infrastrukturudgifter. Adgang til realtidsdata hjalp ledere med at spore salg, personaleaktivitet og lager fra enhver enhed. Modellen forbedrede også sikkerheden gennem automatiserede backups og regelmæssige opdateringer. Disse funktioner gjorde cloud-systemer attraktive for både SMV’er og store virksomheder, der søgte agilitet.

Vigtige Tendenser & Muligheder

Stigende Brug af Mobile POS-løsninger

Mobile POS fik momentum, da detailhandlere og restauranter foretrak håndholdte systemer, der reducerede køer og forbedrede serviceflowet. Kompakte enheder gjorde det muligt for personalet at behandle betalinger på farten, hvilket skabte hurtigere betalingspunkter. Vækst i kontaktløse metoder opmuntrede til bredere brug på tværs af supermarkeder, caféer og udendørs arrangementer. Mobile POS understøttede også integration med loyalitetsapps og digitale kvitteringer. Dette skift skabte stærke muligheder for leverandører, der tilbyder lette og fleksible platforme.

- For eksempel oplyste Toast, at deres restaurantfokuserede cloud POS-platform blev implementeret i cirka 106.000 restaurantlokationer pr. 31. december 2023, en stigning på 34% fra året før, hvilket afspejler den hurtige optagelse af mobile og tablet-baserede betalingssystemer i fødevaremiljøer.

Integration af AI og Analytics

Virksomheder adopterede AI-drevne POS-værktøjer for at opnå dybere indsigt i kundeadfærd og købstendenser. Disse analyser hjalp detailhandlere med at forfine priser, personalisere tilbud og optimere lagerbeholdninger. Forudsigende funktioner forbedrede efterspørgselsprognoser og reducerede spild. AI-aktiveret svindeldetektion styrkede transaktionssikkerheden og forbedrede overvågningsmulighederne. Leverandører, der tilbyder intelligente dashboards og automatisering, fandt stærke markedsmuligheder, da virksomheder søgte smartere beslutningsværktøjer.

- For eksempel rapporterede Starbucks 34,6 millioner 90-dages aktive Starbucks Rewards-medlemmer i USA i Q1 2025, hvilket gav virksomheden et meget stort transaktionsdatasæt, der fodrer AI-drevet personalisering og tilbudsanalyser inden for deres POS- og mobile økosystem.

Vækst i Selvbetjening og Automatisering

Selvbetjeningssystemer udvidede sig i supermarkeder og store detailkæder, hvilket øgede efterspørgslen efter POS-software, der understøtter automatiseret fakturering og produktgenkendelse. Automatisering hjalp med at reducere arbejdspres og forbedrede kundegennemstrømningen i spidsbelastningstider. Detailhandlere omfavnede også hybride modeller, hvor personalet kun assisterede, når det var nødvendigt. Denne tendens åbnede nye muligheder for softwareleverandører, der specialiserer sig i berøringsfri og hurtigscanningsløsninger. Integration med loyalitetsprogrammer og mobile apps styrkede dette skift mod automatisering.

Vigtige Udfordringer

Stigende Cybersikkerhedsrisici

POS-systemer stod over for voksende trusler fra betalingssvindel, databrud og malware-angreb. Detailhandlere håndterede følsomme kundedetaljer, hvilket krævede stærk kryptering og kontinuerlig overvågning. Mindre virksomheder kæmpede med at opretholde avanceret sikkerhed på grund af begrænsede budgetter. Overholdelse af udviklende databeskyttelsesregler tilføjede operationelt pres. Leverandører skulle forbedre trusselsdetektion og sikre cloud-miljøer for at opretholde brugernes tillid.

Høj Integrations- og Vedligeholdelseskompleksitet

Mange virksomheder fandt det udfordrende at integrere POS-software med ældre værktøjer, lagerplatforme og e-handelssystemer. Komplekse implementeringer øgede opsætningstiden og krævede dygtige supportteams. Regelmæssige opdateringer, hardwarekompatibilitet og datasynkronisering tilføjede vedligeholdelsesbyrder. SMV’er stod ofte over for højere omkostninger ved at tilpasse systemer til unikke arbejdsgange. Disse problemer bremsede adoptionen og gjorde virksomheder forsigtige med at skifte til nye platforme.

Regional Analyse

Nordamerika

Nordamerika havde den største andel af Point of Sale (POS) Software Markedet i 2024 med omkring 38%. Stærk adoption kom fra detailkæder, restauranter og hoteloperatører, der opgraderede til cloud POS-platforme. Virksomheder i USA og Canada tog digitale betalinger, mobile POS og omnichannel-værktøjer til sig for at håndtere stigende transaktionsvolumener. Høj investering i analyse og automatisering understøttede bredere platformopgraderinger. Tilstedeværelsen af store POS-leverandører og stærk teknologisk infrastruktur hjalp regionen med at bevare sin føring. Løbende fokus på kontaktløse betalinger og hurtigere kassesystemer fortsatte med at drive betydelig markedsudvidelse.

Europa

Europa tegnede sig for næsten 27% af Point of Sale (POS) Software Markedet i 2024, understøttet af stærk digital betalingspenetration og hurtig modernisering på tværs af detailhandel og fødevaresektoren. Lande som Tyskland, Storbritannien og Frankrig adopterede mobile POS-systemer for at forbedre effektiviteten i butikken og kundens engagement. Vækst i selvbetjeningskasser og cloud-implementering styrkede regionens position. Regulatorisk fokus på sikre transaktioner opmuntrede virksomheder til at opgradere forældede systemer. Udvidende e-handel pressede også detailhandlere til at integrere POS med samlede lager- og kundedata-platforme for at understøtte glidende tværkanaldrift.

Asien og Stillehavsområdet

Asien og Stillehavsområdet fangede omkring 29% af Point of Sale (POS) Software Markedet i 2024, drevet af hurtig ekspansion af digitale betalinger og stærk detailvækst på tværs af Kina, Indien, Japan og Sydøstasien. Små og mellemstore virksomheder accelererede cloud POS-adoption for at forbedre faktureringsnøjagtighed og lagerkontrol. Mobile POS fik fodfæste i detailmiljøer med høj trafik og fastfoodrestauranter. Regeringsstøtte til kontantløse økosystemer opmuntrede hurtigere platformopgraderinger. Voksende penetration af e-handel skabte stærk efterspørgsel efter integrerede POS-systemer, der forbandt online og offline kanaler, hvilket styrkede regionens langsigtede vækstudsigter.

Latinamerika

Latinamerika havde omkring 4% andel af Point of Sale (POS) Software Markedet i 2024. Detailhandlere i Brasilien, Mexico og Argentina adopterede cloud-baserede POS-platforme for at reducere opstartsomkostninger og forbedre operationel fleksibilitet. Brug af mobile POS steg i små butikker og fastfoodsteder på grund af stigende accept af digitale betalinger. Økonomisk genopretning og voksende fintech-aktivitet understøttede bredere adoption af moderne POS-løsninger. På trods af udfordringer relateret til infrastruktur og omkostninger voksede efterspørgslen støt, da virksomheder søgte hurtigere kasse, bedre lagerstyring og sikker betalingsbehandling for at forbedre kundetilfredsheden.

Mellemøsten og Afrika

Mellemøsten og Afrika tegnede sig for næsten 2% af Point of Sale (POS) Software Markedet i 2024. Vækst kom fra stigende adoption af digitale betalingssystemer i Golfregionen og udvidende detailinvesteringer i lande som UAE, Saudi-Arabien og Sydafrika. Virksomheder implementerede cloud- og mobile POS-værktøjer for at forbedre serviceniveauet og reducere operationel kompleksitet. Hotel- og turismesektorerne adopterede avancerede platforme for at strømline gæstetransaktioner. Mens markedsindtrængningen forblev lav, understøttede stigende smartphone-brug og fintech-ekspansion gradvis optagelse af moderne POS-software på tværs af nye markeder.

Markedssegmenteringer:

Efter Organisationsstørrelse

- Stor virksomhed

- Lille & Mellemstor virksomhed (SMV)

Efter Implementeringsmetode

Efter Anvendelse

Efter Slutbruger

- Restauranter

- Gæstfrihed

- Sundhedspleje

- Detailhandel

- Lager

- Underholdning

- Andet

Efter Geografi

- Nordamerika

- Europa

- Tyskland

- Frankrig

- Storbritannien

- Italien

- Spanien

- Resten af Europa

- Asien og Stillehavsområdet

- Kina

- Japan

- Indien

- Sydkorea

- Sydøstasien

- Resten af Asien og Stillehavsområdet

- Latinamerika

- Brasilien

- Argentina

- Resten af Latinamerika

- Mellemøsten & Afrika

- GCC-lande

- Sydafrika

- Resten af Mellemøsten og Afrika

Konkurrencelandskab

Det konkurrencemæssige landskab for markedet for Point of Sale (POS) software formes af nøgleaktører som NCR Corporation, Panasonic Corporation, Square, Inc., VeriFone Systems, Inc., NEC Corporation, Diebold Nixdorf, Ingenico Group, Samsung Electronic Co. Ltd, PAX Technology og Epicor Software Corporation. Leverandører fokuserede på at levere skalerbare cloud-platforme, mobile POS-løsninger og avancerede integrationværktøjer for at understøtte problemfri detail- og gæstfrihedsoperationer. Virksomheder forbedrede analyser, betalingsikkerhed og multikanalskompatibilitet for at imødekomme den stigende efterspørgsel efter digitale betalinger. Produktopgraderinger fokuserede på hurtigere transaktionsbehandling, fleksibel implementering og stærkere datadrevne indsigter. Konkurrencen intensiveredes, da virksomheder udvidede deres globale rækkevidde, styrkede partnerskaber med betalingsudbydere og udviklede branchespecifikke softwaremoduler. Kontinuerlig innovation på tværs af AI-aktiverede funktioner, kontaktløs betalingsstøtte og automatisering positionerede førende leverandører til at fange nye muligheder, mens de adresserede udviklende kundeforventninger.

Shape Your Report to Specific Countries or Regions & Enjoy 30% Off!

Nøglespilleranalyse

- NCR Corporation

- Panasonic Corporation

- Square, Inc.

- VeriFone Systems, Inc.

- NEC Corporation

- Diebold Nixdorf

- Ingenico Group

- Samsung Electronic Co. Ltd

- PAX Technology

- Epicor Software Corporation

Seneste Udviklinger

- I 2025 indgik Diebold Nixdorf et partnerskab med LOC Software for selvbetjening. LOC’s ThriVersA POS kører nu indbygget på Diebold Nixdorf kiosker og selvbetjeningssystemer

- I 2025 lancerede Ingenico AXIUM CX9000 alt-i-en Android POS. Systemet kombinerer kassefunktion, integrerede betalinger og lagerstyring i en enkelt softwaredrevet terminal.

- I 2024 præsenterede Panasonic Connect North America Stingray JS9900 kiosker og JS988 POS-terminaler på MURTEC.

Rapportdækning

Forskningsrapporten tilbyder en dybdegående analyse baseret på organisationsstørrelse, implementeringsmetode, anvendelse, slutbruger og geografi. Den beskriver førende markedsaktører og giver et overblik over deres forretning, produkttilbud, investeringer, indtægtsstrømme og nøgleapplikationer. Derudover inkluderer rapporten indsigt i det konkurrenceprægede miljø, SWOT-analyse, aktuelle markedstendenser samt de primære drivkræfter og begrænsninger. Endvidere diskuterer den forskellige faktorer, der har drevet markedsudvidelse i de seneste år. Rapporten udforsker også markedsdynamik, regulatoriske scenarier og teknologiske fremskridt, der former industrien. Den vurderer virkningen af eksterne faktorer og globale økonomiske ændringer på markedsvækst. Endelig giver den strategiske anbefalinger til nye aktører og etablerede virksomheder for at navigere i markedets kompleksitet.

Fremtidigt Udsyn

- Markedet vil yderligere skifte mod cloud-baserede POS-platforme med hurtigere implementering.

- Adoptionen af mobile POS vil stige, da detailhandlere og restauranter søger større servicefleksibilitet.

- AI-drevne analyser vil styrke beslutningstagning for prissætning, lager og kundeadfærd.

- Integration med omnichannel-systemer vil blive essentielt for smidige tværplatformsoperationer.

- Kontaktløse og digitale tegnebogsbetalinger vil fortsat drive opgraderinger i POS-software.

- Automatiserings- og selvbetjeningsløsninger vil udvide sig på tværs af supermarkeder og store detailformater.

- Cybersikkerhedsfunktioner vil udvikle sig, da virksomheder kræver stærkere databeskyttelse.

- POS-systemer vil integrere dybere med loyalitets-, CRM- og marketingværktøjer.

- SMV’er vil hurtigere adoptere POS-platforme på grund af overkommelige abonnementsbaserede modeller.

- Konsolidering i branchen vil vokse, da store leverandører opkøber mindre softwareinnovatører.