Markedsoversigt

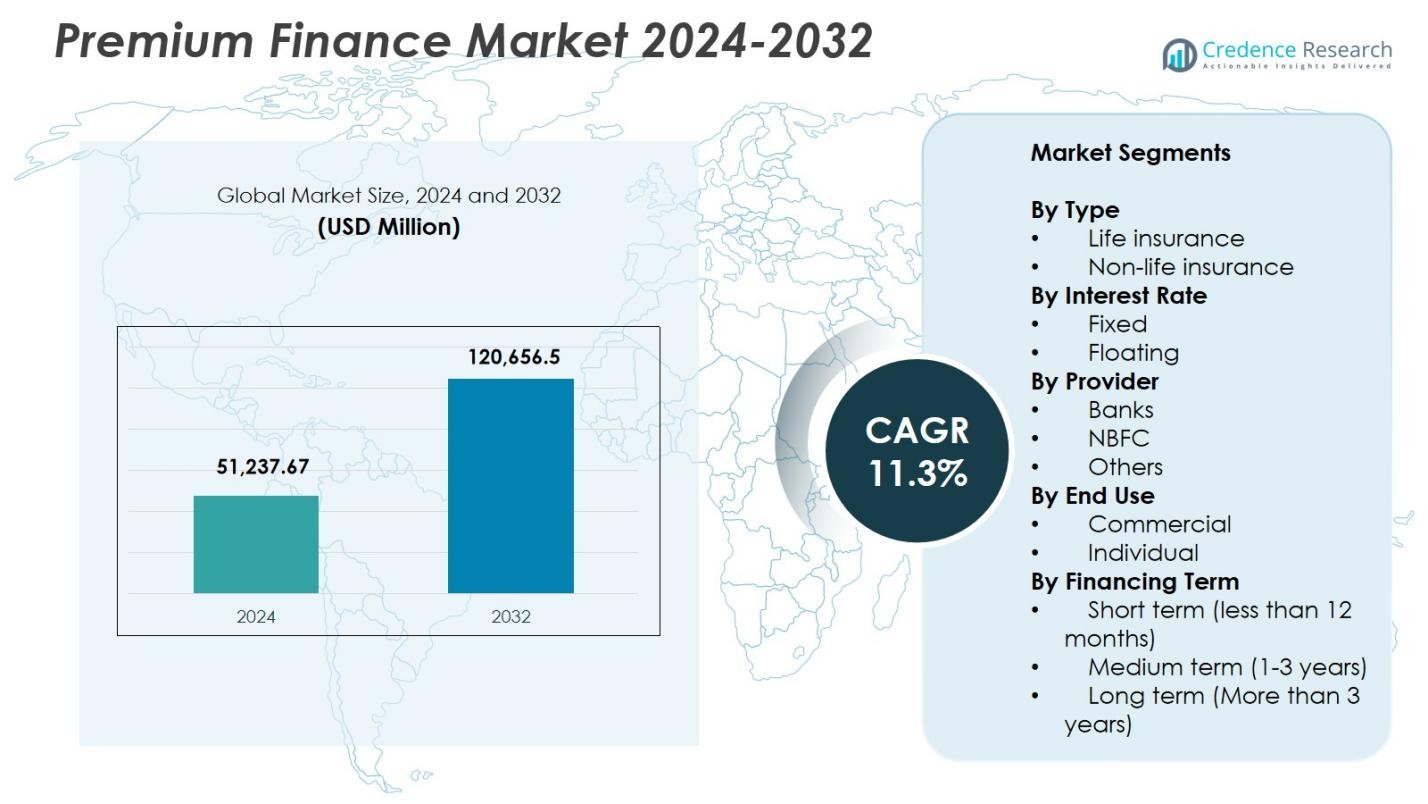

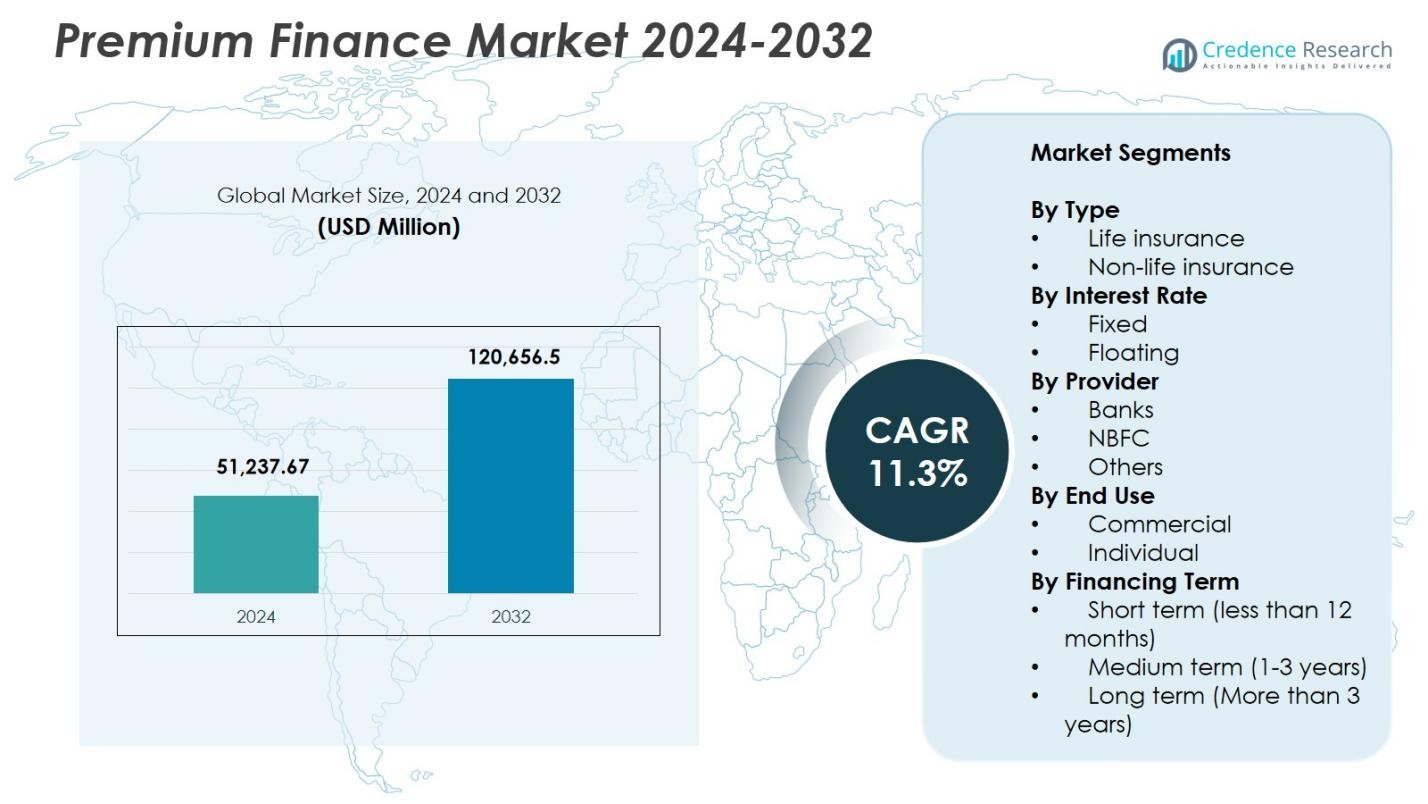

Markedet for Premium Finance blev værdsat til USD 51.237,67 millioner i 2024 og forventes at nå USD 120.656,5 millioner i 2032, med en CAGR på 11,3 % i prognoseperioden.

| RAPPORTATTRIBUT |

DETALJER |

| Historisk periode |

2020-2023 |

| Basisår |

2024 |

| Prognoseperiode |

2025-2032 |

| Markedets størrelse for Premium Finance 2024 |

USD 51.237,67 millioner |

| Premium Finance Market, CAGR |

11,3% |

| Markedets størrelse for Premium Finance 2032 |

USD 120.656,5 millioner |

Markedet for Premium Finance omfatter førende deltagere som AFCO Credit, Agile Premium Finance, ARI Financial Group, Byline Bank, First Insurance Funding (Wintrust), IPFS, JP Morgan, Lincoln National, Truist Insurance Holdings og Valley National Bancorp, som hver styrker markedspositionen gennem avancerede låneplatforme og udvidede partnerskaber med forsikringsselskaber. Nordamerika førte markedet med en andel på 41,6 % i 2024, drevet af stærk adoption af præmie-finansieret livsforsikring og veletablerede finansielle institutioner, der tilbyder fleksibel politikfinansiering. Europa havde en andel på 27,3 %, understøttet af stigende kommercielle forsikringsomkostninger og øget integration af præmiefinansiering i virksomheders og formueplanlægningsstrategier.

Access crucial information at unmatched prices!

Request your sample report today & start making informed decisions powered by Credence Research Inc.!

Download Sample

Markedsindsigt

- Premium Finance-markedet nåede USD 51.237,67 millioner i 2024 og vil vokse til USD 120.656,5 med en CAGR på 11,3% frem til 2032.

- Stigende efterspørgsel efter højværdige livsforsikringer driver væksten, med livsforsikringssegmentet, der har en andel på 62,4%, da velhavende kunder adopterer likviditetsbevarende finansieringsstrukturer.

- Digitale låneplatforme, automatiseret underwriting og indlejrede finansmodeller omformer markedstendenser, hvilket muliggør hurtigere godkendelser og udvider adoptionen blandt SMV’er og velhavende individer.

- Nøglespillere styrker markedspositionen gennem udvidede partnerskaber med forsikringsselskaber og avancerede låneløsninger, mens banker leder leverandørsegmentet med en andel på 7%, understøttet af stærk kapitalstyrke.

- Nordamerika fører den regionale efterspørgsel med 6% andel, efterfulgt af Europa med 27,3% og Asien-Stillehavet med 21,4%, drevet af stærk forsikringspenetration, velstandsvækst og stigende behov for struktureret premium-finansiering på tværs af kommercielle og personlige markeder.

Markedssegmenteringsanalyse:

Markedssegmenteringsanalyse:

Efter Type

Livsforsikring dominerede Premium Finance-markedet med en andel på 62,4% i 2024, drevet af stigende efterspørgsel efter højværdipolitikker, ejendomsplanlægningsstrategier og likviditetsfokuserede finansieringsløsninger for velhavende kunder. Segmentet drager fordel af stigende adoption af rentebærende finansieringsstrukturer, der hjælper med at bevare pengestrømmen, mens den langsigtede dækning opretholdes. Ikke-livsforsikring havde en andel på 37,6%, understøttet af kommercielle kunder, der finansierer store ejendoms-, skades- og specialforsikringspræmier. Udvidede risikostyringskrav på tværs af virksomhedsektorer fortsætter med at styrke efterspørgslen efter struktureret premium-finansiering i begge kategorier.

- For eksempel tilbyder Bajaj Finserv premium-finansiering for livsforsikring for at hjælpe velhavende individer med at bevare likviditet og sikre familiearv. Kunder finansierer præmier via lån, hvilket bevarer kapital til investeringer eller forretningsbehov.

Efter Rentesats

Fastforrentet finansiering førte markedet med en andel på 68,1% i 2024, da låntagere foretrak forudsigelige tilbagebetalingsstrukturer midt i svingende rentemiljøer. Dette segment vokser, da forsikringsselskaber, banker og premium-finansieringsselskaber markedsfører langsigtet stabilitet til velhavende individer og virksomhedspoliceindehavere, der søger konsekvent omkostningsplanlægning. Variabel rente-finansiering fangede en andel på 31,9%, drevet af kunder, der sigter mod lavere kortsigtede finansieringsomkostninger og drager fordel af rentetilpasninger under lettende pengecyklusser. Skiftet mod diversificerede låneprodukter fortsætter med at udvide både faste og variable tilbud blandt premium-finansieringsudbydere.

- For eksempel tilbyder J.P. Morgan Private Bank livsforsikringspræmie-finansiering med faste eller variable rentesatser skræddersyet til ejendomsplanlægning, hvilket giver kunderne mulighed for at stille sikkerhed i policens kontantværdi uden at likvidere aktiver.

Af Udbyder

Banker tegnede sig for den største position i dette segment med en 54,7% andel i 2024, støttet af deres stærke kapitalbase, integrerede forsikrings- og låneplatforme og evne til at tilbyde konkurrencedygtige rentebetingelser. NBFC’er havde en 33,5% andel, drevet af fleksibel underwriting, hurtigere lånegodkendelser og stigende penetration blandt små til mellemstore kommercielle kunder. Andre udbydere, herunder specialiserede finansieringsfirmaer og mæglingsrelaterede långivere, repræsenterede 11,8%, og vinder frem, da de tilbyder skræddersyede finansieringsløsninger til livs- og erhvervsforsikringspolicer. Styrkelse af distributionsnetværk fortsætter med at forbedre markedsadgangen på tværs af alle udbyderkategorier.

Vigtige Vækstdrivere

Stigende Efterspørgsel efter Højværdi Livsforsikringspolicer

Præmiefinansieringsmarkedet udvider sig hurtigt, da velstående individer i stigende grad finansierer højværdi livsforsikringspolicer gennem struktureret finansiering. Efterspørgslen stiger, da forsikringstagere udnytter præmiefinansiering til at bevare likviditet, optimere ejendomsplanlægningsstrukturer og forbedre effektiviteten af formueoverførsel. Finansielle institutioner tilbyder rentebaserede og sikkerhedsfleksible ordninger, der gør det muligt for låntagere at opretholde langsigtet dækning uden store forudbetalinger. Da skatteeffektiv formueforvaltning bliver en prioritet, styrker præmiefinansiering sin relevans, hvilket driver stærk adoption blandt højnettoformuekunder og familievirksomheder, der søger lånebaserede forsikringsstrategier.

- For eksempel tilbyder IPFS Corporation præmiefinansieringsløsninger, der strømliner cash flow for agenter og højnettoformue forsikrede ved at dække store policerpræmier via lån sikret af policens værdi.

Stigende Kommercielle Forsikringsomkostninger Driver Virksomheders Adoption

Virksomheder er i stigende grad afhængige af præmiefinansiering for at håndtere stigende kommercielle forsikringsomkostninger på tværs af ejendom, ansvar, skadeserstatning og speciallinjer. Virksomheder bruger finansiering til at opretholde dækningsniveauer samtidig med at bevare operationel likviditet, reducere forudgående kapitalbelastning og tilpasse forsikringsudgifter til indtægtscyklusser. Voksende risikoudsættelser i sektorer som byggeri, logistik og energi fremskynder yderligere adoption. Da forsikringsselskaber strammer underwriting-standarder, vender virksomhedskøbere sig til præmiefinansieringsudbydere for fleksible tilbagebetalingsstrukturer, hvilket understøtter stabil markedsvækst på tværs af små, mellemstore og store virksomheder.

- For eksempel tilbyder First Insurance Funding, et Wintrust-selskab, præmiefinansiering i alle 50 amerikanske stater for lastbil- og transportvirksomheders kommercielle autodækning, og håndterer over $16 milliarder i årlig lånevolumen for at lette præmiebyrder.

Udvidelse af Bank- og NBFC Finansieringskapaciteter

Banker og NBFC’er udvider præmiefinansieringstilbud understøttet af stærke kapitalreserver, integrerede digitale underwriting-systemer og diversificerede risikoprofiler. Deres evne til at tilbyde konkurrencedygtige rentesatser, problemfri koordinering mellem policer og långivere, samt forbedret låntagerservice tiltrækker både individuelle og kommercielle kunder. NBFC’er vinder momentum ved at tilbyde hurtige godkendelser og skræddersyede finansieringsmuligheder for højrisiko- eller underbetjente segmenter. Da finansielle institutioner styrker distributionspartnerskaber med forsikringsselskaber og mæglere, bliver præmiefinansiering mere tilgængelig, hvilket driver kontinuerlig markedsindtrængning og accelererer langsigtet adoption.

Vigtige Tendenser & Muligheder

Digitalisering og Automatisering Transformerer Premium Finansiering

Digitale låneplatforme, automatiseret underwriting og API-aktiverede forsikringsintegrationer omformer markedsoperationer, hvilket muliggør hurtigere godkendelser, gennemsigtig dokumentation og realtidsstyring af præmiebetalinger. Långivere udnytter analyser til at vurdere låntagerprofiler mere præcist, forbedre risikovurdering og reducere misligholdelser. Indlejrede finansmodeller giver mæglere og forsikringsselskaber mulighed for at tilbyde finansieringsmuligheder ved salgsstedet, hvilket øger konverteringsraterne. Dette digitale skift skaber betydelige muligheder for udbydere til at skalere operationer, forbedre kundeoplevelsen og udvide til underbetjente små forretnings- og detailforsikringssegmenter.

- For eksempel integrerede HDFC ERGO over 300 API-tjenester gennem Apigee i sine forsikringssuperapps, hvilket letter problemfri forbindelser med partnere som værksteder og detailhandlere for indlejrede kunderejser og strømlinede back-end-operationer.

Voksende Brug af Premium Finansiering i Ejendoms- og Formueplanlægning

Premium finansiering vinder frem, da formueforvaltere inkorporerer gearet forsikring i ejendomsplanlægning og skatteoptimeringsstrategier. Højformuede kunder bruger i stigende grad finansierede politikker til at dække ejendomsskatter, beskytte forretningssuccession planer og forbedre generationsrigdomsoverførsel uden at likvidere aktiver. Efterhånden som private banker og rådgivningsfirmaer udvider strukturerede forsikringsløsninger, stiger mulighederne for krydssalg. Denne tendens positionerer premium finansiering som et attraktivt værktøj inden for holistiske formueplanlægningsporteføljer, hvilket åbner betydelige vækstmuligheder på tværs af ultra-HNI, privatbank og familie-kontor økosystemer.

- For eksempel strukturerer Synovus Life Finance skræddersyede premium finansieringslån, der er sikret med politikers kontantværdier for højformuede individer, hvilket tillader lånte midler at betale præmier, mens klientens likviditet bevares til investeringer og undgåelse af salg af illikvide aktiver som fast ejendom.

Vigtige Udfordringer

Rentevolatilitet, der Påvirker Låneoverkommelighed

Svingende renter udgør en stor udfordring, da stigende låneomkostninger reducerer overkommelighed og rentabilitet for finansierede forsikringsstrategier. Højere renter øger de samlede tilbagebetalingsforpligtelser, hvilket får nogle låntagere til at genoverveje langsigtede forpligtelser eller omstrukturere sikkerhedsarrangementer. Långivere skal ofte revurdere risikoudsættelse, især i porteføljer med variabel rente. Denne volatilitet presser både låntagere og finansudbydere, hvilket potentielt kan bremse nye transaktionsvolumener under strammere pengecyklusser og øge risikoen for politiklaps eller refinansieringsvanskeligheder i ustabile renteomgivelser.

Strenge Sikkerheds- og Underwritingkrav

Premium finansieringstransaktioner kræver ofte robust sikkerhed, detaljerede kreditvurderinger og streng koordination mellem långiver og forsikringsselskab, hvilket skaber barrierer for visse låntagere. Højværdipolitikker, især inden for livsforsikring, kræver omfattende finansiel dokumentation og strenge låne-til-værdi kontroller, hvilket begrænser adgangen for kunder med varierende indkomstprofiler eller begrænsede aktiver. Disse strenge krav øger behandlingskompleksiteten for långivere og kan forsinke godkendelser. Efterhånden som den regulatoriske kontrol intensiveres, bliver det mere udfordrende at opretholde overholdelse, mens man håndterer kreditrisiko, hvilket begrænser ekspansion i nogle nye eller højrisiko kundesegmenter.

Regional Analyse

Nordamerika

Nordamerika førte Premium Finance Market med en 41,6% andel i 2024, understøttet af stærk penetration af højværdilivsforsikringer, avancerede formueplanlægningspraksisser og et modent netværk af banker og premium finansieringsselskaber. USA driver regional dominans, da kunder med høj nettoformue og virksomhedskøbere i stigende grad bruger finansiering til at håndtere likviditet og stigende forsikringsomkostninger. Robust digital låneinfrastruktur, omfattende mæglerpartnerskaber og gunstige ejendomsplanlægningsrammer fremskynder yderligere adoption. Canada bidrager med stabil vækst, da forsikringsselskaber og finansielle institutioner udvider premium finansieringstilbud til kommercielle og personlige forsikringstagere.

Europa

Europa havde en 27,3% andel i 2024, drevet af stigende brug af premium finansiering i erhvervsforsikring, professionel ansvarsforsikring og specialrisikosegmenter. Regionen oplever stærk adoption i Storbritannien, Tyskland og Frankrig, da virksomheder bruger finansieringsværktøjer til at håndtere stigende præmier og reguleringsdrevne dækningskrav. Formueforvaltere i Vesteuropa integrerer i stigende grad finansieret livsforsikring i skatteeffektive arveplanlægningsstrategier. Udvidelse af digital udlån og grænseoverskridende samarbejder mellem forsikringsselskaber og långivere understøtter markedsvækst. Syd- og Østeuropa oplever stigende efterspørgsel, da SMV’er adopterer premium finansiering for at bevare arbejdskapital og forbedre likviditetsstabilitet.

Asien-Stillehavsområdet

Asien-Stillehavsområdet tegnede sig for 21,4% af markedet i 2024, hvilket afspejler hurtig ekspansion i erhvervsforsikring, stigende HNI-populationer og voksende adoption af gearede forsikringsstrategier på tværs af store økonomier. Stærk markedsmomentum i Kina, Japan, Indien og Australien drives af stigende forsikringspenetration, øgede behov for reguleringsoverholdelse og tilgængeligheden af fleksible finansieringsprodukter fra banker og NBFC’er. Virksomhedskunder på tværs af fremstilling, infrastruktur og logistik er afhængige af premium finansiering for at håndtere stigende præmier. Efterhånden som formueakkumulationen accelererer på nye markeder, vinder premium-finansieret livsforsikring indpas, hvilket driver langsigtet vækst i regionen.

Latinamerika

Latinamerika fangede en 6,8% andel i 2024, understøttet af udvidede kommercielle forsikringskrav, stigende adoption af risikostyringsrammer og voksende bevidsthed om premium finansiering blandt små og mellemstore virksomheder. Lande som Brasilien, Mexico og Chile fører regional optagelse, da virksomheder søger finansieringsløsninger til at håndtere stigende ansvar, ejendom og specialforsikringsomkostninger. Selvom høje renter udgør udfordringer, stiger efterspørgslen efter fleksible tilbagebetalingsstrukturer og digital onboarding. Styrkede partnerskaber mellem forsikringsselskaber, mæglere og finansielle institutioner forbedrer tilgængeligheden og driver bredere regional deltagelse i premium finansieringsløsninger.

Mellemøsten & Afrika

Mellemøsten & Afrika-regionen repræsenterede 2,9% af markedet i 2024, drevet af stigende efterspørgsel efter kommerciel og specialforsikring i bygge-, energi- og logistikindustrierne. Formuevækst i GCC-landene øger adoptionen af premium-finansieret livsforsikring blandt personer med høj nettoformue. Banker og regionale finansselskaber udvider tilbud for at understøtte premium betalingsfleksibilitet midt i stigende politikværdier. I Afrika skaber gradvis forsikringsmarkedudvikling og SMV-vækst nye muligheder, selvom begrænset finansiel adgang og kreditbegrænsninger bremser fremskridt. Løbende reguleringsmodernisering og digital udlån understøtter inkrementel markedsudvidelse.

Markedssegmenteringer:

Efter Type

- Livsforsikring

- Ikke-livsforsikring

Efter Rentesats

Efter Udbyder

Efter Slutanvendelse

Efter Finansieringsterm

- Kort sigt (mindre end 12 måneder)

- Mellemlang sigt (1-3 år)

- Lang sigt (mere end 3 år)

Efter Geografi

- Nordamerika

- Europa

- Tyskland

- Frankrig

- U.K.

- Italien

- Spanien

- Resten af Europa

- Asien og Stillehavsområdet

- Kina

- Japan

- Indien

- Sydkorea

- Sydøstasien

- Resten af Asien og Stillehavsområdet

- Latinamerika

- Brasilien

- Argentina

- Resten af Latinamerika

- Mellemøsten og Afrika

- GCC-lande

- Sydafrika

- Resten af Mellemøsten og Afrika

Konkurrencelandskab

Det konkurrencemæssige landskab for Premium Finance Market omfatter førende deltagere som AFCO Credit, Agile Premium Finance, ARI Financial Group, Byline Bank, First Insurance Funding (Wintrust), IPFS, JP Morgan, Lincoln National, Truist Insurance Holdings og Valley National Bancorp. Markedsdynamikken formes af diversificerede produktporteføljer, rentestrategier og udvidede digitale lånemuligheder, der forbedrer underwriting-hastigheden og kundeindtagelsen. Banker opretholder stærk indflydelse gennem integrerede forsikrings-låneøkosystemer og konkurrencedygtig kapitaladgang, mens specialiserede finansieringsselskaber styrker deres position gennem fleksible lånestrukturer og nicheekspertise inden for politikfinansiering. Udbydere investerer i stigende grad i automatisering, risikaanalyse og mæglerintegrerede platforme for at forbedre beslutningstagning og reducere behandlingsomkostninger. Strategiske partnerskaber med forsikringsselskaber og uafhængige agenturer fortsætter med at udvide distributionsrækkevidden og drive transaktionsvolumener. Efterhånden som rentemiljøerne udvikler sig, fokuserer aktørerne på prisfastsættelseseffektivitet, sikkerhedsstyring og langsigtede relationsmodeller for at bevare markedsandele og støtte skalerbar vækst på tværs af livs- og kommercielle forsikringsfinansieringssegmenter.

Analyse af Nøglespillere

Seneste Udviklinger

- I april 2024 opkøbte IPFS Corporation Stonemark, Inc., og tilføjede over 4.000 agenturer og deres team til sine præmiefinansieringsoperationer.

- I juni 2023 indgik Agile Premium Finance et strategisk partnerskab med Pavo Insurance Solutions for at levere et forbedret præmiefinansieringsmarked for forsikringsselskaber og mæglere.

- I december 2024 indgik AFCO Direct et partnerskab med ePayPolicy for at integrere præmiefinansieringsmuligheder i digitale betalingssystemer for forsikringsagenturer og -selskaber.

Shape Your Report to Specific Countries or Regions & Enjoy 30% Off!

Rapportdækning

Forskningsrapporten tilbyder en dybdegående analyse baseret på Type, Rentesats, Udbyder, Slutanvendelse, Finansieringsterm og Geografi. Den beskriver førende markedsaktører og giver en oversigt over deres forretning, produkttilbud, investeringer, indtægtsstrømme og nøgleapplikationer. Derudover indeholder rapporten indsigt i det konkurrenceprægede miljø, SWOT-analyse, aktuelle markedstendenser samt de primære drivkræfter og begrænsninger. Endvidere diskuterer den forskellige faktorer, der har drevet markedsudvidelsen i de seneste år. Rapporten udforsker også markedsdynamik, reguleringsscenarier og teknologiske fremskridt, der former industrien. Den vurderer virkningen af eksterne faktorer og globale økonomiske ændringer på markedsvæksten. Endelig giver den strategiske anbefalinger til nye aktører og etablerede virksomheder for at navigere i markedets kompleksitet.

Fremtidsudsigter

- Adoptionen af præmiefinansiering vil stige, da velhavende individer i stigende grad integrerer gearet livsforsikring i ejendoms- og formueplanlægningsstrategier.

- Digitale låneplatforme vil strømline underwriting, fremskynde godkendelser og udvide markedsadgangen på tværs af individuelle og kommercielle segmenter.

- Efterspørgslen efter præmiefinansiering fra virksomheder vil vokse, da virksomheder håndterer stigende ejendoms-, ansvar- og specialforsikringsomkostninger.

- Banker og NBFC’er vil forbedre produktinnovation, tilbyde mere fleksible tilbagebetalingsmuligheder og risikotilpassede rentestrukturer.

- Indlejrede finansieringsmodeller vil udvide sig, da forsikringsselskaber og mæglere integrerer finansiering direkte i policysalgsarbejdsgange.

- Vækst i kommerciel byggeri, logistik og energisektorer vil øge efterspørgslen efter finansieret forsikringsdækning.

- Udvidede krav til overholdelse af reguleringer vil presse flere virksomheder mod præmiefinansieret dækning for at håndtere stigende omkostninger.

- Formueakkumulation i Asien-Stillehavsområdet og Mellemøsten vil accelerere adoptionen af finansierede livsforsikringsløsninger.

- Partnerskaber mellem forsikringsselskaber, mæglere og finansieringsudbydere vil styrke distributionsnetværk og kundeerhvervelse.

- Avanceret analyse og AI-drevet risikovurdering vil forbedre låntagerprofilering og reducere misligholdelsesrisici, hvilket forbedrer markedsstabiliteten.

Markedssegmenteringsanalyse:

Markedssegmenteringsanalyse: