Visión General del Mercado

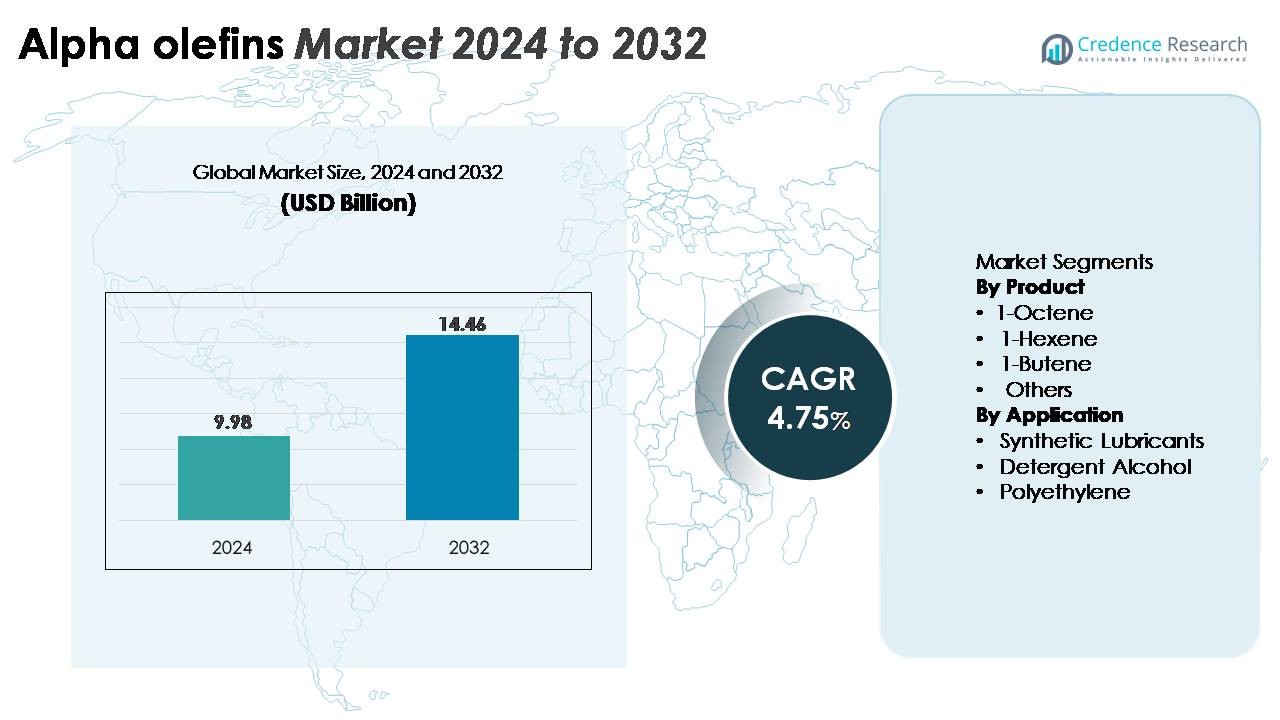

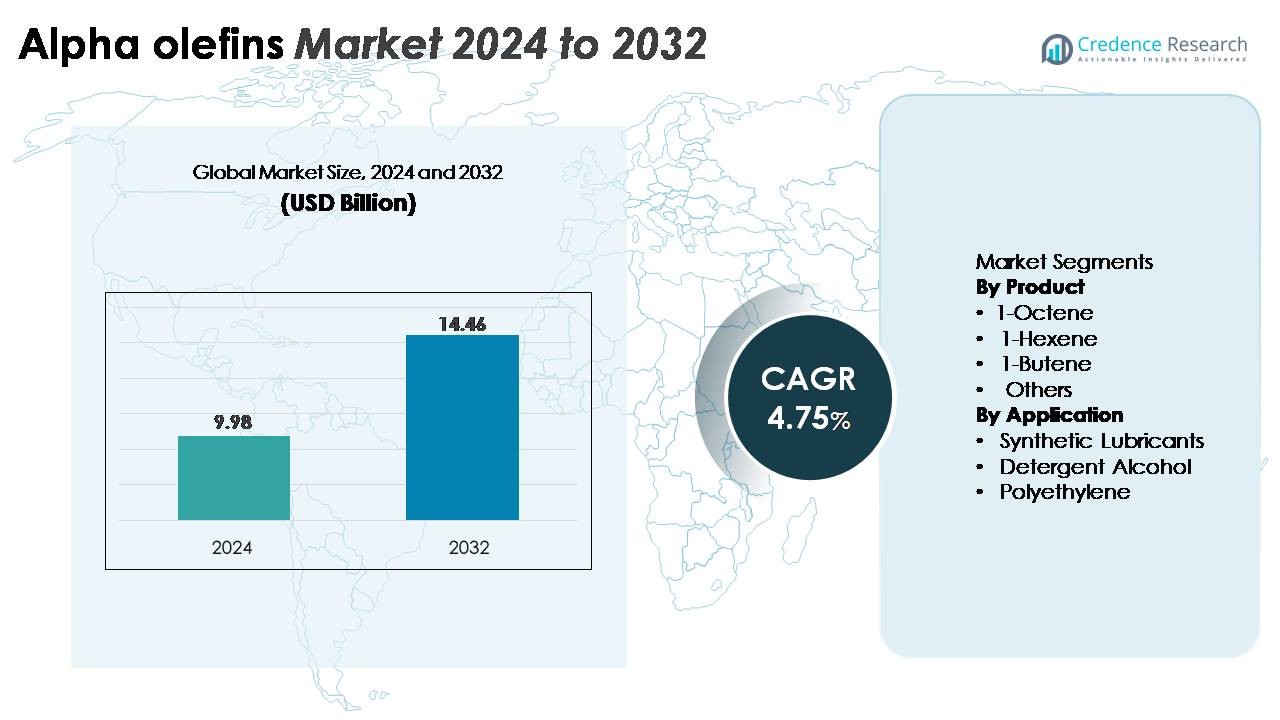

El mercado global de alfa olefinas fue valorado en USD 9.98 mil millones en 2024 y se proyecta que alcance USD 14.46 mil millones para 2032, reflejando una tasa de crecimiento anual compuesta (CAGR) del 4.75% durante el período de pronóstico.

| ATRIBUTO DEL INFORME |

DETALLES |

| Período Histórico |

2020-2023 |

| Año Base |

2024 |

| Período de Pronóstico |

2025-2032 |

| Tamaño del Mercado de Alfa Olefinas 2024 |

USD 9.98 Mil Millones |

| Mercado de Alfa Olefinas, CAGR |

4.75% |

| Tamaño del Mercado de Alfa Olefinas 2032 |

USD 14.46 Mil Millones |

El panorama competitivo del mercado de alfa olefinas presenta una mezcla de fabricantes químicos globales y productores especializados de surfactantes, incluyendo Nouryon, Kao Corporation, Stepan Company, Enaspol, Huntsman Corporation, Pilot Chemical Company, Zanyu Technology Group Co. Ltd., Clariant AG, Rohit Surfactants Private Limited y P. Chemicals. Estas empresas fortalecen sus posiciones a través de capacidades de producción integradas, tecnologías avanzadas de oligomerización y fuertes vínculos aguas abajo con fabricantes de polietileno, lubricantes y alcoholes detergentes. América del Norte lidera el mercado con aproximadamente un 36% de participación, impulsada por grandes plantas de craqueo de etileno y materias primas competitivamente valoradas, mientras que Asia-Pacífico sigue como un centro de rápido crecimiento respaldado por la expansión de capacidades petroquímicas y la creciente demanda de polímeros.

Access crucial information at unmatched prices!

Request your sample report today & start making informed decisions powered by Credence Research Inc.!

Download Sample

Perspectivas del Mercado

- El mercado global de alfa olefinas alcanzó USD 9.98 mil millones en 2024 y se proyecta que llegue a USD 14.46 mil millones para 2032, registrando un CAGR del 4.75% durante el período de pronóstico.

- El crecimiento del mercado está impulsado por la creciente demanda de LLDPE y HDPE, donde el 1-Buteno lidera el segmento de productos debido a su uso extensivo como comonómero para aplicaciones de polietileno de alta resistencia y flexibilidad.

- Tendencias como la creciente adopción de 1-Hexeno y 1-Octeno de alta pureza para PE de grado metallocene premium y la creciente utilización en lubricantes sintéticos continúan remodelando la dinámica de la industria.

- La actividad competitiva sigue siendo fuerte, con los principales actores expandiendo capacidades de oligomerización mientras navegan por restricciones vinculadas a la volatilidad de las materias primas de etileno y el endurecimiento de las regulaciones de sostenibilidad.

- Regionalmente, América del Norte posee alrededor del 36% del mercado, seguida por Asia-Pacífico con casi el 31%, mientras que Europa mantiene alrededor del 22%, respaldada por clústeres químicos establecidos y demanda de las industrias de polietileno y surfactantes.

Análisis de Segmentación del Mercado:

Por Producto (1-Octeno, 1-Hexeno, 1-Buteno, Otros)

En la categoría de productos, el 1-Buteno mantiene la participación de mercado dominante, respaldado por su uso generalizado como comonómero en la producción de LLDPE y HDPE, donde mejora la flexibilidad, procesabilidad y resistencia al impacto. Su rentabilidad y alta disponibilidad refuerzan aún más su liderazgo en embalajes de película, revestimientos industriales y productos moldeados. Mientras que el 1-Hexeno y el 1-Octeno continúan ganando terreno en grados de polietileno premium, su mayor complejidad de producción limita la absorción de volumen. El segmento “Otros”, que comprende alfa olefinas especiales, se beneficia de la creciente demanda en elastómeros, adhesivos y surfactantes, pero sigue siendo comparativamente más pequeño.

- Por ejemplo, ExxonMobil es un productor global líder de alfa olefinas lineales, con una fabricación a gran escala integrada en sus complejos de Baytown y Baton Rouge. La empresa es un proveedor importante de 1-buteno, 1-hexeno y alfa olefinas superiores utilizadas en aplicaciones de LLDPE, HDPE y surfactantes especiales, como se documenta en las divulgaciones de su Portafolio de Productos Químicos.

Por Aplicación (Lubricantes Sintéticos, Alcohol Detergente, Polietileno, Otros)

Dentro de las aplicaciones, el polietileno representa el segmento más grande e influyente, impulsado por el creciente consumo global de LLDPE y HDPE en embalaje, construcción, componentes automotrices y bienes de consumo. Las alfa olefinas juegan un papel crucial en la mejora de la resistencia del polímero, el comportamiento de sellado y la durabilidad, posicionando al polietileno como el centro de demanda dominante. Los lubricantes sintéticos muestran un fuerte impulso de crecimiento a medida que las formulaciones basadas en PAO ganan preferencia en motores de alto rendimiento y sistemas industriales. Los alcoholes detergentes también contribuyen significativamente debido a la demanda constante de los mercados de limpieza del hogar y cuidado personal, respaldada por la creciente producción de derivados de alcoholes grasos.

- Por ejemplo, Chevron Phillips Chemical opera una unidad dedicada de 1-Hexeno en Baytown, Texas, con una capacidad de producción de 250,000 toneladas métricas por año, suministrando comonómeros de alto rendimiento para grados de polietileno de próxima generación. Los lubricantes sintéticos continúan expandiéndose con formulaciones basadas en PAO, mientras que los alcoholes detergentes crecen de manera constante debido al aumento de la producción de derivados de alcoholes grasos C12–C14 para aplicaciones de limpieza y cuidado personal.

Principales Impulsores de Crecimiento

Aumento de la Demanda de Polietileno en Aplicaciones de Embalaje e Industriales

El cambio global hacia materiales de polietileno de alto rendimiento sigue siendo un impulsor principal para el consumo de alfa olefinas. A medida que los fabricantes de LLDPE y HDPE aumentan la producción para satisfacer la creciente demanda de películas, embalajes flexibles, geomembranas y productos moldeados, el uso de alfa olefinas como comonómeros se vuelve indispensable. El 1-Buteno, 1-Hexeno y 1-Octeno mejoran la resistencia mecánica, el comportamiento de sellado, la durabilidad y las propiedades de flexibilidad esenciales para formatos avanzados de embalaje utilizados en alimentos, comercio electrónico, revestimientos industriales y películas agrícolas. Además, las industrias de infraestructura y automotriz dependen cada vez más del HDPE para tuberías, contenedores, tanques y componentes ligeros, fortaleciendo aún más la adopción de alfa olefinas. La expansión de complejos petroquímicos en Asia y el Medio Oriente, junto con adiciones continuas de capacidad por parte de los productores de polímeros, crean un entorno estable de oferta y demanda. A medida que los fabricantes adoptan tecnologías de catalizadores metalocénicos para grados de PE premium, las alfa olefinas ganan importancia estratégica al permitir características de rendimiento personalizadas, consolidando su papel en las cadenas de valor globales de polímeros.

- Por ejemplo, la unidad AlphaPlus® de Shell en Geismar suministra 1-Octeno de propósito específico que respalda el PE avanzado utilizado en sistemas de tuberías con clasificación de presión.

Expansión del Uso en las Industrias de Lubricantes Sintéticos y Oleoquímicos

La producción de lubricantes sintéticos, particularmente polialfaolefinas (PAOs), continúa impulsando la demanda de alfa olefinas debido a los crecientes requerimientos en aplicaciones automotrices, aeroespaciales, marinas y de maquinaria industrial. Las alfa olefinas como el 1-Deceno son materias primas centrales para formulaciones de PAO de alta viscosidad y estabilidad térmica. Estos lubricantes apoyan intervalos de drenaje extendidos, una resistencia superior a la oxidación y una mayor eficiencia de combustible para motores modernos y equipos de alta carga. La industria oleoquímica también refuerza la demanda a través de la producción de alcoholes detergentes y surfactantes, donde las alfa olefinas de cadena larga sirven como intermediarios clave. El aumento en el consumo de productos de cuidado personal, soluciones de limpieza para el hogar y surfactantes industriales acelera la necesidad de alfa olefinas de alta pureza. El crecimiento en aplicaciones especializadas, incluyendo plastificantes, productos químicos para campos petroleros y adhesivos, amplía aún más la base de consumo. A medida que las industrias priorizan la eficiencia energética y las formulaciones compatibles con el medio ambiente, el uso de lubricantes sintéticos optimizados para el rendimiento continúa expandiéndose, posicionando a las alfa olefinas en el núcleo de las soluciones de lubricación y químicas de próxima generación.

- Por ejemplo, la instalación de PAO de Chevron Phillips Chemical en Cedar Bayou, Texas, opera con una capacidad de producción de aproximadamente 58,000 toneladas métricas por año (mtpa), suministrando PAOs del Grupo IV utilizados en lubricantes automotrices y de turbinas de alta eficiencia.

Avances Tecnológicos en Procesos de Producción de Propósito Específico

Los avances continuos en tecnologías de producción fortalecen significativamente el mercado de alfa olefinas al permitir mayores rendimientos, mejor selectividad y fabricación rentable. Las innovaciones en la oligomerización de etileno, como el Shell Higher Olefin Process (SHOP), AlphaPlus de Chevron Phillips y los sistemas catalíticos avanzados de Sasol, permiten a los productores personalizar la distribución de productos y escalar la producción de manera efectiva. El rendimiento mejorado de los catalizadores asegura estabilidad, ciclos de vida más largos y mayor precisión en la generación de longitudes de cadena de carbono deseadas, apoyando un suministro consistente para los segmentos de polietileno y químicos especializados. La industria también está presenciando la integración de gemelos digitales, optimización de procesos basada en IA y sistemas avanzados de integración térmica que reducen el consumo de energía y los costos operativos. Además, las inversiones en instalaciones de 1-Hexeno y 1-Octeno de propósito específico permiten a los fabricantes satisfacer la creciente demanda de grados de PE premium sin depender únicamente de corrientes de coproductos. Estas mejoras tecnológicas colectivamente mejoran la competitividad, la eficiencia operativa y la fiabilidad de la producción global de alfa olefinas.

Tendencias Clave y Oportunidades

Aumento en la Transición hacia Alfa Olefinas de Alta Pureza y Especialidad

Una tendencia notable en el mercado es la acelerada transición hacia alfa olefinas de alta pureza y especialidad impulsada por las preferencias de los usuarios finales por materiales y formulaciones avanzadas. El 1-Hexeno y el 1-Octeno de alta pureza apoyan la producción de polietileno basado en metaloceno, que ofrece una claridad superior, resistencia a la perforación y propiedades mecánicas para embalajes de película premium. Las alfa olefinas de especialidad, como las cadenas C12–C20, continúan ganando impulso en aplicaciones que incluyen surfactantes, fluidos de perforación, lubricantes automotrices y polímeros de especialidad. Los fabricantes están respondiendo al expandir unidades de oligomerización dedicadas y mejorando los sistemas de purificación para producir distribuciones de cadenas de carbono a medida. Las oportunidades de crecimiento también surgen de la creciente adopción de alfa olefinas de base biológica a medida que las industrias exploran vías de etileno renovable. A medida que los marcos de sostenibilidad se endurecen a nivel global, las calidades de especialidad que ofrecen un rendimiento mejorado y una menor huella ambiental se vuelven estratégicamente importantes, creando nuevos canales de ingresos para los productores integrados de productos petroquímicos y químicos de especialidad.

· Por ejemplo, Shell expandió su complejo de alfa olefinas en Geismar con la unidad AO4, añadiendo 425,000 toneladas métricas por año de capacidad total de LAO y elevando la producción del sitio a 1.3 millones de toneladas métricas por año, la más grande a nivel mundial. La unidad utiliza la tecnología SHOP de Shell para suministrar cortes de alta pureza como 1-buteno, 1-hexeno y 1-octeno para aplicaciones avanzadas de polietileno

Aumento de Inversiones en Expansión de Capacidad e Integración Petroquímica Regional

Los centros petroquímicos integrados en Asia-Pacífico, Medio Oriente y América del Norte están invirtiendo fuertemente en la producción de etileno y alfa olefinas descendentes, creando oportunidades a gran escala durante la próxima década. La disponibilidad de materias primas a precios competitivos, particularmente etano derivado de esquisto en EE.UU. y abundantes líquidos de gas natural en Medio Oriente, sigue apoyando grandes expansiones de capacidad. Estas inversiones fortalecen la resiliencia de la cadena de suministro, reducen la dependencia de importaciones y mejoran la competitividad regional en las cadenas de valor de polietileno y lubricantes sintéticos. Las economías emergentes también están acelerando el desarrollo de infraestructura, estimulando la demanda de tuberías de HDPE, geomembranas y componentes industriales, lo que mejora aún más el consumo de alfa olefinas. Las empresas están integrando cada vez más unidades de alfa olefinas con complejos de craqueo de vapor para una utilización optimizada de materias primas y eficiencia de costos. A medida que los patrones de consumo global se desplazan hacia materiales ligeros y productos químicos de especialidad, las regiones con ecosistemas petroquímicos integrados están posicionadas para capturar oportunidades sustanciales a largo plazo.

· Por ejemplo, INEOS puso en marcha su nueva unidad de Olefinas Alfa Lineales (LAO) de 420,000 toneladas por año en el complejo Chocolate Bayou en Texas en 2024, expandiendo la producción integrada junto a su craqueador de etileno cercano y asegurando el suministro a largo plazo para clientes de polietileno y lubricantes sintéticos.

Desafíos Clave

Volatilidad en los Precios de Materias Primas de Etileno y Dinámicas de Suministro

La volatilidad de las materias primas, especialmente en los precios del etileno, sigue siendo un desafío estructural para el mercado de alfa olefinas. Dado que el etileno es la materia prima principal para los procesos de oligomerización, las fluctuaciones impulsadas por la inestabilidad del mercado del petróleo crudo y el gas natural afectan directamente la economía de producción. Las interrupciones geopolíticas, los cierres de refinerías y las restricciones en la cadena de suministro pueden crear aumentos repentinos de precios y escasez de suministro, afectando la rentabilidad para los productores y convertidores aguas abajo. Las regiones intensivas en etileno enfrentan un riesgo adicional debido a las operaciones restringidas de crackers y los cronogramas de mantenimiento. Esta volatilidad complica la planificación a largo plazo para los fabricantes de polietileno, formuladores de lubricantes y productores de surfactantes que dependen de un suministro estable de alfa olefinas. Aunque los complejos petroquímicos integrados ofrecen una mitigación parcial del riesgo, los desequilibrios globales de oferta y demanda continúan presionando los márgenes y limitando la flexibilidad operativa para los participantes del mercado.

Regulaciones Ambientales y Presiones de Sostenibilidad

Las estrictas regulaciones ambientales que afectan las operaciones petroquímicas presentan un desafío significativo para los productores de alfa olefinas, particularmente en lo que respecta a emisiones, gestión de residuos y consumo de energía. Los gobiernos de todo el mundo están imponiendo controles más estrictos sobre la emisión de carbono, la gestión de quemas y los subproductos peligrosos, aumentando los costos de cumplimiento en los sitios de producción. Al mismo tiempo, la demanda de consumidores e industriales se está desplazando hacia alternativas renovables o de bajo carbono, lo que podría afectar la dependencia a largo plazo de las olefinas basadas en fósiles. Las empresas deben invertir en tecnologías más limpias, sistemas de captura de carbono y vías de etileno renovable para alinearse con las expectativas de sostenibilidad. Aunque estas inversiones apoyan la competitividad a largo plazo, requieren un gasto de capital sustancial y una reestructuración operativa. Equilibrar el cumplimiento regulatorio, los compromisos de sostenibilidad y la eficiencia de costos sigue siendo un desafío complejo para las partes interesadas de la industria, especialmente a medida que las políticas climáticas globales continúan evolucionando.

Análisis Regional

Norteamérica

Norteamérica posee alrededor del 36% del mercado global de alfa olefinas, respaldado por el abundante etileno derivado del esquisto y una fuerte integración a lo largo de las cadenas de valor petroquímicas. EE. UU. sigue siendo el principal centro de producción, con actores importantes operando grandes unidades de oligomerización que suministran a fabricantes de polietileno, lubricantes sintéticos y alcoholes detergentes. La sólida demanda de convertidores de LLDPE y HDPE refuerza el consumo regional, particularmente en aplicaciones de embalaje, construcción y automotriz. Las expansiones de capacidad en la Costa del Golfo, junto con precios competitivos de materias primas, continúan mejorando la eficiencia de producción. La región también se beneficia de un aumento en las exportaciones hacia América Latina, Europa y Asia-Pacífico.

Europa

Europa representa casi el 22% del mercado de alfa olefinas, impulsado por clústeres químicos establecidos en Alemania, los Países Bajos, Bélgica y Francia. La demanda está principalmente moldeada por el avanzado sector de plásticos de la región, los fabricantes de lubricantes sintéticos y los productores de alcoholes detergentes. El enfoque regulatorio en lubricantes de alta eficiencia y surfactantes ambientalmente compatibles apoya una absorción consistente de alfa olefinas. Sin embargo, los mayores costos de materias primas y las presiones de descarbonización influyen en la economía de producción. A pesar de estas restricciones, Europa mantiene un fuerte liderazgo tecnológico en alfa olefinas especializadas y comonómeros de grado metaloceno, asegurando ventajas competitivas en aplicaciones de polietileno premium y oleoquímicos.

Asia-Pacífico

Asia-Pacífico posee aproximadamente el 31% del mercado y representa la región de más rápido crecimiento debido a la rápida industrialización, el aumento del consumo de polietileno y las inversiones a gran escala en petroquímicos. China, Corea del Sur, India y Singapur impulsan una demanda sustancial de LLDPE, HDPE, surfactantes y lubricantes sintéticos. Las crecientes necesidades de embalaje de comercio electrónico, el crecimiento de la fabricación automotriz y el desarrollo de infraestructura aumentan significativamente el uso de alfa olefinas. Los productores regionales continúan aumentando las capacidades de etileno y oligomerización para reducir la dependencia de las importaciones. El cambio hacia 1-Hexeno y 1-Octeno de alta pureza para grados de polímeros premium fortalece aún más la demanda, posicionando a Asia-Pacífico como un motor crítico de crecimiento a largo plazo.

América Latina

América Latina representa aproximadamente el 7% del mercado de alfa olefinas, liderada por Brasil y México, donde el procesamiento de polietileno y la producción de alcoholes detergentes siguen siendo los principales impulsores de la demanda. El crecimiento está respaldado por el aumento del consumo de materiales de embalaje, películas agrícolas, tuberías y componentes industriales. Aunque la región depende en gran medida de las importaciones de América del Norte y el Medio Oriente, las actualizaciones de capacidad en curso en el sector petroquímico de Brasil están mejorando la confiabilidad del suministro local. La expansión de las actividades automotrices y de fabricación también mejora el uso de lubricantes sintéticos. A pesar de las fluctuaciones económicas, las perspectivas a largo plazo siguen siendo estables debido al desarrollo de infraestructura y al aumento de inversiones industriales.

Medio Oriente y África

La región de Medio Oriente y África posee casi el 4% del mercado, impulsada por una fuerte integración petroquímica en Arabia Saudita, EAU y Qatar. El acceso a etano y materias primas NGL a precios competitivos permite una producción rentable de alfa olefinas, gran parte de la cual se exporta a Europa y Asia. La demanda doméstica está aumentando gradualmente debido a la expansión de las capacidades de procesamiento de polietileno y las iniciativas de diversificación industrial. África contribuye modestamente, con un crecimiento impulsado por las industrias de embalaje y construcción. Se espera que las inversiones estratégicas en productos químicos derivados, combinadas con la expansión a gran escala de crackers de etileno, fortalezcan el papel de la región como base de suministro global.

Segmentaciones del Mercado:

Por Producto

- 1-Octeno

- 1-Hexeno

- 1-Buteno

- Otros

Por Aplicación

- Lubricantes Sintéticos

- Alcohol Detergente

- Polietileno

Por Geografía

- América del Norte

- Europa

- Alemania

- Francia

- Reino Unido

- Italia

- España

- Resto de Europa

- Asia Pacífico

- China

- Japón

- India

- Corea del Sur

- Sudeste Asiático

- Resto de Asia Pacífico

- América Latina

- Brasil

- Argentina

- Resto de América Latina

- Oriente Medio y África

- Países del CCG

- Sudáfrica

- Resto de Oriente Medio y África

Panorama Competitivo

El panorama competitivo del mercado de alfa olefinas se caracteriza por un grupo concentrado de líderes petroquímicos globales con una fuerte integración hacia atrás en la producción de etileno y tecnologías avanzadas de oligomerización. Empresas como Shell, Chevron Phillips Chemical, ExxonMobil, INEOS, SABIC y Sasol dominan el suministro a través de instalaciones a gran escala y procesos catalíticos patentados que permiten una alta selectividad en las gamas de productos desde 1-Buteno hasta olefinas de cadena larga especializadas. Su competitividad se ve reforzada por extensas redes de distribución global, acceso robusto a materias primas y continuas inversiones en capacidades de 1-Hexeno y 1-Octeno para satisfacer la creciente demanda de grados de polietileno premium. Las expansiones estratégicas en la Costa del Golfo de EE. UU., Oriente Medio y Asia-Pacífico fortalecen la fiabilidad del suministro y la eficiencia de costos. La colaboración con fabricantes de polímeros, formuladores de lubricantes y productores de surfactantes mejora aún más la presencia en el mercado. Además, las innovaciones tecnológicas, las iniciativas de sostenibilidad y las asociaciones en la cadena de valor siguen siendo centrales para mantener posiciones de liderazgo en un entorno de mercado cada vez más orientado al rendimiento y enfocado en la eficiencia.

Shape Your Report to Specific Countries or Regions & Enjoy 30% Off!

Análisis de Jugadores Clave

- Nouryon

- Kao Corporation

- Stepan Company

- Enaspol

- Huntsman Corporation

- Pilot Chemical Company

- Zanyu Technology Group Co. Ltd.

- Clariant AG

- Rohit Surfactants Private Limited

- P. Chemicals

Desarrollos Recientes

- En noviembre de 2025, Nouryon abrió un nuevo centro de innovación en Shanghái para fortalecer la innovación local, la colaboración con clientes y el desarrollo de soluciones de especialidad en polímeros en China y Asia-Pacífico.

- En octubre de 2025, Nouryon expandió su negocio de especialidades en polímeros aumentando la capacidad de producción de metal-alquilos y añadiendo una nueva capacidad de producción de MMAO y un centro de innovación de peróxidos orgánicos en China, apoyando el suministro de catalizadores para poliolefinas.

- En mayo de 2025, Pilot Chemical entró en una asociación exclusiva con Novvi LLC para introducir surfactantes de alfa-olefina sulfonada (AOS) de base biológica en América del Norte. El acuerdo convierte a Pilot en el único sulfonador y distribuidor de los surfactantes CalCare® AOS de Novvi para los mercados de cuidado del hogar, industrial e institucional (I&I), y cuidado personal.

Cobertura del Informe

El informe de investigación ofrece un análisis detallado basado en Producto, Aplicación, Usuario Final y Geografía. Detalla a los principales actores del mercado, proporcionando una visión general de su negocio, ofertas de productos, inversiones, fuentes de ingresos y aplicaciones clave. Además, el informe incluye perspectivas sobre el entorno competitivo, análisis FODA, tendencias actuales del mercado, así como los principales impulsores y restricciones. Además, discute varios factores que han impulsado la expansión del mercado en los últimos años. El informe también explora la dinámica del mercado, los escenarios regulatorios y los avances tecnológicos que están dando forma a la industria. Evalúa el impacto de factores externos y cambios económicos globales en el crecimiento del mercado. Por último, proporciona recomendaciones estratégicas para nuevos participantes y empresas establecidas para navegar por las complejidades del mercado.

Perspectivas Futuras

- La demanda de alfa olefinas seguirá aumentando a medida que el consumo global de LLDPE y HDPE se expanda en los sectores de embalaje e infraestructura.

- La adopción de 1-Hexeno y 1-Octeno de alta pureza aumentará a medida que el polietileno de grado metaloceno gane preferencia para aplicaciones de películas y molduras premium.

- El uso de lubricantes sintéticos crecerá de manera constante, fortaleciendo la demanda de alfa olefinas de cadena larga utilizadas en formulaciones de PAO.

- Los productores acelerarán las expansiones de capacidad en América del Norte, Medio Oriente y Asia-Pacífico para mejorar la fiabilidad del suministro.

- Los avances tecnológicos en catalizadores de oligomerización mejorarán la eficiencia de producción y la selectividad del producto.

- La integración con craqueadores de vapor y fuentes de materia prima de bajo costo seguirá siendo una prioridad para la fabricación competitiva en costos.

- Las presiones de sostenibilidad impulsarán el interés en alfa olefinas renovables o de base biológica desarrolladas a partir de vías alternativas de etileno.

- La optimización digital de los sistemas de producción apoyará un mejor rendimiento operativo y eficiencia energética.

- Las alfa olefinas especiales ganarán tracción en aplicaciones como surfactantes, adhesivos y fluidos de perforación.

- Los flujos comerciales regionales cambiarán a medida que los mercados emergentes aumenten la capacidad de polietileno y fortalezcan las cadenas de valor aguas abajo.