Aperçu du Marché

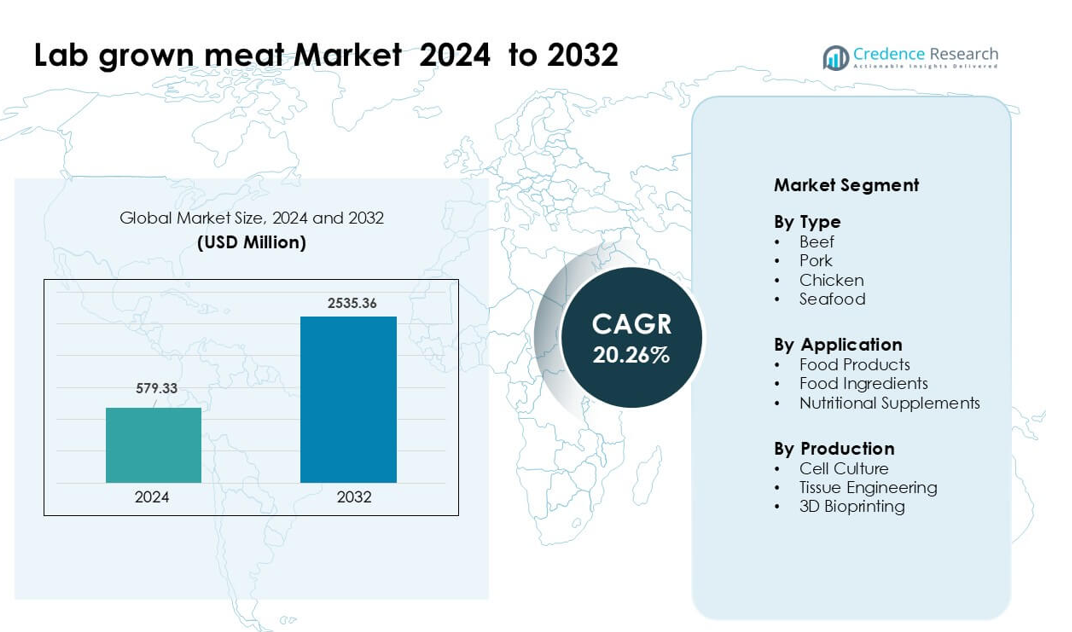

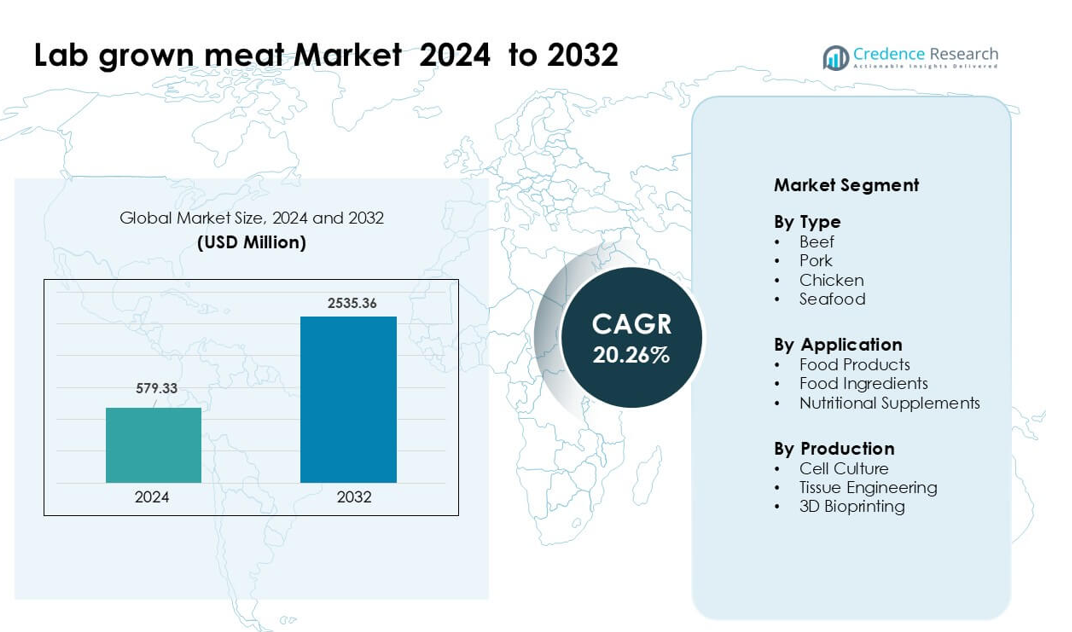

Le marché de la viande cultivée en laboratoire était évalué à 579,33 millions USD en 2024 et devrait atteindre 2535,36 millions USD d’ici 2032, avec un TCAC de 20,26 % pendant la période de prévision.

| ATTRIBUT DU RAPPORT |

DÉTAILS |

| Période Historique |

2020-2023 |

| Année de Base |

2024 |

| Période de Prévision |

2025-2032 |

| Taille du Marché de la Viande Cultivée en 2024 |

579,33 millions USD |

| Marché de la Viande Cultivée, TCAC |

20,26% |

| Taille du Marché de la Viande Cultivée en 2032 |

2535,36 millions USD |

Les principaux acteurs du marché de la viande cultivée incluent Mosa Meat, Avant Meats, SCiFi Foods, Aleph Farms, BlueNalu, Future Meat Technologies, BioCraft Pet Nutrition, Shiok Meats, Meatable, et Eat Just. Ces entreprises accélèrent la commercialisation grâce aux avancées en culture cellulaire, bioréacteurs évolutifs et milieux sans sérum qui réduisent les coûts de production. Les entreprises s’étendent également au bœuf, poulet, porc et fruits de mer pour renforcer la portée des produits et attirer des partenaires de services alimentaires. L’Amérique du Nord est restée la région leader en 2024 avec environ 41 % de part, soutenue par de forts investissements, des voies réglementaires actives et une adoption rapide à l’échelle pilote dans les canaux de restauration et de vente au détail.

Perspectives du Marché

- Le marché de la viande cultivée était évalué à 33 millions USD en 2024 et devrait atteindre 2535,36 millions USD d’ici 2032 avec un TCAC de 20,26 %.

- La demande a augmenté en raison de l’intérêt croissant pour les protéines durables et éthiques, le bœuf dominant le segment de type avec 38 % de part en 2024 car les consommateurs préféraient des alternatives à faibles émissions.

- Les principales tendances incluent des avancées rapides en culture cellulaire, bioréacteurs et produits hybrides qui mélangent des cellules cultivées avec des protéines végétales, aidant les entreprises à réduire les coûts et améliorer la texture pour les premiers lancements commerciaux.

- Le paysage concurrentiel présente une forte activité de Mosa Meat, Aleph Farms, BlueNalu, Eat Just, Meatable, Shiok Meats, Avant Meats, Future Meat Technologies, SCiFi Foods, et BioCraft Pet Nutrition, tous travaillant pour obtenir des approbations réglementaires et développer l’infrastructure.

- L’Amérique du Nord a dominé le marché avec 41 % de part en 2024, suivie par l’Europe à 30 % et l’Asie-Pacifique à 22 %, soutenue par des essais croissants, des progrès réglementaires et de forts investissements dans toutes les régions.

Access crucial information at unmatched prices!

Request your sample report today & start making informed decisions powered by Credence Research Inc.!

Download Sample

Analyse de la Segmentation du Marché :

Par Type

Le bœuf a occupé la position dominante en 2024 avec environ 38 % de part sur le marché de la viande cultivée. Cette catégorie a progressé en raison de la forte demande pour des protéines premium et de l’intérêt croissant pour des alternatives durables au bœuf conventionnel. Les producteurs se sont concentrés sur le développement de lignées cellulaires offrant une texture de viande réelle, ce qui a amélioré l’acceptation parmi les restaurants et les partenaires de vente au détail. Le poulet et le porc ont gagné du terrain, mais le bœuf est resté en tête car les essais consommateurs ont montré une plus grande volonté de payer pour des produits de bœuf sans cruauté et à faibles émissions. Des investissements plus larges de la part des entreprises de technologie alimentaire ont également renforcé les pipelines de développement pour le bœuf cultivé.

- Par exemple, Mosa Meat, une entreprise néerlandaise, a rapporté qu’à partir d’un seul échantillon de moins d’un gramme de cellules musculaires bovines, ils peuvent théoriquement produire 10 000 kg de bœuf cultivé.

Par Application

Les produits alimentaires ont dominé le segment des applications en 2024 avec près de 52% de part. L’adoption croissante de burgers, nuggets et formats hachés a créé un fort élan alors que les marques ciblaient les consommateurs flexitariens recherchant un goût familier et un impact environnemental réduit. Les fabricants ont privilégié les formats prêts à cuire car ces produits nécessitent des changements de traitement minimaux et montrent une acceptation réglementaire plus rapide. Les ingrédients alimentaires et les compléments ont progressé lentement, mais les produits alimentaires ont maintenu leur leadership grâce à une visibilité claire des cas d’utilisation, à l’expansion des lancements pilotes et à de solides partenariats avec des chaînes de restaurants pour les tests de marché.

- Par exemple, SuperMeat, une entreprise israélienne de poulet cultivé en laboratoire, a ouvert un restaurant test adjacent à son usine pilote à Ness Ziona où les convives pouvaient essayer des morceaux de poulet prêts à consommer cultivés à partir de ses lignées cellulaires.

Par Production

La culture cellulaire a dominé le segment de la production en 2024 avec près de 57% de part. Cette méthode est restée préférée car elle soutient la génération de biomasse à grande échelle et offre une variabilité de production plus faible par rapport à l’ingénierie tissulaire ou à l’impression 3D. Les entreprises ont investi dans des milieux de croissance optimisés et des systèmes de bioréacteurs qui aident à réduire le coût par kilogramme. L’ingénierie tissulaire a montré des promesses pour les coupes structurées, tandis que l’impression 3D a avancé dans des applications de niche, mais la culture cellulaire est restée en tête grâce à une maturité plus élevée, des essais commerciaux plus larges et un fort soutien des grands investisseurs en technologie alimentaire visant une entrée précoce sur le marché de masse.

Principaux Facteurs de Croissance

Demande Croissante de Protéines Durables

La demande croissante de protéines durables et éthiques accélère fortement le marché de la viande cultivée en laboratoire. Les consommateurs recherchent des options qui réduisent les émissions de gaz à effet de serre et diminuent l’utilisation des terres et de l’eau par rapport à l’élevage conventionnel. De nombreux pays promeuvent également des sources de protéines respectueuses du climat grâce à des subventions à l’innovation alimentaire et des approbations pilotes. Ce soutien encourage les startups à développer des lignées cellulaires qui offrent le goût de la vraie viande sans élever d’animaux. La sensibilisation croissante au bien-être animal renforce l’adoption parmi les consommateurs flexitariens et soucieux de leur santé. La poussée pour des objectifs de zéro émission nette par les entreprises alimentaires mondiales stimule encore l’investissement dans la viande cultivée, faisant de la durabilité une force majeure de croissance.

- Par exemple, l’évaluation du cycle de vie (ACV) fondatrice de 2011 par Tuomisto et Teixeira de Mattos, basée sur un modèle de production à grande échelle hypothétique, a projeté que la production de viande cultivée pourrait entraîner des émissions de gaz à effet de serre 78–96% plus faibles, utiliser jusqu’à 99% moins de terres et 82–96% moins d’eau par rapport à la viande produite de manière conventionnelle en Europe.

Progrès dans la Culture Cellulaire et la Bioproduction

Les améliorations rapides des milieux de culture cellulaire, des bioréacteurs et des méthodes de structuration stimulent une forte réduction des coûts dans la viande cultivée. Les entreprises de technologie alimentaire travaillent sur des milieux sans sérum qui réduisent les dépenses de production tout en améliorant l’efficacité de la croissance cellulaire. De nouveaux bioréacteurs permettent une culture à plus haute densité, permettant des rendements stables à l’échelle pilote et commerciale. Les techniques d’ingénierie tissulaire structurée aident également les producteurs à reproduire la texture du bœuf, du poulet et des fruits de mer. Ces avancées attirent le capital-risque et le financement des entreprises, aidant les entreprises à progresser vers les approbations réglementaires. Le passage continu des protocoles de laboratoire aux processus industriels reste un catalyseur majeur pour la préparation au marché de masse.

- Par exemple, Bene Meat Technologies a développé des milieux de culture sans sérum et des protocoles de lignées cellulaires dans le cadre de son écosystème technologique, permettant aux partenaires industriels de se développer sans utiliser de sérum de veau fœtal.

Développements Réglementaires Favorables

Les progrès réglementaires dans des régions telles que les États-Unis, Singapour et Israël créent une confiance pour l’expansion mondiale de la viande cultivée. Les agences évaluent désormais les lignées cellulaires, les systèmes de production et les ensembles de données de sécurité, ce qui encourage l’investissement dans les installations commerciales. Les premières approbations pour le poulet cultivé aident les marques à lancer des essais contrôlés avec des partenaires de restauration. Des règles plus claires guident les entreprises sur l’étiquetage, les tests de sécurité et les normes de qualité, réduisant l’incertitude pour les nouveaux entrants. Les gouvernements financent des centres d’innovation alimentaire qui soutiennent les tests et la mise à l’échelle, renforçant les écosystèmes régionaux. À mesure que la clarté réglementaire s’étend, les entreprises accélèrent leurs plans de commercialisation et sécurisent de nouveaux partenariats de distribution.

Tendance Clé & Opportunité

Expansion des Produits de Viande Hybride

Les produits de viande hybride qui combinent des cellules cultivées avec des protéines végétales créent une forte opportunité de réduction des coûts et d’entrée plus rapide sur le marché. Ces mélanges offrent une texture améliorée par rapport aux formats uniquement végétaux tout en maintenant des prix plus proches des alternatives de viande grand public. Les entreprises explorent les nuggets, galettes et saucisses hybrides car ces formats nécessitent une structure plus simple et permettent des ratios flexibles de cellules à plantes. Les chaînes de supermarchés expriment leur intérêt à stocker ces produits en raison de leur meilleure accessibilité économique et de l’approbation réglementaire plus facile. Cette tendance aide les producteurs à renforcer la visibilité de leur marque tandis que les produits entièrement cultivés continuent de se développer.

- Par exemple, GOOD Meat (division de Eat Just) a lancé un produit protéiné hybride à Singapour contenant 3 % de poulet cultivé mélangé avec des protéines végétales.

Croissance de l’Infrastructure de Bioproduction

L’investissement mondial dans les installations de bioproduction ouvre de grandes opportunités pour la production industrielle de viande cultivée. De nouvelles usines aux États-Unis, en Europe et en Asie soutiennent des bioréacteurs de plus grande capacité, des unités de traitement en aval et des lignes pilotes pour les découpes structurées. Les centres de fermentation partagés réduisent les besoins en capital pour les startups et permettent des cycles de R&D plus rapides. Les gouvernements et les grandes entreprises alimentaires forment des partenariats pour étendre les clusters régionaux de bioproduction. Cette croissance de l’infrastructure soutient des coûts plus bas, un approvisionnement fiable et des tests de produits plus larges dans les secteurs de la vente au détail et de la restauration, créant des opportunités de marché à long terme.

- Par exemple, en Chine, une nouvelle base d’innovation protéique à Pékin comprend une ligne de culture cellulaire de 200 litres plus une ligne de bioréacteur de 2 000 litres, avec des plans pour ajouter d’autres installations pilotes

Diversification dans de Nouvelles Catégories de Viande

Les producteurs s’étendent au-delà du poulet et du bœuf pour développer des fruits de mer, du porc et des viandes haut de gamme cultivées comme le wagyu et le thon rouge. Ces catégories offrent une tolérance de prix plus élevée, rendant la commercialisation précoce plus viable. Les fruits de mer reçoivent une forte attention car de nombreuses espèces font face à la surpêche et aux risques de contamination, offrant aux alternatives cultivées une valeur claire. Les entreprises explorent également des viandes de niche pour renforcer la différenciation de la marque et s’associer à des restaurants gastronomiques pour une adoption précoce. Cette diversification élargit les sources de revenus et augmente l’exposition des consommateurs aux options de viande cultivée.

Défi Clé

Coûts de Production Élevés et Limitations de l’Échelle

Le coût élevé de production reste un obstacle majeur à l’adoption massive de la viande cultivée. Les milieux de culture cellulaire, les facteurs de croissance et les opérations de bioréacteur exigent des dépenses significatives, maintenant les prix au-dessus de ceux de la viande conventionnelle. Augmenter la production de biomasse sans compromettre la texture ou la saveur nécessite un équipement avancé auquel seules quelques entreprises ont accès. La transition de l’échelle de laboratoire à la fabrication industrielle augmente également le risque opérationnel. La disponibilité limitée de bioréacteurs de qualité alimentaire et de personnel qualifié ralentit l’expansion. À moins que les coûts ne baissent fortement, la pénétration dans le commerce de détail restera limitée aux produits premium ou hybrides dans les premières années.

Défis Réglementaires et d’Acceptation par les Consommateurs

Les approbations réglementaires progressent lentement dans de nombreuses régions, retardant les lancements à grande échelle. Les agences exigent des données de sécurité étendues, ce qui augmente le temps et le coût pour les producteurs. L’acceptation par les consommateurs varie également en raison des préoccupations concernant les aliments « fabriqués en laboratoire », les méthodes de production inconnues et la perception d’artificialité. Une communication claire et un étiquetage transparent restent essentiels pour instaurer la confiance. L’absence de règles de dénomination standardisées complique les efforts de marketing à travers les pays. Sans campagnes éducatives fortes et harmonisation réglementaire, l’adoption de la viande cultivée pourrait rencontrer une résistance sur les marchés grand public.

Analyse Régionale

Amérique du Nord

L’Amérique du Nord détenait environ 41 % de part de marché de la viande cultivée en laboratoire en 2024. Une forte activité de startups a augmenté les lancements de produits dans les magasins pilotes et les restaurants. Des réglementations favorables ont amélioré les tests d’alternatives au poulet et au bœuf. Le financement par capital-risque a permis de construire de grandes installations pour la croissance de la culture cellulaire. Les consommateurs ont montré un grand intérêt pour les protéines durables. Les chaînes alimentaires ont testé des formats hybrides dans les grandes villes. Les universités ont soutenu de nouveaux designs de bioréacteurs et des milieux à faible coût. Ces facteurs ont maintenu la région dans une position de leadership claire.

Europe

L’Europe représentait près de 30 % de part grâce à un investissement fort dans l’innovation agroalimentaire. La région a imposé des règles de sécurité strictes qui ont façonné les tests de produits. Les gouvernements ont financé des pôles d’agriculture cellulaire dans les principaux pays. Les entreprises alimentaires ont exploré des produits hybrides pour une adoption précoce. Les objectifs de durabilité ont augmenté la demande de protéines à faible impact. Les laboratoires de recherche ont fait progresser l’ingénierie tissulaire pour des découpes structurées. Les chaînes de distribution se sont associées à des startups pour des essais limités. L’Europe a maintenu une dynamique de croissance stable grâce à des programmes publics et privés coordonnés.

Asie-Pacifique

L’Asie-Pacifique a capturé près de 22 % de part avec un accent croissant sur la sécurité alimentaire. Les pays ont investi dans la production locale pour réduire la dépendance à la viande importée. Les consommateurs urbains ont soutenu le poulet et les fruits de mer cultivés. Les gouvernements ont financé des usines de bioproduction pour des essais à grande échelle. Les startups ont utilisé des lignées cellulaires à croissance rapide pour réduire les coûts. Les marques alimentaires ont exploré des fruits de mer premium comme le thon et le vivaneau. La forte densité de population a stimulé la demande à long terme. La région est restée un point chaud majeur de croissance.

Amérique Latine

L’Amérique Latine détenait environ 4 % de part, soutenue par une prise de conscience croissante de la viande durable. Les producteurs régionaux ont exploré le bœuf cultivé en raison d’une forte demande locale. Les universités ont étudié de nouveaux milieux cellulaires utilisant des ingrédients locaux. Les restaurants ont montré de l’intérêt pour les galettes hybrides pour les futurs menus. Le financement est resté limité mais a augmenté chaque année. Les préoccupations climatiques ont stimulé l’intérêt pour les sources de protéines à faible impact. Les chaînes d’approvisionnement se sont améliorées grâce à de petits laboratoires pilotes. La croissance est restée stable mais à un stade précoce.

Moyen-Orient & Afrique

Le Moyen-Orient et l’Afrique représentaient environ 3 % de part, motivés par les besoins de sécurité alimentaire. Les gouvernements ont étudié la viande cultivée pour la stabilité de l’approvisionnement à long terme. Les nations dépendantes des importations ont exploré des installations locales de bioréacteurs. Les restaurants haut de gamme ont testé des échantillons précoces grâce à des partenaires mondiaux. Les limites climatiques ont soutenu l’intérêt pour les solutions protéiques économes en terres. Le financement a principalement augmenté grâce aux pays du Golfe. Les groupes de recherche ont travaillé sur des milieux sans sérum. L’adoption est restée lente mais a montré un potentiel futur clair.

Segmentations du marché :

Par type

- Bœuf

- Porc

- Poulet

- Fruits de mer

Par application

- Produits alimentaires

- Ingrédients alimentaires

- Compléments nutritionnels

Par production

- Culture cellulaire

- Ingénierie tissulaire

- Bioprinting 3D

Par géographie

- Amérique du Nord

- États-Unis

- Canada

- Mexique

- Europe

- Allemagne

- France

- Royaume-Uni

- Italie

- Espagne

- Reste de l’Europe

- Asie-Pacifique

- Chine

- Japon

- Inde

- Corée du Sud

- Asie du Sud-Est

- Reste de l’Asie-Pacifique

- Amérique latine

- Brésil

- Argentine

- Reste de l’Amérique latine

- Moyen-Orient & Afrique

- Pays du CCG

- Afrique du Sud

- Reste du Moyen-Orient et de l’Afrique

Paysage concurrentiel

Le paysage concurrentiel du marché de la viande cultivée en laboratoire met en avant des innovateurs de premier plan tels qu’Aleph Farms, Mosa Meat, BlueNalu, Meatable, Eat Just, Shiok Meats, Future Meat Technologies, Avant Meats, SCiFi Foods et BioCraft Pet Nutrition à l’avant-garde de la commercialisation. Ces entreprises font progresser la culture cellulaire, l’ingénierie tissulaire et les technologies de bioréacteurs pour réduire les coûts de production et transformer les installations pilotes en usines commerciales. De nombreuses entreprises se concentrent sur des milieux sans sérum et des formats de viande hybrides pour accélérer les approbations réglementaires et améliorer l’accessibilité. Les partenariats avec les chaînes de restauration, les fournisseurs de biotechnologie et les centres de recherche soutenus par le gouvernement aident à élargir les tests et à accroître la présence précoce dans le commerce de détail. Les entreprises diversifient également leurs portefeuilles de produits à travers le bœuf, le poulet, le porc et les fruits de mer pour cibler les catégories haut de gamme et à forte demande. Un financement solide en capital-risque, le développement de la propriété intellectuelle et les progrès réglementaires nationaux façonnent la concurrence, tandis que les entreprises se précipitent pour atteindre la parité des prix, une production évolutive et une qualité stable.

Shape Your Report to Specific Countries or Regions & Enjoy 30% Off!

Analyse des acteurs clés

- Mosa Meat (Pays-Bas)

- Avant Meats (Hong Kong)

- SCiFi Foods (États-Unis)

- Aleph Farms (Israël)

- BlueNalu (États-Unis)

- Future Meat Technologies (Israël)

- BioCraft Pet Nutrition (États-Unis)

- Shiok Meats (Singapour)

- Meatable (Pays-Bas)

- Eat Just (États-Unis)

Développements récents

- En mars 2025, Aleph Farms (Israël) a levé 29 millions de dollars et a annoncé des modifications de réduction des coûts pour sa technologie de bœuf cultivé en morceaux entiers

- En février 2025, Mosa Meat (Pays-Bas) a annoncé un mouvement vers la commercialisation en Suisse en soumettant un dossier d’autorisation de nouvel aliment pour sa graisse de bœuf cultivée.

- En juin 2024, SCiFi Foods (États-Unis) a annoncé la fermeture de ses opérations en raison de l’incapacité à lever le capital requis

Couverture du rapport

Le rapport de recherche offre une analyse approfondie basée sur Type, Application, Production et Géographie. Il détaille les principaux acteurs du marché, fournissant un aperçu de leur activité, de leurs offres de produits, de leurs investissements, de leurs sources de revenus et de leurs applications clés. De plus, le rapport inclut des informations sur l’environnement concurrentiel, l’analyse SWOT, les tendances actuelles du marché, ainsi que les principaux moteurs et contraintes. En outre, il discute des divers facteurs qui ont stimulé l’expansion du marché ces dernières années. Le rapport explore également la dynamique du marché, les scénarios réglementaires et les avancées technologiques qui façonnent l’industrie. Il évalue l’impact des facteurs externes et des changements économiques mondiaux sur la croissance du marché. Enfin, il fournit des recommandations stratégiques pour les nouveaux entrants et les entreprises établies afin de naviguer dans les complexités du marché.

Perspectives d’avenir

- Le marché s’étendra à mesure que les grandes entreprises alimentaires investiront dans des bioréacteurs à l’échelle commerciale.

- Les coûts de production diminueront à mesure que les milieux sans sérum et les systèmes cellulaires à haute densité s’amélioreront.

- Les produits hybrides gagneront en popularité et soutiendront une pénétration précoce du commerce de détail dans les grandes villes.

- Les approbations réglementaires augmenteront en Asie, en Europe et en Amérique du Nord.

- Les fruits de mer cultivés croîtront rapidement en raison de la forte demande pour des options sûres et durables.

- Les coupes structurées comme les steaks et les filets passeront des essais pilotes à des lancements commerciaux limités.

- Les partenariats entre les entreprises de biotechnologie et les chaînes de restaurants accéléreront l’acceptation par les consommateurs.

- Les pôles régionaux de bioproduction réduiront les goulots d’étranglement de l’approvisionnement et soutiendront une mise à l’échelle plus rapide.

- Le branding et l’étiquetage transparent façonneront la confiance des consommateurs et l’adoption à long terme.

- L’investissement dans l’automatisation et l’optimisation cellulaire pilotée par l’IA augmentera la cohérence et la qualité des rendements.