Aperçu du Marché

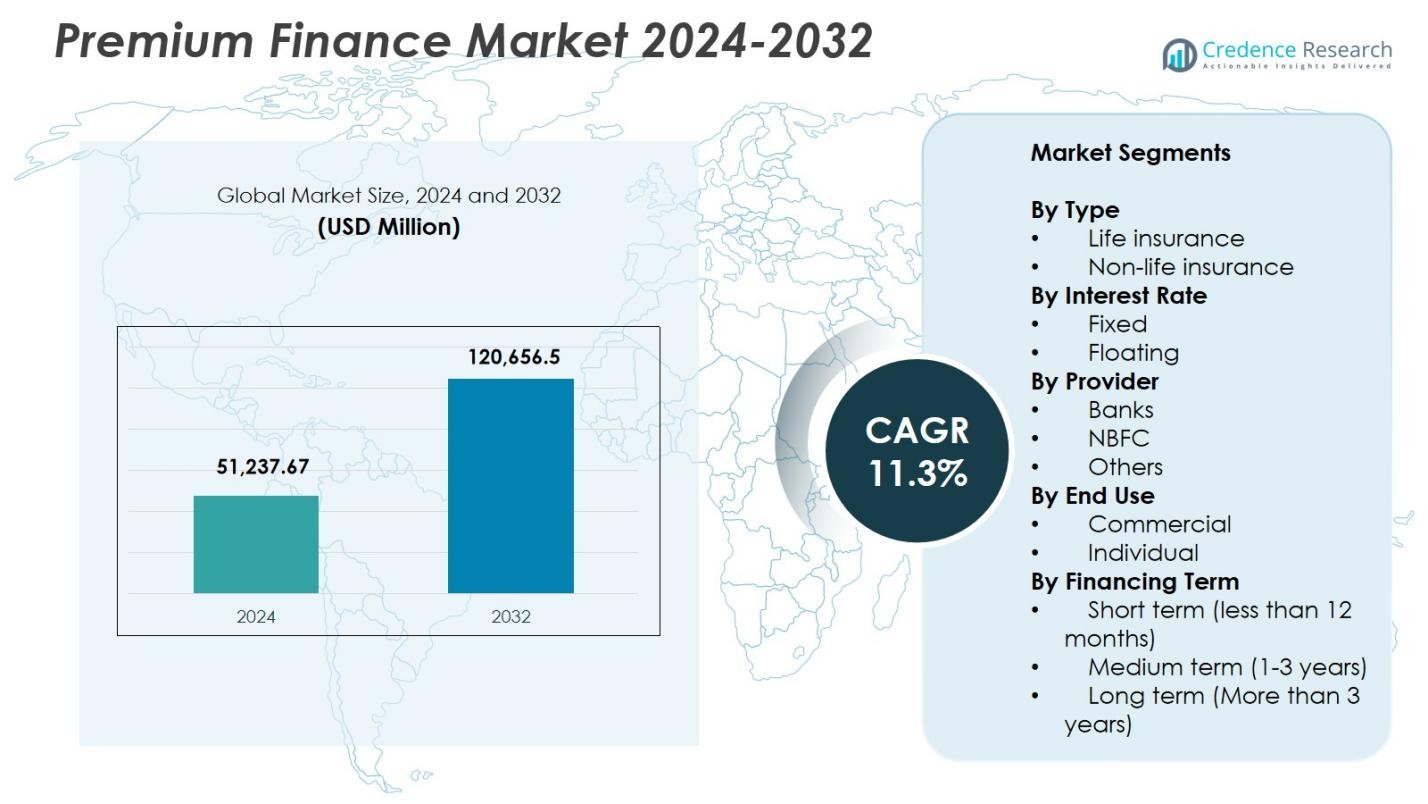

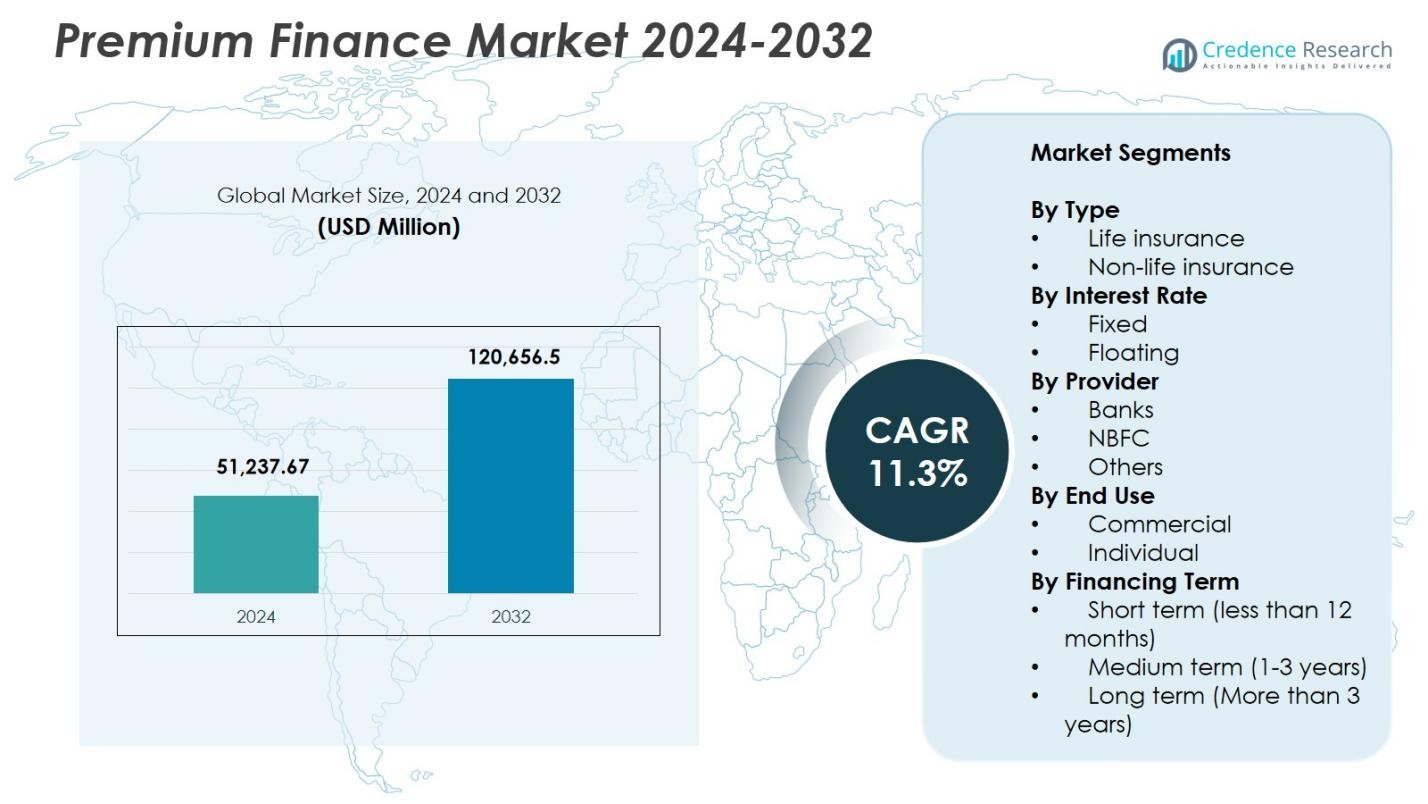

La taille du marché du financement premium était évaluée à 51 237,67 millions USD en 2024 et devrait atteindre 120 656,5 millions USD d’ici 2032, avec un TCAC de 11,3 % pendant la période de prévision.

| ATTRIBUT DU RAPPORT |

DÉTAILS |

| Période Historique |

2020-2023 |

| Année de Base |

2024 |

| Période de Prévision |

2025-2032 |

| Taille du Marché du Financement Premium 2024 |

51 237,67 millions USD |

| Marché du Financement Premium, TCAC |

11,3% |

| Taille du Marché du Financement Premium 2032 |

120 656,5 millions USD |

Le marché du financement premium comprend des participants de premier plan tels que AFCO Credit, Agile Premium Finance, ARI Financial Group, Byline Bank, First Insurance Funding (Wintrust), IPFS, JP Morgan, Lincoln National, Truist Insurance Holdings et Valley National Bancorp, chacun renforçant sa présence sur le marché grâce à des plateformes de prêt avancées et des partenariats élargis avec les assureurs. L’Amérique du Nord a dominé le marché avec une part de 41,6 % en 2024, stimulée par une forte adoption de l’assurance-vie financée par des primes et des institutions financières bien établies offrant un financement de police flexible. L’Europe détenait une part de 27,3 %, soutenue par l’augmentation des coûts de l’assurance commerciale et l’intégration croissante du financement premium dans les stratégies de planification d’entreprise et de gestion de patrimoine.

Access crucial information at unmatched prices!

Request your sample report today & start making informed decisions powered by Credence Research Inc.!

Download Sample

Perspectives du Marché

- Le marché du financement premium a atteint 51 237,67 millions USD en 2024 et croîtra de 120 656,5 USD à un TCAC de 11,3 % jusqu’en 2032.

- La demande croissante pour des assurances-vie de grande valeur stimule la croissance, avec le segment de l’assurance-vie détenant 62,4 % de part alors que les clients aisés adoptent des structures de financement préservant la liquidité.

- Les plateformes de prêt numérique, la souscription automatisée et les modèles de finance intégrée transforment les tendances du marché, permettant des approbations plus rapides et élargissant l’adoption parmi les PME et les individus fortunés.

- Les principaux acteurs renforcent leur position sur le marché grâce à des partenariats élargis avec les assureurs et des solutions de prêt avancées, tandis que les banques dominent le segment des fournisseurs avec une part de 7 %, soutenues par une forte capacité de capital.

- L’Amérique du Nord mène la demande régionale avec une part de 6 %, suivie par l’Europe à 27,3 % et l’Asie-Pacifique à 21,4 %, motivée par une forte pénétration de l’assurance, une expansion de la richesse et un besoin croissant de financement premium structuré sur les marchés commerciaux et personnels.

Analyse de la Segmentation du Marché :

Analyse de la Segmentation du Marché :

Par Type

L’assurance-vie a dominé le marché du financement premium avec une part de 62,4 % en 2024, stimulée par la demande croissante pour des polices de grande valeur, des stratégies de planification successorale et des solutions de financement axées sur la liquidité pour les clients aisés. Le segment bénéficie de l’adoption croissante de structures de financement à intérêts seulement qui aident à préserver le flux de trésorerie tout en maintenant une couverture à long terme. L’assurance non-vie détenait une part de 37,6 %, soutenue par les clients commerciaux finançant de grandes primes d’assurance de biens, de responsabilité civile et spécialisées. L’expansion des exigences de gestion des risques dans les secteurs d’entreprise continue de renforcer la demande pour le financement premium structuré dans les deux catégories.

- Par exemple, Bajaj Finserv fournit un financement premium pour l’assurance-vie afin d’aider les individus aisés à préserver la liquidité et sécuriser les héritages familiaux. Les clients financent les primes via des prêts, conservant le capital pour des investissements ou des besoins commerciaux.

Par Taux d’Intérêt

Le financement à taux fixe a dominé le marché avec une part de 68,1 % en 2024, car les emprunteurs préféraient des structures de remboursement prévisibles dans un contexte de fluctuations des taux d’intérêt. Ce segment croît à mesure que les assureurs, les banques et les sociétés de financement premium commercialisent la stabilité à long terme auprès des individus fortunés et des souscripteurs d’entreprises recherchant une planification des coûts cohérente. Le financement à taux variable a capturé une part de 31,9 %, motivé par les clients ciblant des coûts de financement à court terme plus bas et bénéficiant des réajustements de taux lors des cycles monétaires assouplis. La transition vers des produits de prêt diversifiés continue d’élargir les offres fixes et variables chez les fournisseurs de financement premium.

- Par exemple, J.P. Morgan Private Bank propose un financement de primes d’assurance-vie avec des taux d’intérêt fixes ou variables adaptés à la planification successorale, permettant aux clients de mettre en garantie la valeur de rachat de la police sans liquider d’actifs.

Par Fournisseur

Les banques représentaient la plus grande part de ce segment avec une part de 54,7 % en 2024, soutenues par leur solide base de capital, leurs plateformes intégrées d’assurance-prêt et leur capacité à offrir des conditions d’intérêt compétitives. Les NBFC détenaient une part de 33,5 %, grâce à une souscription flexible, des approbations de prêts plus rapides et une pénétration croissante parmi les clients commerciaux de petite et moyenne taille. D’autres fournisseurs, y compris des entreprises de financement spécialisées et des prêteurs liés à des courtiers, représentaient 11,8 %, gagnant en traction en offrant des solutions de financement sur mesure pour les polices d’assurance-vie et commerciales. Le renforcement des réseaux de distribution continue d’améliorer l’accessibilité du marché dans toutes les catégories de fournisseurs.

Principaux Moteurs de Croissance

Demande Croissante pour des Polices d’Assurance-Vie de Grande Valeur

Le marché du financement des primes se développe rapidement à mesure que les individus fortunés financent de plus en plus des polices d’assurance-vie de grande valeur par le biais de financements structurés. La demande augmente à mesure que les titulaires de polices utilisent le financement des primes pour préserver la liquidité, optimiser les structures de planification successorale et améliorer l’efficacité du transfert de patrimoine. Les institutions financières offrent des arrangements à intérêts uniquement et flexibles en termes de garanties, permettant aux emprunteurs de maintenir une couverture à long terme sans paiements initiaux importants. Alors que la gestion de patrimoine fiscalement efficace devient une priorité, le financement des primes renforce sa pertinence, entraînant une forte adoption parmi les clients fortunés et les bureaux familiaux recherchant des stratégies d’assurance basées sur l’effet de levier.

- Par exemple, IPFS Corporation propose des solutions de financement de primes qui rationalisent les flux de trésorerie pour les agents et les assurés fortunés en couvrant les grandes primes de police via des prêts garantis par la valeur de la police.

Augmentation des Coûts d’Assurance Commerciale Stimulant l’Adoption par les Entreprises

Les entreprises s’appuient de plus en plus sur le financement des primes pour gérer les coûts croissants de l’assurance commerciale dans les lignes de propriété, de responsabilité civile, et spécialisées. Les sociétés utilisent le financement pour maintenir les niveaux de couverture tout en préservant le flux de trésorerie opérationnel, réduisant la pression sur le capital initial et alignant les dépenses d’assurance sur les cycles de revenus. L’augmentation des expositions aux risques dans des secteurs tels que la construction, la logistique et l’énergie accélère encore l’adoption. Alors que les assureurs resserrent les normes de souscription, les acheteurs d’entreprise se tournent vers les fournisseurs de financement des primes pour des structures de remboursement flexibles, soutenant une croissance régulière du marché dans les petites, moyennes et grandes entreprises.

- Par exemple, First Insurance Funding, une société de Wintrust, fournit un financement de primes dans les 50 États américains pour la couverture automobile commerciale des entreprises de transport et de logistique, gérant plus de 16 milliards de dollars de volume de prêts annuels pour alléger le fardeau des primes.

Expansion des Capacités de Financement des Banques et des NBFC

Les banques et les NBFC élargissent leurs offres de financement de primes soutenues par de solides réserves de capital, des systèmes de souscription numérique intégrés et des portefeuilles de risques diversifiés. Leur capacité à offrir des taux d’intérêt compétitifs, une coordination fluide entre les assureurs et les prêteurs, et un service amélioré aux emprunteurs attire à la fois des clients individuels et commerciaux. Les NBFC gagnent en dynamisme en offrant des approbations rapides et des options de financement personnalisées pour les segments à haut risque ou mal desservis. Alors que les institutions financières renforcent les partenariats de distribution avec les assureurs et les courtiers, le financement des primes devient plus accessible, stimulant une pénétration continue du marché et accélérant l’adoption à long terme.

Tendances Clés & Opportunités

La Digitalisation et l’Automatisation Transforment le Financement Premium

Les plateformes de prêt numérique, la souscription automatisée et les intégrations d’assureurs activées par API transforment les opérations du marché, permettant des approbations plus rapides, une documentation transparente et une gestion en temps réel des paiements de primes. Les prêteurs exploitent l’analytique pour évaluer les profils des emprunteurs plus précisément, améliorant ainsi le scoring des risques et réduisant les défauts. Les modèles de finance intégrée permettent aux courtiers et assureurs de proposer des options de financement au point de vente, augmentant ainsi les taux de conversion. Ce virage numérique crée des opportunités significatives pour les fournisseurs d’étendre leurs opérations, d’améliorer l’expérience client et de s’étendre dans les segments d’assurance des petites entreprises et du commerce de détail sous-desservis.

- Par exemple, HDFC ERGO a intégré plus de 300 services API via Apigee dans ses superapps d’assurance, facilitant des connexions fluides avec des partenaires comme les garages et les détaillants pour des parcours clients intégrés et des opérations back-end rationalisées.

Utilisation Croissante du Financement Premium dans la Planification Patrimoniale et de Richesse

Le financement premium gagne en importance à mesure que les gestionnaires de patrimoine intègrent l’assurance avec effet de levier dans les stratégies de planification successorale et d’optimisation fiscale. Les clients fortunés utilisent de plus en plus des polices financées pour couvrir les droits de succession, protéger les plans de succession d’entreprise et améliorer le transfert de richesse générationnelle sans liquider d’actifs. À mesure que les banques privées et les cabinets de conseil développent des solutions d’assurance structurées, les opportunités de vente croisée augmentent. Cette tendance positionne le financement premium comme un outil attrayant au sein des portefeuilles de planification patrimoniale holistique, ouvrant des voies de croissance significatives dans les écosystèmes ultra-HNI, de banque privée et de family office.

- Par exemple, Synovus Life Finance structure des prêts de financement premium personnalisés garantis par les valeurs de rachat des polices pour les individus fortunés, permettant aux fonds empruntés de payer les primes tout en conservant la liquidité du client pour les investissements et en évitant la vente d’actifs illiquides comme l’immobilier.

Défis Clés

La Volatilité des Taux d’Intérêt Impacte l’Accessibilité des Emprunts

Les fluctuations des taux d’intérêt représentent un défi majeur car l’augmentation des coûts d’emprunt réduit l’accessibilité et la rentabilité des stratégies d’assurance financées. Des taux plus élevés augmentent les obligations de remboursement total, amenant certains emprunteurs à reconsidérer les engagements à long terme ou à restructurer les arrangements de garantie. Les prêteurs doivent fréquemment réévaluer l’exposition au risque, en particulier dans les portefeuilles à taux variable. Cette volatilité exerce une pression sur les emprunteurs et les fournisseurs de financement, ralentissant potentiellement les volumes de nouvelles transactions pendant les cycles monétaires restrictifs et augmentant le risque de déchéance de police ou de difficultés de refinancement dans des environnements de taux instables.

Exigences Strictes en Matière de Garantie et de Souscription

Les transactions de financement premium nécessitent souvent des garanties robustes, des évaluations de crédit détaillées et une coordination rigoureuse entre prêteurs et assureurs, créant des barrières pour certains emprunteurs. Les polices de grande valeur, en particulier dans l’assurance vie, exigent une documentation financière complète et des contrôles stricts du ratio prêt-valeur, limitant l’accès pour les clients ayant des profils de revenus variables ou des actifs limités. Ces exigences strictes augmentent la complexité du traitement pour les prêteurs et peuvent retarder les approbations. À mesure que la surveillance réglementaire s’intensifie, maintenir la conformité tout en gérant le risque de crédit devient plus difficile, restreignant l’expansion dans certains segments de clients émergents ou à haut risque.

Analyse Régionale

Amérique du Nord

L’Amérique du Nord a dominé le marché du financement de primes avec une part de 41,6 % en 2024, soutenue par une forte pénétration des polices d’assurance-vie de grande valeur, des pratiques avancées de planification de la richesse et un réseau mature de banques et de sociétés de financement de primes. Les États-Unis stimulent la domination régionale, car les clients fortunés et les acheteurs d’entreprise utilisent de plus en plus le financement pour gérer la liquidité et les coûts croissants de l’assurance. Une infrastructure de prêt numérique robuste, des partenariats étendus avec des courtiers et des cadres favorables de planification successorale accélèrent encore l’adoption. Le Canada contribue à une croissance stable alors que les assureurs et les institutions financières élargissent les offres de financement de primes pour les titulaires de polices commerciales et personnelles.

Europe

L’Europe détenait une part de 27,3 % en 2024, grâce à l’utilisation croissante du financement de primes dans l’assurance d’entreprise, la responsabilité professionnelle et les segments de risques spécialisés. La région connaît une forte adoption au Royaume-Uni, en Allemagne et en France, les entreprises utilisant des outils de financement pour gérer la hausse des primes et les exigences de couverture induites par la réglementation. Les gestionnaires de patrimoine en Europe occidentale intègrent de plus en plus l’assurance-vie financée dans des stratégies de planification successorale fiscalement efficaces. L’expansion des prêts numériques et les collaborations transfrontalières entre assureurs et prêteurs soutiennent la croissance du marché. L’Europe du Sud et de l’Est connaît une demande émergente alors que les PME adoptent le financement de primes pour préserver le fonds de roulement et améliorer la stabilité des flux de trésorerie.

Asie-Pacifique

L’Asie-Pacifique représentait 21,4 % du marché en 2024, reflétant une expansion rapide de l’assurance commerciale, l’augmentation des populations de HNI et l’adoption croissante de stratégies d’assurance à effet de levier dans les grandes économies. Un fort élan du marché en Chine, au Japon, en Inde et en Australie est alimenté par la hausse de la pénétration de l’assurance, l’augmentation des besoins de conformité réglementaire et la disponibilité de produits de financement flexibles auprès des banques et des NBFC. Les clients d’entreprise dans les secteurs de la fabrication, des infrastructures et de la logistique comptent sur le financement de primes pour gérer l’augmentation des primes. À mesure que l’accumulation de richesse s’accélère sur les marchés émergents, l’assurance-vie financée par primes gagne en traction, stimulant la croissance à long terme dans la région.

Amérique Latine

L’Amérique Latine a capturé une part de 6,8 % en 2024, soutenue par l’expansion des exigences d’assurance commerciale, l’adoption croissante de cadres de gestion des risques et une sensibilisation accrue au financement de primes parmi les petites et moyennes entreprises. Des pays comme le Brésil, le Mexique et le Chili mènent l’adoption régionale alors que les entreprises recherchent des solutions de financement pour gérer les coûts croissants de l’assurance responsabilité, propriété et spécialisée. Bien que les taux d’intérêt élevés posent des défis, la demande augmente pour des structures de remboursement flexibles et une intégration numérique. Le renforcement des partenariats entre assureurs, courtiers et institutions financières améliore l’accessibilité, stimulant une participation régionale plus large aux solutions de financement de primes.

Moyen-Orient & Afrique

La région du Moyen-Orient & Afrique représentait 2,9 % du marché en 2024, stimulée par une demande croissante d’assurance commerciale et spécialisée dans les industries de la construction, de l’énergie et de la logistique. La croissance de la richesse dans les pays du CCG stimule l’adoption de l’assurance-vie financée par primes parmi les individus fortunés. Les banques et les sociétés financières régionales élargissent leurs offres pour soutenir la flexibilité des paiements de primes face à la hausse des valeurs des polices. En Afrique, le développement progressif du marché de l’assurance et la croissance des PME créent de nouvelles opportunités, bien que l’accès financier limité et les contraintes de crédit ralentissent les progrès. La modernisation réglementaire en cours et le soutien au prêt numérique favorisent une expansion progressive du marché.

Segmentation du Marché :

Par Type

- Assurance vie

- Assurance non-vie

Par Taux d’Intérêt

Par Fournisseur

Par Utilisation Finale

Par Durée de Financement

- Court terme (moins de 12 mois)

- Moyen terme (1-3 ans)

- Long terme (plus de 3 ans)

Par Géographie

- Amérique du Nord

- États-Unis

- Canada

- Mexique

- Europe

- Allemagne

- France

- Royaume-Uni

- Italie

- Espagne

- Reste de l’Europe

- Asie-Pacifique

- Chine

- Japon

- Inde

- Corée du Sud

- Asie du Sud-Est

- Reste de l’Asie-Pacifique

- Amérique Latine

- Brésil

- Argentine

- Reste de l’Amérique Latine

- Moyen-Orient & Afrique

- Pays du CCG

- Afrique du Sud

- Reste du Moyen-Orient et de l’Afrique

Paysage Concurrentiel

Le paysage concurrentiel du marché du financement des primes présente des participants de premier plan tels que AFCO Credit, Agile Premium Finance, ARI Financial Group, Byline Bank, First Insurance Funding (Wintrust), IPFS, JP Morgan, Lincoln National, Truist Insurance Holdings, et Valley National Bancorp. Les dynamiques du marché sont façonnées par des portefeuilles de produits diversifiés, des stratégies de taux d’intérêt, et des capacités de prêt numérique en expansion qui améliorent la rapidité de souscription et l’intégration des clients. Les banques maintiennent une forte influence grâce à des écosystèmes intégrés d’assurance-prêt et un accès compétitif au capital, tandis que les sociétés de financement spécialisées renforcent leur position grâce à des structures de prêt flexibles et une expertise en financement de polices de niche. Les fournisseurs investissent de plus en plus dans l’automatisation, l’analyse des risques, et les plateformes intégrées aux courtiers pour améliorer la prise de décision et réduire les frais de traitement. Les partenariats stratégiques avec les assureurs et les agences indépendantes continuent d’élargir la portée de la distribution et d’augmenter les volumes de transactions. À mesure que les environnements de taux d’intérêt évoluent, les acteurs se concentrent sur l’efficacité des prix, la gestion des garanties, et les modèles de relations à long terme pour conserver des parts de marché et soutenir une croissance évolutive dans les segments de financement d’assurance vie et commerciale.

Analyse des acteurs clés

Développements récents

- En avril 2024, IPFS Corporation a acquis Stonemark, Inc., ajoutant plus de 4 000 agences et leur équipe à ses opérations de financement de primes.

- En juin 2023, Agile Premium Finance a conclu un partenariat stratégique avec Pavo Insurance Solutions pour offrir un marché de financement de primes amélioré pour les assureurs et les courtiers.

- En décembre 2024, AFCO Direct a collaboré avec ePayPolicy pour intégrer des options de financement de primes dans les systèmes de paiement numérique pour les agences d’assurance et les transporteurs.

Shape Your Report to Specific Countries or Regions & Enjoy 30% Off!

Couverture du rapport

Le rapport de recherche offre une analyse approfondie basée sur le Type, le Taux d’intérêt, le Fournisseur, l’Utilisation finale, le Terme de financement et la Géographie. Il détaille les principaux acteurs du marché, fournissant un aperçu de leur activité, de leurs offres de produits, de leurs investissements, de leurs sources de revenus et de leurs applications clés. De plus, le rapport inclut des informations sur l’environnement concurrentiel, une analyse SWOT, les tendances actuelles du marché, ainsi que les principaux moteurs et contraintes. En outre, il discute de divers facteurs qui ont stimulé l’expansion du marché ces dernières années. Le rapport explore également la dynamique du marché, les scénarios réglementaires et les avancées technologiques qui façonnent l’industrie. Il évalue l’impact des facteurs externes et des changements économiques mondiaux sur la croissance du marché. Enfin, il fournit des recommandations stratégiques pour les nouveaux entrants et les entreprises établies afin de naviguer dans les complexités du marché.

Perspectives d’avenir

- L’adoption du financement de primes augmentera à mesure que les individus fortunés intègreront de plus en plus l’assurance-vie à effet de levier dans les stratégies de planification successorale et de gestion de patrimoine.

- Les plateformes de prêt numérique rationaliseront la souscription, accéléreront les approbations et élargiront l’accès au marché dans les segments individuels et commerciaux.

- La demande des entreprises pour le financement de primes augmentera à mesure que les entreprises géreront les coûts croissants de l’assurance des biens, de la responsabilité et des spécialités.

- Les banques et les NBFC amélioreront l’innovation produit, offrant des options de remboursement plus flexibles et des structures d’intérêt ajustées au risque.

- Les modèles de finance intégrée se développeront à mesure que les assureurs et les courtiers intégreront le financement directement dans les flux de travail de vente de polices.

- La croissance dans les secteurs de la construction commerciale, de la logistique et de l’énergie augmentera la demande de couverture d’assurance financée.

- L’expansion des exigences de conformité réglementaire poussera davantage d’entreprises vers une couverture financée par des primes pour gérer les coûts croissants.

- L’accumulation de richesse en Asie-Pacifique et au Moyen-Orient accélérera l’adoption de solutions d’assurance-vie financées.

- Les partenariats entre assureurs, courtiers et fournisseurs de financement renforceront les réseaux de distribution et l’acquisition de clients.

- Les analyses avancées et l’évaluation des risques pilotée par l’IA amélioreront le profilage des emprunteurs et réduiront les risques de défaut, renforçant la stabilité du marché.

Analyse de la Segmentation du Marché :

Analyse de la Segmentation du Marché :