Panoramica del Mercato:

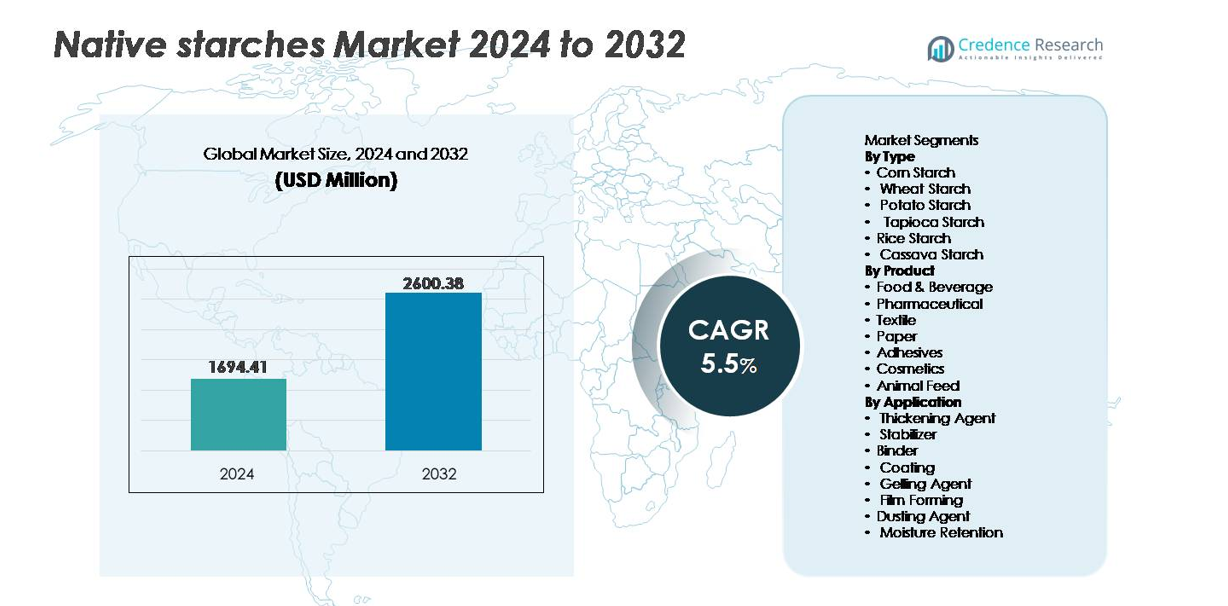

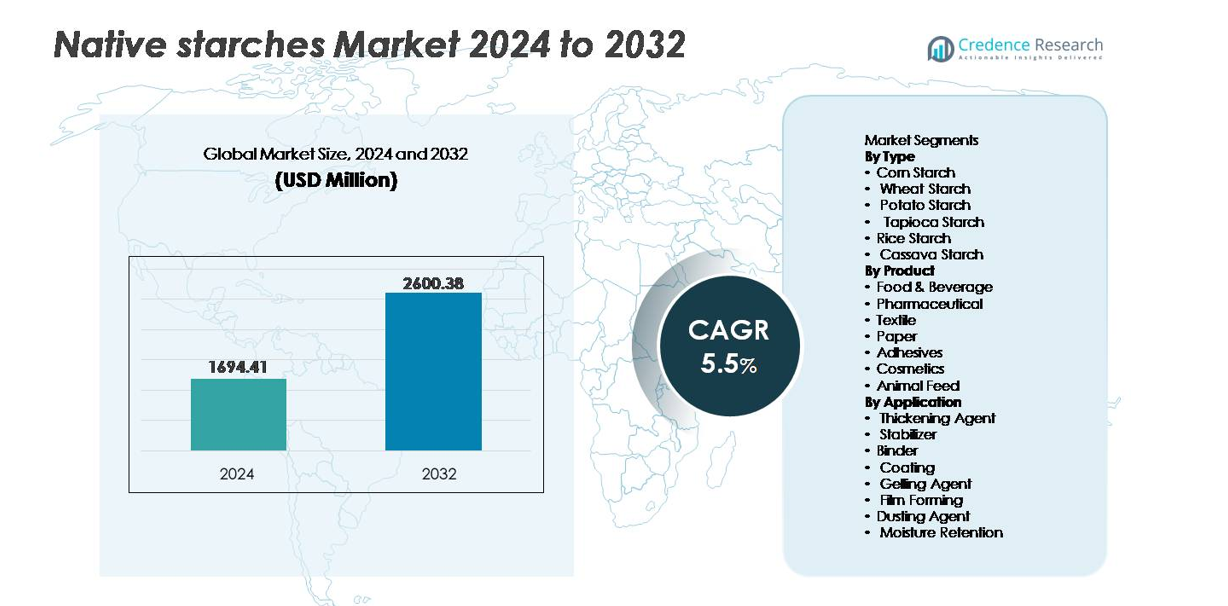

Il mercato globale degli amidi nativi è stato valutato a 1.694,41 milioni di USD nel 2024 e si prevede che raggiungerà 2.600,38 milioni di USD entro il 2032, riflettendo un tasso di crescita annuale composto (CAGR) del 5,5% durante il periodo di previsione.

| ATTRIBUTO DEL RAPPORTO |

DETTAGLI |

| Periodo Storico |

2020-2023 |

| Anno Base |

2024 |

| Periodo di Previsione |

2025-2032 |

| Dimensione del Mercato degli Amidi Nativi 2024 |

1.694,41 milioni di USD |

| Mercato degli Amidi Nativi, CAGR |

5,5% |

| Dimensione del Mercato degli Amidi Nativi 2032 |

2.600,38 milioni di USD |

Il mercato degli amidi nativi è caratterizzato da una forte partecipazione globale, con aziende leader come Cargill, Tate & Lyle, Avebe, Archer Daniels Midland Company, Sudzucker Group, Emsland Group, Roquette Freres, Agrana Beteiligungs-AG, Ingredion e Grain Processing Corporation che espandono attivamente le capacità produttive e i portafogli specifici per applicazione. L’Asia-Pacifico guida il mercato con una quota di circa il 34%, trainata dall’abbondante lavorazione di manioca e mais e dal crescente consumo di alimenti pronti. Il Nord America segue da vicino, supportato da un’infrastruttura avanzata di raffinazione del mais e dalla domanda di formulazioni con etichette pulite in applicazioni alimentari e industriali. L’Europa rimane un contributore chiave, sfruttando forti cluster di lavorazione di amido di grano e patate allineati con lo sviluppo di imballaggi sostenibili e ingredienti speciali.

Approfondimenti di Mercato:

- Il mercato globale degli amidi nativi è stato valutato a 1.694,41 milioni di USD nel 2024 e si prevede che raggiungerà 2.600,38 milioni di USD entro il 2032, espandendosi a un CAGR del 5,5% durante il periodo di previsione.

- La domanda è guidata dall’adozione di etichette pulite, nutrizione a base vegetale e sostituzione di additivi chimicamente modificati in applicazioni di panificazione, snack, latticini e pasti pronti.

- Le tendenze emergenti includono la crescita di biopolimeri a base di amido, imballaggi biodegradabili e amidi nativi funzionali progettati per migliorare la stabilità e le prestazioni di congelamento-scongelamento.

- Il mercato rimane moderatamente frammentato con la concorrenza focalizzata sull’efficienza delle fonti, l’innovazione in prodotti funzionali non modificati e l’espansione delle applicazioni industriali oltre il settore alimentare.

- L’Asia-Pacifico detiene circa il 34% della quota, seguita dal Nord America al 32% e dall’Europa al 28%, mentre il segmento alimentare e delle bevande rappresenta la quota maggiore tra le applicazioni.

Access crucial information at unmatched prices!

Request your sample report today & start making informed decisions powered by Credence Research Inc.!

Download Sample

Analisi della Segmentazione del Mercato:

Per Tipo

L’amido di mais detiene la quota dominante nel mercato degli amidi nativi grazie alla sua abbondante disponibilità, produzione economica e funzionalità preferita nelle formulazioni di prodotti da forno, dolciumi e bevande. Le sue forti proprietà di gelificazione, dolcificazione e addensamento supportano un’ampia applicazione nella lavorazione degli snack e nei cibi pronti. L’amido di frumento segue come un contributore significativo, guidato dal suo ruolo crescente nella produzione di carne a base vegetale e noodle. Gli amidi di patate e tapioca guadagnano terreno per le affermazioni di etichette pulite e senza glutine, mentre l’amido di manioca e riso rimangono opzioni di nicchia nella nutrizione infantile e nei cibi speciali premium, particolarmente nei mercati emergenti.

- Ad esempio, l’impianto di macinazione del mais congiunto di Cargill commissionato nel 2025 nel Madhya Pradesh opera con una capacità di lavorazione iniziale di 500 tonnellate al giorno, scalabile a 1.000 tonnellate al giorno, rafforzando la coerenza dell’offerta industriale.

Per Prodotto

Il segmento alimentare e delle bevande rappresenta la quota maggiore, guidato dal suo ampio utilizzo come ingrediente addensante, stabilizzante e testurizzante in salse, dessert lattiero-caseari, zuppe e applicazioni di panificazione. La domanda aumenta nei prodotti naturali e senza additivi, sfruttando gli amidi nativi come sostituti di etichette pulite per amidi modificati e additivi sintetici. I prodotti farmaceutici emergono come il segmento di prodotto in più rapida crescita grazie all’uso crescente in eccipienti per legatura di compresse e rilascio controllato. Le industrie degli adesivi, tessili e della carta continuano ad adottare gli amidi nativi grazie alla biodegradabilità e ai costi di produzione ridotti rispetto agli adesivi a base di petrolio e ai leganti sintetici.

- Ad esempio, il Gruppo Emsland lavora circa 2 milioni di tonnellate di materie prime (patate e piselli) annualmente in tutte le sue strutture per produrre una vasta gamma di prodotti, inclusi amidi, proteine e fibre per vari settori come alimentare, edilizia e adesivi.

Per Applicazione

Gli agenti addensanti dominano il panorama delle applicazioni, supportati dall’uso diffuso in sughi, salse, condimenti, zuppe e prodotti lattiero-caseari che richiedono miglioramento della viscosità e della sensazione in bocca. Le categorie di stabilizzatori e leganti dimostrano un forte slancio nei prodotti farmaceutici, nella produzione di prodotti da forno e pasti pronti, poiché i produttori danno priorità a una struttura coerente senza additivi chimici. Le applicazioni di formazione di film e rivestimento attirano attenzione per i rivestimenti edibili in frutta, glasse per dolciumi e soluzioni di imballaggio biodegradabili. Le funzioni di ritenzione dell’umidità e spolvero rimangono essenziali nella lavorazione della carne, nella gestione dei prodotti da forno e nello stampaggio industriale, riflettendo la crescente domanda di ausili per la lavorazione naturale e innovazione dei materiali guidata dalla sostenibilità.

Principali Fattori di Crescita:

Adozione Crescente di Etichette Pulite e Passaggio Verso Ingredienti Naturali

La preferenza per ingredienti con etichette pulite, non OGM e di origine naturale accelera fortemente la domanda di amidi nativi. I consumatori rifiutano sempre più additivi sintetici e ingredienti chimicamente modificati, spingendo alla riformulazione dei prodotti nei settori della panificazione, snack, confetteria, bevande e pasti pronti. Gli amidi nativi offrono viscosità, consistenza e sensazione in bocca desiderabili senza processi chimici, in linea con le aspettative in evoluzione di salute e trasparenza. Un’accelerata attenzione normativa sugli additivi modificati in Nord America, Europa e parti dell’Asia rafforza il vantaggio degli amidi nativi come alternative conformi. Inoltre, i marchi nei segmenti alimentari premium evidenziano le affermazioni di “amido naturale” per migliorare l’appeal dell’etichetta e la differenziazione del marchio. Questa tendenza si estende alle formulazioni senza glutine e a ridotto contenuto di grassi, dove gli amidi nativi funzionano efficacemente in struttura, elasticità e legame senza stabilizzanti artificiali. Man mano che i consumatori attenti alla sostenibilità e i quadri normativi convergono, la curva di adozione continua ad espandersi nelle categorie biologiche, a base vegetale, nutrizione infantile e nutraceutici.

- Ad esempio, la linea CLARIA® di amidi con etichetta pulita di Tate & Lyle ha dimostrato stabilità al congelamento-scongelamento dopo tre cicli completi e ha mantenuto viscosità e consistenza costanti nei ripieni di latticini refrigerati conservati a 4°C per 12 settimane, supportando le prestazioni senza modifiche chimiche.

Espansione dell’Uso Industriale in Imballaggi, Materiali a Base Biologica e Adesivi

Gli amidi nativi stanno assistendo a un’accelerata adozione nella produzione industriale oltre le tradizionali applicazioni alimentari. Sono utilizzati nel rafforzamento della carta, adesivi per cartone ondulato, finitura tessile, produzione di biopolimeri e soluzioni di imballaggio biodegradabili, sostituendo le sostanze chimiche derivate dal petrolio. Le iniziative sostenute dal governo che promuovono imballaggi ecologici e restrizioni sulla plastica monouso guidano l’adozione di film, schiume e prodotti compostabili a base di amido. Il crescente vantaggio di costo delle materie prime a base biologica supporta prezzi competitivi per le formulazioni di amido industriale. Gli amidi nativi migliorano la resistenza alla trazione, la stabilità termica e la qualità dell’adesione quando miscelati con altri polimeri a base vegetale, rendendoli adatti per bio-compositi e imballaggi stampati. Gli investimenti in bioplastiche a base di amido da parte di innovatori dell’imballaggio e aziende chimiche ampliano l’applicabilità del prodotto. Mentre le industrie si spostano verso materiali rinnovabili, gli amidi nativi si posizionano come componente fondamentale nei modelli di produzione circolare e nella logistica a riduzione dei rifiuti.

- Ad esempio, NatureWorks – di proprietà congiunta di Cargill – gestisce un impianto di produzione di biopolimeri con una capacità produttiva annua di 150.000 tonnellate di Ingeo™ PLA, derivato da materie prime a base di amido vegetale e utilizzato in film compostabili e imballaggi stampati.

Crescita Forte nei Mercati Emergenti e Espansione della Lavorazione Agricola

La rapida urbanizzazione, il maggiore potere d’acquisto e i modelli di consumo alimentare in evoluzione in Asia-Pacifico, Africa e America Latina contribuiscono sostanzialmente alla crescita dell’amido nativo. I governi locali stanno investendo in infrastrutture per la lavorazione di manioca, patate e mais per creare catene di esportazione a valore aggiunto e ridurre la dipendenza da prodotti chimici e additivi alimentari importati. Colture indigene come manioca e riso forniscono materie prime economiche per la produzione di amido nativo, migliorando l’autosufficienza regionale. La produzione domestica di snack, latticini e alimenti pronti continua a proliferare, amplificando la domanda di agenti testurizzanti e addensanti. Inoltre, l’aumento della produzione di bestiame guida una domanda costante di leganti a base di amido nei pellet per mangimi. Man mano che i trasformatori alimentari multinazionali espandono le operazioni nelle economie emergenti, le strategie di localizzazione della catena di approvvigionamento accelerano ulteriormente l’adozione degli amidi nativi, beneficiando coltivatori, trasformatori e produttori a valle.

Tendenze e Opportunità Chiave:

Innovazione nell’Amido Nativo Funzionale per Prestazioni Clean Label

Una tendenza prominente riguarda lo sviluppo di gradi di amido nativo funzionale migliorati che imitano le prestazioni dell’amido modificato senza trattamento chimico. Tecniche avanzate di macinazione, trattamento enzimatico e modifica fisica migliorano la tolleranza termica, la stabilità al congelamento-scongelamento e la compatibilità con i processi. Questo consente agli amidi nativi di supportare zuppe retortabili, ripieni da forno, pasti surgelati e bevande refrigerate. L’investimento crescente in amidi nativi funzionali e biologici crea nuove opportunità nelle categorie alimentari a basso contenuto di allergeni, vegane e per l’infanzia. I produttori ora posizionano tali amidi nativi avanzati come soluzioni premium clean-label capaci di sostituire stabilizzanti sintetici e varianti modificate in ambienti di trasformazione alimentare impegnativi.

- Ad esempio, l’amido nativo funzionale CLARIA® EVERLAST di Tate & Lyle ha dimostrato di mantenere la viscosità dopo tre cicli completi di congelamento-scongelamento e ha mantenuto la consistenza della texture per 12 settimane a 4°C in applicazioni a base di latticini.

Espansione delle Applicazioni di Biopolimeri a Base di Amido

L’urgenza crescente per materiali sostenibili e la riduzione del carbonio sblocca nuove opportunità per i polimeri a base di amido nei settori dell’imballaggio, agricoltura, costruzione e beni di consumo usa e getta. Si stanno sviluppando miscele di amido nativo per film pacciamanti biodegradabili, sacchetti compostabili, contenitori stampati e vassoi termoformati. La collaborazione tra produttori chimici e aziende di imballaggio accelera la commercializzazione di formulazioni di resine bio-based. La disponibilità, rinnovabilità e bassa tossicità dell’amido offrono vantaggi competitivi rispetto ai polimeri derivati da fonti fossili. Man mano che i quadri di economia circolare e i programmi di responsabilità estesa del produttore si evolvono, i biopolimeri a base di amido sono destinati a catturare una crescita significativa nei materiali alternativi alla plastica e nei design di prodotti riciclabili.

- Ad esempio, NatureWorks – una joint venture supportata da Cargill – gestisce un impianto di produzione di biopolimeri che produce annualmente 150.000 tonnellate di Ingeo™ PLA, utilizzato a livello globale in imballaggi alimentari e articoli da servizio compostabili.

Sfide Chiave:

Limitazioni delle Prestazioni Rispetto agli Amidi Modificati e ai Sintetici

Mentre gli amidi naturali offrono vantaggi di etichettatura naturale, affrontano limitazioni in condizioni di lavorazione estreme. L’amido naturale può degradarsi sotto alta sollecitazione, esposizione prolungata al calore o in ambienti acidi, risultando in una consistenza o viscosità incoerente. L’instabilità al congelamento-scongelamento limita l’uso nei pasti surgelati, mentre le preoccupazioni sulla durata di conservazione influenzano gli alimenti trasformati che richiedono stabilità prolungata. Gli amidi modificati e gli additivi sintetici spesso superano gli amidi naturali nei prodotti che richiedono durabilità o chiarezza, creando barriere all’adozione in bevande, ripieni di confetteria e adesivi industriali. I produttori devono bilanciare la semplicità dell’etichetta con le aspettative di prestazione del prodotto, rallentando la sostituzione su larga scala.

Volatilità delle Materie Prime e Sensibilità della Catena di Fornitura

La produzione di amido naturale dipende fortemente dalla produzione agricola, esponendo l’industria a rischi legati a variazioni stagionali, impatti del cambiamento climatico, malattie delle colture e fluttuazioni dei prezzi delle materie prime. I mercati di mais, grano e patate sono sensibili alle interruzioni meteorologiche e alle politiche commerciali globali. La competizione da usi alternativi come la produzione di etanolo o il consumo di mangimi spesso influenza i costi degli input. Inoltre, le sfide logistiche e le restrizioni all’esportazione complicano la disponibilità di forniture transfrontaliere per i produttori alimentari e industriali. Questa imprevedibilità dei costi influisce sulla stabilità dei contratti, sui margini e sulla pianificazione degli investimenti, in particolare nei mercati sensibili ai prezzi dove i sostituti rimangono accessibili.

Analisi Regionale:

Nord America

Il Nord America detiene circa il 32% della quota di mercato, guidato dalla forte domanda di ingredienti con etichetta pulita e da un’infrastruttura di trasformazione alimentare matura. L’adozione di amido naturale accelera in applicazioni di panificazione, snack e latticini, supportata da modelli di consumo attenti alla salute e dalla spinta normativa contro gli additivi chimicamente modificati. L’espansione delle tecnologie adesive e di imballaggio a base biologica rafforza l’utilizzo industriale di amido di mais e patate. Gli Stati Uniti guidano la produzione e il consumo, beneficiando di asset di trasformazione del mais su larga scala e reti di distribuzione consolidate. La continua ricerca e sviluppo sugli amidi naturali funzionali posiziona la regione come un hub competitivo per soluzioni di formulazione naturali ad alte prestazioni.

Europa

L’Europa rappresenta circa il 28% del mercato globale, alimentata da rigidi quadri normativi che favoriscono ingredienti naturali, non OGM e con etichetta pulita. La domanda rimane concentrata in Germania, Francia e Regno Unito, dove i produttori alimentari danno priorità alla trasparenza nell’approvvigionamento degli ingredienti e alle certificazioni di sostenibilità. La regione vede un crescente impiego di amidi naturali in film biodegradabili e imballaggi riciclabili in linea con le direttive dell’economia circolare dell’UE. L’amido di grano e patate rimane una materia prima fondamentale grazie all’abbondanza agricola e ai cluster di trasformazione ben sviluppati. Le diete vegane, senza glutine e a base vegetale in crescita elevano ulteriormente l’uso di amidi naturali in prodotti da forno speciali, latticini e carni imitazione.

Asia-Pacifico

L’Asia-Pacifico domina la crescita emergente e rappresenta circa il 34% della quota di mercato, supportata dall’espansione della popolazione, dall’urbanizzazione e dalla rapida crescita nella produzione di cibi pronti. Cina, India, Thailandia e Vietnam guidano la produzione di amido di manioca, riso e mais, facilitando l’approvvigionamento locale a basso costo. La regione sperimenta una crescente adozione nei settori tessile, della produzione di carta e degli adesivi a basso costo, beneficiando dell’industrializzazione e della produzione orientata all’esportazione. L’amido naturale a base di manioca continua a guadagnare terreno grazie alla scalabilità delle colture e ai programmi economici locali. Inoltre, l’espansione delle categorie di vendita al dettaglio moderna e di cibi surgelati accelera l’utilizzo di amido naturale come agente addensante e stabilizzante.

America Latina

L’America Latina detiene quasi il 4% della quota di mercato, ma mostra un potenziale in crescita grazie alla forte produzione agricola e agli investimenti crescenti nella lavorazione di manioca e mais in Brasile e Messico. La crescita è guidata dall’espansione della produzione di snack e dall’adozione di leganti a base di amido nella produzione di mangimi per animali. La competitività dei costi consente ai fornitori locali di servire i mercati di esportazione, in particolare nell’amido nativo derivato dalla manioca. Tuttavia, infrastrutture di lavorazione a valore aggiunto limitate e la concorrenza sui prezzi dai mercati asiatici presentano sfide. Incentivi focalizzati sulla sostenibilità e una maggiore partecipazione alle catene di approvvigionamento globali possono sbloccare ulteriori opportunità per applicazioni di amido nativo industriale e alimentare.

Medio Oriente & Africa

La regione del Medio Oriente & Africa rappresenta circa il 2% della quota di mercato, rappresentando uno sviluppo in fase iniziale guidato dall’aumento dell’attività di trasformazione alimentare e dalla crescente domanda di ingredienti economici per addensare e legare. Il Sud Africa e l’Egitto guidano il consumo regionale supportato dall’espansione dei settori della panificazione, lattiero-caseario e dolciario. Le importazioni dominano l’offerta a causa della limitata capacità di lavorazione dell’amido e della dipendenza da materie prime agricole straniere. L’adozione industriale rimane modesta ma aumenta gradualmente insieme alla produzione di imballaggi e carta. Le politiche di diversificazione economica e le iniziative per la sicurezza alimentare presentano opportunità a lungo termine per investimenti nella produzione domestica di amido di manioca e mais.

Segmentazioni di Mercato:

Per Tipo

- Amido di Mais

- Amido di Grano

- Amido di Patate

- Amido di Tapioca

- Amido di Riso

- Amido di Manioca

Per Prodotto

- Alimentare & Bevande

- Farmaceutico

- Tessile

- Carta

- Adesivi

- Cosmetici

- Mangimi per Animali

Per Applicazione

- Agente Addensante

- Stabilizzatore

- Legante

- Rivestimento

- Agente Gelificante

- Formazione di Film

- Agente Antipolvere

- Ritenzione dell’Umidità

Per Geografia

- Nord America

- Europa

- Germania

- Francia

- Regno Unito

- Italia

- Spagna

- Resto d’Europa

- Asia Pacifico

- Cina

- Giappone

- India

- Corea del Sud

- Sud-est asiatico

- Resto dell’Asia Pacifico

- America Latina

- Brasile

- Argentina

- Resto dell’America Latina

- Medio Oriente & Africa

- Paesi del GCC

- Sud Africa

- Resto del Medio Oriente e Africa

Panoramica Competitiva:

Il panorama competitivo del mercato degli amidi nativi è moderatamente frammentato, caratterizzato da un mix di trasformatori multinazionali, cooperative agricole regionali e produttori di amidi speciali che competono attraverso la qualità del prodotto, l’efficienza dei costi e la diversificazione delle applicazioni. I principali attori si concentrano sull’espansione dei portafogli di amidi nativi funzionali e con etichetta pulita per allinearsi alle tendenze di formulazione naturale nei settori alimentare, farmaceutico e industriale. Le priorità strategiche includono vantaggi di approvvigionamento specifici per coltura – mais in Nord America, manioca nel Sud-est asiatico, grano e patate in Europa – per rafforzare la continuità dell’approvvigionamento e la competitività dei prezzi. Le aziende investono sempre più in tecnologie di modifica fisica ed enzimatica che migliorano la stabilità, la viscosità e le prestazioni di lavorazione senza alterare la classificazione con etichetta pulita. Le partnership con i formulatori di imballaggi, biopolimeri e adesivi estendono ulteriormente la penetrazione del mercato oltre il settore alimentare. Nel frattempo, i fornitori regionali emergenti guadagnano terreno sfruttando la disponibilità di materie prime locali, il supporto governativo per la trasformazione agricola e la produzione a costi contenuti per i mercati di esportazione globale, intensificando la competizione nei segmenti sensibili al prezzo.

Shape Your Report to Specific Countries or Regions & Enjoy 30% Off!

Analisi dei Giocatori Chiave:

- Cargill

- Tate & Lyle

- Avebe

- Archer Daniels Midland Company

- Sudzucker Group

- Emsland Group

- Roquette Freres

- Agrana Beteiligungs- AG

- Ingredion

- Grain Processing Corporation

Sviluppi Recenti:

- Nel marzo 2025, Cargill ha inaugurato un nuovo impianto di macinazione del mais in collaborazione con Saatvik Agro Processors, ampliando la sua capacità di fornitura di amido di mais e rafforzando la sua capacità di soddisfare la crescente domanda di amido e ingredienti derivati dall’amido.

- Nell’ottobre 2025, Südzucker ha riportato che i ricavi del suo segmento amido sono diminuiti ma hanno comunque contribuito alla performance complessiva del gruppo, sottolineando la continua dipendenza dell’azienda dalle operazioni con l’amido anche sotto pressione di mercato.

- Nell’aprile 2024, Tate & Lyle ha lanciato una nuova linea di amidi a etichetta pulita destinata ai mercati nordamericani degli snack e dei latticini, rispondendo alla crescente domanda dei consumatori di ingredienti naturali e a etichetta amica.

Copertura del Rapporto:

Il rapporto di ricerca offre un’analisi approfondita basata su Tipo, Prodotto, Applicazione e Geografia. Dettaglia i principali attori del mercato, fornendo una panoramica delle loro attività, offerte di prodotti, investimenti, flussi di ricavi e applicazioni chiave. Inoltre, il rapporto include approfondimenti sull’ambiente competitivo, analisi SWOT, tendenze di mercato attuali, nonché i principali driver e vincoli. Inoltre, discute vari fattori che hanno guidato l’espansione del mercato negli ultimi anni. Il rapporto esplora anche le dinamiche di mercato, gli scenari normativi e i progressi tecnologici che stanno plasmando l’industria. Valuta l’impatto dei fattori esterni e dei cambiamenti economici globali sulla crescita del mercato. Infine, fornisce raccomandazioni strategiche per i nuovi entranti e le aziende consolidate per navigare nelle complessità del mercato.

Prospettive Future:

- Gli amidi nativi guadagneranno maggiore accettazione poiché le alternative a etichetta pulita continuano a superare gli additivi modificati nella preferenza dei consumatori.

- Lo sviluppo di amidi nativi funzionali migliorerà le prestazioni per applicazioni congelate, refrigerate e sottoposte a processi termici.

- I biopolimeri e i materiali di imballaggio a base di amido creeranno nuove opportunità nella produzione sostenibile.

- L’espansione delle categorie a base vegetale e senza glutine aumenterà l’uso nei prodotti da forno, snack e alternative alla carne.

- Le applicazioni industriali aumenteranno man mano che i produttori cercheranno leganti, rivestimenti e adesivi biodegradabili e non tossici.

- Le tecnologie di modifica enzimatica e fisica miglioreranno le proprietà testurali senza perdere la classificazione naturale.

- Gli investimenti nella lavorazione locale delle colture rafforzeranno le catene di approvvigionamento domestiche nei mercati emergenti.

- La competitività dei costi guiderà l’adozione nei prodotti farmaceutici come eccipienti e ingredienti leganti.

- La personalizzazione dei gradi di amido per cucine regionali e formati di prodotto supporterà la differenziazione del mercato.

- La pressione normativa sugli additivi sintetici accelererà le riformulazioni nei settori alimentare e industriale.