| АТРИБУТ ОТЧЕТА |

ДЕТАЛИ |

| Исторический период |

2020-2023 |

| Базовый год |

2024 |

| Прогнозируемый период |

2025-2032 |

| Размер рынка розничной фармации в Европе 2024 |

380,566.14 млн долл. США |

| Рынок розничной фармации в Европе, CAGR |

3.19% |

| Размер рынка розничной фармации в Европе 2032 |

489,130.36 млн долл. США |

Обзор рынка

Ожидается, что рынок розничной фармации в Европе вырастет с 380,566.14 млн долл. США в 2024 году до предполагаемых 489,130.36 млн долл. США к 2032 году, с совокупным среднегодовым темпом роста (CAGR) 3.19% с 2025 по 2032 год. Это стабильное расширение отражает устойчивость сектора и адаптацию к изменяющимся потребностям потребителей и трендам в области здравоохранения по всему континенту.

Ключевыми факторами этого роста являются увеличение распространенности хронических заболеваний, старение населения и растущий спрос на безрецептурные (OTC) лекарства. Кроме того, интеграция цифровых услуг и платформ электронной коммерции повысила доступность и удобство для потребителей, что также способствует расширению рынка.

Географически рынок находится под влиянием различных регуляторных сред и инфраструктур здравоохранения в разных странах Европы. Основные игроки, такие как Boots, McKesson Europe и Phoenix Pharmahandel, лидируют на рынке, причем Boots особенно заметен в Великобритании. Конкурентная среда характеризуется как устоявшимися сетями, так и новыми электронными аптеками, что отражает динамичный и развивающийся сектор розничной фармации в Европе.

Access crucial information at unmatched prices!

Request your sample report today & start making informed decisions powered by Credence Research Inc.!

Download Sample

Анализ Рынка

- Ожидается, что рынок розничных аптек Европы вырастет с 380,566.14 миллионов долларов США в 2024 году до 489,130.36 миллионов долларов США к 2032 году, с совокупным годовым темпом роста (CAGR) 3.19% с 2025 по 2032 годы.

- Ожидается, что мировой рынок розничных аптек вырастет с 14,45,920.00 миллионов долларов США в 2024 году до 19,65,958.05 миллионов долларов США к 2032 году, с CAGR 3.92% с 2025 по 2032 годы.

- Ключевыми факторами роста рынка являются увеличение распространенности хронических заболеваний, старение населения и растущий спрос на безрецептурные (OTC) лекарства.

- Интеграция цифровых услуг, платформ электронной коммерции и онлайн-аптек улучшила доступность, обеспечивая удобство и способствуя расширению рынка.

- Регуляторные проблемы и различная инфраструктура здравоохранения в разных европейских странах могут замедлить рост рынка, особенно в регионах с менее развитыми системами здравоохранения.

- Западная Европа остается крупнейшим сегментом рынка, при этом такие страны, как Германия, Великобритания и Франция, лидируют по спросу как на рецептурные препараты, так и на безрецептурные лекарства.

- Растущая тенденция цифровых решений в области здравоохранения, включая телемедицину и электронные аптеки, меняет ландшафт розничных аптек, предлагая новые возможности для роста.

- Развивающиеся рынки в Восточной и Южной Европе испытывают стабильный рост, с увеличением потребительского спроса на лекарства и медицинские услуги, особенно через цифровые платформы.

Объем Отчета

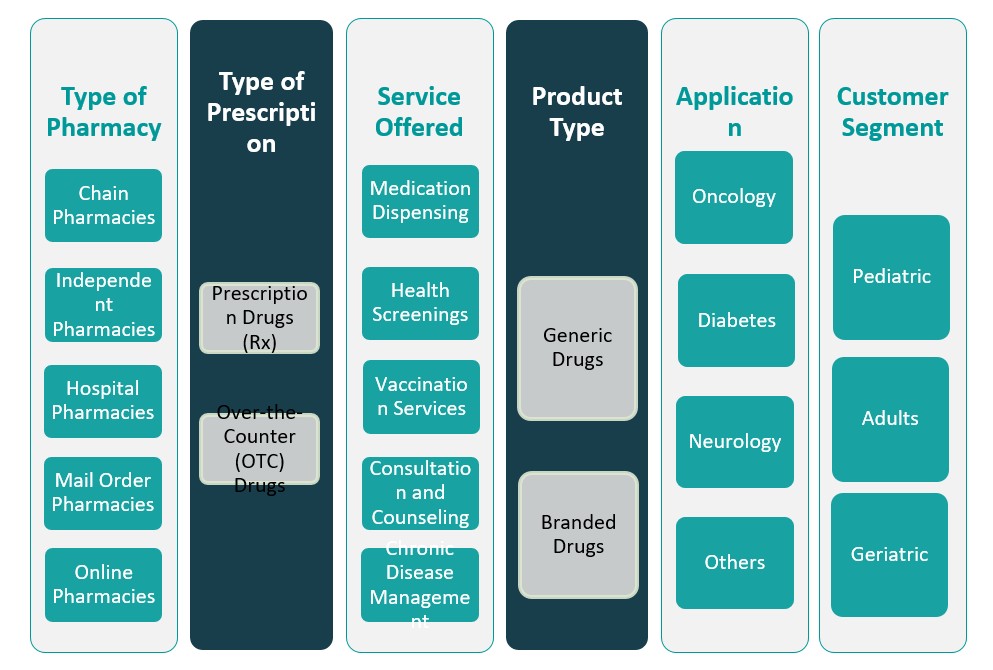

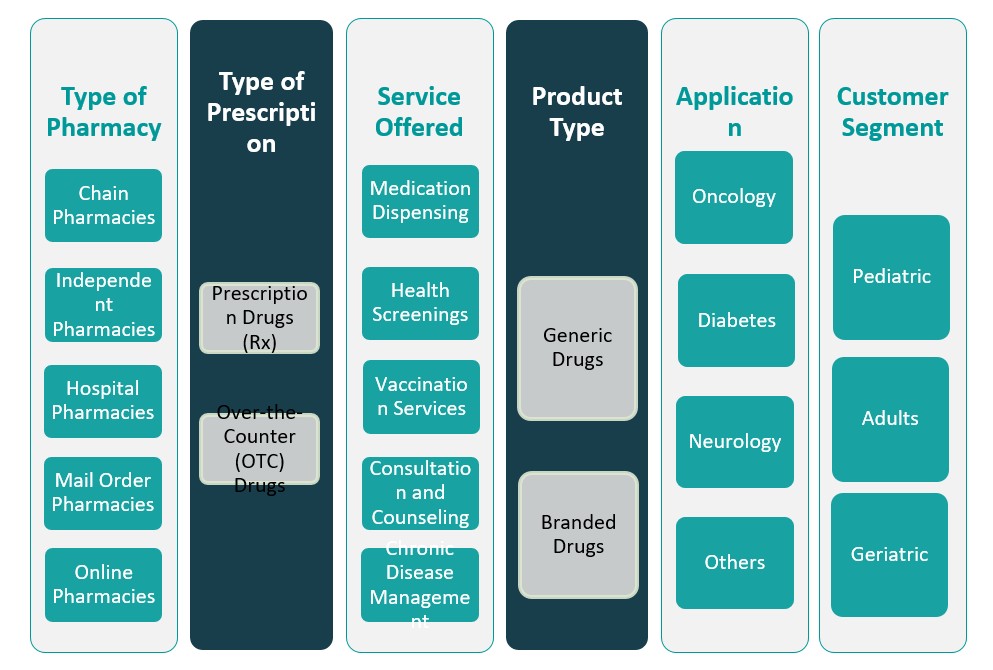

Этот отчет сегментирует рынок розничных аптек Европы следующим образом:

Движущие Силы Рынка

Технологические Достижения и Интеграция Электронной Коммерции

Принятие цифровых технологий в области здравоохранения и интеграция платформ электронной коммерции трансформируют рынок розничных аптек Европы. За последние несколько лет аптеки все чаще внедряют онлайн-сервисы, позволяя потребителям приобретать лекарства, медицинские товары и рецептурные обновления, не выходя из дома. Электронные аптеки и цифровые платформы сделали доступ к лекарствам и информации о здравоохранении более удобным и эффективным, улучшая общий потребительский опыт.

Кроме того, технологические достижения позволили аптекам расширить свои сервисные предложения, и многие теперь предоставляют такие услуги, как онлайн-консультации, персонализированное управление лекарствами и приложения для отслеживания здоровья. Рост мобильных приложений для здоровья, телемедицинских услуг и цифровых рецептов все больше привлекает технически подкованных европейских потребителей, которые ценят удобство и мгновенный доступ к медицинским продуктам и услугам. Ожидается, что продолжающаяся цифровизация аптечной индустрии будет способствовать дальнейшему росту рынка, особенно по мере роста потребительского спроса на бесшовные онлайн-услуги здравоохранения.

Сдвиг в Сторону Профилактического Здравоохранения и Самообслуживания

В Европе растет акцент на профилактическое здравоохранение и самоуход, обусловленный повышенной осведомленностью о важности раннего вмешательства и профилактики заболеваний. Потребители становятся более активными в отношении своего здоровья и благополучия, стремясь получить информацию и продукты для предотвращения болезней, а не только для их лечения. Этот сдвиг подпитывается кампаниями общественного здравоохранения, доступом к информации о здоровье через цифровые платформы и увеличением доступности профилактических лекарств и добавок в розничных аптеках.

Например, безрецептурные витамины, диетические добавки и продукты, связанные с образом жизни, становятся все более популярными среди потребителей в Европе. Розничные аптеки адаптировались, расширив ассортимент продукции, чтобы включить в него продукты для профилактического ухода, такие как добавки, наборы для благополучия и домашние диагностические инструменты, в дополнение к традиционным лекарствам. Ожидается, что эта тенденция к самоуходу и профилактическому здравоохранению продолжится, что еще больше укрепит рост рынка розничных аптек, поскольку аптеки согласуют свои услуги и предложения с желанием потребителей улучшить управление здоровьем.

Стареющее население и растущие потребности в здравоохранении

Стареющее население Европы является значительным фактором роста рынка розничных аптек. По состоянию на 2023 год в Европе проживало более 95 миллионов человек в возрасте 65 лет и старше, причем в Германии и Италии проживает наибольшее количество пожилых граждан. Эта демографическая группа часто сталкивается с хроническими заболеваниями, такими как диабет, гипертония и артрит, которые требуют постоянного контроля с помощью медикаментов и консультаций по здоровью. Ключевым примером является растущая потребность в лечении заболеваний, таких как сердечно-сосудистые заболевания и артрит, которые распространены среди этой возрастной группы. Розничные аптеки решили эту проблему, предлагая услуги по отпуску лекарств, управлению хроническими заболеваниями и решениям для профилактического здравоохранения, адаптированным к потребностям пожилых людей.

Рост хронических заболеваний и состояний здоровья

Увеличение распространенности хронических заболеваний, таких как диабет, сердечно-сосудистые заболевания и респираторные состояния, является еще одним основным фактором для рынка розничных аптек в Европе. По данным Европейского альянса по хроническим заболеваниям, миллионы людей по всему региону нуждаются в ежедневных или еженедельных схемах приема лекарств для управления своим здоровьем. Например, управление диабетом часто требует регулярного контроля уровня глюкозы и инсулинотерапии, в то время как респираторные состояния требуют использования ингаляторов для астмы и небулайзеров. Розничные аптеки расширяют свои услуги, чтобы поддерживать эти потребности, предлагая программы мониторинга артериального давления, вакцинации и более доступные консультации по здоровью. Интеграция цифровых инструментов, таких как платформы телемедицины, еще больше усилила их роль в эффективном управлении хроническими состояниями пациентов.

Тенденции рынка

Рост персонализированных и индивидуализированных услуг в области здравоохранения

Персонализированные и индивидуализированные услуги в области здравоохранения становятся важной тенденцией на рынке розничных аптек в Европе. Потребители все чаще ищут решения в области здравоохранения, которые индивидуализированы в соответствии с их конкретными потребностями, что побуждает аптеки предлагать более индивидуализированные услуги. Эта тенденция отражается в растущей популярности персонализированного управления медикаментами, где фармацевты предоставляют индивидуальные рекомендации по схемам приема лекарств на основе истории здоровья пациента, генетики и образа жизни. Кроме того, многие аптеки предлагают персонализированные консультации по вопросам благополучия и оценки здоровья, часто интегрируя технологии, такие как устройства для мониторинга здоровья и мобильные приложения.

Эта тенденция обусловлена стремлением потребителей к более индивидуализированному опыту в области здравоохранения, а также растущим признанием того, что персонализированное лечение может привести к улучшению результатов для здоровья. Более того, некоторые аптеки предоставляют специализированные услуги, такие как клиники вакцинации, программы отказа от курения и управление хроническими заболеваниями, все из которых адаптированы к потребностям пациента. Переход к персонализированному здравоохранению является важной тенденцией, которая меняет роль розничных аптек в Европе, предлагая больше услуг с добавленной стоимостью, выходящих за рамки традиционного отпуска продукции.

Упор на устойчивость и экологически чистые практики

Устойчивость является растущей тенденцией на рынке розничных аптек Европы, и все больше аптек внедряют экологически чистые практики в свою деятельность. Потребители все больше осознают экологическое воздействие своих покупок и, как следствие, ищут розничных продавцов, которые придают приоритет устойчивости. Розничные аптеки отвечают на этот спрос, внедряя ряд экологически чистых инициатив, включая сокращение использования пластиковой упаковки, продвижение экологически чистых продуктов для здоровья и использование перерабатываемых или биоразлагаемых материалов.

Некоторые аптеки также предлагают станции для повторного наполнения определенных товаров для здоровья и красоты, позволяя клиентам сокращать отходы и минимизировать углеродный след. Кроме того, внедрение устойчивых практик распространяется на энергоэффективные операции, системы управления отходами и даже на продвижение использования растительных и натуральных продуктов. В соответствии с растущей осведомленностью потребителей о климатических изменениях и устойчивости, аптеки выравнивают свои ценности с экологически сознательными, укрепляя свою приверженность как здоровью, так и окружающей среде. Ожидается, что эта тенденция будет набирать обороты, поскольку как потребители, так и аптеки будут все больше сосредотачиваться на устойчивости в ближайшие годы.

Расширение онлайн-аптек и цифровых платформ

Одна из самых значительных текущих тенденций на рынке розничных аптек Европы — это быстрый рост онлайн-аптек и интеграция цифровых платформ. Например, во время пандемии COVID-19 е-аптеки в Европе сообщили о резком увеличении спроса, причем некоторые платформы зафиксировали рост онлайн-заказов рецептов на 150%. Е-аптеки теперь предлагают такие услуги, как доставка на дом, онлайн-пополнение рецептов и телемедицинские консультации, что значительно изменило способ взаимодействия пациентов с аптеками.

Этот цифровой сдвиг ускоряется благодаря растущему принятию телемедицинских услуг, обусловленному как пандемией, так и увеличением цифровизации здравоохранения. Онлайн-аптеки не только удовлетворяют потребности технически подкованной клиентской базы, но и позволяют аптекам расширять охват клиентов за пределы географических ограничений. Более того, многие традиционные аптеки с физическими магазинами принимают гибридные модели, предлагая как услуги в магазине, так и варианты электронной коммерции, чтобы удовлетворить разнообразные предпочтения клиентов. Ожидается, что эта тенденция к цифровизации будет продолжать расти, и больше аптек будут инвестировать в платформы электронной коммерции и мобильные приложения для улучшения клиентского опыта и оптимизации операций.

Увеличение предложений в области здоровья и благополучия

Розничные аптеки по всей Европе все чаще расширяют свои предложения, чтобы удовлетворить растущий потребительский спрос на продукты для здоровья и хорошего самочувствия. Например, продажи витаминов и добавок в европейских аптеках выросли примерно на 20% за последний год. Помимо рецептурных лекарств, многие аптеки расширяют свои продуктовые линии, включая средства личной гигиены, фитнес-аксессуары и органические или натуральные средства. Это расширение отражает изменяющиеся предпочтения потребителей в сторону более целостного подхода к здоровью, подчеркивая профилактику и общее благополучие, а не только лечение болезней.

Розничные аптеки используют эту тенденцию, предоставляя продукты, поддерживающие иммунное здоровье, управление весом, снятие стресса и психическое благополучие, решая проблемы, выходящие за рамки традиционных аптечных услуг. Аптеки также сосредотачиваются на предоставлении персонализированных советов по здоровью и индивидуальных планов благополучия, чтобы удовлетворить разнообразные потребности потребителей. С ростом популярности самоухода и профилактического здравоохранения аптеки позиционируют себя как комплексные центры здоровья, обслуживающие не только пациентов, ищущих лекарства, но и тех, кто хочет поддерживать здоровый образ жизни.

Проблемы рынка

Соблюдение нормативных требований и изменения в политике

Одной из значительных проблем, с которыми сталкивается рынок розничных аптек в Европе, является сложность соблюдения нормативных требований. Аптечные операции в Европе подчиняются множеству законов и правил, которые различаются в разных странах региона. Эти правила регулируют продажу фармацевтических препаратов, включая ценообразование, рекламу и отпуск лекарств. Кроме того, аптеки должны соблюдать строгие стандарты, касающиеся безопасности продукции, конфиденциальности данных о здоровье и контролируемых веществ. По мере изменения нормативных актов розничные аптеки должны постоянно адаптироваться к новым правилам, что может быть как времязатратным, так и дорогостоящим. Проблема особенно актуальна в странах с различными нормативными рамками, что добавляет уровень сложности для аптек, работающих через границы или в нескольких юрисдикциях.

Развивающиеся фармацевтические законы и директивы Европейского Союза, а также местные государственные политики влияют на различные аспекты аптечных операций, включая политику возмещения, прозрачность ценообразования и процессы утверждения лекарств. Например, внедрение Общего регламента по защите данных (GDPR) в 2018 году потребовало от аптек пересмотра своих систем управления данными для обеспечения соответствия, что привело к значительным операционным затратам. Более того, введение новых правил, касающихся услуг электронной аптеки, защиты данных и продажи безрецептурных лекарств в Интернете, представляет собой вызовы с точки зрения соблюдения и операционных корректировок. Таким образом, розничные аптеки должны постоянно следить за изменениями в нормативных актах и адаптироваться к ним, что может привести к значительным затратам на соблюдение требований и повлиять на бизнес-стратегию.

Интенсивная конкуренция и давление на маржу

Интенсивная конкуренция на рынке розничных аптек в Европе является еще одной серьезной проблемой. С множеством участников, работающих на рынке, как традиционные магазины, так и онлайн-аптеки, конкурентная среда стала сильно фрагментированной. Установленные аптечные сети, такие как Boots и Walgreens, сталкиваются с конкуренцией со стороны местных независимых аптек, а также растущих платформ электронных аптек, предлагающих удобство и более низкие цены. Рост онлайн-аптек, особенно после пандемии COVID-19, еще больше усилил давление на традиционные розничные аптеки, вынуждая их внедрять инновации и предлагать больше ценности для потребителей. Это усиленное соревнование, в сочетании с чувствительностью потребителей к ценам, привело к значительному давлению на маржу для многих розничных аптек.

Потребители все чаще сравнивают цены как в физических магазинах, так и в электронных аптеках, требуя более низких цен на лекарства и товары для здоровья. В результате аптеки должны находить способы оптимизировать операционную эффективность, снижать затраты и дифференцировать свои предложения, не ухудшая качество или обслуживание. Это привело к растущему акценту на предоставление дополнительных услуг, таких как персонализированные консультации по здоровью, программы оздоровления и варианты доставки на дом, чтобы сохранить лояльность клиентов и оправдать более высокие цены. Кроме того, увеличивающееся использование дженериков и растущая тенденция потребителей выбирать продукты для самопомощи вместо рецептурных лекарств еще больше сжимает прибыльные маржи аптек. По мере того как конкурентная среда продолжает развиваться, аптеки должны быстро адаптироваться, чтобы оставаться актуальными и поддерживать прибыльность.

Возможности рынка

Рост электронной коммерции и цифровых решений в области здравоохранения

Растущий спрос на электронную коммерцию и цифровые решения в области здравоохранения представляет значительную возможность для рынка розничных аптек в Европе. По мере того как предпочтения потребителей смещаются в сторону онлайн-покупок ради удобства, аптеки получают шанс расширить свое цифровое присутствие. Электронные аптеки, предлагающие доставку лекарств на дом, безрецептурных товаров и персонализированные услуги в области здоровья, набирают популярность среди технически подкованных потребителей. Приняв платформы электронной коммерции и интегрировав цифровые инструменты, такие как телемедицинские консультации, виртуальные оценки здоровья и мобильные приложения для здоровья, розничные аптеки могут привлечь более широкую клиентскую базу. Эта тенденция особенно полезна для охвата сельских или недостаточно обслуживаемых районов, где доступ к физическим аптекам может быть ограничен.

Более того, интеграция искусственного интеллекта (ИИ) и машинного обучения в операции аптек предлагает возможности для улучшения клиентского опыта, например, через персонализированные рекомендации, управление запасами в реальном времени и автоматизированные рецепты. Растущая тенденция цифрового здравоохранения дополнительно поддерживается инициативами ЕС в области цифрового здравоохранения, которые поощряют инновации в предоставлении медицинских услуг. Розничные аптеки, которые принимают эти цифровые достижения, могут не только удовлетворять изменяющиеся предпочтения потребителей, но и оптимизировать операции, снижать накладные расходы и улучшать удовлетворенность клиентов.

Расширение в области профилактического здравоохранения и оздоровительных продуктов

Растущий интерес потребителей к профилактическому здравоохранению и оздоровительным продуктам предлагает отличную возможность для розничных аптек в Европе. По мере того как потребители становятся более заботливыми о своем здоровье и активными в поддержании своего благополучия, аптеки получают шанс диверсифицировать свои продуктовые предложения за пределами традиционных фармацевтических препаратов. Расширяя ассортимент в сегменте оздоровления, включая витамины, добавки, фитнес-аксессуары и органические продукты для здоровья, аптеки могут воспользоваться растущим рынком.

Кроме того, аптеки могут предлагать персонализированные оздоровительные услуги, такие как консультации по питанию, программы управления весом и терапии для снятия стресса, что дополнительно позиционирует их как центры комплексного здоровья. Эта тенденция соответствует более широкому сдвигу в сторону самоухода и профилактического здравоохранения, когда потребители все чаще ищут продукты и услуги, способствующие долгосрочному здоровью и профилактике заболеваний. Розничные аптеки, которые используют эту тенденцию, могут стимулировать рост доходов, укрепляя свою роль в общем управлении здоровьем, тем самым повышая лояльность клиентов и захватывая более широкий сегмент рынка.

Анализ сегментации рынка

По типу аптеки

Рынок розничных аптек в Европе доминирует сетевыми аптеками, которые имеют обширные сети и получают выгоду от экономии на масштабе, что приводит к увеличению доли рынка. Сетевые аптеки могут предлагать широкий спектр услуг и продуктов по конкурентоспособным ценам, что привлекает широкую потребительскую базу. Независимые аптеки, с другой стороны, обслуживают более локализованный рынок, предлагая персонализированные услуги и строя крепкие отношения с клиентами. Больничные аптеки выполняют критически важную функцию в медицинских учреждениях, предоставляя лекарства и фармацевтические услуги госпитализированным пациентам. Аптеки по почте набирают популярность благодаря удобству и возможности обслуживать пациентов удаленно, в то время как онлайн-аптеки демонстрируют быстрый рост, обусловленный растущим спросом на электронную коммерцию, предлагая доставку на дом и цифровые консультации. Каждый тип аптеки играет свою уникальную роль на общем рынке, способствуя его разнообразию.

По типу рецепта

Рынок розничных аптек разделен между рецептурными препаратами (Rx) и безрецептурными препаратами (OTC). Рецептурные препараты занимают значительную долю рынка, так как они необходимы для управления хроническими состояниями и острыми заболеваниями. Спрос на эти препараты зависит от таких факторов, как старение населения и распространенность хронических заболеваний. Безрецептурные препараты, которые доступны без рецепта, обслуживают более широкую клиентскую базу и охватывают широкий спектр продуктов, включая обезболивающие, лекарства от простуды и пищевые добавки. Безрецептурные препараты все чаще предпочитаются благодаря удобству их покупки без необходимости получения рецепта врача.

Сегменты

На основе типа аптеки

- Сетевые аптеки

- Независимые аптеки

- Больничные аптеки

- Аптеки по почте

- Онлайн-аптеки

На основе типа рецепта

- Рецептурные препараты (Rx)

- Безрецептурные препараты (OTC)

На основе предлагаемых услуг

- Отпуск лекарств

- Медицинские обследования

- Услуги вакцинации

- Консультации и консультирование

- Управление хроническими заболеваниями

На основе типа продукта

- Дженерики

- Брендовые препараты

На основе применения

- Онкология

- Диабет

- Неврология

- Другие

На основе клиента

- Педиатрия

- Взрослые

- Гериатрия

По регионам

- Западная Европа

- Южная Европа

- Восточная Европа

- Северная Европа

- Центральная Европа

Региональный анализ

Западная Европа (60%)

Западная Европа занимает крупнейшую долю на рынке розничной фармации Европы, составляя примерно 60% от общего объема рынка. Основные страны, такие как Германия, Франция, Великобритания и Нидерланды, доминируют в этом регионе. Эти страны выигрывают от хорошо развитых систем здравоохранения, высоких расходов на здравоохранение и большого потребительского рынка с высоким спросом на рецептурные и безрецептурные (OTC) препараты. Внедрение цифровых технологий в здравоохранении, таких как электронные аптеки и онлайн-консультации, дополнительно ускорило рост рынка в этом регионе. Рост численности пожилого населения в таких странах, как Германия и Франция, в сочетании с высокими показателями хронических заболеваний, способствует устойчивому спросу на фармацевтические продукты и услуги. Западная Европа также лидирует в области регуляторных достижений и инноваций в здравоохранении, что делает ее ключевым регионом для фармацевтических компаний и розничных аптек.

Южная Европа (15%)

Южная Европа составляет примерно 15% от рынка розничной фармации Европы. Такие страны, как Италия, Испания и Греция, являются основными вкладчиками в долю рынка этого региона. Рынок растет стабильно благодаря растущему среднему классу, повышению осведомленности о здоровье и увеличению использования аптечных услуг. Однако страны Южной Европы сталкиваются с такими проблемами, как экономическая нестабильность, которая может повлиять на потребительские расходы на необязательные лекарства и услуги. Несмотря на это, розничные аптеки используют спрос на профилактические медицинские продукты, безрецептурные препараты и персонализированные медицинские услуги. Тенденция к цифровым решениям в области здравоохранения также набирает обороты в этом регионе, способствуя росту рынка.

Ключевые игроки

- CVS Health

- Boots Walgreens

- Cigna

- Walmart

- Kroger

Конкурентный анализ

Рынок розничной фармации Европы является высококонкурентным, с несколькими ключевыми игроками, доминирующими на рынке. CVS Health, мировой лидер в области медицинских услуг и розничной фармации, предлагает обширный ассортимент продукции и широкий спектр аптечных услуг, укрепляя свои позиции как в США, так и в Европе. Boots Walgreens, известная европейская аптечная сеть, выигрывает от своего широкого присутствия в нескольких странах и сильного узнавания бренда. Cigna, крупная страховая компания в области здравоохранения, делает шаги в пространстве розничной фармации, интегрируя аптечные льготы с медицинскими услугами, предлагая дополнительное удобство клиентам. Walmart и Kroger, известные своими крупными розничными операциями, все больше расширяют свои аптечные услуги, включая продукты для здоровья, консультации по здоровью и варианты электронной коммерции. Эти компании сосредоточены на предложении конкурентоспособных цен, расширении спектра услуг и внедрении цифровых решений в области здравоохранения, чтобы сохранить свою долю на рынке и удовлетворить изменяющиеся потребности потребителей.

Последние события

- В 2026 году Boots запускает PrescriptionsPlus, чтобы упростить управление повторными рецептами NHS.

- 31 января 2024 года Boots запустила услугу NHS Pharmacy First в своих магазинах в Англии, что стало значительным расширением роли фармацевтов в сообществе.

- В марте 2025 года HCSC объявила о завершении приобретения Medicare бизнеса The Cigna Group и CareAllies, подтвердив, что Cigna продолжит предоставлять услуги по льготам на лекарства в течение согласованного периода после закрытия сделки.

- 6 марта 2025 года Walgreens Boots Alliance (WBA) заключила окончательное соглашение о приобретении частной инвестиционной фирмой Sycamore Partners в сделке стоимостью до 23,7 миллиарда долларов.

- 15 октября 2025 года CVS Pharmacy объявила о завершении приобретения определенных активов у Rite Aid и Bartell Drugs в рамках процесса банкротства Rite Aid.

- По состоянию на 31 марта 2024 года Apollo Pharmacy управляла 6 030 магазинами в примерно 1 200 городах и поселках в 22 штатах и 5 союзных территориях. Компания продолжает расширять свою цифровую платформу здравоохранения, предлагая такие услуги, как доставка лекарств онлайн и виртуальные консультации врачей.

- В октябре 2024 года Caring Pharmacy Retail Management Sdn Bhd, подразделение 7-Eleven Malaysia Holdings Bhd, владеющее 75% акций, объявило о приобретении долей и бизнес-активов в нескольких фармацевтических точках за общую денежную сумму в 48,86 миллиона ринггитов.

- В июне 2024 года Австралийская комиссия по конкуренции и защите прав потребителей (ACCC) выразила обеспокоенность тем, что предлагаемое приобретение Chemist Warehouse компанией Sigma Healthcare может существенно снизить конкуренцию в розничной торговле аптеками, что может привести к повышению цен и снижению качества обслуживания.

- В январе 2025 года Watsons Philippines завершила 2024 год с 1 166 магазинами, расширяя формат аптек в сообществе. Компания открыла более 50 магазинов за пределами Метро Манила.

Концентрация и характеристики рынка

Рынок розничной торговли аптек в Европе умеренно концентрирован, с несколькими доминирующими игроками, занимающими значительные доли рынка, в то время как многочисленные региональные и независимые аптеки также вносят вклад в общую динамику рынка. Крупные аптечные сети, такие как CVS Health, Boots Walgreens и Walmart, доминируют на рынке, пользуясь преимуществами своих обширных сетей, узнаваемости бренда и экономии на масштабе. Эти игроки предлагают широкий ассортимент продукции и услуг, включая рецептурные лекарства, безрецептурные (OTC) препараты и товары для здоровья, а также развивающиеся возможности электронной коммерции. Однако независимые аптеки и более мелкие региональные игроки остаются конкурентоспособными, предлагая персонализированные услуги, укрепляя прочные местные отношения с клиентами и сосредотачиваясь на нишевых потребностях в здравоохранении. Кроме того, рынок характеризуется тенденцией к цифровизации, с увеличением числа аптек, интегрирующих платформы электронной аптеки и телемедицинские услуги для повышения удобства клиентов и расширения их охвата. Это сочетание крупных сетей и независимых игроков создает динамичную, конкурентную среду, где дифференциация услуг и опыт клиентов являются ключевыми факторами для поддержания доли рынка.

Shape Your Report to Specific Countries or Regions & Enjoy 30% Off!

Обзор отчета

Исследовательский отчет предлагает углубленный анализ на основе типа аптеки, типа рецепта, предоставляемых услуг, типа продукта, применения, клиентов и региона. Он подробно описывает ведущих игроков рынка, предоставляя обзор их бизнеса, продуктовых предложений, инвестиций, источников дохода и ключевых применений. Кроме того, отчет включает в себя информацию о конкурентной среде, SWOT-анализ, текущие рыночные тенденции, а также основные движущие силы и ограничения. Более того, обсуждаются различные факторы, которые способствовали расширению рынка в последние годы. Отчет также исследует рыночную динамику, регуляторные сценарии и технологические достижения, формирующие отрасль. Он оценивает влияние внешних факторов и глобальных экономических изменений на рост рынка. Наконец, он предоставляет стратегические рекомендации для новых участников и устоявшихся компаний по навигации в сложностях рынка.

Будущие перспективы

- Интеграция платформ электронной аптеки и цифровых медицинских услуг будет продолжать расти, обеспечивая большую доступность для потребителей. Онлайн-аптеки будут играть все более важную роль в формировании рынка, обусловленную спросом на удобство и удаленные медицинские услуги.

- Продукты и услуги профилактического здравоохранения будут испытывать значительный рост, поскольку потребители сосредотачиваются на управлении здоровьем. Аптеки расширят свои предложения в области здоровья, такие как диетические добавки, медицинские обследования и персонализированные консультации по здоровью.

- Стареющее население Европы будет продолжать увеличивать спрос на управление хроническими заболеваниями и медикаменты, связанные с возрастом. Розничные аптеки должны будут адаптировать свои услуги для удовлетворения потребностей пожилых людей в области здравоохранения, предлагая специализированные продукты и уход.

- С ростом хронических заболеваний, таких как диабет, сердечно-сосудистые заболевания и респираторные проблемы, аптеки будут все чаще предлагать услуги по управлению хроническими заболеваниями. Это будет включать управление медикаментами, мониторинг здоровья и персонализированные консультации для лучшего контроля заболеваний.

- Рост телемедицины и удаленных консультаций повлияет на аптечные услуги, позволяя потребителям получать медицинские советы и рецепты в цифровом формате. Аптеки интегрируют эти услуги для повышения удобства клиентов и улучшения доступа к медицинской помощи.

- По мере развития рынка будут внедряться более строгие правила в отношении продажи фармацевтических препаратов, практик электронной коммерции и защиты данных. Розничные аптеки должны будут ориентироваться в этих правилах, чтобы обеспечить соблюдение и минимизировать операционные сбои.

- Розничные аптеки будут диверсифицировать свои продуктовые предложения, включая больше товаров для здоровья и благополучия, от добавок до устройств для домашнего ухода. Эта диверсификация поможет аптекам выйти на растущий рынок самопомощи и расширить свои источники дохода.

- Стратегические партнерства, слияния и поглощения увеличатся, поскольку игроки стремятся расширить долю рынка и улучшить предложения услуг. Крупные аптечные сети будут сотрудничать с технологическими компаниями и поставщиками медицинских услуг для предоставления интегрированных решений в области здравоохранения.

- Усилия по устойчивому развитию станут все более важными, и аптеки будут сосредоточены на сокращении отходов, использовании экологичной упаковки и продвижении экологически чистых продуктов. Потребительский спрос на устойчивые практики будет стимулировать аптеки к внедрению более экологичных решений.

- По мере того как электронные аптеки набирают популярность, традиционные аптеки с физическими магазинами столкнутся с усиленной конкуренцией. Чтобы оставаться конкурентоспособными, физические аптеки будут инвестировать в цифровые возможности, предлагая интегрированные услуги, которые объединяют как в магазине, так и онлайн-опыт для потребителей.