Обзор рынка:

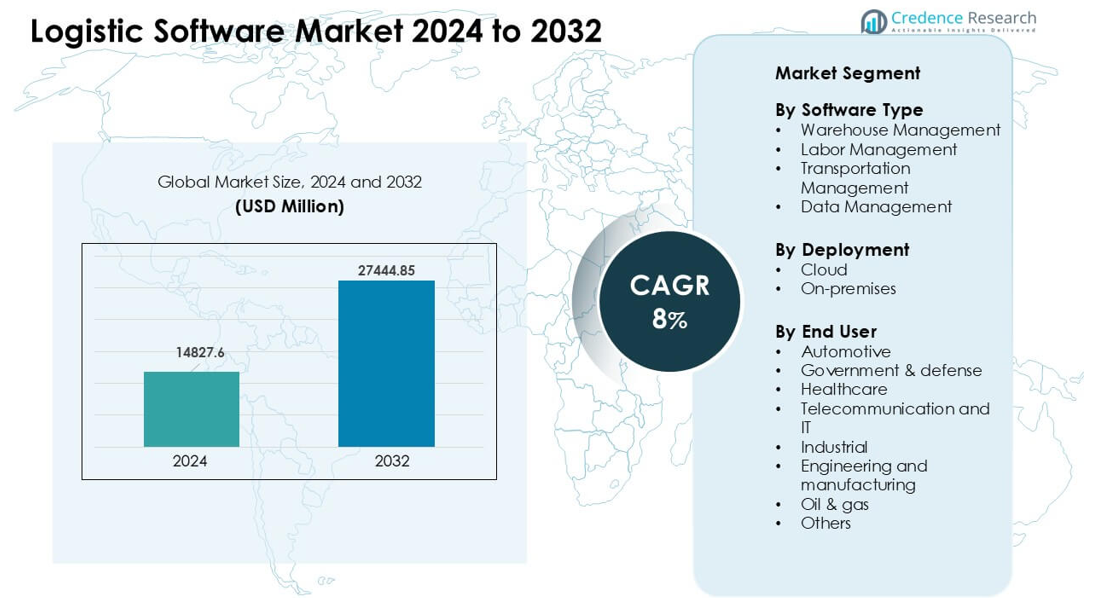

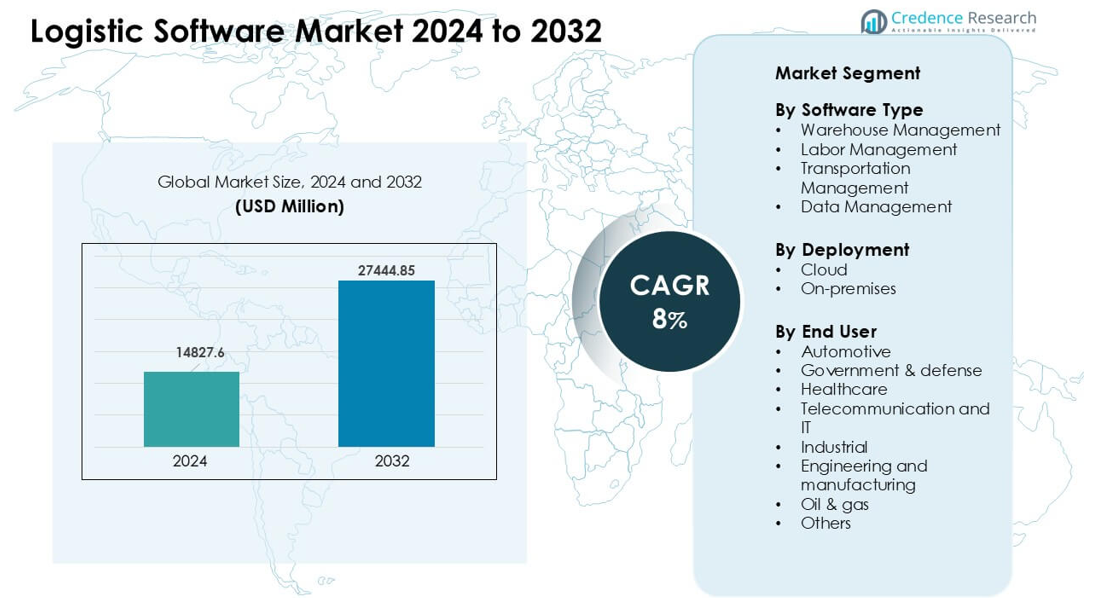

Рынок логистического программного обеспечения был оценен в 14827,6 млн долларов США в 2024 году и, как ожидается, достигнет 27444,85 млн долларов США к 2032 году, демонстрируя среднегодовой темп роста (CAGR) в 8% в течение прогнозируемого периода.

| АТРИБУТ ОТЧЕТА |

ДЕТАЛИ |

| Исторический период |

2020-2023 |

| Базовый год |

2024 |

| Прогнозируемый период |

2025-2032 |

| Размер рынка логистического программного обеспечения в 2024 году |

14827,6 млн долларов США |

| Рынок логистического программного обеспечения, CAGR |

8% |

| Размер рынка логистического программного обеспечения в 2032 году |

27444,85 млн долларов США |

Рынок логистического программного обеспечения формируется такими крупными игроками, как SAP SE, Manhattan Associates, Körber AG & Infor, IBM Corporation, Oracle, The Descartes Systems Group, FarEye, LogiNext Solutions, WiseTech Global и Alvys Inc. Эти поставщики конкурируют, предлагая передовые решения для складов, транспорта и видимости, поддерживающие отслеживание в реальном времени и более быстрое принятие решений в глобальных цепочках поставок. Облачное развертывание, автоматизация и оптимизация на основе ИИ остаются ключевыми направлениями роста продуктов. Северная Америка стала ведущим регионом с долей около 36%, поддерживаемой сильным цифровым внедрением, высокой активностью в сфере электронной коммерции и значительными инвестициями в платформы логистики нового поколения.

Анализ рынка:

- Рынок логистического программного обеспечения достиг значительной стоимости в 14827,6 млн долларов США в 2024 году и, как ожидается, будет стабильно расти к 2032 году с сильным среднегодовым темпом роста (CAGR) в 8%, поддерживаемым растущей автоматизацией и внедрением облачных технологий в цепочках поставок.

- Рост обусловлен потребностью в видимости в реальном времени, быстрым расширением электронной коммерции и увеличением спроса на передовые инструменты управления складом и транспортом.

- Ключевые тенденции включают более широкое использование прогнозирования на основе ИИ, предиктивной аналитики и маршрутизации с упором на устойчивость, что помогает снизить выбросы и повысить эффективность доставки.

- Конкуренция остается сильной, так как SAP SE, Manhattan Associates, Oracle, IBM и другие улучшают облачные платформы, функции интеграции и возможности автоматизации для повышения производительности.

- Северная Америка лидировала с долей около 36%, за ней следуют Европа с 29% и Азиатско-Тихоокеанский регион с 27%, в то время как управление складом занимало наибольшую долю сегмента из-за высокого внедрения в розничной торговле, 3PL и производственных операциях.

Access crucial information at unmatched prices!

Request your sample report today & start making informed decisions powered by Credence Research Inc.!

Download Sample

Анализ сегментации рынка:

По типу программного обеспечения

Управление складом занимало доминирующую долю около 38%. Многие компании внедрили эти инструменты для получения лучшего контроля над запасами, подбором и отслеживанием в реальном времени. Сильный интерес проявили игроки электронной коммерции, которым требовались более быстрые циклы заказов. Управление транспортом росло, так как компании стремились сократить затраты на перевозку и улучшить маршрутизацию. Управление трудовыми ресурсами продвинулось в крупных складах из-за растущего давления на повышение производительности рабочей силы. Управление данными расширилось, так как логистические команды использовали аналитику для поддержки планирования, прогнозирования спроса и видимости сети.

- Например, недавний отраслевой опрос показал, что 89% опрошенных организаций планируют использовать модернизированную функциональность системы управления складом (WMS) для планирования и управления трудовыми ресурсами к концу 2024 года, что свидетельствует о сильной тенденции к внедрению технологий для отслеживания эффективности труда в центрах выполнения заказов.

По способу развертывания

Облачное развертывание возглавило этот сегмент с долей почти 64%. Компании выбирали облачные системы для более быстрых обновлений, меньших потребностей в настройке и легкого масштабирования в периоды пикового спроса. Многие операторы использовали облачные модули для подключения складов, систем автопарка и партнерских сетей в режиме реального времени. Решения на месте оставались актуальными там, где строгие правила безопасности или устаревшие системы ограничивали миграцию. Рост мировой торговли, увеличение объемов отправлений и потребности в удаленном доступе помогли облачным платформам сохранить лидирующую позицию.

- Например, в 2023 году, хотя большинство новых внедрений в мире было для облачных WMS, значительное число организаций в таких секторах, как фармацевтика, производство или регулируемые запасы, продолжали выбирать локальные или гибридные решения, предпочитая больший локальный контроль над данными и инфраструктурой для соблюдения строгих нормативных требований и стандартов безопасности.

По конечному пользователю

Автомобильная промышленность стала ведущим сегментом конечных пользователей с долей около 22%. Автопроизводители полагались на передовые логистические инструменты для управления сложными цепочками поставок, отслеживания компонентов и поддержки производства точно в срок. Использование в здравоохранении росло, так как поставщики требовали более строгого контроля холодовой цепи и отслеживаемости отправлений. Государственные и оборонные агентства внедряли безопасные системы для критически важных логистических операций. Группы в области телекоммуникаций, ИТ, промышленности и производства внедряли программное обеспечение для сокращения задержек и повышения точности доставки. Нефтегазовые компании использовали логистические платформы для поддержки полевых операций и перемещения активов на удаленных объектах.

Ключевые факторы роста:

Возрастающая потребность в видимости цепочки поставок в реальном времени

Видимость в реальном времени выступает в качестве основного фактора роста, так как компании сталкиваются с более жесткими сроками доставки и более высокими ожиданиями клиентов. Многие логистические команды теперь зависят от платформ, которые отслеживают запасы, статус автопарка и условия отправки по большим сетям. Более быстрое принятие решений снижает задержки и уменьшает количество ошибок, а предсказательные оповещения помогают избежать сбоев, вызванных трафиком, погодными условиями или нехваткой поставок. Рост электронной коммерции также подталкивает компании к мониторингу посылок на каждом этапе. Эти факторы увеличивают спрос на интегрированное программное обеспечение, которое соединяет склады, перевозчиков и партнеров по дистрибуции на единой платформе. Сильный интерес к точности и скорости удерживает инструменты видимости в центре расширения отрасли.

- Например, согласно опросу Tive в 2024 году, доля респондентов, использующих устройства с поддержкой IoT для отслеживания отправлений в реальном времени, увеличилась с 25% до 53% всего за один год, демонстрируя резкое ускорение внедрения видимости среди грузоотправителей и перевозчиков по всему миру.

Расширение электронной коммерции и многоканального распределения

Быстрый рост онлайн-торговли стимулирует активное внедрение передового логистического программного обеспечения. Розничные продавцы сталкиваются с большими объемами заказов и нуждаются в системах, поддерживающих быстрое выполнение заказов, автоматизированную сортировку и плавный возврат. Многоканальные операции добавляют больше давления, так как компании совмещают самовывоз из магазина, доставку в тот же день и прямую доставку клиенту. Логистическое программное обеспечение помогает поддерживать точность запасов, сокращать задержки на последнем этапе и обеспечивать стабильное качество доставки. Многие бренды также инвестируют в инструменты, улучшающие планирование в пиковый сезон и пропускную способность складов. По мере роста цифровых покупок как в городских, так и в сельских районах, программное обеспечение становится необходимым для управления сложными маршрутами и колебаниями спроса, способствуя устойчивому росту рынка.

- Например, многие новые платформы логистики и видимости, запущенные к 2025 году, включают в себя прогнозную аналитику на основе ИИ вместе с отслеживанием на базе IoT, что позволяет компаниям лучше предвидеть всплески спроса, изменения маршрутов или нехватку запасов, что критично для омниканальных операций, сочетающих самовывоз из магазина, доставку на дом и возвраты.

Увеличение автоматизации в складировании и транспортировке

Автоматизация стимулирует высокий спрос на логистическое программное обеспечение, так как компании заменяют ручные рабочие процессы, чтобы снизить затраты и увеличить производительность. Современные инструменты поддерживают скоординированное использование робототехники, автоматизированных транспортных средств и умных конвейеров внутри складов. Модули транспортировки помогают оптимизировать маршруты, снижать расход топлива и управлять расписанием водителей. Растущее давление для достижения строгих целевых показателей обслуживания побуждает компании автоматизировать повторяющиеся задачи, такие как распределение заказов, генерация этикеток и планирование загрузки. Растущая нехватка рабочей силы во многих странах также способствует внедрению автоматизированных систем. По мере того как все больше операторов интегрируют датчики и подключенное оборудование, логистическое программное обеспечение становится основой, связывающей оборудование с процессами планирования и выполнения.

Ключевые тенденции и возможности:

Рост ИИ и прогнозной аналитики

Внедрение ИИ расширяется, поскольку компании используют прогнозные инструменты для улучшения точности планирования и снижения операционных потерь. Многие логистические команды полагаются на машинное обучение для прогнозирования спроса, обнаружения узких мест и оптимизации распределительных сетей. Прогнозные модели помогают предотвратить дефицит запасов, снизить буферные запасы и улучшить время работы автопарка. Аналитика в реальном времени поддерживает принятие решений во время сбоев и позволяет быстрее перенаправлять маршруты. Эти возможности создают новые возможности для поставщиков, предлагающих интегрированные интеллектуальные слои для складских, транспортных и трудовых систем. Растущая доступность данных от датчиков, GPS и потоков заказов укрепляет переход к оптимизации на основе ИИ.

- Например, опрос PwC 2025 Digital Trends in Operations показал, что около 57% лидеров в области операций и цепочек поставок интегрировали ИИ в отдельные функции или по всей организации. В то же время исследование Gartner, проведенное в августе 2024 года (для получения данных на 2025 год), отметило, что 71% компаний сообщили об использовании генеративного ИИ, переходя за пределы пилотной стадии во многих функциях цепочки поставок.

Растущий спрос на устойчивые логистические операции

Тенденции устойчивого развития создают новые возможности, поскольку компании стремятся сократить выбросы и соблюдать экологические нормы. Поставщики программного обеспечения теперь предлагают панели отслеживания углерода, инструменты оптимизации загрузки и модули эффективности маршрутов, которые помогают снизить расход топлива. Многие бренды принимают зеленые практики распределения, включая консолидированную доставку и оптимизированные планировки складов. Правительства также вводят более строгие нормы выбросов, которые побуждают логистических игроков модернизировать цифровые системы. Компании рассматривают устойчивость не только как соответствие требованиям, но и как способ снижения затрат и улучшения ценности бренда. Эти изменения создают сильный долгосрочный импульс для экологически ориентированного логистического программного обеспечения.

- Например, исследование 2025 года задокументировало, что оптимизация маршрутов в логистике с использованием ИИ на основе данных о реальном времени, погоде и транспортных средствах может значительно снизить расход топлива и связанные с ним выбросы по сравнению с базовыми маршрутами.

Ключевые проблемы:

Риски кибербезопасности и конфиденциальности данных

Рост цифрового принятия увеличивает уязвимость к кибератакам, делая безопасность главной проблемой. Логистические сети хранят конфиденциальные данные о запасах, клиентах, маршрутах и транзакциях, что может привлекать угрозы. Нарушения безопасности нарушают операции, задерживают поставки и увеличивают затраты на восстановление. Многие малые и средние компании не имеют достаточных бюджетов на безопасность, что увеличивает риск. Сложные сети поставщиков также создают больше точек доступа для атакующих. Поставщики должны инвестировать в шифрование, контроль доступа и постоянный мониторинг для защиты пользователей. Без сильной кибербезопасности цифровое принятие в логистике сталкивается с замедлением.

Высокие затраты на интеграцию и внедрение

Проблемы интеграции влияют на рост рынка, так как многие компании используют смешанные устаревшие системы, требующие сложных обновлений. Внедрение платформ для складов, транспорта и аналитики часто требует квалифицированных команд и тщательного сопоставления данных. Высокие затраты на установку отпугивают мелких операторов, особенно в регионах с ограниченными цифровыми бюджетами. Время простоя во время перехода также влияет на принятие. Некоторые компании избегают полномасштабной трансформации из-за страха перед нарушением рабочих процессов. Поставщики должны предлагать гибкие цены, модульные развертывания и сильную поддержку, чтобы улучшить показатели принятия и снизить нагрузку от интеграции.

Региональный анализ:

Северная Америка

Северная Америка занимала крупнейшую долю около 36% благодаря сильному цифровому принятию в транспортном, розничном и производственном секторах. Многие компании в США и Канаде внедрили передовые системы управления складом и транспортом для улучшения уровня обслуживания и контроля операционных затрат. Высокая проникновение электронной коммерции увеличила потребность в отслеживании в реальном времени, автоматизированной маршрутизации и прогнозировании спроса. Логистические провайдеры также инвестировали в облачные платформы для поддержки многообъектных операций и трансграничных перевозок. Сильная экосистема поставщиков программного обеспечения, 3PL-компаний и технологических партнеров помогла региону сохранить лидерство в 2024 году.

Европа

Европа захватила почти 29% доли, благодаря строгим нормативным рамкам, растущим целям устойчивого развития и сильным логистическим сетям в крупных экономиках. Компании в Германии, Великобритании, Франции и Нидерландах внедрили передовые инструменты планирования и видимости для удовлетворения требований соответствия и улучшения точности доставки. Программы зеленой логистики поощряли компании использовать программное обеспечение, которое снижает выбросы, оптимизирует загрузки и поддерживает мультимодальные перевозки. Расширение трансграничной торговли и электронной коммерции также увеличило зависимость от интегрированных платформ управления. Широкая цифровая трансформация в производственном и розничном секторах способствовала укреплению регионального роста.

Азиатско-Тихоокеанский регион

Азиатско-Тихоокеанский регион составил примерно 27% доли и показал самый быстрый рост благодаря быстрому промышленному расширению и увеличению объемов онлайн-розницы. Китай, Индия, Япония и Юго-Восточная Азия активно инвестировали в облачные логистические инструменты для поддержки крупномасштабного распределения, автоматизации складов и доставки последней мили. Растущий спрос на отслеживание в реальном времени, обратную логистику и оптимизацию маршрутов способствовал активному использованию программного обеспечения. Многие компании обновили системы для управления колебаниями спроса и большими потоками запасов. Государственные программы, поддерживающие цифровую инфраструктуру и умные логистические центры, дополнительно способствовали принятию в регионе.

Латинская Америка

Латинская Америка занимала около 5% доли, поддерживаемой расширением розничной деятельности и более широкими усилиями по модернизации логистики в Бразилии, Мексике и Колумбии. Компании увеличили инвестиции в управление транспортом и автоматизацию складов, чтобы сократить задержки доставки и улучшить контроль затрат. Рост электронной коммерции побудил компании внедрять инструменты отслеживания и системы оптимизации маршрутов. Однако неравномерная цифровая инфраструктура и высокие затраты на внедрение ограничивали более быстрое принятие на меньших рынках. Несмотря на эти вызовы, растущий интерес к облачному программному обеспечению и программам улучшения последней мили поддерживал устойчивый региональный импульс.

Ближний Восток и Африка

Регион Ближнего Востока и Африки захватил около 3% доли, обусловленной обновлениями логистики, связанными с растущей торговой активностью и развитием инфраструктуры в ОАЭ, Саудовской Аравии и Южной Африке. Компании внедряли программное обеспечение для улучшения координации автопарка, эффективности складов и трансграничного перемещения. Инвестиции в зоны свободной торговли, умные порты и центры электронной коммерции способствовали увеличению спроса на инструменты видимости и планирования. В развивающихся рынках внедрение оставалось медленным из-за ограниченных бюджетов и низкой цифровой зрелости. Тем не менее, расширение логистических коридоров и растущий спрос на автоматизированные системы поддерживали постепенный рост.

Сегментация рынка:

По типу программного обеспечения

- Управление складом

- Управление трудовыми ресурсами

- Управление транспортом

- Управление данными

По способу развертывания

По конечному пользователю

- Автомобильная промышленность

- Правительство и оборона

- Здравоохранение

- Телекоммуникации и ИТ

- Промышленность

- Инжиниринг и производство

- Нефть и газ

- Другие

По географии

- Северная Америка

- Европа

- Германия

- Франция

- Великобритания

- Италия

- Испания

- Остальная Европа

- Азиатско-Тихоокеанский регион

- Китай

- Япония

- Индия

- Южная Корея

- Юго-Восточная Азия

- Остальная часть Азиатско-Тихоокеанского региона

- Латинская Америка

- Бразилия

- Аргентина

- Остальная часть Латинской Америки

- Ближний Восток и Африка

- Страны ССАГПЗ

- Южная Африка

- Остальная часть Ближнего Востока и Африки

Конкурентная среда:

Конкурентная среда рынка логистического программного обеспечения включает ведущих игроков, таких как SAP SE, Manhattan Associates, Körber AG & Infor, IBM Corporation, Oracle, The Descartes Systems Group, FarEye, LogiNext Solutions, WiseTech Global и Alvys Inc. Эти компании конкурируют, предлагая интегрированные платформы для управления складом, транспортом, трудовыми ресурсами и видимостью, поддерживающие полный контроль цепочки поставок. Многие поставщики расширяют свое присутствие за счет облачных развертываний, которые обеспечивают более быстрые обновления, легкое масштабирование и плавную связь в глобальных сетях. Компании также инвестируют в ИИ, автоматизацию и предиктивную аналитику для повышения точности прогнозирования и сокращения операционных потерь. Стратегические партнерства с 3PL, розничными торговцами, производителями и поставщиками электронной коммерции помогают укрепить внедрение. Постоянные обновления в оптимизации маршрутов, отслеживании в реальном времени и многомодальном планировании позволяют этим игрокам поддерживать высокую лояльность клиентов в условиях высокой конкуренции.

Shape Your Report to Specific Countries or Regions & Enjoy 30% Off!

Анализ ключевых игроков:

- SAP SE (Германия)

- Manhattan Associates (США)

- Körber AG & Infor (Германия)

- IBM Corporation (США)

- The Descartes Systems Group, Inc. (Канада)

- Oracle (США)

- FarEye (США)

- LogiNext Solutions (США)

- WiseTech Global (Австралия)

- Alvys Inc. (США)

Последние разработки:

- В ноябре 2025 года SAP публично представила крупные шаги в области цепочки поставок/логистики на своих мероприятиях и обновлениях продуктов 2025 года, внедряя агентный ИИ и автоматизацию, основанную на ИИ, в рабочие процессы цепочки поставок (SAP объявила о новых возможностях Joule/агентов и продемонстрировала обновления Supply Chain Connect), одновременно сталкиваясь с громким иском о коммерческой тайне, поданным против нее в США в конце ноября 2025 года.

- В октябре 2025 года Infor продолжила внедрение улучшений в области цепочки поставок и логистики (Infor Nexus/Distribution Management и Industry AI Agents были выделены в коммуникациях о продуктах 2024–2025 годов и на Infor Nexus Connect в октябре 2025 года), акцентируя внимание на оркестрации сети, встроенных ИИ-агентах для SCM и более тесной интеграции ERP→WMS.

- В марте 2025 года Körber переименовала свой бизнес программного обеспечения для цепочки поставок (включая объединенные силы Körber Supply Chain Software и MercuryGate) под новым брендом Infios (публичное объявление в начале марта 2025 года) — стратегический шаг для консолидации возможностей TMS/WMS/транспорта и позиционирования подразделения для более широкого выхода на мировой рынок логистического программного обеспечения. Körber также продвигала новые витрины умной логистики на таких мероприятиях, как LogiMAT 2025.

Обзор отчета:

Исследовательский отчет предлагает глубокий анализ на основе Типа программного обеспечения, Развертывания, Конечного пользователя и Географии. Он подробно описывает ведущих игроков рынка, предоставляя обзор их бизнеса, продуктовых предложений, инвестиций, источников дохода и ключевых приложений. Кроме того, отчет включает в себя информацию о конкурентной среде, SWOT-анализ, текущие рыночные тенденции, а также основные движущие силы и ограничения. Более того, он обсуждает различные факторы, которые способствовали расширению рынка в последние годы. Отчет также исследует рыночную динамику, нормативные сценарии и технологические достижения, которые формируют отрасль. Он оценивает влияние внешних факторов и глобальных экономических изменений на рост рынка. Наконец, он предоставляет стратегические рекомендации для новых участников и устоявшихся компаний по навигации в сложностях рынка

Перспективы на будущее:

- Спрос на инструменты для отслеживания в реальном времени возрастет по мере усложнения цепочек поставок.

- Облачные платформы будут расширяться, так как компании стремятся к более быстрому масштабированию и снижению потребностей в настройке.

- Прогнозирование на основе ИИ улучшит точность планирования и сократит операционные задержки.

- Автоматизация в складах и транспорте увеличится для противодействия нехватке рабочей силы.

- Функции устойчивого развития будут набирать популярность, так как компании стремятся сократить выбросы.

- Инструменты оптимизации последней мили будут расти из-за повышенного давления на доставку в сфере электронной коммерции.

- Интегрированные панели управления укрепят принятие решений в многосайтовых операциях.

- Обновления кибербезопасности станут необходимыми по мере расширения цифровых логистических сетей.

- Партнерства между поставщиками программного обеспечения и 3PL-поставщиками увеличатся для поддержки более широкого использования.

- Развивающиеся рынки будут быстрее принимать современные системы из-за роста торговли и промышленного развития.