Обзор рынка

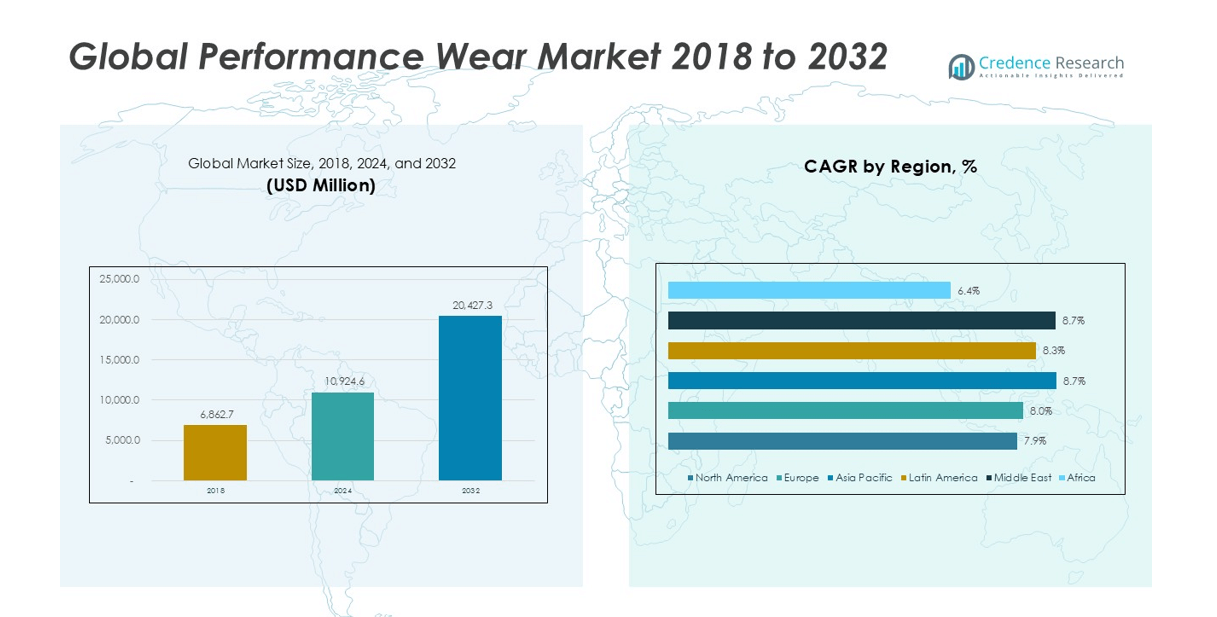

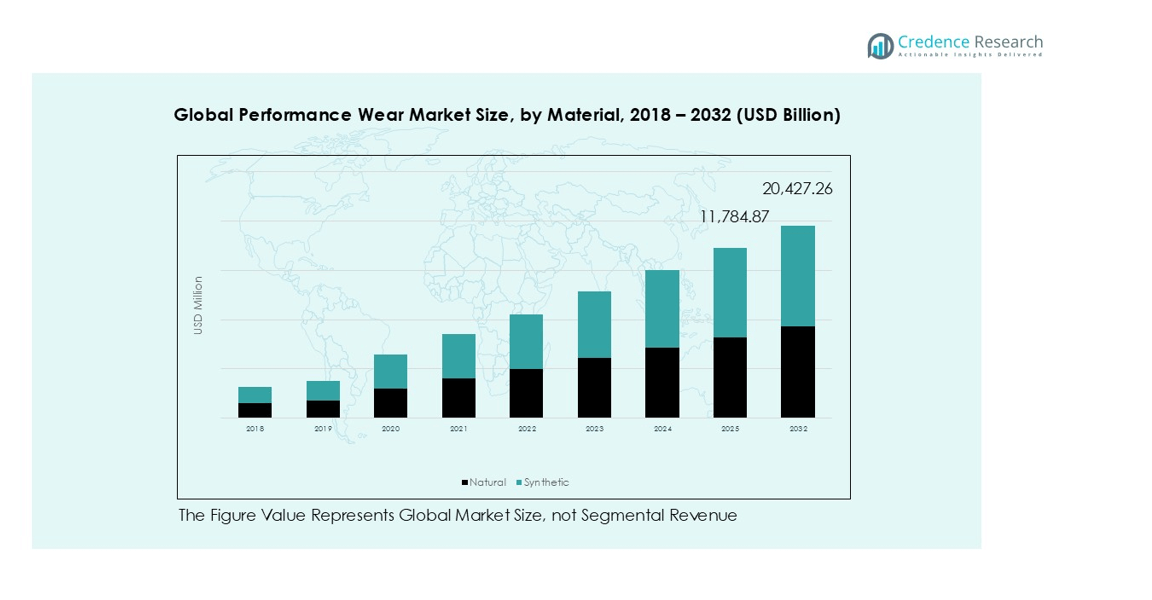

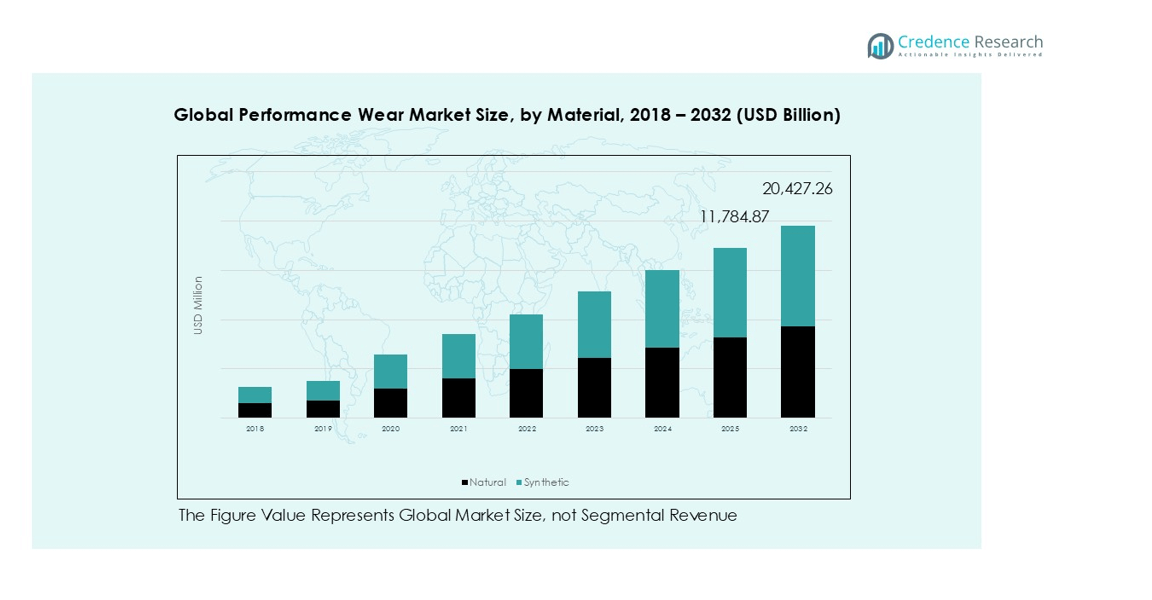

Размер мирового рынка Performance Wear оценивался в 6,862.7 млн долларов США в 2018 году, достигнет 10,924.6 млн долларов США в 2024 году и, как ожидается, достигнет 20,427.3 млн долларов США к 2032 году, при среднегодовом темпе роста (CAGR) 8.17% в течение прогнозируемого периода.

| ХАРАКТЕРИСТИКА ОТЧЕТА |

ПОДРОБНОСТИ |

| Исторический период |

2020-2023 |

| Базовый год |

2024 |

| Прогнозируемый период |

2025-2032 |

| Размер рынка Performance Wear 2024 |

10,924.6 млн долларов США |

| Рынок Performance Wear, CAGR |

8.17% |

| Размер рынка Performance Wear 2032 |

20,427.3 млн долларов США |

Мировой рынок Performance Wear характеризуется сочетанием устоявшихся производителей и нишевых специалистов. Ключевые игроки включают Milliken & Company, Vald’or Apparel, Konno Inc., KTC Limited, Guilford (LEAR Corporation), Task Performance Development, WSI Sportswear, VF Image Wear, Heini Sports Inc. и GYMFUSE LIMITED. Эти компании конкурируют за счет инноваций в тканях, долговечности продукции и дизайнов, ориентированных на конкретные приложения. Регионально Северная Америка лидирует с долей рынка 33.6%, благодаря сильному принятию athleisure и высокой покупательной способности. Европа следует с 26.5%, поддерживаемая спортивной культурой и фокусом на устойчивость. Азиатско-Тихоокеанский регион занимает 24.0% доли, отражая быстрое урбанизацию и участие в фитнесе. Игроки выравнивают региональные стратегии с предпочтениями потребителей для укрепления рыночных позиций.

Инсайты рынка

- Мировой рынок Performance Wear вырос с 6,862.7 млн долларов США в 2018 году до 10,924.6 млн долларов США в 2024 году и, как ожидается, достигнет 20,427.3 млн долларов США к 2032 году, регистрируя среднегодовой темп роста (CAGR) 8.17% в течение прогнозируемого периода.

- Рост осведомленности о фитнесе и принятие athleisure стимулируют спрос на повседневную и спортивную одежду. Потребители предпочитают ткани, обеспечивающие комфорт, растяжимость и контроль влаги. Синтетические материалы доминируют с долей сегмента около 55–60% благодаря долговечности и преимуществам в производительности.

- Бренды сосредотачиваются на инновациях в тканях, устойчивости и бесшовной конструкции. Переработанные волокна и инклюзивные размеры набирают популярность. Прямые каналы к потребителю и онлайн-платформы поддерживают более быстрые запуски продуктов и более высокую вовлеченность клиентов.

- Конкуренция остается фрагментированной с участием глобальных и региональных игроков. Компании конкурируют на основе технологий материалов, ценообразования и позиционирования бренда. Партнерства и частое обновление продукции помогают поддерживать видимость и лояльность.

- Северная Америка лидирует с региональной долей 33.6%, за ней следует Европа с 26.5% и Азиатско-Тихоокеанский регион с 24.0%. Спорт и отдых остаются крупнейшим сегментом применения с долей около 60–65%.

Access crucial information at unmatched prices!

Request your sample report today & start making informed decisions powered by Credence Research Inc.!

Download Sample

Анализ сегментации рынка:

По типу материала

Синтетические материалы формируют доминирующий под-сегмент, занимая примерно 55–60% доли рынка. Полиэстер и нейлон лидируют благодаря прочности, восстановлению формы и быстросохнущим характеристикам. Бренды предпочитают синтетические ткани для контроля влаги и сохранения формы во время интенсивной активности. Масштабное производство также поддерживает конкурентоспособные цены и широкую доступность. Бесшовная конструкция и компрессионные дизайны сильно зависят от синтетических смесей. Натуральные материалы, главным образом хлопок и шерсть, служат для использования, ориентированного на комфорт. Эти волокна привлекают пользователей, ищущих мягкость и воздухопроницаемость. Рост в этом под-сегменте связан с повседневной одеждой и низкоинтенсивной активностью.

- Например, Nike использует переработанные полиэфирные нити с прочностью волокна выше 6,0 граммов на ден в спортивной одежде.

По применению

Спорт и отдых представляют собой ведущую область применения, занимая почти 60–65% доли рынка. Высокое участие в фитнесе, беге и активных видах спорта стимулирует повторные покупки. Тренды на атлетическую одежду расширяют использование за пределами тренировок в повседневную носку. Разнообразие продукции в верхней, нижней одежде и базовых слоях поддерживает объемный спрос. Применение в спасательных, военных и оборонных целях формирует меньший, но стабильный сегмент. Эти применения требуют устойчивости к истиранию, теплового контроля и прочности. Государственные закупки поддерживают стабильные объемы. Другие применения включают промышленную и приключенческую одежду, которая растет за счет нишевых видов спорта и региональных климатических потребностей.

- Например, Adidas производит спортивную одежду, используя ткани AEROREADY, технологию управления влагой, которая отводит пот от кожи, чтобы спортсмены оставались прохладными и сухими во время различных физических активностей, включая высокоинтенсивные тренировки и длительные пробежки.

Ключевые факторы роста

Атлетический стиль жизни и спрос на повседневный комфорт

Потребители носят спортивную одежду не только в спортзалах и на полях. Глобальный рынок спортивной одежды выигрывает от этого сдвига в сторону повседневного использования. Бренды разрабатывают более легкие модели, подходящие для работы, путешествий и дел. Покупатели предпочитают ткани с растяжкой, контролем пота и легким уходом. Розничные продавцы расширяют ассортимент в верхней одежде, леггинсах, бюстгальтерах и базовых слоях. Социальные сети также продвигают культуру “нарядов” вокруг активного образа. Фитнес-приложения и спортивные сообщества увеличивают циклы повторных покупок. Люди заменяют изношенные вещи быстрее, чем повседневную одежду. Премиальные бренды повышают ценность за счет лучших фасонов и прочности. Средние бренды завоевывают долю рынка благодаря широкому размерному ряду и частым новинкам. Это сочетание поддерживает рост объемов среди всех возрастных групп. Категория также привлекает новых покупателей из модных базовых вещей.

- Например, Lululemon разрабатывает и тщательно тестирует свою ткань Luxtreme на прочность, обеспечивая сохранение формы, четырехстороннюю растяжку и эксплуатационные свойства после множества стирок и интенсивного использования.

Инновации в тканях и эксплуатационных характеристиках

Технические текстильные изделия повышают ценность продукции и стимулируют повторные покупки. Глобальный рынок спортивной одежды растет благодаря более быстрым обновлениям материалов. Бренды используют влагоотводящие трикотажные изделия и структуры для отвода тепла. Дизайнеры добавляют антибактериальные покрытия и мягкие смеси. Бесшовные конструкции улучшают комфорт и уменьшают натирание. Компрессионные зоны поддерживают мышцы во время высокоинтенсивных тренировок. Слои, готовые к погодным условиям, помогают бегунам и любителям активного отдыха. Легкая изоляция поддерживает использование в холодную погоду без объема. Защита от ультрафиолета и быстросохнущие оболочки расширяют спрос в теплых климатических условиях. Бренды также улучшают прочность в зонах с высоким трением. Улучшенные характеристики поддерживают более высокие ценовые категории для основных пользователей. Инновации помогают брендам защищать маржу в условиях насыщенных полок.

- Например, ткани Columbia Omni-Shade блокируют лучи UVA и UVB с защитой UPF 50.

Расширение каналов и прямой доступ к потребителю

Цифровые каналы расширяют доступ и ускоряют новые запуски. Глобальный рынок одежды для активного отдыха выигрывает от DTC сайтов и маркетплейсов. Бренды используют данные для лучшего планирования размеров и цветов. Быстрая обратная связь улучшает дизайн и снижает количество возвратов. Выпуски с участием инфлюенсеров создают кратковременные всплески спроса и быструю распродажу. Покупки с мобильных устройств поддерживают импульсные покупки и повторные заказы. Подписные модели для базовых вещей обеспечивают стабильный доход. Магазины также изменяют планировку в сторону зон для активного отдыха и удобства примерки. Программы лояльности превращают новых пользователей в постоянных клиентов. Международная доставка открывает спрос в развивающихся городских центрах. Бренды адаптируют посадку под климатические и телесные потребности. Более широкий охват поддерживает рост, даже когда трафик в магазинах замедляется.

Ключевые тенденции и возможности

Устойчивые материалы и проверенные цепочки поставок

Устойчивость переходит от сообщения к фильтру покупок. Глобальный рынок одежды для активного отдыха видит растущий спрос на доказательства, а не заявления. Бренды добавляют переработанный полиэстер и био-основные смеси. Они также исследуют натуральные волокна для сегментов комфорта. Инструменты отслеживания помогают отслеживать мельницы, красильни и места раскроя. Сертификации и аудиты снижают риски для крупных ритейлеров. Более чистые методы окрашивания снижают использование воды и химикатов. Программы ремонта, перепродажи и возврата продлевают срок службы продукта. Эта тенденция создает возможность для премиального ценообразования с ясной ценностью. Бренды могут завоевать доверие с помощью четкой маркировки и тестирования. Поставщики, соответствующие строгим стандартам, получают долгосрочные контракты. Эта область предлагает сильные возможности для дифференциации.

- Например, Adidas использует пряжу Primeblue, сделанную из пластика Parley Ocean, и каждая футболка содержит до 11 переработанных пластиковых бутылок.

Развитие женской одежды для активного отдыха и расширение инклюзивных размеров

Женские тренировки и участие на открытом воздухе продолжают расти. Глобальный рынок одежды для активного отдыха улавливает этот сдвиг с помощью целевых линий. Бренды разрабатывают лучшую поддержку для движений с высокой нагрузкой. Они также улучшают покрытие, воздухопроницаемость и полезность карманов. Инклюзивные размеры быстро расширяют доступную базу. Инструменты подбора и виртуальная примерка снижают тревогу по поводу размеров. Сообщества и программы обучения укрепляют лояльность к бренду. Скромная спортивная одежда также расширяется во многих регионах. Режимы работы из дома поддерживают высокий спрос на комфортные вещи для активного отдыха. Этот сегмент поддерживает более частые покупки в течение сезонов. Бренды, которые решают проблемы посадки и поддержки, получают повторные заказы. Ритейлеры могут с уверенностью выделять больше места на полках.

Умная и адаптивная одежда для активного отдыха для новых случаев использования

Связанный фитнес увеличивает интерес к более умной одежде. Глобальный рынок одежды для активного отдыха может добавить ценность за счет технологических функций. Бренды тестируют швы, готовые к сенсорам, и моющиеся модули. Ткани, регулирующие температуру, поддерживают жаркие залы и уличную жару. Отделка с фазовым переходом помогает управлять колебаниями комфорта тела. Светоотражающие и защитные функции востребованы для ночных бегунов. Защитная одежда для активного отдыха растет в использовании для спасательных и оборонных нужд. Улучшения униформы также стимулируют стабильные объемы контрактов. Опции персонализации, такие как индивидуальная длина, снижают количество возвратов. Эта тенденция создает возможности для партнерства с устройствами и материалами. Бренды могут устанавливать более высокие цены, когда функции решают реальные проблемы. Новые случаи использования расширяются за пределы спорта в рабочие условия.

Ключевые проблемы

Ценовое давление и жесткая конкуренция брендов

Многие бренды нацелены на одного и того же покупателя спортивной одежды. Глобальный рынок спортивной одежды сталкивается с большими скидками в пиковые сезоны. Крупные игроки используют масштабы для снижения затрат и снижения цен конкурентов. Быстрая мода сокращает срок жизни стилей и увеличивает текучесть. Розничные продавцы требуют акций для поддержания стабильного потока покупателей. Более высокие расходы на маркетинг также снижают прибыль на единицу продукции. Маленьким брендам трудно финансировать инновации и глубину ассортимента. Покупатели сравнивают цены в приложениях за секунды. Бесплатные возвраты увеличивают затраты, когда размеры варьируются. Премиальные бренды должны защищать свою ценность с помощью четких заявлений о производительности. Бренды среднего уровня должны балансировать между качеством и доступностью. Конкуренция держит маржу на низком уровне во всех каналах.

Нестабильность цепочки поставок и риск несоответствия

Колебания цен на сырье нарушают планирование и ценообразование. Глобальный рынок спортивной одежды зависит от волокон и химикатов на основе нефти. Затраты на энергию и перевозку могут резко возрасти без предупреждения. Время выполнения увеличивается, когда фабрики сталкиваются с ограничениями мощности. Проблемы с качеством также возникают при спешном производстве. Бренды должны соответствовать более строгим стандартам труда и источников. Аудиты, документация и отслеживаемость увеличивают затраты и время. Зеленые заявления подвергаются проверке со стороны регуляторов и наблюдателей. Слабое заявление может быстро подорвать доверие. Подделки также размывают ценность бренда в онлайн-каналах. Брендам нужна более сильная защита и более умная безопасность упаковки. Эти риски замедляют запуски и увеличивают операционную нагрузку.

Региональный анализ

Северная Америка

Северная Америка занимала наибольшую долю рынка около 33,6% в 2024 году, что отражает высокий потребительский спрос. Размер рынка достиг 3 664,72 миллиона долларов США в 2024 году, увеличившись с 2 341,54 миллиона долларов США в 2018 году. Ожидается, что регион будет расти с CAGR 7,9% до 2032 года. Высокое участие в фитнесе поддерживает стабильные циклы замены одежды. Принятие athleisure остается сильным как для работы, так и для отдыха. Премиальные бренды показывают хорошие результаты благодаря более высокой покупательной способности. Проникновение электронной коммерции улучшает доступ и открытие продуктов. Инновации в производительности тканей поддерживают рост ценности.

Европа

Европа заняла почти 26,5% доли рынка в 2024 году, занимая второе место в мире. Региональный рынок увеличился с 1 834,39 миллиона долларов США в 2018 году до 2 890,64 миллиона долларов США в 2024 году. Прогнозируется, что он будет расти с CAGR 8,0% в прогнозируемый период. Сильная спортивная культура поддерживает спрос на бег и активный отдых. Осведомленность о устойчивости формирует решения о покупке. Потребители предпочитают сертифицированные и отслеживаемые материалы. Городской образ жизни стимулирует принятие athleisure. Лояльность к бренду остается высокой среди известных марок. Восточная Европа добавляет дополнительный объем роста.

Азиатско-Тихоокеанский регион

Азиатско-Тихоокеанский регион захватил около 24,0% доли рынка в 2024 году, демонстрируя быстрое расширение. Размер рынка увеличился с 1 593,51 миллиона долларов США в 2018 году до 2 620,02 миллиона долларов США в 2024 году. Прогнозируется, что регион будет расти с CAGR 8,7%, одним из самых высоких в мире. Растущая урбанизация увеличивает участие в фитнесе. Молодые потребители принимают спортивную одежду для повседневного использования. Местные бренды увеличивают долю за счет конкурентоспособных цен. Онлайн-каналы быстро расширяются в крупных экономиках. Инвестиции в спортивную инфраструктуру поддерживают долгосрочный спрос. Рост доходов поддерживает принятие премиальной категории.

Латинская Америка

Латинская Америка занимала оценочную долю рынка в 10,3% в 2024 году. Рынок увеличился с 699,99 миллиона долларов США в 2018 году до 1 120,86 миллиона долларов США в 2024 году. Прогнозируется, что он будет расти с CAGR 8,3% в прогнозируемый период. Популярность активного отдыха поддерживает спрос. Осведомленность о фитнесе улучшается среди городского населения. Бренды средней ценовой категории доминируют в объемах продаж. Местное производство помогает управлять затратами. Принятие электронной коммерции продолжает расти. Международные бренды расширяются через партнерства. Тенденции экономического восстановления поддерживают постепенный рост расходов.

Ближний Восток

Ближний Восток представлял около 4,5% рыночной доли в 2024 году. Размер рынка вырос с 297,84 миллионов долларов США в 2018 году до 489,58 миллионов долларов США в 2024 году. Ожидается, что регион будет расти с сильным среднегодовым темпом роста (CAGR) в 8,7%. Спрос растет за счет спортивного образа жизни и фитнес-клубов. Жаркий климат увеличивает потребность в дышащих тканях. Премиальные международные бренды обладают сильной привлекательностью. Расширение розничной торговли поддерживает видимость и доступность. Государственные инициативы в области здоровья поощряют активный образ жизни. Туризм также поддерживает продажи спортивной одежды.

Африка

Африка составляла примерно 1,3% рыночной доли в 2024 году, оставаясь меньшим рынком. Рынок вырос с 95,39 миллионов долларов США в 2018 году до 138,74 миллионов долларов США в 2024 году. Ожидается рост со среднегодовым темпом роста (CAGR) в 6,4% до 2032 года. Принятие фитнеса в городах поддерживает базовый спрос. Чувствительность к ценам формирует ассортимент продукции. Массовые бренды доминируют в продажах. Спортивные программы стимулируют участие молодежи. Распределение остается неравномерным по странам. Долгосрочный рост связан с доходами и развитием розничной торговли.

Сегментация рынка:

По типу материала

- Натуральные

- Синтетические

По применению

- Спорт и отдых

- Спасательные операции

- Военные и оборона

- Другие

По географии

- Северная Америка

- Европа

- Германия

- Франция

- Великобритания

- Италия

- Испания

- Остальная Европа

- Азиатско-Тихоокеанский регион

- Китай

- Япония

- Индия

- Южная Корея

- Юго-Восточная Азия

- Остальная часть Азиатско-Тихоокеанского региона

- Латинская Америка

- Бразилия

- Аргентина

- Остальная часть Латинской Америки

- Ближний Восток и Африка

- Страны ССЗ

- Южная Африка

- Остальная часть Ближнего Востока и Африки

Конкурентная среда

Конкурентная среда мирового рынка спортивной одежды остается сильно фрагментированной, с сочетанием глобальных брендов и региональных производителей. Ведущие игроки конкурируют через инновации в материалах, инженерные решения по посадке и долговечность продукции. Компании инвестируют в передовые технологии тканей для улучшения контроля влажности, растяжимости и теплового комфорта. Сила бренда и последовательность дизайна поддерживают премиальное позиционирование на зрелых рынках. Многие игроки расширяют каналы прямых продаж потребителям для защиты маржи и сбора данных о клиентах. Партнерства с фитнес-сообществами и спортивными организациями улучшают видимость и лояльность. Региональные фирмы конкурируют по ценам и локализованным дизайнам. Частые запуски продукции и ограниченные коллекции стимулируют повторные покупки. Устойчивые характеристики также формируют конкуренцию. Компании используют переработанные материалы и прозрачные источники. В целом, конкуренция остается интенсивной, с инновациями, доверием к бренду и эффективностью поставок, обеспечивающими долгосрочные преимущества.

Shape Your Report to Specific Countries or Regions & Enjoy 30% Off!

Анализ ключевых игроков

- Milliken & Company

- Vald’or Apparel

- Konno Inc.

- KTC Limited

- Guilford (LEAR Corporation)

- Task Performance Development

- WSI Sportswear

- VF Image Wear

- Heini Sports Inc.

- GYMFUSE LIMITED

Последние события

- В ноябре 2025 года Under Armour и Стефен Карри объявили о разделении Curry Brand и Under Armour, что позволит UA сосредоточиться на своем основном бизнесе по производству спортивной одежды.

- В октябре 2025 года PUMA объявила о досрочном продлении долгосрочного партнерства с HYROX World Series of Fitness Racing до 2030 года, позиционируя себя в качестве эксклюзивного титульного партнера и поставщика официальной спортивной одежды и обуви.

- В июле 2025 года новый суббренд Goldwin 0 выпустил свою первую коллекцию спортивной одежды: влагоотводящие футболки с круговой вентиляцией, водоотталкивающие шорты из рипстопа, компрессионные полутайтсы и легкий рюкзак с вентиляционными отверстиями. Дизайн основан на тепловом картировании для оптимизации зон вентиляции и солнечного воздействия и включает в себя устойчивые материалы (переработанный пластик, ткани из белковых волокон и т. д.).

- В марте 2025 года Under Armour стала официальным партнером по обуви и перчаткам NFL, укрепляя свое участие в производстве спортивной одежды для американского футбола.

Объем отчета

Исследовательский отчет предлагает углубленный анализ на основе типа материала, применения и географии. Он подробно описывает ведущих игроков рынка, предоставляя обзор их бизнеса, продуктовых предложений, инвестиций, источников дохода и ключевых применений. Кроме того, отчет включает в себя информацию о конкурентной среде, SWOT-анализ, текущие рыночные тенденции, а также основные движущие силы и ограничения. Также обсуждаются различные факторы, которые способствовали расширению рынка в последние годы. Отчет исследует рыночную динамику, нормативные сценарии и технологические достижения, формирующие отрасль. Он оценивает влияние внешних факторов и глобальных экономических изменений на рост рынка. Наконец, он предоставляет стратегические рекомендации для новых участников и устоявшихся компаний по навигации в сложностях рынка.

Перспективы на будущее

- Спрос будет расти по мере того, как фитнес и здоровье становятся частью повседневной жизни.

- Использование спортивной одежды продолжит стирать границы между спортивной и повседневной одеждой.

- Синтетические ткани сохранят доминирование благодаря прочности и преимуществам в производительности.

- Устойчивые материалы получат более широкое признание как в массовых, так и в премиальных линиях.

- Женская спортивная одежда будет расти быстрее благодаря улучшенному дизайну посадки и поддержки.

- Азиатско-Тихоокеанский регион покажет самый сильный региональный рост.

- Каналы прямых продаж потребителям расширят охват бренда и контроль над маржой.

- Умные и адаптивные функции одежды будут постепенно внедряться в коммерческое использование.

- Конкуренция будет усиливаться, ускоряя циклы выпуска продукции и инновации.

- Бренды с высокой эффективностью поставок и доверием обеспечат долгосрочное преимущество.