Обзор рынка

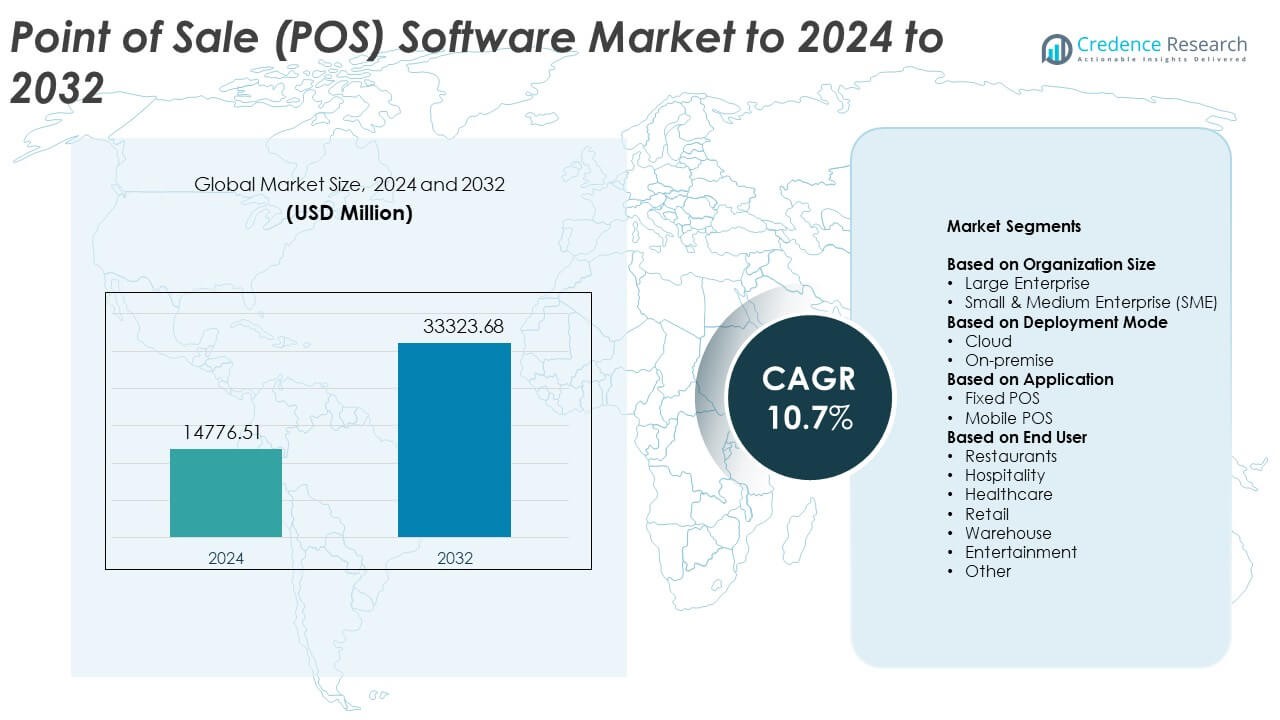

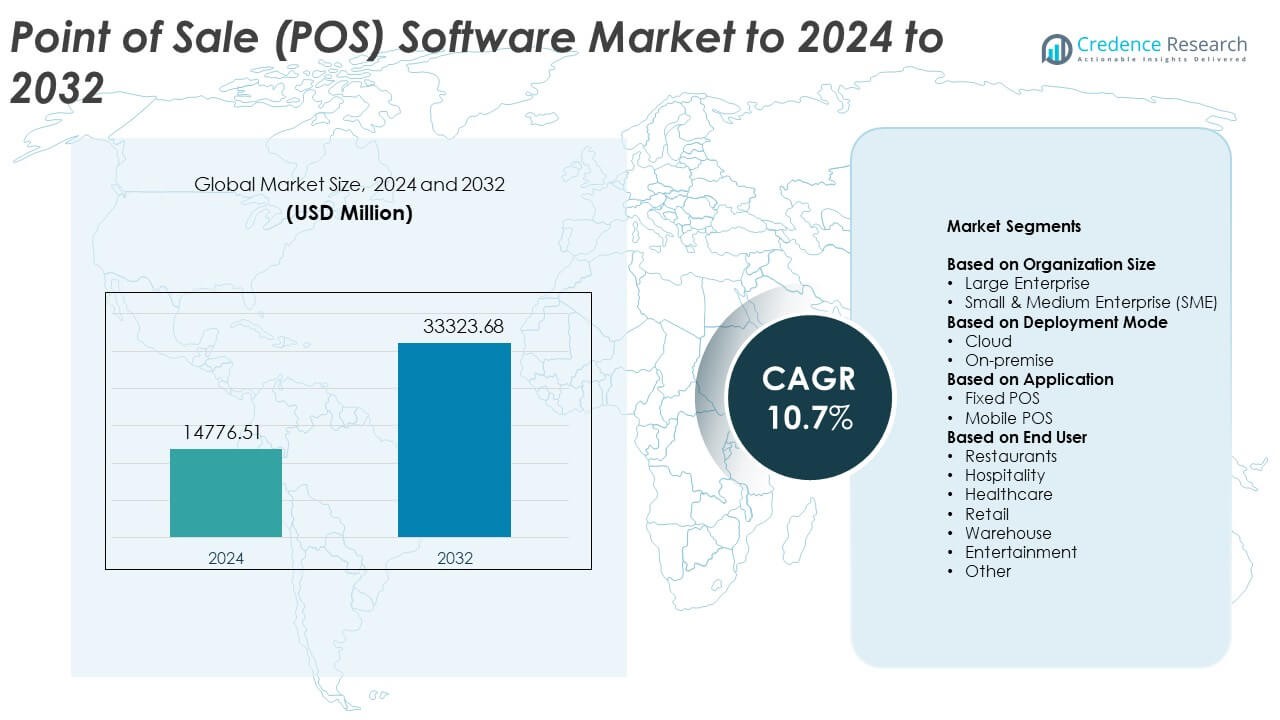

Размер рынка программного обеспечения для точек продаж (POS) оценивался в 14776.51 млн долларов США в 2024 году и ожидается, что он достигнет 33323.68 млн долларов США к 2032 году, при среднем годовом темпе роста (CAGR) 10.7% в течение прогнозируемого периода.

| АТРИБУТ ОТЧЕТА |

ПОДРОБНОСТИ |

| Исторический период |

2020-2023 |

| Базовый год |

2024 |

| Прогнозируемый период |

2025-2032 |

| Размер рынка программного обеспечения для POS в 2024 году |

14776.51 млн долларов США |

| Рынок программного обеспечения для POS, CAGR |

10.7% |

| Размер рынка программного обеспечения для POS в 2032 году |

33323.68 млн долларов США |

Рынок программного обеспечения для точек продаж (POS) движется основными игроками, включая NCR Corporation, Panasonic Corporation, Square, Inc., VeriFone Systems, Inc., NEC Corporation, Diebold Nixdorf, Ingenico Group, Samsung Electronic Co. Ltd, PAX Technology и Epicor Software Corporation. Эти поставщики расширяют свое присутствие через облачные платформы, мобильные инструменты POS и безопасные платежные технологии, поддерживающие более быстрые и интегрированные рабочие процессы в розничной торговле и гостиничном бизнесе. Северная Америка лидировала на рынке в 2024 году с долей около 38%, поддерживаемая сильным внедрением цифровых платежей и быстрыми обновлениями систем. Азиатско-Тихоокеанский регион следовал с долей почти 29% благодаря быстро растущей розничной активности и увеличению проникновения облачных POS.

Access crucial information at unmatched prices!

Request your sample report today & start making informed decisions powered by Credence Research Inc.!

Download Sample

Инсайты рынка

- Рынок программного обеспечения для точек продаж (POS) достиг 14776.51 млн долларов США в 2024 году и прогнозируется, что он достигнет 33323.68 млн долларов США к 2032 году, растя со среднегодовым темпом роста (CAGR) 10.7%.

• Растущий спрос на цифровые платежи и облачные платформы POS стимулирует расширение рынка, поддерживаемое сильным внедрением среди крупных предприятий, занимающих около 61% доли.

• Мобильные системы POS продолжают набирать популярность, поскольку предприятия улучшают скорость обслуживания и поддерживают бесконтактные транзакции, отражая явную тенденцию к гибким платежным средам.

• Конкурентная активность остается высокой, поскольку поставщики внедряют функции ИИ, углубленную аналитику и интегрированные платежные решения для укрепления рыночных позиций, несмотря на опасения, связанные с угрозами кибербезопасности и сложностью интеграции.

• Северная Америка лидировала на рынке с долей почти 38% в 2024 году, за ней следовал Азиатско-Тихоокеанский регион с около 29%, в то время как мобильные POS доминировали в сегменте приложений с долей около 54%.

Анализ сегментации рынка:

По размеру организации

Крупные предприятия занимали доминирующую долю в 2024 году с около 61% рынка программного обеспечения для точек продаж (POS). Крупные предприятия внедряли передовые платформы POS для управления высокими нагрузками транзакций, сетями из нескольких магазинов и интегрированными системами инвентаризации. Спрос рос, поскольку розничные торговцы и рестораны обновляли устаревшие системы для улучшения точности выставления счетов и потока клиентов. Сильный акцент на омниканальное взаимодействие и аналитические данные, основанные на данных, побуждал крупных игроков инвестировать в масштабируемые комплексы POS. Малые и средние предприятия продолжали расти, поскольку облачные инструменты становились более доступными и простыми в развертывании.

- Например, Walmart Inc. сообщила, что обслуживает примерно 270 миллионов клиентов и участников каждую неделю в более чем 10,750 магазинах в 19 странах.

По режиму развертывания

Облачное развертывание возглавило этот сегмент в 2024 году с долей почти 67% на рынке программного обеспечения для точек продаж (POS). Ритейлеры и компании в сфере гостеприимства перешли на облачные системы для получения удаленного доступа, низких первоначальных затрат и автоматических обновлений. Облачные модели поддерживали отслеживание продаж в реальном времени и синхронизацию на нескольких устройствах, что улучшало оперативную скорость. Быстрое расширение электронной коммерции и мобильных платежей увеличило зависимость от гибких облачных платформ. Решения на месте занимали меньшую долю из-за более высоких затрат на установку и ограниченной масштабируемости, хотя они оставались полезными для компаний с жесткими требованиями к контролю данных.

- Например, Lightspeed Commerce сообщил, что его облачная платформа обслуживала около 144 000 клиентских локаций в более чем 100 странах по состоянию на 31 марта 2025 года, подчеркивая, как облачные POS стали основной моделью развертывания для многих ритейлеров и операторов в сфере гостеприимства.

По применению

Мобильные POS доминировали в сегменте в 2024 году с долей около 54% на рынке программного обеспечения для точек продаж (POS). Принятие росло, поскольку бизнес использовал портативные устройства для сокращения времени ожидания в очереди и поддержки расчетов в любой точке магазина. Рестораны, сети быстрого обслуживания и розничные точки предпочитали мобильные системы для повышения мобильности персонала и более быстрого обслуживания клиентов. Сильный рост бесконтактных платежей и цифровых кошельков способствовал более широкому распространению мобильных POS. Стационарные POS-системы все еще играли ключевую роль в обработке высоких объемов на кассах, но мобильность и гибкость вызывали более высокий спрос на портативные решения.

Ключевые факторы роста

Рост спроса на цифровые платежи

Цифровые платежи расширились в розничной торговле и сфере гостеприимства, побуждая бизнес внедрять современное программное обеспечение для POS. Торговцы предпочитали системы, поддерживающие бесконтактные карты, QR-платежи и мобильные кошельки для ускорения транзакций. Рост онлайн-офлайн коммерции также требовал унифицированных инструментов выставления счетов, связывающих физические и цифровые каналы. Сильное потребительское предпочтение к быстрым и безопасным платежам побуждало компании обновлять устаревшие платформы. Этот сдвиг создавал стабильный спрос на масштабируемые POS-решения с обработкой в реальном времени.

- Например, у Apple Pay было около 744 миллионов пользователей по всему миру в 2024 году, что иллюстрирует, как широкомасштабное принятие кошельков побуждает торговцев внедрять программное обеспечение для POS, которое может безопасно принимать токенизированные и бесконтактные цифровые платежи на кассе.

Расширение омниканальной розничной торговли

Ритейлеры внедряли омниканальные модели, связывающие магазины, веб-сайты и мобильные приложения, что увеличивало потребность в интегрированном программном обеспечении для POS. Компании хотели унифицированный инвентарь, общие данные о клиентах и согласованные цены по всем каналам. Платформы POS с аналитикой, функциями лояльности и централизованными панелями управления поддерживали более гладкую работу. Это расширение помогло бизнесу предлагать гибкие услуги, такие как “клик и забрать” и видимость запасов в реальном времени. Растущая конкуренция в розничной торговле побуждала бренды использовать передовые функции POS для более сильного взаимодействия с клиентами.

- Например, Target ожидал, что его сеть сортировочных центров (изначально 9, увеличиваясь до 10 к середине 2023 года) обработает около 50 миллионов пакетов в 2023 году, почти вдвое больше объема, обработанного в 2022 году.

Рост принятия облачных POS-систем

Развертывание облачных технологий увеличилось, поскольку компании стремились к снижению первоначальных инвестиций, легким обновлениям и удаленному доступу. Облачные POS-системы предлагали бесшовную масштабируемость, позволяя бизнесу расширять локации без значительных затрат на инфраструктуру. Доступ к данным в реальном времени помогал менеджерам отслеживать продажи, активность персонала и запасы с любого устройства. Модель также улучшила безопасность благодаря автоматическим резервным копиям и регулярным обновлениям. Эти функции сделали облачные системы привлекательными как для малого и среднего бизнеса, так и для крупных предприятий, стремящихся к гибкости.

Ключевые Тенденции и Возможности

Рост Использования Мобильных POS-Решений

Мобильные POS-системы стали популярными, поскольку розничные магазины и рестораны предпочли портативные системы, которые сокращали очереди и улучшали поток обслуживания. Компактные устройства позволяли персоналу обрабатывать платежи на ходу, создавая более быстрые точки расчета. Рост бесконтактных методов способствовал более широкому использованию в супермаркетах, кафе и на открытых мероприятиях. Мобильные POS-системы также поддерживали интеграцию с приложениями для лояльности и цифровыми чеками. Этот сдвиг создавал значительные возможности для поставщиков, предлагающих легкие и гибкие платформы.

- Например, компания Toast заявила, что ее облачная POS-платформа, ориентированная на рестораны, была развернута примерно в 106,000 ресторанных локациях по состоянию на 31 декабря 2023 года, что на 34% больше по сравнению с предыдущим годом, отражая быстрый рост использования мобильных и планшетных систем расчета в сфере общественного питания.

Интеграция ИИ и Аналитики

Компании внедряли POS-инструменты на базе ИИ для получения более глубоких инсайтов о поведении клиентов и тенденциях покупок. Эти аналитические данные помогали розничным торговцам уточнять цены, персонализировать предложения и оптимизировать уровни запасов. Прогнозные функции улучшали прогнозирование спроса и сокращали потери. Обнаружение мошенничества на основе ИИ усиливало безопасность транзакций и улучшало возможности мониторинга. Поставщики, предлагающие интеллектуальные панели и автоматизацию, находили значительные рыночные возможности, поскольку компании стремились к более умным инструментам для принятия решений.

- Например, Starbucks сообщил о 34.6 миллионах активных участников программы Starbucks Rewards в течение 90 дней в США в первом квартале 2025 года, предоставляя компании очень большой набор транзакционных данных, который питает персонализацию на основе ИИ и аналитику предложений в рамках ее POS и мобильной экосистемы.

Рост Самообслуживания и Автоматизации

Системы самообслуживания расширились в супермаркетах и крупных розничных сетях, увеличивая спрос на POS-программное обеспечение, поддерживающее автоматизированное выставление счетов и распознавание продуктов. Автоматизация помогала снизить нагрузку на рабочую силу и улучшала пропускную способность клиентов в часы пик. Розничные торговцы также приняли гибридные модели, где персонал помогал только при необходимости. Эта тенденция открыла новые возможности для поставщиков программного обеспечения, специализирующихся на бесконтактных и быстрых решениях для сканирования. Интеграция с программами лояльности и мобильными приложениями укрепила этот сдвиг в сторону автоматизации.

Ключевые Проблемы

Рост Рисков Кибербезопасности

POS-системы столкнулись с растущими угрозами мошенничества с платежами, утечек данных и атак вредоносного ПО. Розничные торговцы обрабатывали конфиденциальные данные клиентов, что требовало сильного шифрования и постоянного мониторинга. Малые компании испытывали трудности с поддержанием передовой безопасности из-за ограниченных бюджетов. Соответствие изменяющимся правилам защиты данных добавляло операционное давление. Поставщикам необходимо было улучшать обнаружение угроз и защищать облачные среды для поддержания доверия пользователей.

Высокая Сложность Интеграции и Обслуживания

Многие компании сталкивались с трудностями при интеграции POS-программного обеспечения с устаревшими инструментами, платформами управления запасами и системами электронной коммерции. Сложные развертывания увеличивали время настройки и требовали квалифицированных команд поддержки. Регулярные обновления, совместимость оборудования и синхронизация данных добавляли к нагрузке на обслуживание. Малые и средние предприятия часто сталкивались с более высокими затратами при настройке систем для уникальных рабочих процессов. Эти проблемы замедляли внедрение и делали компании осторожными в отношении перехода на новые платформы.

Региональный анализ

Северная Америка

Северная Америка занимала крупнейшую долю рынка программного обеспечения для точек продаж (POS) в 2024 году, составляя около 38%. Сильное внедрение произошло благодаря розничным сетям, ресторанам и операторам гостиничного бизнеса, переходящим на облачные платформы POS. Компании в США и Канаде приняли цифровые платежи, мобильные POS и омниканальные инструменты для управления растущими объемами транзакций. Высокие инвестиции в аналитику и автоматизацию поддерживали более широкие обновления платформ. Присутствие крупных поставщиков POS и сильная технологическая инфраструктура помогли региону сохранить лидерство. Постоянное внимание к бесконтактным платежам и более быстрым системам оформления продолжало стимулировать значительное расширение рынка.

Европа

Европа составила почти 27% рынка программного обеспечения для точек продаж (POS) в 2024 году, благодаря высокой проникновению цифровых платежей и быстрой модернизации в розничной торговле и сфере общественного питания. Такие страны, как Германия, Великобритания и Франция, внедрили мобильные POS-системы для улучшения эффективности в магазинах и взаимодействия с клиентами. Рост числа терминалов самообслуживания и облачных развертываний укрепил позиции региона. Регуляторное внимание к безопасным транзакциям побудило компании обновлять устаревшие системы. Расширение электронной коммерции также подтолкнуло розничных продавцов к интеграции POS с унифицированными платформами управления запасами и данными о клиентах для поддержки бесперебойных операций между каналами.

Азиатско-Тихоокеанский регион

Азиатско-Тихоокеанский регион захватил около 29% рынка программного обеспечения для точек продаж (POS) в 2024 году, благодаря быстрому расширению цифровых платежей и сильному росту розничной торговли в Китае, Индии, Японии и Юго-Восточной Азии. Малые и средние предприятия ускорили внедрение облачных POS для улучшения точности выставления счетов и контроля запасов. Мобильные POS получили распространение в розничных средах с высокой проходимостью и ресторанах быстрого обслуживания. Государственная поддержка безналичных экосистем способствовала более быстрым обновлениям платформ. Растущее проникновение электронной коммерции создало сильный спрос на интегрированные POS-системы, соединяющие онлайн и оффлайн каналы, укрепляя долгосрочные перспективы роста региона.

Латинская Америка

Латинская Америка занимала около 4% доли рынка программного обеспечения для точек продаж (POS) в 2024 году. Розничные продавцы в Бразилии, Мексике и Аргентине внедрили облачные платформы POS для снижения начальных затрат и улучшения операционной гибкости. Использование мобильных POS увеличилось в небольших магазинах и точках быстрого обслуживания из-за роста принятия цифровых платежей. Экономическое восстановление и растущая активность финтех поддерживали более широкое внедрение современных POS-решений. Несмотря на проблемы, связанные с инфраструктурой и стоимостью, спрос стабильно рос, поскольку компании стремились к более быстрому оформлению, лучшему управлению запасами и безопасной обработке платежей для повышения удовлетворенности клиентов.

Ближний Восток и Африка

Ближний Восток и Африка составили почти 2% рынка программного обеспечения для точек продаж (POS) в 2024 году. Рост произошел благодаря увеличению внедрения цифровых платежных систем в странах Персидского залива и расширению инвестиций в розничную торговлю в таких странах, как ОАЭ, Саудовская Аравия и Южная Африка. Компании внедрили облачные и мобильные инструменты POS для повышения скорости обслуживания и снижения операционной сложности. Секторы гостеприимства и туризма приняли передовые платформы для упрощения транзакций с гостями. Хотя проникновение на рынок оставалось низким, растущее использование смартфонов и расширение финтех поддерживали постепенное принятие современного ПО POS на развивающихся рынках.

Сегментация рынка:

По размеру организации

- Крупные предприятия

- Малые и средние предприятия (МСП)

По режиму развертывания

По применению

- Стационарный POS

- Мобильный POS

По конечному пользователю

- Рестораны

- Гостеприимство

- Здравоохранение

- Розничная торговля

- Склад

- Развлечения

- Другое

По географии

- Северная Америка

- Европа

- Германия

- Франция

- Великобритания

- Италия

- Испания

- Остальная Европа

- Азиатско-Тихоокеанский регион

- Китай

- Япония

- Индия

- Южная Корея

- Юго-Восточная Азия

- Остальная часть Азиатско-Тихоокеанского региона

- Латинская Америка

- Бразилия

- Аргентина

- Остальная часть Латинской Америки

- Ближний Восток и Африка

- Страны ССАГПЗ

- Южная Африка

- Остальная часть Ближнего Востока и Африки

Конкурентная среда

Конкурентная среда рынка программного обеспечения для точек продаж (POS) формируется ключевыми игроками, такими как NCR Corporation, Panasonic Corporation, Square, Inc., VeriFone Systems, Inc., NEC Corporation, Diebold Nixdorf, Ingenico Group, Samsung Electronic Co. Ltd, PAX Technology и Epicor Software Corporation. Поставщики сосредоточены на предоставлении масштабируемых облачных платформ, мобильных решений POS и передовых инструментов интеграции для поддержки бесперебойной работы в розничной торговле и индустрии гостеприимства. Компании улучшили аналитику, безопасность платежей и многоканальную совместимость для удовлетворения растущего спроса на цифровые платежи. Обновления продуктов сосредоточены на более быстром обработке транзакций, гибком развертывании и более сильных аналитических данных. Конкуренция усилилась, поскольку компании расширили глобальное присутствие, укрепили партнерства с платежными провайдерами и разработали программные модули, специфичные для отрасли. Непрерывные инновации в области функций с поддержкой ИИ, поддержки бесконтактных платежей и автоматизации позволили ведущим поставщикам захватить новые возможности, удовлетворяя изменяющиеся ожидания клиентов.

Shape Your Report to Specific Countries or Regions & Enjoy 30% Off!

Анализ ключевых игроков

- NCR Corporation

- Panasonic Corporation

- Square, Inc.

- VeriFone Systems, Inc.

- NEC Corporation

- Diebold Nixdorf

- Ingenico Group

- Samsung Electronic Co. Ltd

- PAX Technology

- Epicor Software Corporation

Последние события

- В 2025 году Diebold Nixdorf заключила партнерство с LOC Software для самообслуживания. ThriVersA POS от LOC теперь работает нативно на киосках и системах самообслуживания Diebold Nixdorf.

- В 2025 году Ingenico выпустила AXIUM CX9000, универсальный Android POS. Система объединяет кассовое обслуживание, интегрированные платежи и управление запасами в одном программно-управляемом терминале.

- В 2024 году Panasonic Connect North America представила киоски Stingray JS9900 и POS-терминалы JS988 на MURTEC.

Обзор отчета

Исследовательский отчет предлагает глубокий анализ на основе размера организации, режима развертывания, применения, конечного пользователя и географии. Он подробно описывает ведущих игроков рынка, предоставляя обзор их бизнеса, продуктовых предложений, инвестиций, источников дохода и ключевых приложений. Кроме того, в отчете содержатся сведения о конкурентной среде, SWOT-анализ, текущие рыночные тенденции, а также основные драйверы и ограничения. Также обсуждаются различные факторы, которые способствовали расширению рынка в последние годы. В отчете рассматриваются рыночная динамика, регуляторные сценарии и технологические достижения, формирующие отрасль. Оценивается влияние внешних факторов и глобальных экономических изменений на рост рынка. Наконец, он предоставляет стратегические рекомендации для новых участников и устоявшихся компаний по навигации в сложностях рынка.

Перспективы на будущее

- Рынок будет смещаться в сторону облачных платформ POS с более быстрой разверткой.

- Принятие мобильных POS будет расти, так как розничные торговцы и рестораны стремятся к большей гибкости в обслуживании.

- Аналитика на основе ИИ укрепит принятие решений по ценообразованию, запасам и поведению клиентов.

- Интеграция с омниканальными системами станет необходимой для плавной работы на разных платформах.

- Бесконтактные и цифровые кошельковые платежи продолжат стимулировать обновления в программном обеспечении POS.

- Автоматизация и решения для самообслуживания будут расширяться в супермаркетах и крупных розничных форматах.

- Функции кибербезопасности будут развиваться, так как бизнес требует более надежной защиты данных.

- Системы POS будут глубже интегрироваться с инструментами лояльности, CRM и маркетинга.

- Малые и средние предприятия будут быстрее принимать платформы POS благодаря доступным моделям на основе подписки.

- Консолидация отрасли будет расти, так как крупные поставщики приобретают небольших инновационных разработчиков программного обеспечения.