Marknadsöversikt

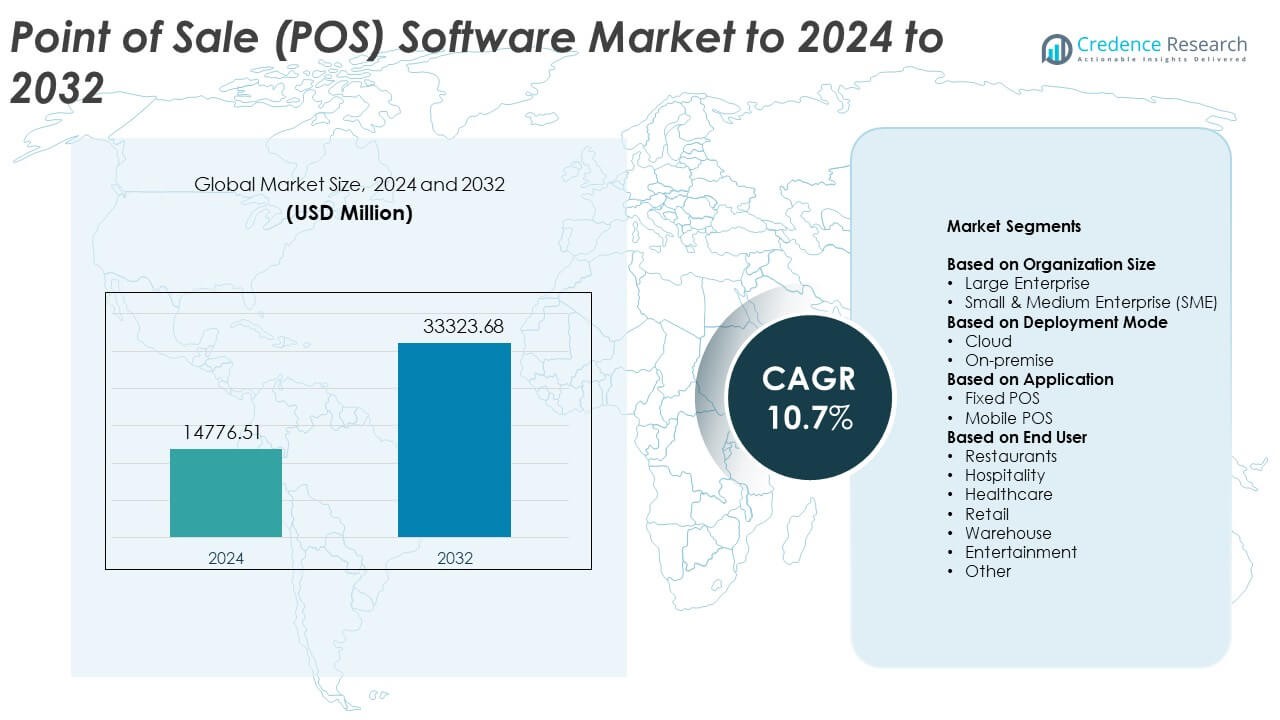

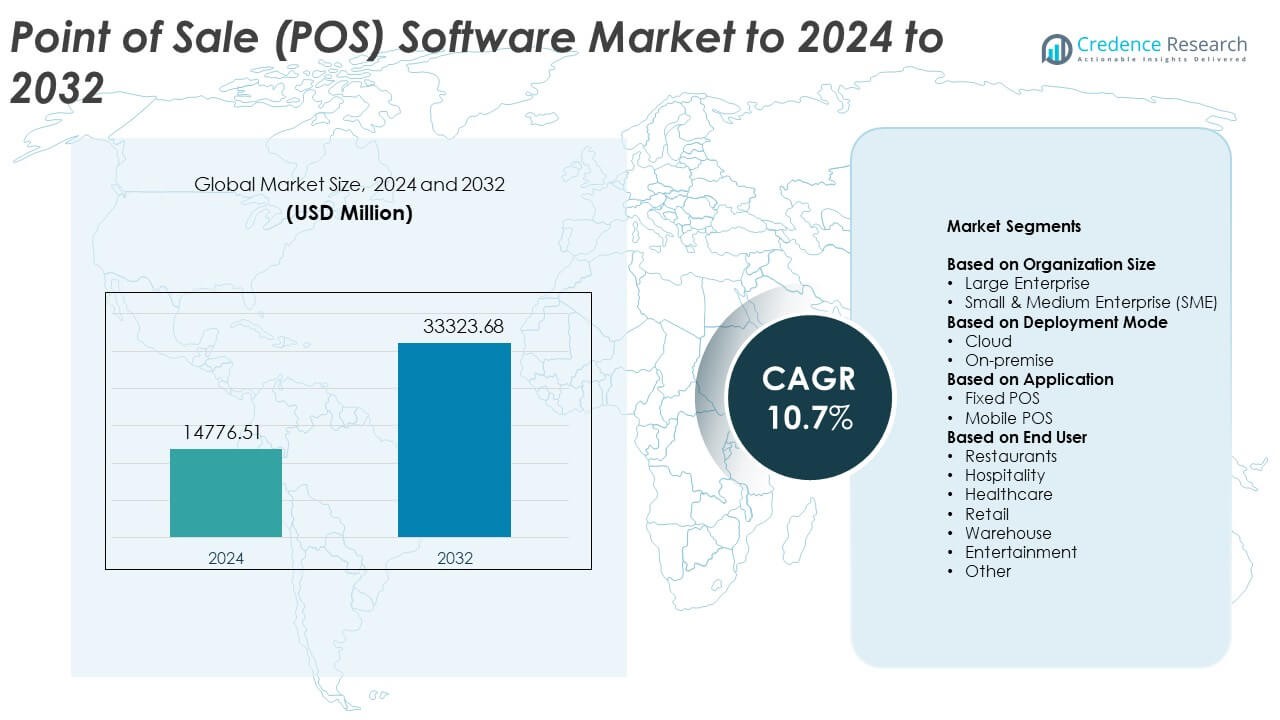

Marknaden för Point of Sale (POS) programvara värderades till 14776,51 miljoner USD år 2024 och förväntas nå 33323,68 miljoner USD år 2032, med en årlig tillväxttakt (CAGR) på 10,7% under prognosperioden.

| RAPPORTATTRIBUT |

DETALJER |

| Historisk Period |

2020-2023 |

| Basår |

2024 |

| Prognosperiod |

2025-2032 |

| Marknadsstorlek för POS-programvara 2024 |

USD 14776,51 Miljoner |

| Marknad för POS-programvara, CAGR |

10,7% |

| Marknadsstorlek för POS-programvara 2032 |

USD 33323,68 Miljoner |

Marknaden för Point of Sale (POS) programvara drivs av stora aktörer inklusive NCR Corporation, Panasonic Corporation, Square, Inc., VeriFone Systems, Inc., NEC Corporation, Diebold Nixdorf, Ingenico Group, Samsung Electronic Co. Ltd, PAX Technology och Epicor Software Corporation. Dessa leverantörer utökar sin räckvidd genom molnplattformar, mobila POS-verktyg och säkra betalningsteknologier som stödjer snabbare, mer integrerade arbetsflöden inom detaljhandel och gästfrihet. Nordamerika ledde marknaden 2024 med cirka 38% andel, stödd av stark adoption av digitala betalningar och snabba systemuppgraderingar. Asien och Stillahavsområdet följde med nästan 29% andel på grund av snabbt växande detaljhandelsaktivitet och ökande moln-POS-penetration.

Access crucial information at unmatched prices!

Request your sample report today & start making informed decisions powered by Credence Research Inc.!

Download Sample

Marknadsinsikter

- Marknaden för Point of Sale (POS) programvara nådde 14776,51 miljoner USD år 2024 och förväntas nå 33323,68 miljoner USD år 2032, med en årlig tillväxttakt (CAGR) på 10,7%.

• Ökad efterfrågan på digitala betalningar och molnbaserade POS-plattformar driver marknadsexpansionen, stödd av stark adoption bland stora företag som håller cirka 61% andel.

• Mobila POS-system fortsätter att vinna mark när företag förbättrar servicehastigheten och stödjer kontaktlösa transaktioner, vilket återspeglar en tydlig trend mot flexibla betalningsmiljöer.

• Konkurrensaktiviteten förblir stark när leverantörer introducerar AI-funktioner, djupare analyser och integrerade betalningslösningar för att stärka marknadspositionen trots oro relaterad till cybersäkerhetshot och integrationskomplexitet.

• Nordamerika ledde marknaden med nästan 38% andel år 2024, följt av Asien och Stillahavsområdet med cirka 29%, medan mobila POS dominerade applikationssegmentet med cirka 54% andel.

Marknadssegmenteringsanalys:

Efter organisationsstorlek

Stora företag hade den dominerande andelen 2024 med cirka 61% av marknaden för Point of Sale (POS) programvara. Stora företag antog avancerade POS-plattformar för att hantera höga transaktionsvolymer, nätverk med flera butiker och integrerade inventeringssystem. Efterfrågan ökade när återförsäljare och restauranger uppgraderade äldre system för att förbättra faktureringsnoggrannhet och kundflöde. Stark fokus på omnikanalengagemang och datadrivna insikter drev stora aktörer att investera i skalbara POS-sviter. Små och medelstora företag fortsatte att växa när molnbaserade verktyg blev mer prisvärda och enklare att implementera.

- Till exempel rapporterade Walmart Inc. att de betjänar cirka 270 miljoner kunder och medlemmar varje vecka över mer än 10 750 butiker i 19 länder.

Efter distributionsläge

Molnbaserad distribution ledde detta segment 2024 med nästan 67% av marknadsandelen för Point of Sale (POS) mjukvara. Återförsäljare och hotellföretag övergick till molnsystem för att få fjärråtkomst, låga initialkostnader och automatiska uppdateringar. Molnmodeller stödde realtidsförsäljning och synkronisering över flera enheter, vilket förbättrade operativ hastighet. Den snabba expansionen av e-handel och mobila betalningar ökade beroendet av flexibla molnplattformar. Lokala lösningar hade en mindre andel på grund av högre installationskostnader och begränsad skalbarhet, även om de förblev användbara för företag med strikta datakontrollbehov.

- Till exempel avslöjade Lightspeed Commerce att deras molnbaserade plattform betjänade cirka 144,000 kundplatser i mer än 100 länder per den 31 mars 2025, vilket understryker hur moln-POS har blivit den centrala distributionsmodellen för många återförsäljare och hotelloperatörer.

Efter Användningsområde

Mobil POS dominerade segmentet 2024 med cirka 54% av marknadsandelen för Point of Sale (POS) mjukvara. Antagandet ökade när företag använde handhållna enheter för att minska kötid och stödja utcheckning var som helst i butiken. Restauranger, snabbmatskedjor och detaljhandelsbutiker föredrog mobila system för att förbättra personalens rörlighet och betjäna kunder snabbare. Stark tillväxt i kontaktlösa betalningar och digitala plånböcker hjälpte mobil POS att få bredare genomslag. Fasta POS-system spelade fortfarande en viktig roll i att hantera högvolymsdiskar, men rörlighet och flexibilitet drev starkare efterfrågan på handhållna lösningar.

Viktiga Tillväxtdrivare

Ökad Efterfrågan på Digitala Betalningar

Digitala betalningar expanderade inom detaljhandel och hotellbranschen, vilket drev företag att anta modern POS-mjukvara. Handlare föredrog system som stödde kontaktlösa kort, QR-betalningar och mobila plånböcker för att påskynda transaktioner. Tillväxten i online-till-offline-handel krävde också enhetliga faktureringsverktyg som kopplade fysiska och digitala kanaler. Stark konsumentpreferens för snabba och säkra betalningar uppmuntrade företag att uppgradera föråldrade plattformar. Denna förändring skapade en stadig efterfrågan på skalbara POS-lösningar med realtidsbehandling.

- Till exempel hade Apple Pay uppskattningsvis 744 miljoner användare världen över 2024, vilket illustrerar hur storskalig plånboksanvändning driver handlare att implementera POS-mjukvara som säkert kan acceptera tokeniserade och kontaktlösa digitala betalningar vid kassan.

Expansion av Omnikanalhandel

Återförsäljare antog omnikanalmodeller som kopplade butiker, webbplatser och mobilappar, vilket ökade behovet av integrerad POS-mjukvara. Företag ville ha enhetligt lager, gemensamma kunddata och konsekventa priser över kanaler. POS-plattformar med analys, lojalitetsfunktioner och centraliserade instrumentpaneler stödde smidigare verksamhet. Denna expansion hjälpte företag att erbjuda flexibla tjänster som click-and-collect och realtidslagerinsyn. Ökad konkurrens inom detaljhandeln pressade varumärken att använda avancerade POS-funktioner för starkare kundengagemang.

- Till exempel förväntade sig Target att deras nätverk av sorteringscenter (initialt 9, växande till 10 i mitten av 2023) skulle hantera cirka 50 miljoner paket 2023, nästan dubbelt så mycket som volymen hanterad 2022.

Växande Antagande av Molnbaserade POS-System

Molnbaserad distribution ökade när företag sökte lägre initiala investeringar, enkla uppdateringar och fjärråtkomst. Moln-POS erbjöd sömlös skalbarhet, vilket gjorde det möjligt för företag att expandera utan stora infrastrukturkostnader. Realtidsåtkomst till data hjälpte chefer att spåra försäljning, personalaktivitet och lager från vilken enhet som helst. Modellen förbättrade också säkerheten genom automatiserade säkerhetskopior och regelbundna uppdateringar. Dessa funktioner gjorde molnsystem attraktiva för både små och medelstora företag och stora företag som söker flexibilitet.

Viktiga Trender & Möjligheter

Ökande Användning av Mobila POS-lösningar

Mobila POS-system fick genomslag när återförsäljare och restauranger föredrog handhållna system som minskade köer och förbättrade serviceflödet. Kompakta enheter gjorde det möjligt för personal att hantera betalningar i rörelse, vilket skapade snabbare kassapunkter. Tillväxten av kontaktlösa metoder uppmuntrade bredare användning i stormarknader, kaféer och utomhusevenemang. Mobila POS-system stödde också integration med lojalitetsappar och digitala kvitton. Denna förändring skapade starka möjligheter för leverantörer som erbjuder lätta och flexibla plattformar.

- Till exempel uppgav Toast att dess restaurangfokuserade moln-POS-plattform användes i cirka 106 000 restauranglokaler per den 31 december 2023, en ökning med 34 % från föregående år, vilket återspeglar snabb användning av mobila och surfplattebaserade kassasystem i livsmedelsmiljöer.

Integration av AI och Analys

Företag antog AI-drivna POS-verktyg för att få djupare insikter i kundbeteende och köptrender. Dessa analyser hjälpte återförsäljare att förfina prissättning, anpassa erbjudanden och optimera lagernivåer. Prediktiva funktioner förbättrade efterfrågeprognoser och minskade svinn. AI-baserad bedrägeridetektion stärkte transaktionssäkerheten och förbättrade övervakningsmöjligheterna. Leverantörer som erbjöd intelligenta instrumentpaneler och automatisering fann starka marknadsmöjligheter när företag sökte smartare beslutsverktyg.

- Till exempel rapporterade Starbucks 34,6 miljoner 90-dagars aktiva Starbucks Rewards-medlemmar i USA under Q1 2025, vilket gav företaget en mycket stor transaktionsdatamängd som driver AI-baserad personalisering och erbjudandeanalys inom dess POS- och mobila ekosystem.

Tillväxt i Självbetjäning och Automation

Självbetjäningssystem expanderade i stormarknader och stora detaljhandelskedjor, vilket ökade efterfrågan på POS-programvara som stöder automatiserad fakturering och produktigenkänning. Automation hjälpte till att minska arbetsbelastningen och förbättrade kundflödet under rusningstid. Återförsäljare antog också hybrida modeller där personal endast assisterade vid behov. Denna trend öppnade nya möjligheter för programvaruleverantörer som specialiserar sig på beröringsfria och snabba skanningslösningar. Integration med lojalitetsprogram och mobilappar stärkte denna övergång mot automation.

Viktiga Utmaningar

Ökande Cybersäkerhetsrisker

POS-system stod inför växande hot från betalningsbedrägerier, dataintrång och malware-attacker. Återförsäljare hanterade känsliga kunduppgifter, vilket krävde stark kryptering och kontinuerlig övervakning. Mindre företag hade svårt att upprätthålla avancerad säkerhet på grund av begränsade budgetar. Efterlevnad av föränderliga dataskyddsregler ökade det operativa trycket. Leverantörer behövde förbättra hotdetektering och säkra molnmiljöer för att bibehålla användarförtroendet.

Hög Integrations- och Underhållskomplexitet

Många företag tyckte det var utmanande att integrera POS-programvara med äldre verktyg, lagerplattformar och e-handelssystem. Komplexa implementationer ökade installationstiden och krävde skickliga supportteam. Regelbundna uppdateringar, hårdvarukompatibilitet och datasynkronisering ökade underhållsbördan. Små och medelstora företag stötte ofta på högre kostnader vid anpassning av system för unika arbetsflöden. Dessa problem bromsade antagandet och gjorde företag försiktiga med att byta till nya plattformar.

Regional analys

Nordamerika

Nordamerika hade den största andelen av marknaden för Point of Sale (POS) mjukvara år 2024 med cirka 38%. Stark adoption kom från detaljhandelskedjor, restauranger och hotelloperatörer som uppgraderade till molnbaserade POS-plattformar. Företag i USA och Kanada anammade digitala betalningar, mobila POS och omnikanalsverktyg för att hantera ökande transaktionsvolymer. Höga investeringar i analys och automation stödde bredare plattformsuppgraderingar. Närvaron av stora POS-leverantörer och stark teknologiinfrastruktur hjälpte regionen att behålla sin ledning. Fortsatt fokus på kontaktlösa betalningar och snabbare kassasystem fortsatte att driva betydande marknadsexpansion.

Europa

Europa stod för nästan 27% av marknaden för Point of Sale (POS) mjukvara år 2024, stödd av stark digital betalningspenetration och snabb modernisering inom detaljhandel och livsmedelsservice. Länder som Tyskland, Storbritannien och Frankrike antog mobila POS-system för att förbättra effektiviteten i butiken och kundengagemanget. Tillväxten i självbetjäningskassor och molndistribution stärkte regionens position. Regulatoriskt fokus på säkra transaktioner uppmuntrade företag att uppgradera föråldrade system. Expanderande e-handel drev också återförsäljare att integrera POS med enhetliga lager- och kunddataplattformar för att stödja smidiga kanalövergripande operationer.

Asien och Stillahavsområdet

Asien och Stillahavsområdet fångade cirka 29% av marknaden för Point of Sale (POS) mjukvara år 2024, drivet av snabb expansion av digitala betalningar och stark detaljhandelstillväxt i Kina, Indien, Japan och Sydostasien. Små och medelstora företag accelererade adoptionen av molnbaserade POS för att förbättra faktureringsnoggrannhet och lagerkontroll. Mobila POS fick fotfäste i högtrafikerade detaljhandelsmiljöer och snabbmatsrestauranger. Regeringsstöd för kontantlösa ekosystem uppmuntrade snabbare plattformsuppgraderingar. Växande penetration av e-handel skapade stark efterfrågan på integrerade POS-system som kopplade samman online- och offlinekanaler, vilket stärkte regionens långsiktiga tillväxtutsikter.

Latinamerika

Latinamerika hade cirka 4% andel av marknaden för Point of Sale (POS) mjukvara år 2024. Återförsäljare i Brasilien, Mexiko och Argentina antog molnbaserade POS-plattformar för att minska initiala kostnader och förbättra operativ flexibilitet. Användningen av mobila POS ökade i små butiker och snabbmatsställen på grund av ökande acceptans av digitala betalningar. Ekonomisk återhämtning och växande fintech-aktivitet stödde bredare adoption av moderna POS-lösningar. Trots utmaningar relaterade till infrastruktur och kostnad växte efterfrågan stadigt när företag sökte snabbare kassahantering, bättre lagerhantering och säker betalningsbearbetning för att förbättra kundnöjdheten.

Mellanöstern och Afrika

Mellanöstern och Afrika stod för nästan 2% av marknaden för Point of Sale (POS) mjukvara år 2024. Tillväxten kom från ökande adoption av digitala betalningssystem i Gulfregionen och expanderande detaljhandelsinvesteringar i länder som Förenade Arabemiraten, Saudiarabien och Sydafrika. Företag implementerade moln- och mobila POS-verktyg för att förbättra servicehastigheten och minska operativ komplexitet. Hotell- och turistsektorerna antog avancerade plattformar för att effektivisera gästtransaktioner. Även om marknadspenetrationen förblev låg, stödde ökad smartphoneanvändning och fintech-expansion gradvis upptag av modern POS-mjukvara över tillväxtmarknader.

Marknadssegmenteringar:

Efter organisationsstorlek

- Stora företag

- Små och medelstora företag (SME)

Efter distributionssätt

Efter applikation

Efter slutanvändare

- Restauranger

- Gästfrihet

- Hälsovård

- Detaljhandel

- Lager

- Underhållning

- Annat

Efter Geografi

- Nordamerika

- Europa

- Tyskland

- Frankrike

- Storbritannien

- Italien

- Spanien

- Resten av Europa

- Asien och Stillahavsområdet

- Kina

- Japan

- Indien

- Sydkorea

- Sydostasien

- Resten av Asien och Stillahavsområdet

- Latinamerika

- Brasilien

- Argentina

- Resten av Latinamerika

- Mellanöstern & Afrika

- GCC-länder

- Sydafrika

- Resten av Mellanöstern och Afrika

Konkurrenslandskap

Konkurrenslandskapet för marknaden för Point of Sale (POS) mjukvara formas av nyckelaktörer som NCR Corporation, Panasonic Corporation, Square, Inc., VeriFone Systems, Inc., NEC Corporation, Diebold Nixdorf, Ingenico Group, Samsung Electronic Co. Ltd, PAX Technology och Epicor Software Corporation. Leverantörer fokuserade på att leverera skalbara molnplattformar, mobila POS-lösningar och avancerade integrationverktyg för att stödja sömlösa detaljhandels- och gästfrihetsoperationer. Företag förbättrade analys, betalningssäkerhet och multikanalskompatibilitet för att möta den ökande efterfrågan på digitala betalningar. Produktuppgraderingar fokuserade på snabbare transaktionsbearbetning, flexibel distribution och starkare datadrivna insikter. Konkurrensen intensifierades när företag utökade global räckvidd, stärkte partnerskap med betalningsleverantörer och utvecklade branschspecifika mjukvarumoduler. Kontinuerlig innovation inom AI-aktiverade funktioner, stöd för kontaktlösa betalningar och automation positionerade ledande leverantörer för att fånga uppkommande möjligheter samtidigt som de adresserade föränderliga kundförväntningar.

Shape Your Report to Specific Countries or Regions & Enjoy 30% Off!

Nyckelspelaranalys

- NCR Corporation

- Panasonic Corporation

- Square, Inc.

- VeriFone Systems, Inc.

- NEC Corporation

- Diebold Nixdorf

- Ingenico Group

- Samsung Electronic Co. Ltd

- PAX Technology

- Epicor Software Corporation

Senaste utvecklingen

- År 2025 samarbetade Diebold Nixdorf med LOC Software för självbetjäning. LOC:s ThriVersA POS körs nu inbyggt på Diebold Nixdorf-kiosker och självbetjäningssystem

- År 2025 lanserade Ingenico AXIUM CX9000, en allt-i-ett Android POS. Systemet kombinerar kassahantering, integrerade betalningar och lagerhantering i en enda mjukvarudriven terminal.

- År 2024 presenterade Panasonic Connect North America Stingray JS9900-kiosker och JS988 POS-terminaler på MURTEC.

Rapporttäckning

Forskningsrapporten erbjuder en djupgående analys baserad på organisationsstorlek, distributionsläge, applikation, slutanvändare och geografi. Den beskriver ledande marknadsaktörer och ger en översikt över deras verksamhet, produktsortiment, investeringar, intäktsströmmar och nyckeltillämpningar. Dessutom inkluderar rapporten insikter om den konkurrensutsatta miljön, SWOT-analys, aktuella marknadstrender samt de primära drivkrafterna och begränsningarna. Vidare diskuteras olika faktorer som har drivit marknadens expansion under de senaste åren. Rapporten utforskar också marknadsdynamik, regulatoriska scenarier och teknologiska framsteg som formar industrin. Den bedömer påverkan av externa faktorer och globala ekonomiska förändringar på marknadstillväxten. Slutligen ger den strategiska rekommendationer för nya aktörer och etablerade företag för att navigera i marknadens komplexitet.

Framtidsutsikter

- Marknaden kommer att skifta ytterligare mot molnbaserade POS-plattformar med snabbare distribution.

- Adoptionen av mobila POS kommer att öka när återförsäljare och restauranger söker större serviceflexibilitet.

- AI-drivna analyser kommer att stärka beslutsfattandet för prissättning, lager och kundbeteende.

- Integration med omnikanalsystem kommer att bli nödvändig för smidiga plattformsöverskridande operationer.

- Kontaktlösa och digitala plånboksbetalningar kommer att fortsätta driva uppgraderingar i POS-mjukvara.

- Automatisering och självbetjäningslösningar kommer att expandera över stormarknader och stora detaljhandelsformat.

- Cybersäkerhetsfunktioner kommer att utvecklas när företag kräver starkare dataskydd.

- POS-system kommer att integreras djupare med lojalitets-, CRM- och marknadsföringsverktyg.

- SME:er kommer att anta POS-plattformar snabbare tack vare prisvärda prenumerationsbaserade modeller.

- Konsolidering i branschen kommer att öka när stora leverantörer förvärvar mindre mjukvaruinnovatörer.