Aperçus du marché

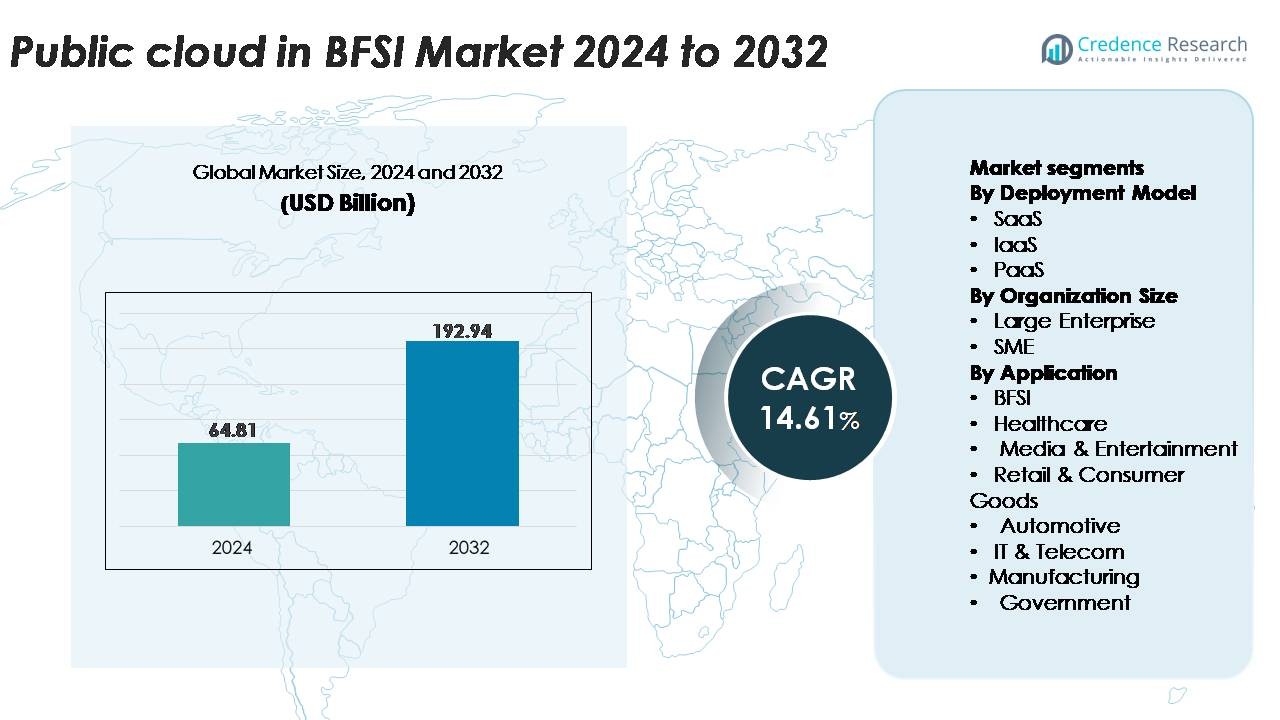

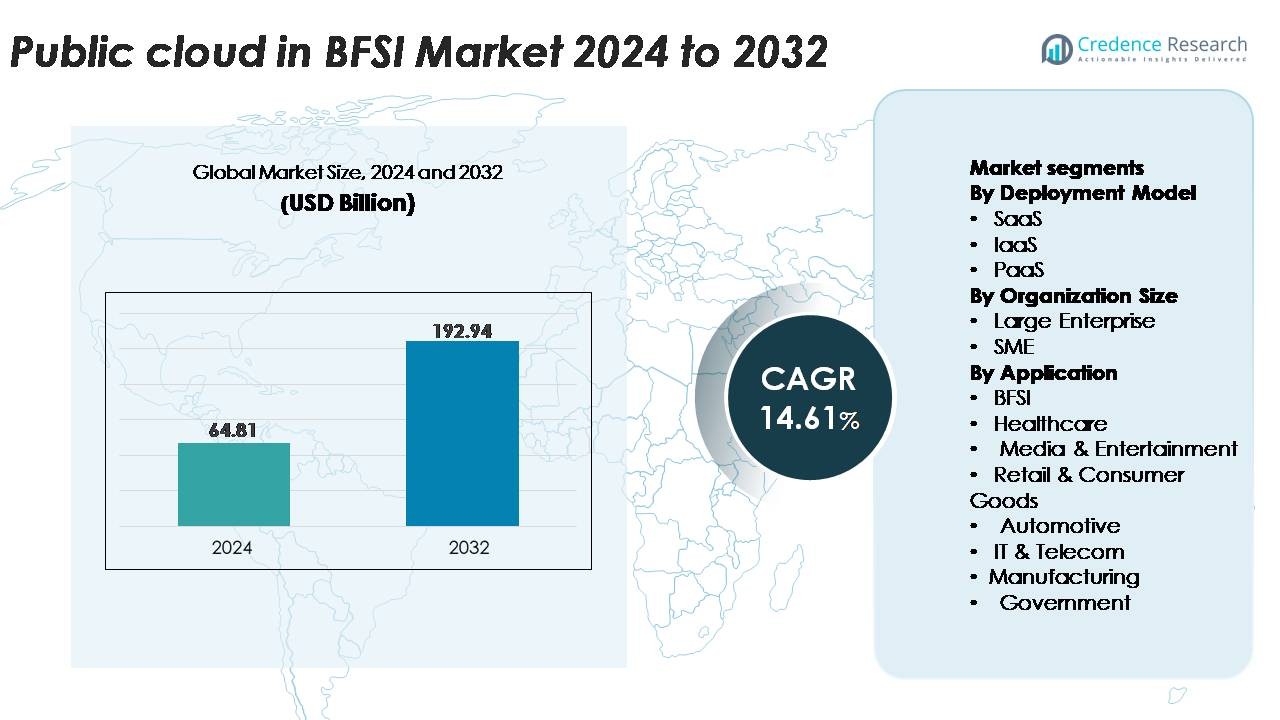

Le cloud public dans le marché BFSI était évalué à 64,81 milliards USD en 2024 et devrait atteindre 192,94 milliards USD d’ici 2032, avec un TCAC de 14,61% au cours de la période de prévision.

| ATTRIBUT DU RAPPORT |

DÉTAILS |

| Période Historique |

2020-2023 |

| Année de Base |

2024 |

| Période de Prévision |

2025-2032 |

| Taille du Marché du Cloud Public dans le BFSI 2024 |

64,81 milliards USD |

| Cloud Public dans le BFSI, TCAC |

14,61% |

| Taille du Marché du Cloud Public dans le BFSI 2032 |

192,94 milliards USD |

Le cloud public dans le marché BFSI est façonné par les principaux fournisseurs de technologies qui offrent des architectures cloud sécurisées, conformes et évolutives adaptées aux charges de travail bancaires et d’assurance. Des acteurs clés tels qu’IBM Corporation, Tencent Cloud, Oracle Corporation, Salesforce, Google LLC, SAP SE, Nutanix, Amazon Web Services, Alibaba Group et Microsoft Corporation continuent d’étendre les services cloud spécifiques à l’industrie, les analyses avancées et l’automatisation pilotée par l’IA pour les institutions financières. Ces entreprises renforcent leur compétitivité grâce à des solutions de résidence des données, à la gestion multi-cloud et à l’intégration de l’écosystème fintech. L’Amérique du Nord mène le marché avec environ 34% de part, soutenue par une modernisation agressive du cloud et un alignement réglementaire fort, suivie par l’Asie-Pacifique et l’Europe, qui montrent une adoption rapide dans la modernisation des services bancaires numériques et des paiements.

Access crucial information at unmatched prices!

Request your sample report today & start making informed decisions powered by Credence Research Inc.!

Download Sample

Perspectives du marché

- Le cloud public dans le marché BFSI était évalué à 64,81 milliards USD en 2024 et devrait atteindre 192,94 milliards USD d’ici 2032, enregistrant un TCAC de 14,61%, stimulé par l’accélération de la transformation numérique dans les secteurs bancaires et d’assurance mondiaux.

- Une forte dynamique de marché découle de la demande croissante pour une infrastructure évolutive, des analyses pilotées par l’IA, la modernisation des systèmes bancaires centraux et des cadres de sécurité renforcés, avec le SaaS détenant la plus grande part de segment grâce à un déploiement rapide et des fonctionnalités prêtes à la conformité.

- Les tendances clés incluent l’expansion rapide de l’adoption multi-cloud, la croissance des systèmes de paiement natifs du cloud et l’augmentation de la collaboration entre les fournisseurs de cloud, les plateformes fintech et les fournisseurs regtech pour soutenir le traitement en temps réel et l’automatisation réglementaire.

- L’intensité concurrentielle reste élevée alors qu’AWS, Microsoft, Google, IBM, Oracle et Alibaba renforcent les offres cloud intersectorielles, les capacités de cloud souverain et les services de cybersécurité intégrés tout en répondant aux contraintes telles que les règles de résidence des données et la complexité de la migration.

- Régionalement, l’Amérique du Nord est en tête avec ~34% de part, suivie par l’Asie-Pacifique à ~30% et l’Europe à ~28%, reflétant une forte modernisation du cloud, une expansion des paiements numériques et une accélération de l’open-banking dans ces marchés.

Analyse de la segmentation du marché :

Par Modèle de Déploiement

Dans le segment du modèle de déploiement, le SaaS domine le cloud public sur le marché BFSI, capturant la plus grande part grâce à sa mise en œuvre rapide, sa modularité évolutive et son alignement fort avec les initiatives de modernisation de la banque numérique. Les institutions financières adoptent de plus en plus des modules bancaires de base basés sur le SaaS, des plateformes CRM, des moteurs de détection de fraude et des outils de reporting réglementaire pour réduire les frais généraux informatiques et accélérer les cycles d’innovation. L’IaaS gagne en popularité pour la consolidation de l’infrastructure de base, tandis que l’adoption du PaaS augmente à mesure que les banques développent des applications natives du cloud. Cependant, le SaaS mène la croissance car les entreprises BFSI privilégient les mises à jour continues, l’accessibilité des abonnements et les services gérés conformes aux réglementations.

- Par exemple, Salesforce Financial Services Cloud exploite Einstein AI, qui effectue des dizaines de milliards de prédictions alimentées par l’IA par jour. Cette technologie permet des fonctionnalités telles que l’évaluation du crédit en temps réel et l’automatisation de l’engagement client à grande échelle.

Par Taille d’Organisation

Parmi les tailles d’organisation, les grandes entreprises représentent la part de marché dominante, motivées par des feuilles de route de migration vers le cloud accélérées, des exigences de basculement multi-régions et l’intégration de cadres d’analyse avancée et de cybersécurité. Les banques établies et les fournisseurs d’assurance utilisent les plateformes cloud pour moderniser les systèmes hérités, rationaliser les opérations omnicanales et répondre aux normes réglementaires strictes. Les PME étendent progressivement leur adoption, utilisant les services de cloud public pour minimiser les investissements initiaux et tirer parti des capacités de sécurité et d’automatisation préconfigurées. Bien que l’adoption par les PME croisse dans les opérations de prêt numérique et de fintech, les grandes entreprises restent les principaux adopteurs en raison de l’ampleur des charges de travail et des budgets de transformation.

- Par exemple, AWS prend en charge les déploiements financiers multi-régions en utilisant son infrastructure mondiale de plus de 105 zones de disponibilité, permettant aux banques d’atteindre des objectifs de temps de récupération mesurés en secondes pour les charges de travail critiques.

Par Application

Dans le segment des applications, le BFSI reste le sous-segment leader, représentant la plus grande part alors que les banques, les assureurs et les entreprises fintech adoptent de plus en plus des solutions basées sur le cloud pour le traitement des paiements en temps réel, l’intégration numérique, la modélisation des risques et l’automatisation de la conformité réglementaire. Les secteurs de la santé, du commerce de détail, des médias et du gouvernement contribuent également à la croissance en adoptant des plateformes cloud pour l’intégration des données et les services numériques orientés vers le consommateur. Cependant, le BFSI continue de dominer en raison de la forte dépendance du secteur aux environnements cloud sécurisés, à l’analyse avancée et aux systèmes de gestion de la fraude alimentés par l’IA qui soutiennent une prestation de services financiers résiliente et évolutive.

Principaux moteurs de croissance :

Transformation numérique rapide et modernisation des systèmes centraux

Les banques et les institutions financières accordent de plus en plus la priorité à la modernisation des environnements informatiques hérités pour soutenir les opérations en temps réel, les modèles de service centrés sur le client et l’engagement numérique en priorité. Les plateformes cloud publiques permettent aux organisations BFSI de migrer les systèmes bancaires centraux, le traitement des paiements et les systèmes CRM vers des architectures évolutives qui réduisent la complexité opérationnelle et accélèrent les cycles de déploiement. Les institutions tirent parti des microservices natifs du cloud, de la conteneurisation et des pipelines d’intégration continue pour fournir des mises à jour de produits plus rapides et améliorer la fiabilité des services. Cette poussée de modernisation est renforcée par l’adoption croissante par les consommateurs de la banque mobile, des paiements instantanés et des prêts numériques. La capacité des systèmes cloud publics à gérer des transactions à haut volume, à intégrer des analyses avancées et à prendre en charge des connexions API transparentes avec les écosystèmes fintech les rend essentiels à l’accélération numérique en cours. Alors que les institutions financières poursuivent une agilité opérationnelle à long terme, la modernisation basée sur le cloud reste un moteur majeur de l’expansion du marché.

- Par exemple, Google Kubernetes Engine (GKE) prend en charge la mise à l’échelle des clusters jusqu’à 65 000 nœuds pour les clusters Standard (dans la version 1.31 et ultérieure) et 5 000 nœuds pour les clusters Autopilot.

Demande croissante de sécurité des données, d’automatisation de la conformité et de prévention de la fraude

La protection des données et le respect des réglementations sont des priorités critiques dans l’écosystème BFSI, poussant les institutions vers des plateformes cloud publiques qui offrent une automatisation de la sécurité intégrée, le chiffrement, des outils d’identité numérique et des architectures prêtes pour la conformité. Les fournisseurs de cloud proposent des cadres alignés sur des normes mondiales telles que PCI DSS, ISO 27001, GDPR et des réglementations financières spécifiques à chaque région, réduisant le fardeau de la conformité pour les institutions. Les banques déploient de plus en plus des moteurs de détection de fraude basés sur le cloud, des analyses comportementales et des modèles de notation des risques pilotés par l’IA pour contrer la montée des cyberattaques et des crimes financiers. Les infrastructures cloud publiques prennent également en charge une auditabilité améliorée grâce à la surveillance automatisée des journaux, aux configurations de base et à la gouvernance des données contrôlée. À mesure que les menaces deviennent plus sophistiquées, l’adoption du cloud public est motivée par le besoin de sécurité adaptative, d’intelligence des menaces proactive et de conformité continue, permettant aux organisations BFSI de gérer les risques plus efficacement tout en maintenant la résilience opérationnelle.

- Par exemple, AWS GuardDuty analyse des dizaines de milliards d’événements à partir de plusieurs sources de données AWS (y compris les journaux AWS CloudTrail, les journaux de flux Amazon VPC et les journaux de requêtes DNS) pour détecter les anomalies et les activités malveillantes en quasi temps réel.

Expansion des paiements numériques, de la banque ouverte et des écosystèmes dirigés par API

L’évolution rapide des paiements numériques, des cadres de banque ouverte et des modèles de finance intégrée pousse les institutions financières à adopter le cloud public pour soutenir le traitement des transactions à grande vitesse et des intégrations tierces transparentes. Les API natives du cloud permettent aux banques de se connecter avec des plateformes fintech, des passerelles de paiement et des services d’identité numérique tout en maintenant des contrôles de sécurité solides. Les environnements cloud publics offrent une optimisation des performances pour les systèmes de paiement instantané, les virements transfrontaliers et les systèmes de règlement en temps réel qui nécessitent une puissance de calcul élastique. La croissance des portefeuilles numériques, des services BNPL, des néo-banques et des produits financiers décentralisés intensifie encore le besoin d’une infrastructure cloud évolutive. Alors que les régulateurs encouragent la portabilité des données et l’interopérabilité grâce aux initiatives de banque ouverte, les plateformes cloud deviennent essentielles pour les institutions cherchant à innover rapidement et à offrir des services financiers personnalisés. Cette transformation axée sur l’écosystème stimule considérablement l’adoption du marché.

Principales tendances et opportunités :

Accélération de l’adoption de l’IA, de l’apprentissage automatique et des analyses avancées

Les plateformes de cloud public génèrent de nouvelles opportunités pour les institutions BFSI de développer l’IA, l’apprentissage automatique et les analyses prédictives dans l’engagement client, la modélisation des risques, la souscription et la gestion de portefeuille. Les banques déploient des moteurs d’analyse basés sur le cloud pour fournir des informations personnalisées, automatiser le scoring de crédit et améliorer les prévisions opérationnelles. L’automatisation pilotée par l’IA soutient également le traitement intelligent des documents, le service basé sur des chatbots et la détection d’anomalies dans les transactions financières. À mesure que les fournisseurs de cloud proposent des modèles pré-entraînés, l’accélération GPU et des architectures de data-lake intégrées, l’adoption devient plus rentable et plus rapide à déployer. L’accent croissant sur l’hyper-personnalisation, la finance autonome et la prise de décision algorithmique crée des opportunités à long terme pour les écosystèmes d’IA activés par le cloud au sein de BFSI.

- Par exemple, Vertex AI de Google peut entraîner des modèles à grande échelle en utilisant des pods de jusqu’à 16 384 puces TPU v5e, permettant une exécution à grande vitesse des charges de travail de détection de fraude et de scoring de risque.

Croissance des architectures cloud hybrides, multi-cloud et souveraines

Les institutions financières adoptent de plus en plus des stratégies hybrides et multi-cloud pour équilibrer la conformité réglementaire, les exigences de résidence des données et la flexibilité opérationnelle. Cette tendance crée des opportunités significatives pour les fournisseurs de cloud public offrant une interconnectivité sécurisée, une gestion unifiée des charges de travail et des cadres de localisation des données spécifiques aux institutions. Les initiatives de cloud souverain émergent comme une priorité stratégique, permettant aux organisations BFSI de stocker des charges de travail sensibles dans les limites nationales tout en maintenant l’accès aux innovations cloud mondiales. L’adoption multi-cloud atténue également le verrouillage des fournisseurs et améliore la résilience grâce à la redondance. À mesure que les régulateurs financiers promeuvent la continuité opérationnelle et la diversification des risques, les modèles hybrides et multi-cloud gagnent en traction, élargissant le potentiel de croissance du marché.

- Par exemple, le Cloud pour la Souveraineté de Microsoft prend en charge les déploiements dans plus de 60 régions Azure et permet l’application des politiques grâce à plus de 10 000 contrôles de conformité intégrés, garantissant que les données réglementées restent dans les juridictions approuvées.

Expansion des services bancaires en tant que service (BaaS) basés sur le cloud et de la collaboration avec les fintechs

La montée des plateformes BaaS, des solutions d’intégration numérique et des services financiers intégrés crée de nouvelles opportunités pour l’adoption du cloud public dans le BFSI. Les fournisseurs de cloud s’associent de plus en plus avec des entreprises fintech, des fournisseurs de services bancaires de base et des fournisseurs de solutions de paiement numérique pour construire des écosystèmes modulaires et activés par API. Ces collaborations soutiennent le lancement rapide de banques uniquement numériques, de services de micro-prêt, de plateformes de gestion de patrimoine et de produits d’assurance-tech. L’infrastructure cloud public permet des intégrations à faible latence et un déploiement évolutif d’applications orientées client. À mesure que de plus en plus d’institutions passent à des modèles commerciaux basés sur des plateformes, le BaaS activé par le cloud devient un domaine d’opportunité majeur, favorisant l’innovation et de nouvelles sources de revenus à travers la chaîne de valeur financière.

Principaux défis :

Complexité réglementaire, contraintes de résidence des données et exigences d’audit

Alors que l’adoption du cloud public s’accélère, les institutions financières font face à des défis importants pour respecter les mandats réglementaires stricts liés au stockage des données, au transfert transfrontalier de données, à la continuité opérationnelle et à la transparence des audits. De nombreuses régions exigent que les données financières sensibles restent à l’intérieur des frontières nationales, limitant ainsi la manière dont les institutions peuvent déployer des charges de travail sur le cloud public. Les mises à jour fréquentes des directives de surveillance nécessitent des évaluations continues des risques, des audits de fournisseurs et des rapports de conformité, augmentant ainsi la charge opérationnelle. Les institutions doivent également maintenir une visibilité sur les modèles de responsabilité partagée, les politiques de chiffrement et les contrôles d’accès des tiers. Ces complexités réglementaires ralentissent les délais de migration et nécessitent des cadres de gouvernance robustes pour garantir le respect sans compromettre l’innovation.

Intégration des systèmes hérités, lacunes en compétences et complexité de la migration

L’intégration des systèmes bancaires centraux hérités avec des architectures cloud modernes reste un défi majeur pour les institutions BFSI. De nombreuses banques exploitent des mainframes vieux de plusieurs décennies avec des applications étroitement couplées, rendant la migration vers le cloud techniquement complexe et gourmande en ressources. La pénurie de compétences natives du cloud telles que DevOps, l’orchestration de conteneurs et la conception de microservices retarde encore les initiatives de transformation. La migration implique également un risque opérationnel élevé, y compris des temps d’arrêt potentiels, des problèmes de synchronisation des données et une refonte architecturale. Les institutions doivent équilibrer les efforts de modernisation avec les opérations quotidiennes, rendant les transitions par étapes essentielles. Ces défis d’intégration et de compétences continuent de ralentir l’adoption malgré les avantages à long terme significatifs du déploiement du cloud public.

Analyse régionale :

Amérique du Nord

L’Amérique du Nord détient la plus grande part avec environ 34 %, grâce à une forte adoption des plateformes bancaires natives du cloud, à la modernisation des paiements numériques et à des cadres de cybersécurité rigoureux. Les grandes banques et les fournisseurs d’assurance accélèrent la migration des charges de travail principales vers le cloud public pour améliorer la résilience, renforcer l’automatisation de la conformité et soutenir l’analyse en temps réel. Les États-Unis sont en tête du déploiement, soutenus par une infrastructure financière mature et une forte collaboration cloud-fintech. Le Canada suit avec un investissement accru dans la transformation bancaire numérique et la préparation à la banque ouverte. L’alignement réglementaire avancé de la région et les dépenses élevées en innovation continuent de la positionner comme le principal contributeur à la croissance du marché.

Europe

L’Europe représente environ 28 % du marché mondial, alimentée par l’adoption rapide des services cloud dans les secteurs de la banque de détail, des paiements et de l’assurance, alors que les institutions répondent aux mandats PSD2, RGPD et de la banque ouverte. Des pays comme le Royaume-Uni, l’Allemagne et les pays nordiques sont à la pointe des initiatives de migration vers le cloud, en mettant l’accent sur la souveraineté des données, les partenariats de cloud souverain et la standardisation des paiements numériques transfrontaliers. Les institutions financières déploient de plus en plus des solutions d’analyse, de détection de fraude et d’intégration numérique activées par le cloud. La collaboration croissante entre les fournisseurs de cloud mondiaux et les régulateurs européens accélère encore l’adoption du cloud conforme. Cet écosystème réglementaire structuré renforce la position de l’Europe en tant que contributeur régional de grande valeur.

Asie-Pacifique

L’Asie-Pacifique représente environ 30 % du marché, émergeant comme la région à la croissance la plus rapide en raison de l’expansion à grande échelle de la banque numérique, de l’augmentation de l’activité fintech et des investissements soutenus dans le cloud en Chine, en Inde, au Japon et en Asie du Sud-Est. Les banques adoptent le cloud public pour soutenir les paiements en temps réel, les prêts numériques et les environnements bancaires mobiles à fort volume. Les initiatives gouvernementales pour l’économie numérique et les politiques nationales en matière de cloud accélèrent la migration BFSI. La région connaît également une forte adoption des plateformes de détection de fraude basées sur l’IA et de conformité basées sur le cloud. Avec une base de clients en expansion rapide et une forte demande pour des services mobiles en priorité, l’Asie-Pacifique continue de générer une forte demande pour une infrastructure cloud évolutive.

Amérique latine

L’Amérique latine contribue à environ 5 % de la part de marché mondiale, soutenue par une adoption croissante du cloud parmi les banques modernisant les systèmes hérités et élargissant les services bancaires numériques. Le Brésil et le Mexique mènent les déploiements alors que les institutions financières investissent dans des infrastructures de paiement basées sur le cloud, l’intégration numérique et la modernisation de la cybersécurité. L’expansion des fintechs, notamment dans les portefeuilles numériques et le microcrédit, stimule davantage la demande de cloud public. Bien que la clarté réglementaire varie d’un pays à l’autre, l’augmentation des partenariats cloud et des programmes nationaux de transformation numérique aident à accélérer l’adoption. Malgré les défis d’infrastructure, la région présente des opportunités émergentes stimulées par la pénétration croissante de la banque mobile et la demande croissante des consommateurs pour l’accès financier numérique.

Moyen-Orient & Afrique

La région Moyen-Orient & Afrique (MEA) détient environ 3 % du marché, avec une adoption du cloud qui s’accélère dans les économies du Conseil de coopération du Golfe, y compris les Émirats arabes unis et l’Arabie saoudite. Les banques investissent dans des plateformes cloud pour améliorer la conformité, soutenir les paiements numériques et déployer des solutions d’engagement client basées sur l’IA. Les politiques nationales en matière de cloud et de résidence des données, telles que les initiatives de numérisation de l’Arabie saoudite et les stratégies cloud-first des Émirats arabes unis, encouragent la migration BFSI. En Afrique, les écosystèmes bancaires mobiles en croissance et l’innovation fintech stimulent la demande pour une infrastructure cloud public évolutive. Bien que l’adoption reste progressive, la région MEA montre un élan croissant stimulé par les agendas de transformation numérique et l’expansion de l’inclusion financière.

Segmentations du marché :

Par modèle de déploiement

Par taille d’organisation

Par application

- BFSI

- Santé

- Médias & Divertissement

- Vente au détail & Biens de consommation

- Automobile

- IT & Télécom

- Fabrication

- Gouvernement

Par géographie

- Amérique du Nord

- États-Unis

- Canada

- Mexique

- Europe

- Allemagne

- France

- R.-U.

- Italie

- Espagne

- Reste de l’Europe

- Asie-Pacifique

- Chine

- Japon

- Inde

- Corée du Sud

- Asie du Sud-Est

- Reste de l’Asie-Pacifique

- Amérique latine

- Brésil

- Argentine

- Reste de l’Amérique latine

- Moyen-Orient & Afrique

- Pays du CCG

- Afrique du Sud

- Reste du Moyen-Orient et de l’Afrique

Paysage concurrentiel :

Le paysage concurrentiel du cloud public dans le marché BFSI est défini par la présence de grands fournisseurs de cloud mondiaux et de partenariats fintech-cloud spécialisés qui façonnent collectivement les stratégies de transformation numérique dans le secteur financier. Les acteurs principaux, y compris AWS, Microsoft Azure, Google Cloud, IBM Cloud et Oracle Cloud, rivalisent en offrant des architectures conformes, des cadres de sécurité avancés et des analyses basées sur l’IA adaptées aux charges de travail bancaires et d’assurance. Ces fournisseurs investissent massivement dans des centres de données multi-zones, des capacités de cloud souverain et des certifications réglementaires pour répondre aux exigences évolutives de gouvernance financière. Les collaborations stratégiques avec des fournisseurs de services bancaires de base, des processeurs de paiement, des fournisseurs de regtech et des plateformes d’identité numérique renforcent davantage le positionnement sur le marché. Les fournisseurs se différencient par des offres spécifiques à l’industrie telles que des moteurs bancaires de base natifs du cloud, des suites de détection de fraude, des plateformes de gestion d’API et des calculs haute performance pour le traitement des transactions en temps réel. À mesure que les institutions BFSI accélèrent la modernisation, la concurrence s’intensifie autour de l’automatisation, de la résilience et des services d’IA intégrés, stimulant une innovation continue dans l’écosystème.

Shape Your Report to Specific Countries or Regions & Enjoy 30% Off!

Analyse des acteurs clés :

- IBM Corporation

- Tencent Cloud

- Oracle Corporation

- Salesforce, Inc.

- Google LLC

- SAP SE

- Nutanix

- Amazon Web Services, Inc.

- Alibaba Group Holding Limited

- Microsoft Corporation

Développements récents :

- En mai 2025, Nutanix a lancé une préversion publique de ses Cloud Clusters (NC2) sur Google Cloud, permettant la mobilité des charges de travail hybrides et multicloud, y compris les capacités de migration et de reprise après sinistre adaptées aux environnements financiers.

- En mai 2025, Oracle a lancé de nouveaux services cloud destinés aux institutions bancaires de détail, permettant la modernisation des fonctions de prêt et de recouvrement grâce à son infrastructure et ses applications cloud publiques.

- En novembre 2025, IBM a signé un accord à long terme avec le fournisseur de services financiers allemand Atruvia GmbH pour moderniser sa plateforme informatique en utilisant le portefeuille de services cloud, d’automatisation et de données d’IBM dans les opérations bancaires et les charges de travail hybrides cloud.

Couverture du rapport :

Le rapport de recherche offre une analyse approfondie basée sur le modèle de déploiement, la taille de l’organisation, l’application et la géographie. Il détaille les principaux acteurs du marché, fournissant un aperçu de leur activité, de leurs offres de produits, de leurs investissements, de leurs sources de revenus et de leurs applications clés. De plus, le rapport inclut des informations sur l’environnement concurrentiel, l’analyse SWOT, les tendances actuelles du marché, ainsi que les principaux moteurs et contraintes. En outre, il discute des divers facteurs qui ont stimulé l’expansion du marché ces dernières années. Le rapport explore également la dynamique du marché, les scénarios réglementaires et les avancées technologiques qui façonnent l’industrie. Il évalue l’impact des facteurs externes et des changements économiques mondiaux sur la croissance du marché. Enfin, il fournit des recommandations stratégiques pour les nouveaux entrants et les entreprises établies afin de naviguer dans les complexités du marché.

Perspectives futures :

- L’adoption du cloud public dans le secteur BFSI s’accélérera à mesure que les banques moderniseront leurs systèmes centraux et élargiront leurs capacités bancaires numériques natives du cloud.

- Les institutions augmenteront l’utilisation de l’IA, du ML et de l’automatisation sur les plateformes cloud pour améliorer la détection des fraudes, la souscription et l’analyse client.

- Les stratégies multicloud et cloud hybride se renforceront à mesure que les organisations équilibreront résilience, diversification des fournisseurs et conformité réglementaire.

- L’infrastructure de paiement en temps réel activée par le cloud s’étendra pour répondre à la demande croissante de transactions instantanées et de connectivité transfrontalière.

- Les écosystèmes bancaires ouverts et axés sur les API approfondiront la dépendance au cloud à mesure que les banques collaboreront davantage avec les partenaires fintech et regtech.

- Les cadres de cloud souverain gagneront en importance à mesure que les pays imposeront des exigences de résidence des données, de confidentialité et de gouvernance.

- Les outils de cybersécurité basés sur le cloud évolueront pour faire face aux menaces financières sophistiquées grâce à une surveillance continue et une protection adaptative.

- L’intégration numérique, l’automatisation KYC et les solutions d’identité hébergées sur le cloud deviendront courantes dans les institutions financières.

- L’adoption du cloud parmi les assureurs augmentera grâce à la modélisation avancée des risques, l’automatisation des réclamations et l’intégration de la télématique.

- Le passage vers la finance autonome et les services numériques personnalisés poussera les fournisseurs BFSI vers une intégration plus profonde du cloud dans toutes les opérations.