Markedsoversigt

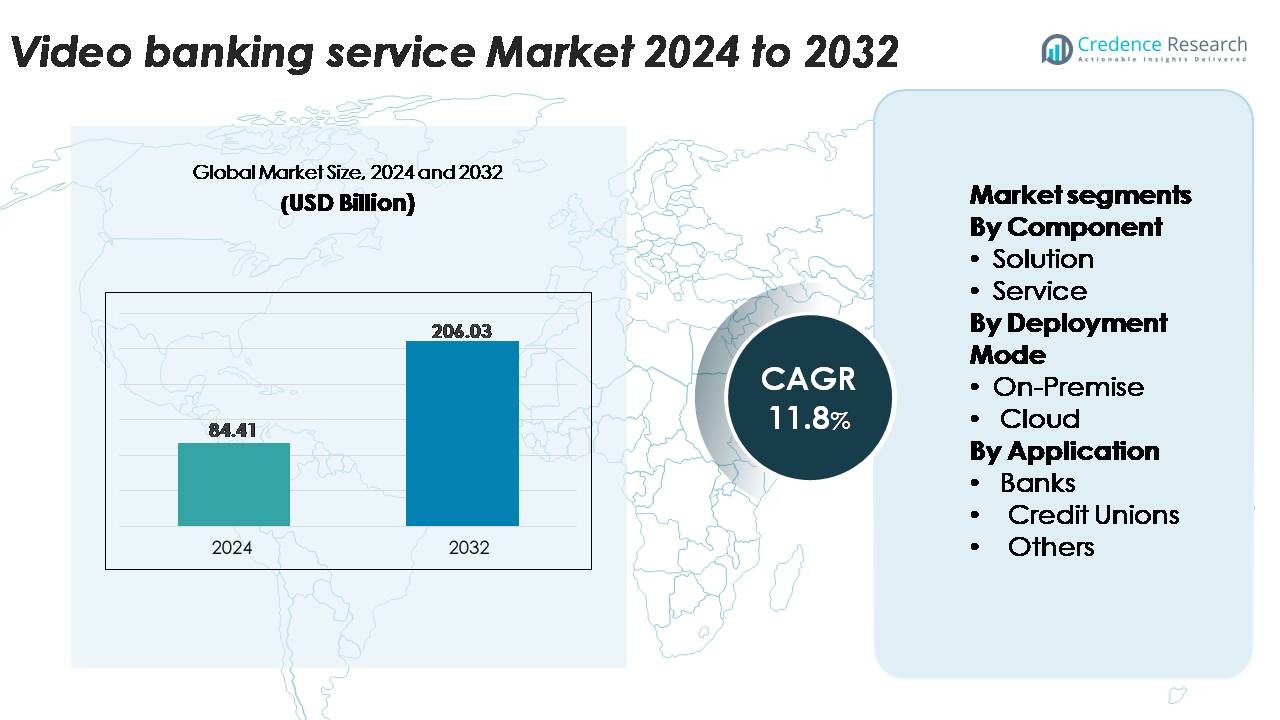

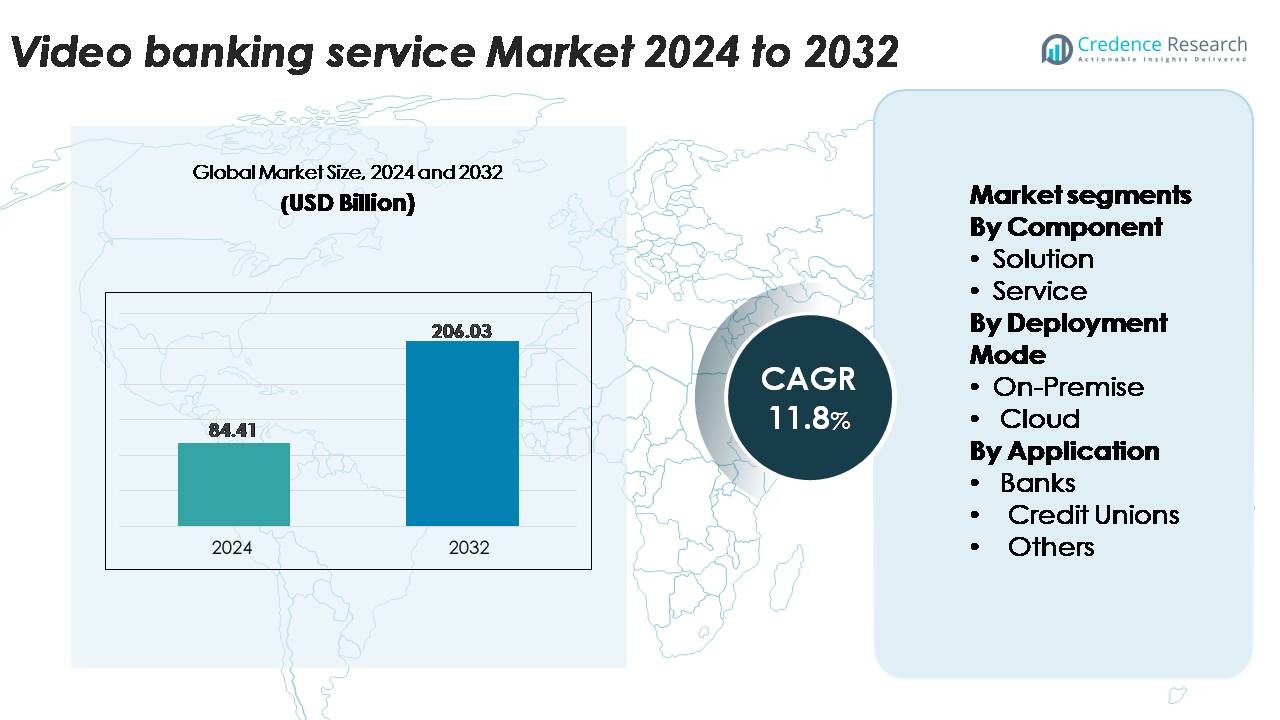

Det globale marked for videobanktjenester blev vurderet til USD 84,41 milliarder i 2024 og forventes at nå USD 206,03 milliarder i 2032, med en årlig vækstrate (CAGR) på 11,8% i prognoseperioden (2025–2032).

| RAPPORTATTRIBUT |

DETALJER |

| Historisk Periode |

2020-2023 |

| Basisår |

2024 |

| Prognoseperiode |

2025-2032 |

| Markedsstørrelse for Videobanktjenester 2024 |

USD 84,41 Milliarder |

| Videobanktjenestemarked, CAGR |

11,8% |

| Markedsstørrelse for Videobanktjenester 2032 |

USD 206,03 Milliarder |

Markedet for videobanktjenester har stærk deltagelse fra førende finansielle institutioner og teknologileverandører, herunder Barclays, Glia Technologies, Inc., NatWest International, Stoneham Bank, Star Financial, Ulster Bank, Royal Bank of Scotland plc, Guaranty Trust Bank Limited, US Bank og AU Small Finance Bank Limited. Disse aktører implementerer eller muliggør aktivt sikre videoassisterede onboarding-, rådgivnings- og kundesupportløsninger for at styrke digitalt engagement. Nordamerika leder det globale marked med cirka 38% andel, drevet af avanceret digital infrastruktur og høj forbrugeradoption af fjernbank. Europa følger som en nøgleområde, understøttet af stærke reguleringsrammer og hurtig integration af videoaktiverede finansielle tjenester på tværs af større banker.

Access crucial information at unmatched prices!

Request your sample report today & start making informed decisions powered by Credence Research Inc.!

Download Sample

Markedsindsigt:

- Det globale marked for videobanktjenester nåede USD 84,41 milliarder i 2024 og forventes at nå USD 206,03 milliarder i 2032, med en årlig vækstrate (CAGR) på 11,8%.

- Den stigende efterspørgsel efter fjern- og kontaktløse finansielle tjenester driver adoptionen, da banker bruger videoplatforme til onboarding, KYC, rådgivning og kundesupport, hvilket forbedrer serviceadgang og operationel effektivitet.

- Vigtige tendenser inkluderer hybride filialmodeller, AI-aktiveret verifikation og cloud-native videoplatforme, hvor cloud-implementeringer har den største andel på grund af skalerbarhed og lavere infrastrukturudgifter.

- Konkurrenceaktiviteten intensiveres, da større institutioner, herunder Barclays, US Bank, NatWest International, Ulster Bank og AU Small Finance Bank udvider videoaktiverede tjenester for at forbedre kundeoplevelsen og reducere filialafhængighed.

- Regionalt fører Nordamerika med 38% andel, efterfulgt af Europa med 27% og Asien-Stillehavsområdet med 22%, mens løsninger dominerer efter komponent på grund af højere adoption af integrerede videoplatforme til sikre bankoperationer.

Markedssegmenteringsanalyse:

Efter Komponent

Løsninger repræsenterer den dominerende komponent på markedet for videobanktjenester, idet de fanger den største andel på grund af bankers hurtige adoption af integrerede videoplatforme, der understøtter identitetsverifikation, fjernrådgivning og workflow-automatisering. Finansielle institutioner prioriterer skalerbare, sikre og tilpasselige løsninger, der strømliner kundesamspil og reducerer operationel belastning på filialniveau. Servicesegmentet fortsætter med at udvide sig, da institutioner søger administreret support, analyseintegration og løbende optimering. Efterspørgslen efter professionelle og administrerede tjenester vokser især blandt mellemstore banker og kreditforeninger, der kræver ekstern ekspertise for at sikre problemfri platformimplementering, vedligeholdelse og overholdelse af regler.

- For eksempel understøtter Glia Technologies’ interaktionsplatform mere end 800 forudbyggede bankscenarier og har gjort det muligt for finansielle institutioner at opnå over 90% automatiseret fastholdelse i autentificerede kundeengagementer, hvilket demonstrerer effektivitetsgevinsterne ved avancerede løsningsbaserede modeller.

Efter Implementeringsmetode

Cloud-implementering tegner sig for den førende andel af markedet, drevet af dens omkostningseffektivitet, hurtige skalerbarhed og evne til at understøtte video-sessioner med høj volumen og lav latenstid. Banker skifter i stigende grad til cloud-native arkitekturer for at forbedre oppetid, styrke datasikkerhedsrammer og muliggøre hurtigere udrulning af nye digitale funktioner. On-premise modeller forbliver relevante for institutioner med strenge data-suverenitets- eller legacy-integrationskrav, især i regioner med strenge reguleringskontroller. Dog fortsætter løbende investeringer i hybrid-cloud modernisering og API-drevne systemer med at accelerere overgangen mod cloud-baseret video bankinfrastruktur.

- For eksempel afsluttede Capital One migreringen af alle sine digitale bankarbejdsbelastninger til skyen efter at have nedlagt 8 on-premise datacentre, hvilket gjorde det muligt for banken at understøtte millioner af digitale interaktioner, inklusive videosessioner gennem fuldt cloud-baseret infrastruktur.

Efter Anvendelse

Banker dominerer anvendelsessegmentet og har den største andel, da de integrerer video banking for at modernisere filialdrift, forbedre rådgivningstjenester og udvide digital kundeengagement. Store detail- og erhvervsbanker udnytter videoplatforme til lånekonsultationer, formueforvaltning og KYC-processer, hvilket markant forbedrer serviceadgang og gennemstrømning. Kreditforeninger oplever også stærk adoption ved at bruge videointeraktioner til at udvide personlig medlemsstøtte på tværs af distribuerede samfund. Kategorien “Andre”, som inkluderer fintech-virksomheder og ikke-bank finansielle tjenesteudbydere, vokser støt, da digital-first aktører integrerer realtids videokommunikation i onboarding, konfliktløsning og kundesupportarbejdsgange.

Vigtige Vækstdrivere:

Udvidet Efterspørgsel efter Fjern- og Kontaktløs Bankvirksomhed

Det hurtige skift mod digital og kontaktløs bankvirksomhed fortsætter med at være en primær drivkraft for video banking adoption. Kunder forventer i stigende grad realtids, menneskeassisterede tjenester uden at besøge fysiske filialer. Video banking gør det muligt for banker at tilbyde rådgivningssessioner, kontoadministration, lånekonsultationer og konfliktløsning gennem sikre, høj-kvalitets video interfaces. Denne kapacitet forbedrer tilgængeligheden for landbefolkninger, ældre kunder og digitalt afhængige brugere. Institutioner drager fordel af udvidede åbningstider, reduceret filialbelastning og strømlinede operationelle arbejdsgange. Modellen hjælper også finansielle institutioner med at forbedre personalets effektivitet ved at centralisere ekspert rådgivere i fjerne serviceknudepunkter. Efterhånden som forbrugerforventningerne udvikler sig mod problemfri omnichannel-oplevelser, styrker video banking engagementet ved at kombinere bekvemmeligheden ved digitale kanaler med den personlige interaktion fra traditionelle filialer. Dette igangværende adfærdsændring forstærker den langsigtede efterspørgsel efter videoaktiverede finansielle tjenester.

- For eksempel planlagde Bank of America-klienter over 871.000 aftaler med finansielle specialister via digitale kanaler i et enkelt kvartal (Q2 2021), eller over 2,6 millioner sådanne aftaler på et år (2020), hvilket viser den skala, hvorpå fjern-, videoaktiverede interaktioner og digital planlægning bliver en primær måde at engagere sig på frem for traditionelle besøg i filialen. Denne kapacitet forbedrer tilgængeligheden for landbefolkninger, ældre brugere og digitalt afhængige segmenter.

Integration af AI, Biometri og Workflow-automatisering

Fremskridt inden for AI-drevne analyser og biometrisk autentifikation fremskynder betydeligt video-bankadoptionen. Banker integrerer ansigtsgenkendelse, stemmebiometri og automatisk dokumentverifikation for at forbedre sikker onboarding og KYC-processer under videoopkald. AI-aktiveret samtaleassistance hjælper kunder med at fuldføre opgaver hurtigere, opdage uregelmæssigheder i realtid og guide brugere gennem finansielle applikationer. Workflow-automatiseringsværktøjer strømliner lånebehandling, tviststyring og overholdelseskontroller, hvilket reducerer ekspeditionstiden og forbedrer nøjagtigheden. Disse teknologier øger operationel effektivitet, mens de understøtter svindelforebyggelse og reguleringsmæssig overensstemmelse. Kombinationen af videointeraktion og intelligent automatisering gør det muligt for banker at håndtere højere servicevolumener med færre manuelle indgreb. Efterhånden som institutioner kontinuerligt investerer i digital transformation, bliver konvergensen af videokommunikation og smart automatisering en grundlæggende kapacitet for at skalere fjernfinansielle tjenester og forbedre den samlede kundetilfredshed.

- For eksempel har HSBC’s VoiceID-system tilmeldt mere end 2,6 millioner kunder og verificerer identitet på tværs af over 14 millioner opkald årligt, hvilket viser, hvordan biometrisk autentifikation sikkert kan understøtte fjerninteraktioner med høj volumen.

Omkostningsoptimering og Rationalisering af Filialnetværk

Banker adopterer i stigende grad video-banking som en del af bredere omkostningsoptimeringsstrategier. Videoaktiverede tjenester reducerer behovet for store filialnetværk, investering i fysisk infrastruktur og høje bemandingsniveauer på tværs af flere lokationer. Institutioner skifter mod mindre filialformater som “mikro-filialer” eller “digital-only kiosker” udstyret med videokonsoller for at levere fulde rådgivningstjenester uden on-site specialister. Centraliserede fjernrådgivningscentre gør det muligt for banker at konsolidere ekspertise og forbedre personalets udnyttelsesgrader. Derudover reducerer video-banking de omkostninger, der er forbundet med kunderejser, personlig dokumentation og manuel behandling. Evnen til at levere personlige konsultationer eksternt understøtter indtægtsvækst inden for udlån, formueforvaltning og investeringsydelser, samtidig med at driftsomkostningerne reduceres. Efterhånden som finansielle institutioner prioriterer effektivitet og skalerbare kundeservicemodeller, bliver video-banking en strategisk løftestang, der understøtter modernisering og langsigtet rentabilitet.

Nøgletrends & Muligheder:

Stigning i Hybridfilialmodeller og Virtuelle-First Bankøkosystemer

En vigtig trend, der former markedet, er overgangen til hybridfilialmodeller, hvor digital selvbetjening og videoassisterede interaktioner sameksisterer i strømlinede filialmiljøer. Banker introducerer virtuelle-first økosystemer, der blander mobilbank, AI-chatbots og videokonsultationer til en samlet kunderejse. Dette skaber muligheder for finansielle institutioner til at nå underbetjente regioner uden at etablere fuldservicefilialer. Videoaktiveret relationsstyring understøtter også nye indtægtsveje inden for formuerådgivning, SMV-bankvirksomhed og krydssalg. Efterhånden som kundernes forventninger udvikler sig mod fleksible og personlige digitale interaktioner, positionerer finansielle institutioner i stigende grad videobank som en kernefaktor. Muligheden ligger i at skalere højkvalitets kundeengagement, mens man minimerer omkostningerne ved fysisk ekspansion.

- For eksempel annoncerede JPMorgan Chase & Co. for nylig udvidelsen af sin J.P. Morgan Private Client-oplevelse til 53 Chase-filialer på tværs af fire stater, hvilket forbedrer videorådgivningskapaciteter i filialen og integration af digitale tjenester.

Vækst i Grænseoverskridende Bankvirksomhed, Flersproget Support og Globale Servicehubs

Videobankplatforme inkorporerer i stigende grad flersprogede grænseflader, værktøjer til realtidsoversættelse og grænseoverskridende kommunikationsmuligheder for at betjene internationale og migrantkunder. Banker udnytter globale servicehubs bemandet med specialiserede rådgivere, der kan betjene kunder på tværs af markeder gennem højopløsningsvideokanaler. Denne trend åbner muligheder for at udvide ekspatbankvirksomhed, internationale pengeoverførsler, åbning af udenlandske konti og rådgivning om oversøiske investeringer. Forbedrede videosikkerhedsprotokoller og overholdelsesværktøjer sikrer, at grænseoverskridende interaktioner opfylder regulatoriske standarder. Efterhånden som global mobilitet øges, og finansielle behov bliver mere internationaliserede, kan institutioner bruge videobank til at styrke kundeforhold ud over geografiske grænser. Dette skaber betydelige muligheder for banker, der sigter mod at differentiere sig gennem global tilgængelighed og flersproget service.

- For eksempel implementerede Hamilton Reserve Bank sit globale digitale banksystem for at støtte kunder på tværs af 126 valutaer og operere med et flersproget personale, der taler 15 forskellige sprog, hvilket muliggør problemfri videointeraktioner verden over.

Integration med Fintech-Økosystemer og Indlejrede Finansplatforme

En voksende mulighed opstår ved at integrere videobank i fintech-økosystemer og indlejrede finansielle platforme. Digitale långivere, neobanker, forsikringsteknologileverandører og betalingsplatforme indlejrer i stigende grad videokonsultationer i deres onboarding- og rådgivningsprocesser. Dette muliggør problemfri identitetsverifikation, svindelopdagelse og realtidsstøtte inden for tredjepartsapplikationer. Banker, der samarbejder med fintech-virksomheder, kan åbne nye kundesegmenter og udvide distributionskanaler uden traditionel filialinfrastruktur. Derudover muliggør API-drevne videomoduler modulær implementering på tværs af flere digitale berøringspunkter. Efterhånden som indlejret finans accelererer på tværs af sektorer som e-handel, rejser og platformsøkonomi, bliver videoaktiveret rådgivning og KYC-tjenester yderst værdifulde differentieringsfaktorer i at forbedre kundetillid og regulatorisk overholdelse.

Vigtige Udfordringer:

Datasikkerhed, Overholdelse af Privatlivsregler og Risici for Forebyggelse af Svindel

På trods af den hurtige adoption står videobanktjenester over for betydelige udfordringer relateret til datasikkerhed og overholdelse af regler. Videointeraktioner kræver sikker kryptering, identitetsverifikation og stærk datastyring for at forhindre uautoriseret adgang og svindel. Institutioner skal overholde komplekse lovgivningsmæssige rammer, der involverer KYC, GDPR, dataophold og politikker for videooptagelse. Risikoen for deepfake-manipulation og identitetsspoofing øger behovet for avancerede biometriske kontroller og svindel-detekteringsalgoritmer. At sikre høje sikkerhedsstandarder på tværs af forskellige enheder, netværk og brugeromgivelser forbliver vanskeligt, især når kunder tilgår tjenester gennem offentlige eller usikrede netværk. Finansielle institutioner skal kontinuerligt investere i cybersikkerhed, overvågningsværktøjer og overholdelsesrammer for at opretholde tillid og mindske sikkerhedssårbarheder.

Integrationskompleksitet og Begrænsninger ved Ældre Systemer

Implementering af videobanktjenester i stor skala kan være udfordrende for finansielle institutioner, der opererer på forældede infrastrukturer. Integration af videoplatforme med kernebankingsystemer, CRM-værktøjer, svindelmotorer og arbejdsautomatiseringsmoduler kræver omfattende tekniske opgraderinger og synkronisering på tværs af systemer. Mange banker står over for begrænsninger som begrænset API-kompatibilitet, utilstrækkelig netværksbåndbredde og forældet hardware på tværs af filialer. Personaletræning og forandringsledelse komplicerer yderligere implementeringen, især i store organisationer med distribuerede teams. Derudover kan inkonsekvent digital læsefærdighed blandt kunder hæmme adoptionen. At overvinde disse integrations- og driftsmæssige forhindringer kræver langsigtet IT-modernisering, investering i cloud-native løsninger og omfattende træningsprogrammer for at sikre problemfri og pålidelig levering af videoaktiverede tjenester.

Regional Analyse

Nordamerika

Nordamerika indtager den dominerende position på det globale marked for videobanktjenester, der tegner sig for omkring 38% af den samlede andel. Stærk digital adoption, avanceret bankinfrastruktur og udbredt brug af fjernrådgivningskanaler driver markedslederskab. Amerikanske banker og kreditforeninger fortsætter med at skalere videoaktiveret onboarding, lånekonsultationer og kundesupport, understøttet af robuste investeringer i cloud-platforme og AI-drevet autentifikation. Høj mobilpenetration og kundernes præference for hybride bankoplevelser fremskynder yderligere implementeringen. Finansielle institutioner i regionen udnytter også videobanktjenester til at strømline filialdrift, reducere omkostningerne ved service og forbedre overholdelsesdrevet fjernverifikation.

Europa

Europa repræsenterer cirka 27% af det globale marked, understøttet af stærk reguleringsmæssig vægt på sikker digital identitet, fjern-KYC og beskyttelse af kundedata. Banker i Vesteuropa og Nordeuropa accelererer adoptionen af videoassisteret rådgivning, især inden for formueforvaltning, SMV-bankvirksomhed og grænseoverskridende tjenester. Regionen drager fordel af høj bredbåndspenetration og digital-først forbrugeradfærd, hvilket muliggør problemfri integration af videoplatforme i omnichannel bankrammer. Finansielle institutioner moderniserer også filialnetværk med hybride og mikro-filialformater med videokiosker. Voksende flersprogede servicekapaciteter og øget samarbejde mellem banker og fintech-virksomheder styrker yderligere den regionale fremdrift.

Asien-Stillehavsområdet

Asien-Stillehavsområdet har omkring 22% markedsandel og står som den hurtigst voksende region på grund af hurtig digitalisering, stigende brug af smartphones og stærke regeringsstøttede initiativer for finansiel inklusion. Banker i Kina, Indien, Sydøstasien og Sydkorea implementerer video KYC, rådgivning i realtid og fjernlånebehandling for at betjene store befolkninger, der overgår til digitale kanaler. Regionens store kundebase fremmer adoptionen af skalerbare cloud-platforme og AI-drevne verificeringsværktøjer. Fintech-drevet innovation fremmer integrationen af videobank i e-wallets, digitale låneapps og neobanking-økosystemer. Den stigende efterspørgsel efter sikre, flersprogede og 24/7 servicemodeller fremskynder yderligere væksten.

Latinamerika

Latinamerika tegner sig for omkring 8% af det globale marked, med adoption drevet af regionens skift mod modernisering af digital bankvirksomhed og behovet for effektivt at betjene fjerntliggende befolkninger. Banker i Brasilien, Mexico, Colombia og Chile integrerer videointeraktioner til identitetsverifikation, kreditvurdering og kundesupport for at reducere filialbelastning og udvide tjenester ud over bycentre. Regionens forbedrede bredbåndsinfrastruktur og voksende fintech-økosystem understøtter øget brug af videoaktiverede onboarding- og rådgivningsværktøjer. Finansielle institutioner anvender også videobank for at forbedre operationel effektivitet og adressere kundernes tillidsproblemer gennem personlig, realtids fjernengagement.

Mellemøsten & Afrika (MEA)

Mellemøsten & Afrika-regionen har cirka 5% markedsandel, med adoption i fremgang, da banker fremskynder digital transformation og udvider fjernservicekapaciteter. Golfstaterne leder an på grund af høje investeringer i cloud-infrastruktur, sikre digitale identitetsprogrammer og avancerede detailbankplatforme. I Afrika understøtter videobank finansiel inklusion ved at forbinde underbetjente samfund med fjernrådgivning og onboarding-tjenester. Institutioner implementerer video KYC og flersproget support for at forbedre tilgængelighed og overholdelse af regler. Regionens stigende mobilforbindelse og regeringsdrevne digitale initiativer skaber et gunstigt miljø for fortsat markedsudvidelse.

Markedssegmenteringer:

Efter Komponent

Efter Implementeringsmetode

Efter Anvendelse

- Banker

- Kreditforeninger

- Andre

Efter Geografi

- Nordamerika

- Europa

- Tyskland

- Frankrig

- Storbritannien

- Italien

- Spanien

- Resten af Europa

- Asien og Stillehavsområdet

- Kina

- Japan

- Indien

- Sydkorea

- Sydøstasien

- Resten af Asien og Stillehavsområdet

- Latinamerika

- Brasilien

- Argentina

- Resten af Latinamerika

- Mellemøsten & Afrika

- GCC-lande

- Sydafrika

- Resten af Mellemøsten og Afrika

Konkurrencelandskab

Det konkurrencemæssige landskab for markedet for videobanktjenester er kendetegnet ved en kombination af etablerede teknologileverandører, digitale bankløsningsudbydere og nye fintech-platforme, der konkurrerer om at levere sikre, høj-kvalitets fjernkundetjenesteværktøjer. Førende aktører fokuserer på at forbedre platformens pålidelighed, integrere AI-drevet verifikation og forbedre interoperabiliteten med kernebankingsystemer. Strategiske partnerskaber mellem banker og teknologivirksomheder fremskynder produktinnovation, især inden for områder som video KYC, fjernrådgivning og orkestrering af omnichannel-tjenester. Leverandører prioriterer også cloud-native implementering, end-to-end kryptering og skalerbare API-arkitekturer for at imødekomme den stigende efterspørgsel fra detailbanker, kreditforeninger og digitale institutioner. Konkurrencen intensiveres, da udbydere differentierer sig gennem avanceret analyse, flersprogede kapaciteter og tilpasselige arbejdsgange skræddersyet til regionale lovgivningsmæssige krav. Kontinuerlig investering i brugeroplevelsesdesign, biometrisk sikkerhed og funktioner til realtidssamarbejde styrker aktørernes evne til at levere gnidningsfri og lovgivningsmæssigt kompatible videobankmiljøer. Efterhånden som digital transformation accelererer globalt, afhænger den konkurrencemæssige positionering i stigende grad af sikkerhedens robusthed, integrationsfleksibilitet og langsigtet innovationskapacitet.

Shape Your Report to Specific Countries or Regions & Enjoy 30% Off!

Nøglespilleranalyse

Seneste udviklinger

- I 2025 udvider Bank of America (USA) kraftigt sine AI-muligheder på tværs af operationer, herunder kundeserviceapplikationer som dens virtuelle assistent Erica, som en del af en bredere strategi, ikke en enkelt begivenhed i august. Denne integration forventes at effektivisere interaktioner og give kunderne hurtigere løsninger på deres forespørgsler, hvilket positionerer Bank of America som en vigtig aktør i at adoptere avanceret finansiel teknologi.

- I august 2023 lancerede AU Small Finance Bank Limited sin 24×7 videobankplatform og blev Indiens første bank til at tilbyde ansigt-til-ansigt videobanktjenester døgnet rundt for kunder.

Rapportdækning

Forskningsrapporten tilbyder en dybdegående analyse baseret på komponent, implementeringsmetode, anvendelse og geografi. Den beskriver førende markedsaktører og giver et overblik over deres forretning, produkttilbud, investeringer, indtægtsstrømme og nøgleapplikationer. Derudover inkluderer rapporten indsigt i det konkurrenceprægede miljø, SWOT-analyse, aktuelle markedstendenser samt de primære drivkræfter og begrænsninger. Endvidere diskuterer den forskellige faktorer, der har drevet markedsudvidelse i de senere år. Rapporten udforsker også markedsdynamik, regulatoriske scenarier og teknologiske fremskridt, der former industrien. Den vurderer virkningen af eksterne faktorer og globale økonomiske ændringer på markedsvækst. Endelig giver den strategiske anbefalinger til nye aktører og etablerede virksomheder for at navigere i markedets kompleksiteter.

Fremtidigt udsyn:

- Videobank vil udvikle sig til en central digital kanal, da flere institutioner erstatter traditionelle filialfunktioner med fjernrådgivning og verifikationstjenester.

- AI-drevet videoanalyse, automatiseret KYC og biometrisk autentifikation vil betydeligt forbedre sikkerheden og effektivisere kundeonboarding.

- Cloud-first implementeringer vil accelerere, da banker prioriterer skalerbarhed, lavere driftsomkostninger og hurtigere innovationscyklusser.

- Hybrid filialmodeller med videoaktiverede kiosker og mikro-filialer vil udvide sig og reducere afhængigheden af store fysiske filialnetværk.

- Flersproget videosupport og realtidsoversættelse vil styrke grænseoverskridende og udstationerede banktjenester.

- Fintech-samarbejder vil stige, idet videofunktioner integreres i digitale udlån, betalinger og formueplatforme.

- Personlig finansiel rådgivning og formueforvaltning vil skifte mod video-først engagement, hvilket forbedrer kundeadgangen til specialiseret ekspertise.

- Integration med CRM og kernebankingsystemer vil uddybes, hvilket muliggør mere personlige og problemfri kunderejser.

- Investeringer i cybersikkerhed vil stige, da institutioner fokuserer på bedrageriforebyggelse og sikker digital identitet.

- Adoption vil vokse hurtigt på nye markeder, efterhånden som mobilforbindelse forbedres og finansielle inklusionsinitiativer udvides.