Markedsoversigt

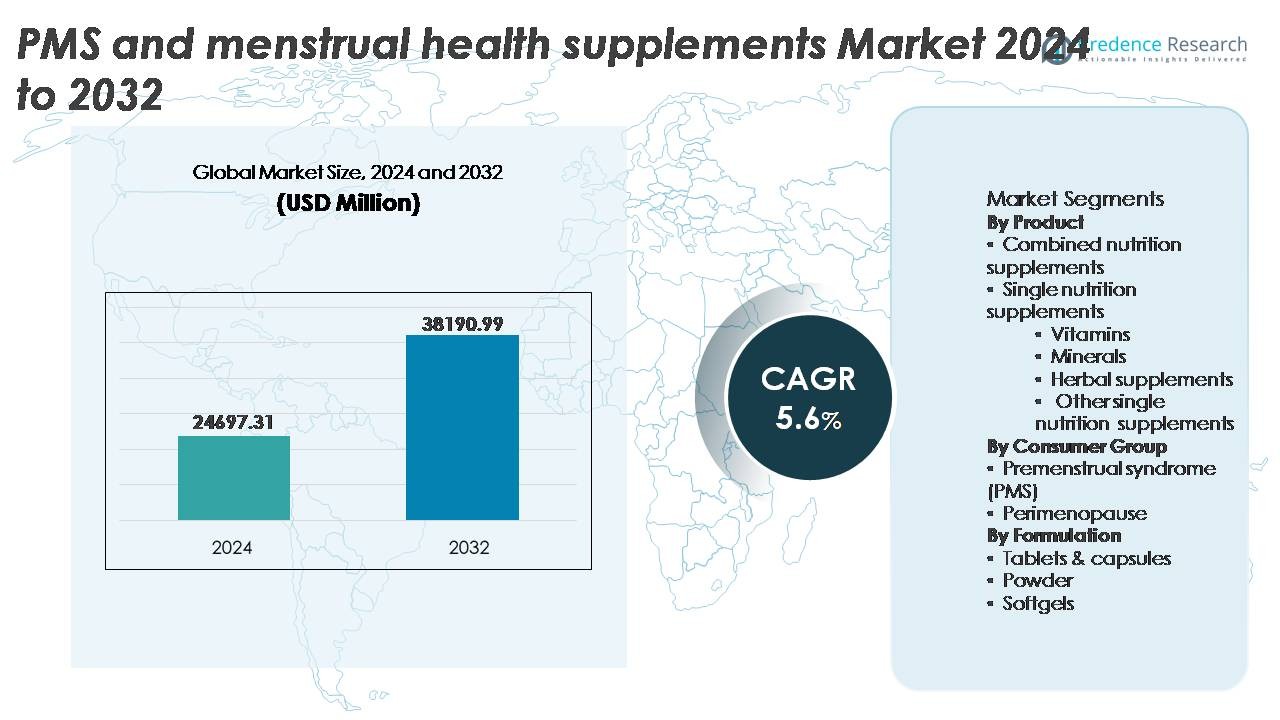

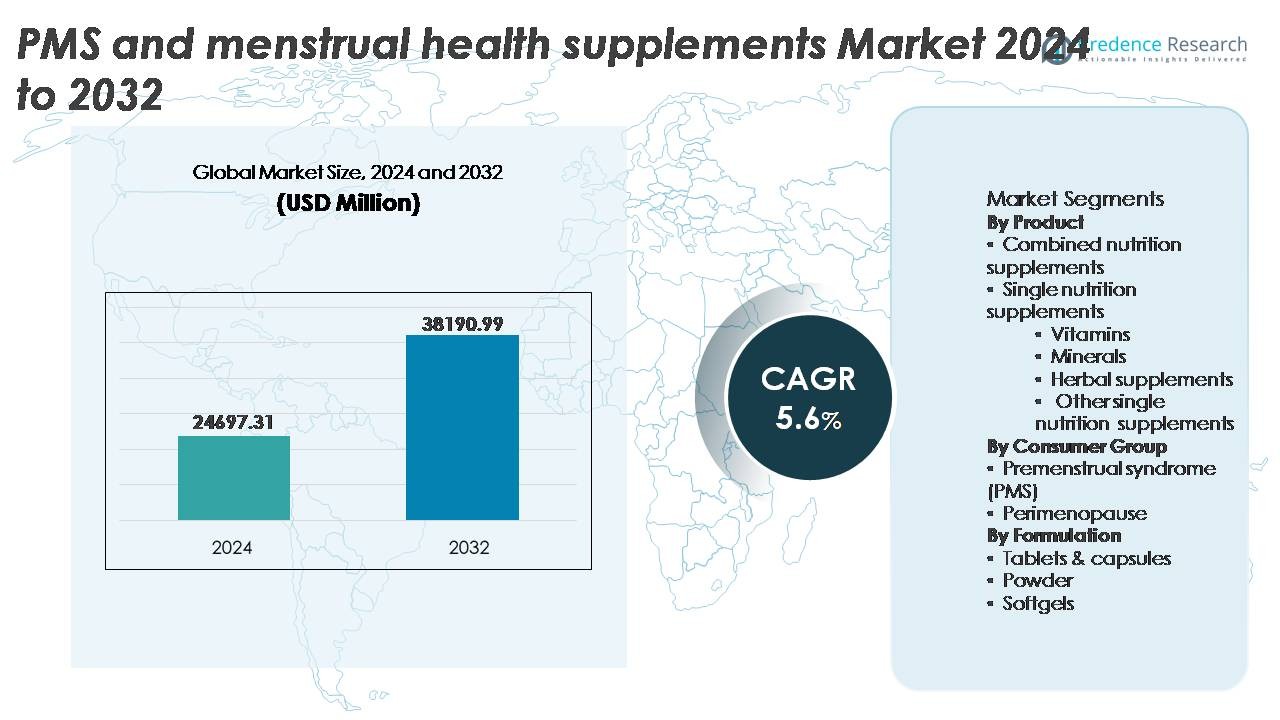

Markedet for PMS og menstruelle sundhedstilskud blev vurderet til USD 24.697,31 millioner i 2024 og forventes at nå USD 38.190,99 millioner i 2032, hvilket afspejler en CAGR på 5,6% i prognoseperioden (2025-2032).

| RAPPORTATTRIBUT |

DETALJER |

| Historisk periode |

2020-2023 |

| Basisår |

2024 |

| Prognoseperiode |

2025-2032 |

| Markedets størrelse for PMS og menstruelle sundhedstilskud 2024 |

USD 24.697,31 millioner |

| Markedet for PMS og menstruelle sundhedstilskud, CAGR |

5,6% |

| Markedets størrelse for PMS og menstruelle sundhedstilskud 2032 |

USD 38.190,99 millioner |

Markedet for PMS og menstruelle sundhedstilskud formes af et mangfoldigt konkurrenceøkosystem, der inkluderer etablerede globale aktører og nye specialiserede mærker som Amway, Archer Daniels Midland, Country Life, CVS Health, DM Pharma, HealthBest, Herbalife International of America, Inc., InStrenghth, JS Health og Looni. Disse virksomheder konkurrerer gennem differentierede formuleringer, evidensbaserede ingredienser, stærke detailfodaftryk og digitale forbrugerengagementsstrategier. Nordamerika forbliver den førende region med cirka 38% af markedsandelen på grund af høje bevidsthedsniveauer, adgang til premiumprodukter og udbredt vedtagelse af personlige supplementplaner. Europa følger som en vigtig bidragyder, drevet af efterspørgslen efter clean-label og plantebaserede formuleringer understøttet af strenge reguleringsstandarder.

Access crucial information at unmatched prices!

Request your sample report today & start making informed decisions powered by Credence Research Inc.!

Download Sample

Markedsindsigt

- Markedet for PMS og menstruelle sundhedstilskud blev vurderet til USD 24.697,31 millioner i 2024 og forventes at nå USD 38.190,99 millioner i 2032 med en CAGR på 5,6%.

- Stigende bevidsthed om naturlige, ikke-farmaceutiske løsninger for PMS og hormonbalance driver forbrugerpræferencer mod kombinerede ernæringstilskud, som i øjeblikket har den største produktsegmentandel.

- Tendenser favoriserer personlig ernæring, plantebaserede formuleringer og abonnementsbaserede D2C-modeller, hvor cyklus-sporings digitale platforme styrker engagement og gentagne køb blandt yngre målgrupper.

- Markeds konkurrencen intensiveres, da globale mærker og nye kvinders wellness-virksomheder fokuserer på clean-label påstande, klinisk validering og gennemsigtig ingrediens sourcing, mens regulatoriske begrænsninger på sundhedspåstande forbliver en begrænsning.

- Regionalt fører Nordamerika med cirka 38% andel, efterfulgt af Europa med 27% og Asien-Stillehavet med 24%, understøttet af voksende e-handels penetration og stigende efterspørgsel efter evidensbaserede supplementformuleringer.

Markedssegmenteringsanalyse:

Efter produkt:

Markedet for PMS- og menstruationssundhedstilskud ledes af kombinerede ernæringstilskud, som har den dominerende andel, da forbrugerne i stigende grad foretrækker holistiske blandinger, der adresserer flere symptomer såsom humørsvingninger, oppustethed, træthed og søvnforstyrrelser. Disse formuleringer integrerer typisk vitaminer, magnesium, omega-fedtsyrer, urteekstrakter og probiotika, hvilket reducerer behovet for flere køb og forbedrer overholdelsen. Enkelte ernæringstilskud såsom vitaminer, mineraler og urtebaserede løsninger fortsætter med at udvide sig, drevet af personlige velværetrends; dog styrker værdiforslaget for målrettede, multi-fordelsformuleringer den førende position for kombinerede tilskud i mainstream og premium forbrugerkategorier.

- For eksempel producerer Nature’s Way et standardiseret Black Cohosh-tilskud, der indeholder 540 mg rodekstrakt understøttet af klinisk lot-til-lot HPLC-fingeraftryk, mens Gaia Herbs leverer 2.250 mg økologisk gurkemejeekstrakt pr. portion, understøttet af dobbelt-ekstraktionsteknologi for at bevare curcuminoider og turmeroner rettet mod PMS-ubehag forårsaget af inflammation.

Efter Forbrugergruppe:

Inden for forbrugergruppekategorien repræsenterer præmenstruelt syndrom (PMS) det dominerende segment, der tegner sig for den største andel på grund af dets høje udbredelse blandt kvinder i den reproduktive alder og stigende bevidsthed om ikke-farmaceutisk symptomhåndtering. PMS-tilskud adresserer bekymringer såsom kramper, irritabilitet og hormonel ubalance, som rapporteres hyppigere sammenlignet med perimenopausale overgange. I mellemtiden er perimenopaussegmentet ved at dukke op som en højvækstniche drevet af tidligere sundhedsplanlægning og efterspørgsel efter naturlige hormonstøttealternativer, men dets markedsomfang forbliver mindre i forhold til PMS-drevne forbrugsmønstre i både detail- og e-handelskanaler.

- For eksempel har det schweiziske Max Zeller Söhne AG udviklet et standardiseret Chasteberry-ekstrakt (Ze 440), der indeholder 20 mg ekstrakt pr. tablet til brug i dets Prefemin®-formulering, som er blevet undersøgt i multicenter kliniske forsøg for at håndtere PMS-symptomer.

Efter Formulering:

Tabletter og kapsler forbliver den førende formulering i PMS- og menstruationssundhedstilskud, drevet af forlænget holdbarhed, dosispræcision, bærbarhed og etableret forbrugerfortrolighed. Dette format muliggør effektiv levering for kombinerede og enkelt-ernæringssammensætninger og understøtter clean-label og veganske kapselfornyelser. Softgels fortsætter med at vinde indpas for olie-baserede ekstrakter såsom aftenprimula eller omega-3’er, mens pulvere appellerer til yngre demografier, der foretrækker smagfulde blandinger og funktionelle drikkevarer. På trods af denne vækst bevarer tabletter og kapsler en majoritetsandel, da de tilbyder konsistent doseringsbekvemmelighed og lavere produktionsomkostningsfordele på tværs af masse- og specialiserede mærker.

Vigtige Vækstdrivere

Øget Bevidsthed om Ikke-Farmaceutiske Løsninger til Hormonel og Menstruel Støtte

Den stigende globale bevidsthed om naturlige og ernæringsmæssige interventioner for hormonbalance og lindring af PMS-symptomer forbliver en primær vækstkatalysator for markedet for PMS- og menstruel sundhedstilskud. Yngre og mere sundhedsbevidste forbrugere søger i stigende grad alternativer, der reducerer afhængigheden af smertestillende midler eller receptbaserede hormonbehandlinger, især for kroniske tilstande som tilbagevendende PMS og dysmenoré. Digitale uddannelsesplatforme, kvinders sundhedskampagner og telehealth-konsultationer har udvidet adgangen til ekspertvejledning, hvilket forbedrer forståelsen af ernæringsmæssige mangler forbundet med menstruelt ubehag. Markedsføringsstrategier, der understreger rene etiketter, plantebaserede og klinisk validerede ingredienser, styrker yderligere forbrugernes overgang fra syntetiske lægemidler. Derudover har forhandlere og specialiserede kvinders wellness-mærker øget produktets synlighed gennem online markedspladser, abonnementsmodeller og influencer-ledet produktfortalervirksomhed. Disse udviklinger bidrager samlet til stærk adoptionsmomentum på tværs af urbane og semi-urbane markeder, hvilket driver hurtig ekspansion af naturlige og nutraceutiske menstruelle sundhedsløsninger.

- For eksempel introducerede Pharmactive Biotech Products Affron® – et patenteret safranekstrakt, der leverer 28 mg pr. kapsel standardiseret til 5% lepticrosalider, understøttet af seks peer-reviewed kliniske forsøg, der viser målbare forbedringer i PMS-relaterede følelsesmæssige symptomer.

Personlig Ernæring og Tilstandsspecifik Supplementering

Den voksende bevægelse mod personlig ernæring driver målrettede produktinnovationer skræddersyet til individuelle hormoncyklusser, livsstilsmønstre og mangelprofiler. DNA-baserede vurderinger, mikrobiomtest og app-drevet cyklussporing gør det muligt for supplementmærker at designe løsninger, der adresserer specifikke symptomer som humørubalance, væskeretention, lav energi eller kognitiv irritabilitet. Abonnementsbaserede supplementpakker integreret med digitale påmindelser forbedrer overholdelse og kundeloyalitet. Desuden understøtter professionelle anbefalinger fra gynækologer, naturopater og ernæringseksperter accepten af tilstandsspecifikke formuleringer som en del af forebyggende sundhedsplaner. Fremkomsten af PMS-aflastningssæt, cyklus-synkroniserende kosttilskud og fasebaserede ernæringsplaner afspejler den stigende efterspørgsel efter videnskabeligt tilpasset tilpasning. Efterhånden som forbrugerne i stigende grad værdsætter præcisionswellness over generiske formuleringer, opnår virksomheder, der tilbyder databaserede personaliseringsmodeller, en konkurrencefordel gennem opfattet effektivitet, mærkeloyalitet og potentiale for premiumprissætning.

- For eksempel anvender den britisk-baserede supplement-personaliseringsplatform Vitl hjemme-DNA og blodtestning til at informere personlige anbefalinger. Deres DNA-test analyserer adskillige genetiske træk (angiveligt omkring 40, ikke specifikt 28), mens blodprøver måler vigtige biomarkører såsom vitamin D og jernniveauer.

Udvidelse af E-handel og Direkte-til-Forbruger Kvinders Sundhedsbrands

E-handelsdrevne distributionsmodeller bidrager væsentligt til markedsvækst ved at forbedre produktadgang og muliggøre branddifferentiering i et overfyldt konkurrencepræget landskab. Kvinders sundhedssupplementbrands udnytter digitale platforme til at tilbyde uddannelsesindhold, symptomquizzer og abonnementsfordele, der skaber personlig engagement og gentagne køb. Grænseoverskridende salgskanaler letter også indgangen af internationale brands til nye markeder, hvor PMS-løsninger stadig er underudnyttede. Sociale handelstendenser, især influencer-ledede produktdemonstrationer og fællesskabsvalidering via anmeldelser, fremskynder konvertering i yngre demografier. Direkte-til-forbruger brands reducerer afhængigheden af traditionelle apoteker og udvider SKU-porteføljer uden detailbegrænsninger. Derudover muliggør online platforme gennemsigtig oplysning om ingrediensoprindelse, klinisk validering og kundefeedback, som er kritiske tillidsopbyggende faktorer i menstruel wellness-kategorier. Disse kombinerede faktorer forstærker e-handelens rolle som en vækstmotor i global adoption af menstruelle supplementer.

Vigtige Tendenser & Muligheder

Klinisk Ingrediensvalidering og Evidensbaserede Formuleringer

En bemærkelsesværdig markedstendens er den voksende efterspørgsel efter klinisk validerede ingredienser såsom magnesium, chasteberry-ekstrakt, vitamin B6, probiotika og omega-fedtsyrer, der understøttes af forskning i hormonregulering, inflammationsmodulation og humørstabilisering. Brands fremhæver i stigende grad kliniske forsøgsreferencer, standardiserede ingredienskoncentrationer og tredjepartstest i deres produktkommunikation. Dette skift skaber muligheder for producenter, der investerer i F&U, reguleringsmæssig tilpasning og videnskabsbaserede sundhedspåstande. Professionelle anbefalinger fra sundhedsudbydere øger yderligere troværdigheden. Da forbrugerne prioriterer informerede beslutninger, tilbyder evidensbaseret differentiering en stærk konkurrencefordel, især i premium produktsegmenter, hvor gennemsigtighed og effektivitet driver købsadfærd.

· For eksempel er Givaudans mærkevareingrediens “Zanthosyn®” (astaxanthin) produceret ved hjælp af Haematococcus pluvialis mikroalger gennem et lukket fotobioreaktorsystem, der leverer 12 mg astaxanthin pr. kapsel med renhed verificeret til ≥98% gennem HPLC-testning, og er blevet evalueret i flere kliniske studier, der undersøger dens indvirkning på oxidative markører relateret til PMS-træthed.

Vækst i Plantebaserede, Clean-Label og Allergenfri Formuleringer

Den stigende adoption af veganske, allergenbevidste og kemikaliefri livsstile præsenterer betydelige muligheder for clean-label menstruelle sundhedssupplementer. Forbrugerne afviser i stigende grad kunstige konserveringsmidler, gelatine, syntetiske farvestoffer og hormonforstyrrende tilsætningsstoffer. Det accelererede skift mod plantebaserede ingredienser er i tråd med bredere bæredygtighedsrammer og etiske indkøbsforpligtelser. Clean-label påstande såsom ikke-GMO, glutenfri, sojafri og sukkerfri fungerer som høj-impact differentieringsfaktorer, der driver brandloyalitet. Denne tendens udvider markedsindtrængningen ud over kerne-PMS-brugere til bredere wellness-segmenter, herunder fitness, økologisk detailhandel og livsstilsfokuserede forbrugere. Producenter, der anvender botaniske derivater, naturlige hjælpestoffer og biologisk nedbrydelig emballage, står til at drage fordel af reguleringsmæssig momentum, der favoriserer miljøsikre produktstandarder.

- For eksempel tilbyder Aenova Group sin etablerede VegaGels®-serie af plantebaserede softgels, der anvender en formulering baseret på planteafledte polysaccharider (såsom stivelse og tangekstrakter) som et alternativ til gelatin baseret på kvæg eller svin.

Vigtige Udfordringer

Regulatorisk Tilsyn og Begrænsninger på Sundhedsanprisninger

Regulatorisk kontrol omkring supplementkategorisering, tilladte ingrediensniveauer og sundhedsanprisninger repræsenterer en betydelig udfordring for markedsdeltagere. Variationer i rammer på tværs af regioner, der spænder over fødevare-, terapeutisk- eller nutraceutisk klassificering, komplicerer global produktstandardisering og godkendelsestidslinjer. Begrænsninger på anprisninger relateret til hormonel balance, psykisk velvære eller reproduktiv sundhed kræver, at mærker investerer i omfattende dokumentation, klinisk validering og overensstemmende kommunikationsstrategier. Små og nye mærker står ofte over for høje overholdelsesomkostninger, ændringer i mærkning og adgangsbarrierer i regulerede markeder. Inkonsekvent forbrugerforståelse af supplementregulering skaber også skepsis vedrørende sikkerhed, dosering og resultater, hvilket begrænser adoptionspotentialet uden stærke uddannelsesinitiativer.

Markedsmætning og Differentieringsbarrierer i et Meget Konkurrencedygtigt Landskab

Sektoren for PMS- og menstruationssundhedssupplementer er i stigende grad mættet med traditionelle nutraceutiske virksomheder, apoteksmærker, plantebaserede deltagere og D2C digitale førstegangsstartups, hvilket skaber intens konkurrence og prispres. Mange formuleringer er afhængige af lignende ingredienssammensætninger som magnesium, vitamin B6 og botaniske stoffer, hvilket gør produktdifferentiering vanskelig. Forbrugere står over for informationsoverbelastning, hvilket fører til beslutningstræthed og afhængighed af mærkegenkendelse frem for klinisk fortjeneste. Derudover komprimerer høje markedsføringsudgifter for social synlighed og influencer-samarbejder margenerne for nye deltagere. For at overvinde mætningens udfordringer skal mærker fokusere på unikke formuleringer, proprietære blandinger, klinisk validerede anprisninger og teknologiaktiveret personalisering for at styrke relevansen i et hurtigt udviklende marked.

Regional Analyse

Nordamerika

Nordamerika har den førende position på markedet for PMS- og menstruationssundhedssupplementer og tegner sig for cirka 38% af den globale andel, understøttet af høj forbrugerbevidsthed, stærk købekraft og adgang til klinisk validerede kvindesundhedsprodukter. USA dominerer den regionale efterspørgsel med stigende adoption af personlige supplementplaner og abonnementsbaserede D2C-mærker. Sundhedspraktikere anbefaler i stigende grad ernæringsmæssige interventioner for at supplere PMS- og perimenopausale symptomhåndtering. Omfattende detailpenetration på tværs af apoteker, specialiserede wellnessbutikker og e-handel styrker yderligere produktets synlighed. Øget fortalervirksomhed omkring hormonel sundhed og wellness-programmer på arbejdspladsen opretholder momentum på tværs af langsigtede kommercielle kanaler.

Europa

Europa fanger omkring 27% af markedet for PMS- og menstruationssundhedssupplementer, drevet af streng regulatorisk styring, præferencer for rene mærker og stigende efterspørgsel efter plantebaserede og ikke-farmaceutiske alternativer. Lande som Tyskland, Storbritannien og Frankrig fører markedets adoption understøttet af oplysningskampagner, der fremmer menstruationsuddannelse og ernæringstilskud. Regionens aldrende kvindelige befolkning øger efterspørgslen efter produkter med fokus på perimenopause, mens nye digitale telehealth-platforme letter adgangen til professionel vejledning. Regulatorisk vægt på ingrediensgennemsigtighed og videnskabelig dokumentation styrker forbrugertilliden og opmuntrer til adoption af klinisk understøttede formuleringer. Udvidelse af e-handel og apoteksledet distribution fortsætter med at forme konkurrencestrategier.

Asien og Stillehavsområdet

Asien og Stillehavsområdet repræsenterer cirka 24% af markedet og står som den hurtigst voksende region på grund af voksende middelklasseforbrugerbaser, urbanisering og stigende accept af kvinders sundhedstilskud. Markeder som Kina, Indien, Japan og Sydkorea viser en stigende åbenhed over for ernæringsløsninger til PMS og hormonel balance, understøttet af kulturelle skift og vækst i digitale markedspladser. Traditionelle urtebehandlinger integreret i moderne tilskudsformuleringer øger produktets appel. Den voksende deltagelse af kvinder i arbejdsstyrken driver prioritering af mental og fysisk velvære. Selvom brandkonsolidering er begrænset, udnytter internationale aktører grænseoverskridende e-handel til at accelerere regional penetration.

Latinamerika

Latinamerika tegner sig for omkring 6% af markedet, med adoption påvirket af voksende kvinders sundhedsbevidsthedskampagner og udvidelse af farmaceutisk relaterede nutraceutiske mærker. Brasilien og Mexico genererer størstedelen af efterspørgslen, understøttet af stigende disponible indkomster og forbedret adgang til mærkevarer gennem online og detailapoteker. Lokale produktionsaktiviteter udvides for at imødekomme efterspørgslen efter omkostningseffektive PMS-løsninger. Dog skaber økonomiske uligheder og lavere reguleringsharmonisering på tværs af lande prisfølsomhedsproblemer. Gradvis normalisering af kvinders velværesamtaler og fremvoksende influencer-drevne marketingkampagner forventes at styrke den langsigtede markedsmulighed.

Mellemøsten & Afrika

Mellemøsten & Afrika-regionen udgør cirka 5% af PMS- og menstruationssundhedstilskudsmarkedet, drevet af progressive sundhedsinvesteringer og et stigende fokus på forebyggende velvære. Markeder som UAE og Saudi-Arabien viser hurtigere adoption tilskrevet premium produktpositionering og medicinsk konsultationsledede anbefalinger. Offentlige sundhedsinitiativer og stigende kvindelig arbejdsstyrkedeltagelse bidrager til voksende accept af ernæringstilskud. Dog dæmper kulturelle barrierer, lavere bevidsthedsniveauer og begrænset produktvariation i traditionelle detailkanaler udbredt ekspansion. E-handelsadgang og højere uddannelsesniveauer blandt yngre forbrugere driver gradvist efterspørgslen efter klinisk understøttede formuleringer.

Markedssegmenteringer:

Efter produkt

- Kombinerede ernæringstilskud

- Enkeltstående ernæringstilskud

- Vitaminer

- Mineraler

- Urtebaserede tilskud

- Andre enkeltstående ernæringstilskud

Efter forbrugergruppe

- Præmenstruelt syndrom (PMS)

- Perimenopause

Efter formulering

- Tabletter & kapsler

- Pulver

- Bløde gelkapsler

Efter geografi

- Nordamerika

- Europa

- Tyskland

- Frankrig

- Storbritannien

- Italien

- Spanien

- Resten af Europa

- Asien og Stillehavsområdet

- Kina

- Japan

- Indien

- Sydkorea

- Sydøstasien

- Resten af Asien og Stillehavsområdet

- Latinamerika

- Brasilien

- Argentina

- Resten af Latinamerika

- Mellemøsten & Afrika

- GCC-lande

- Sydafrika

- Resten af Mellemøsten og Afrika

Konkurrencelandskab

Markedet for PMS og menstruationssundhedstilskud er præget af et konkurrencelandskab defineret af etablerede nutraceutiske virksomheder, nye D2C-kvindesundhedsmærker og farmaceutisk støttede wellness-aktører, der diversificerer sig ind i hormonstøttekategorier. Store mærker lægger vægt på clean-label formuleringer, klinisk validering og differentieret ingredienspositionering såsom munkepeber-ekstrakt, magnesiumblandinger, probiotika og omega-fedtsyrer for at styrke effektivitetskrav. Digitale mærker udnytter cyklus-tracking-apps, abonnementsmodeller og personlige pakker til at drive tilbagevendende indtægter og forbedre forbrugerengagement. I mellemtiden udvider multinationale aktører distributionen gennem apoteker, detailkæder og e-handelsplatforme for at konsolidere markedspositionen. Strategiske partnerskaber med sundhedspraktikere, telehealth-udbydere og fertilitetsklinikker bruges i stigende grad til at opbygge tillid og påvirke købsbeslutninger. Konkurrenceaktivitet inkluderer også investeringer i F&U, overholdelse af regler og opkøb af nichetilskudsinnovatorer. Efterhånden som forbrugerforventningerne udvikler sig mod gennemsigtighed, sikkerhed og personalisering, bevarer virksomheder, der er i stand til at kombinere videnskabelig troværdighed med digitale engagementværktøjer, en klar konkurrencefordel.

Shape Your Report to Specific Countries or Regions & Enjoy 30% Off!

Nøglespilleranalyse

- JS Health

- HealthBest

- InStrenghth

- DM Pharma

- CVS Health

- Archer Daniels Midland

- Looni

- Country Life

- Amway

- Herbalife International of America, Inc.

Seneste Udviklinger

- I 2025 tilbyder HealthBest et produkt mærket “PMS-Best Menstrual Dietary Supplement” rettet mod menstruationscyklusser og PMS-støtte.

- I august 2022 lancerede Looni Balance Beam Mood Complex, et vegansk menstruationssundhedstilskud, der inkluderer ingredienser som 5-HTP, ashwagandha, L-theanin og vitamin B for at støtte hormon- og neurotransmitterbalance, hvilket hjælper med at reducere humørsvingninger og irritation. Dette hjalp virksomheden med at udvide sine produkttilbud og øge salget.

Rapportdækning

Forskningsrapporten tilbyder en dybdegående analyse baseret på Produkt, Forbrugergruppe, Formulering og Geografi. Den beskriver førende markedsaktører og giver et overblik over deres forretning, produkttilbud, investeringer, indtægtsstrømme og nøgleanvendelser. Derudover inkluderer rapporten indsigt i det konkurrenceprægede miljø, SWOT-analyse, aktuelle markedstendenser samt de primære drivkræfter og begrænsninger. Endvidere diskuterer den forskellige faktorer, der har drevet markedsudvidelsen i de senere år. Rapporten udforsker også markedsdynamik, regulatoriske scenarier og teknologiske fremskridt, der former industrien. Den vurderer virkningen af eksterne faktorer og globale økonomiske ændringer på markedsvæksten. Endelig giver den strategiske anbefalinger til nye aktører og etablerede virksomheder for at navigere i markedets kompleksiteter.

Fremtidsudsigter

- Markedet vil i stigende grad vedtage personlige og cyklus-synkroniserede tilskudsprotokoller, der er tilpasset individuelle hormonmønstre.

- Evidensbaserede formuleringer med klinisk undersøgte ingredienser vil blive en prioritet for forbrugertillid og regulatorisk overholdelse.

- Plantebaserede, rene mærker og allergenfri produkter vil få stærkere fodfæste på tværs af globale detail- og e-handelskanaler.

- Partnerskaber med telehealth-platforme og kvinders digitale sundhedsapps vil udvide guidede supplementmodeller.

- Brands vil integrere AI-drevne vurderingsværktøjer til at anbefale tilpassede tilskudsregimer og spore symptomforbedring.

- Funktionelle kombinationer, der understøtter humør, søvn, tarmhelse og inflammation, vil drive flerformålsinnovation.

- Voksende samarbejde med gynækologer og ernæringseksperter vil øge klinisk godkendelse og adoption.

- Emballagebæredygtighed og genanvendelige leveringsformater vil påvirke købsbeslutninger blandt miljøbevidste forbrugere.

- Udvidelse til perimenopause og reproduktiv wellness-kategorier vil diversificere produktbehovet ud over PMS-fokuserede løsninger.

- Grænseoverskridende e-handel og globalisering af kvinders wellness-mærker vil accelerere tilgængelighed og markedsindtrængning.