Marktübersicht

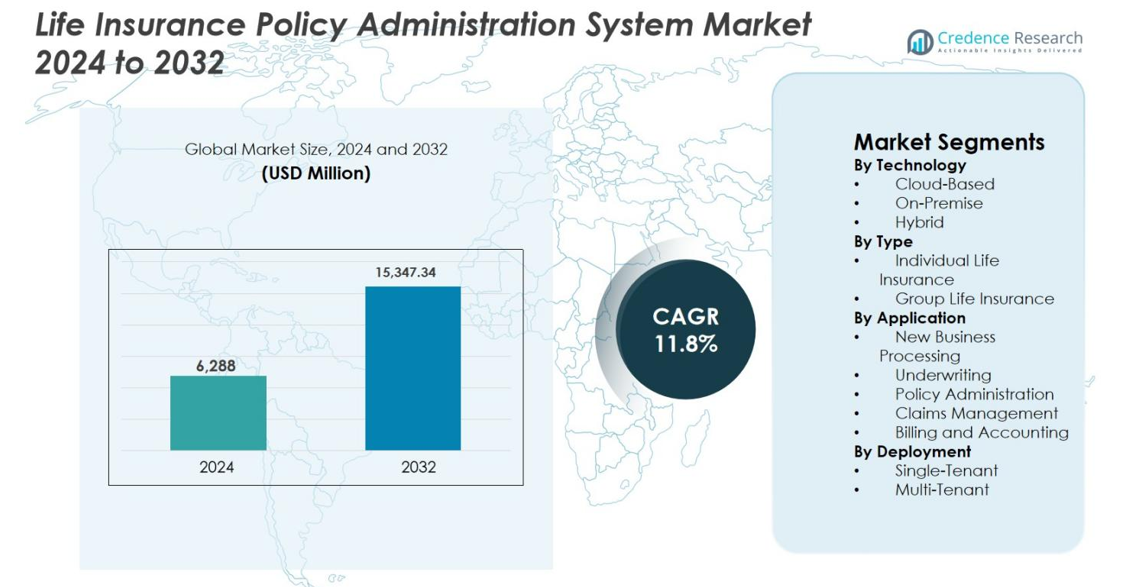

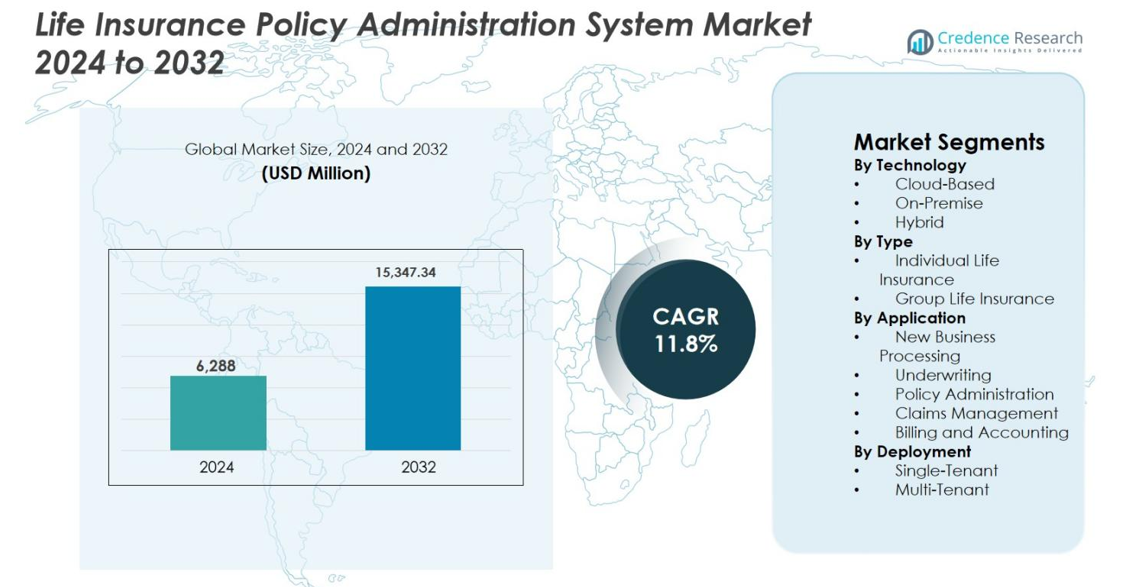

Der Markt für Lebensversicherungs-Policenverwaltungssysteme wurde im Jahr 2024 auf 6.288 Millionen USD geschätzt und soll bis 2032 15.347,34 Millionen USD erreichen, mit einer jährlichen Wachstumsrate (CAGR) von 11,8 % im Prognosezeitraum.

| BERICHTSATTRIBUT |

DETAILS |

| Historischer Zeitraum |

2020-2023 |

| Basisjahr |

2024 |

| Prognosezeitraum |

2025-2032 |

| Marktgröße für Lebensversicherungs-Policenverwaltungssysteme 2024 |

6.288 Millionen USD |

| Markt für Lebensversicherungs-Policenverwaltungssysteme, CAGR |

11,8 % |

| Marktgröße für Lebensversicherungs-Policenverwaltungssysteme 2032 |

15.347,34 Millionen USD |

Der Markt für Lebensversicherungs-Policenverwaltungssysteme ist gekennzeichnet durch die starke Präsenz etablierter Versicherungssoftware-Anbieter und globaler IT-Dienstleistungsunternehmen, die sich auf die Modernisierung von Kernsystemen und digitale Befähigung konzentrieren. Führende Akteure wie Majesco, Oracle, Accenture, Infosys, EIS Group, Insurity, EXL, FAST Technology und Edlund konkurrieren durch konfigurierbare Plattformen, cloud-native Implementierungen und tiefes Versicherungsfachwissen. Diese Unternehmen investieren in Automatisierung, Analytik und API-gesteuerte Integration, um komplexe Policenlebenszyklen und regulatorische Compliance zu unterstützen. Regional führt Nordamerika den Markt mit einem Anteil von 38,4 % an, unterstützt durch frühe Technologieadoption und groß angelegte Modernisierungsinitiativen, gefolgt von Europa mit 26,1 % und dem asiatisch-pazifischen Raum mit 22,7 %, wo die schnelle digitale Versicherungsexpansion weiterhin das Marktwachstum stärkt.

Markteinblicke

- Der Markt für Lebensversicherungs-Policenverwaltungssysteme wurde im Jahr 2024 auf 6.288 Millionen USD geschätzt und soll bis 2032 15.347,34 Millionen USD erreichen, mit einer jährlichen Wachstumsrate (CAGR) von 11,8 % im Prognosezeitraum, angetrieben durch zunehmende Digitalisierung und Initiativen zur Modernisierung von Kernversicherungssystemen.

- Die steigende Nachfrage nach automatisiertem Policenlebenszyklus-Management, schnelleren Produkteinführungen und verbessertem Kundenerlebnis treibt die Einführung voran, wobei cloudbasierte Implementierungen mit einem Anteil von 58,6 % das Technologiefeld anführen.

- Markttrends heben die verstärkte Einführung von SaaS-Modellen, API-gesteuerten Ökosystemen und analysenfähigen Plattformen hervor, während Anwendungen zur Policenverwaltung mit einem Segmentanteil von 41,8 % dominieren.

- Das Wettbewerbsumfeld umfasst spezialisierte Versicherungssoftware-Anbieter und globale IT-Unternehmen, die sich auf konfigurierbare Plattformen, Cloud-Migration und Systemintegration konzentrieren, um die Agilität der Versicherer zu stärken.

- Regional führt Nordamerika mit einem Marktanteil von 38,4 %, gefolgt von Europa mit 26,1 % und dem asiatisch-pazifischen Raum mit 22,7 %, während aufstrebende Regionen ein stetiges Wachstum durch die Expansion der digitalen Versicherung zeigen.

Access crucial information at unmatched prices!

Request your sample report today & start making informed decisions powered by Credence Research Inc.!

Download Sample

Analyse der Marktsegmentierung:

Nach Technologie

Der Markt für Lebensversicherungs-Policenverwaltungssysteme ist in Cloud-basierte, On-Premise- und hybride Bereitstellungsmodelle unterteilt. Cloud-basierte Systeme dominieren das Segment mit einem Marktanteil von 58,6%, angetrieben durch Skalierbarkeit, schnellere Implementierung und niedrigere Gesamtbetriebskosten. Versicherer setzen zunehmend auf Cloud-Plattformen, um digitalen Policenservice, Remote-Betrieb und schnelle Produktkonfiguration zu unterstützen. Eingebaute Analysen, API-Integration und regulatorische Updates stärken die Akzeptanz weiter. Hybride Lösungen gewinnen bei mittelgroßen bis großen Versicherern an Bedeutung, die eine schrittweise Modernisierung anstreben, während On-Premise-Systeme in Regionen mit strengen Datenhoheits- und Altsystembeschränkungen relevant bleiben.

- Zum Beispiel wird die NGIN-Plattform von Infosys McCamish als Cloud-natives Lebensversicherungs- und Rentenpolicenverwaltungssystem positioniert, das von globalen Versicherern genutzt wird, um komplette Policenlebenszyklen mit Multi-Geo-Unterstützung und skalierbarer Infrastruktur zu verwalten.

Nach Typ

Basierend auf dem Typ umfasst der Markt für Lebensversicherungs-Policenverwaltungssysteme individuelle Lebensversicherungen und Gruppenlebensversicherungen. Individuelle Lebensversicherungen führen mit einem Anteil von 64,2%, unterstützt durch die steigende Nachfrage nach personalisierten Policen, flexiblen Prämienstrukturen und langfristigen Schutzprodukten. Versicherer benötigen fortschrittliche Systeme, um komplexe Policenlebenszyklen, Endorsements, Verlängerungen und Kundenservice zu verwalten. Das Wachstum der Mittelschicht, digitale Direktvertriebskanäle und Produktanpassung treiben die Systemakzeptanz voran. Systeme für Gruppenlebensversicherungen wachsen stetig, angetrieben durch die Ausweitung des arbeitgeberfinanzierten Versicherungsschutzes und den Automatisierungsbedarf für die Verwaltung von Policen in großen Mengen.

- Zum Beispiel hat MetLife seine individuellen Lebensversicherungsoperationen modernisiert, indem es fortschrittliche Policenverwaltungssysteme einsetzte, die konfigurierbare Produkte, automatisierte Underwriting-Workflows und kontinuierlichen Policenservice über digitale Kanäle unterstützen.

Nach Anwendung

Nach Anwendung umfasst der Markt die Bereiche Neugeschäftsverarbeitung, Underwriting, Policenverwaltung, Schadensmanagement sowie Abrechnung und Buchhaltung. Die Policenverwaltung ist das dominierende Teilsegment mit einem Marktanteil von 41,8%, da sie den operativen Kern der Lebensversicherer bildet. Die Nachfrage wird durch den Bedarf an Echtzeit-Policenaktualisierungen, automatisierten Endorsements, Compliance-Management und nahtlosem Kundenservice angetrieben. Die Integration mit CRM, Analysen und digitalen Kanälen verbessert Effizienz und Kundenbindung. Steigende Policenvolumina, regulatorische Komplexität und der Übergang zu Straight-Through-Processing beschleunigen die Akzeptanz fortschrittlicher Policenverwaltungs-Module weiter.

Wichtige Wachstumstreiber

Digitale Transformation und Modernisierung der Kernsysteme

Die beschleunigte digitale Transformation im Versicherungssektor ist ein primärer Wachstumstreiber für den Markt der Verwaltungssysteme für Lebensversicherungspolicen. Versicherer ersetzen veraltete, monolithische Plattformen durch moderne, konfigurierbare Verwaltungssysteme, um die Agilität zu verbessern, Betriebskosten zu senken und schnellere Produkteinführungen zu unterstützen. Moderne Systeme ermöglichen durchgängige Prozesse, automatisierte Workflows und Echtzeit-Policenverwaltung, was die Betriebseffizienz erheblich steigert. Steigende Kundenerwartungen an digitale Onboarding-Prozesse, Self-Service-Portale und Omnichannel-Engagement treiben Versicherer zusätzlich dazu, ihre Kernsysteme zu modernisieren. Darüber hinaus erfordern regulatorische Komplexität und häufige Produktänderungen flexible Plattformen, die schnelle Konfigurationen und Compliance-Updates unterstützen. Da Versicherer die Modernisierung priorisieren, um wettbewerbsfähig und digital widerstandsfähig zu bleiben, steigt die Nachfrage nach fortschrittlichen Verwaltungslösungen für Policen stetig an.

- Zum Beispiel hat AXA seine digitale Transformation vorangetrieben, indem es die Kernsysteme der Lebensversicherung modernisierte, um durchgängige Prozesse, automatisierte Zeichnung und Echtzeit-Policenverwaltung zu ermöglichen, was die Geschwindigkeit und Betriebseffizienz an allen Kundenkontaktpunkten verbessert.

Steigende Nachfrage nach Produktpersonalisierung und schnellerer Markteinführung

Die wachsende Nachfrage nach personalisierten Lebensversicherungsprodukten treibt die Einführung fortschrittlicher Verwaltungssysteme für Policen stark voran. Kunden suchen zunehmend nach flexiblen Deckungsoptionen, maßgeschneiderten Zusatzversicherungen, dynamischen Prämienstrukturen und nutzungsbasierten Funktionen. Um diesen Erwartungen gerecht zu werden, benötigen Versicherer Systeme, die schnelle Produktkonfiguration, regelbasierte Preisgestaltung und automatisiertes Policenlebenszyklusmanagement ermöglichen. Moderne Plattformen erlauben es Versicherern, neue Produkte schnell zu entwerfen, zu testen und einzuführen, ohne umfangreiche Programmierung, was die Markteinführungszeit erheblich verkürzt. Diese Fähigkeit unterstützt die wettbewerbsfähige Differenzierung in überfüllten Märkten. Darüber hinaus generieren personalisierte Angebote eine höhere Kundenbindung und -treue, was robuste Verwaltungssysteme für Policen zu einer strategischen Investition für Versicherer macht, die auf langfristiges Wachstum und Rentabilität fokussiert sind.

- Zum Beispiel hat HDFC Life seine digitale Produktarchitektur durch fortschrittliche Verwaltungskapazitäten für Policen gestärkt, die eine schnelle Anpassung individueller Lebensprodukte und nahtlosen Service über digitale Kanäle ermöglichen

Erweiterung digitaler Vertriebs- und Direktvertriebskanäle

Die rasche Erweiterung digitaler Vertriebskanäle ist ein weiterer wichtiger Wachstumstreiber für den Markt der Verwaltungssysteme für Lebensversicherungspolicen. Versicherer verlassen sich zunehmend auf Online-Portale, mobile Anwendungen, Bancassurance-Plattformen und digitale Agenten, um Kunden zu gewinnen und zu betreuen. Diese Kanäle erfordern eine nahtlose Integration mit den Kernverwaltungssystemen der Policen, um Echtzeit-Zeichnungsentscheidungen, sofortige Policenausstellung und automatisierte Abrechnung zu ermöglichen. Fortschrittliche Plattformen unterstützen API-basierte Konnektivität, sodass Versicherer mit Fintechs, Aggregatoren und eingebetteten Versicherungsanbietern zusammenarbeiten können. Da die digitalen Verkaufsvolumina steigen, müssen Versicherer die Policenverarbeitung und -betreuung effizient skalieren, was die Nachfrage nach robusten, cloudfähigen Verwaltungssystemen für Policen verstärkt.

Wichtige Trends & Chancen

Verlagerung zu Cloud-basierten und SaaS-Bereitstellungsmodellen

Der Übergang zu Cloud-basierten und Software-as-a-Service-Bereitstellungsmodellen stellt einen wichtigen Trend und eine Chance im Markt für Lebensversicherungs-Policenverwaltungssysteme dar. Versicherer nutzen zunehmend Cloud-Plattformen, um Skalierbarkeit, schnellere Implementierung und reduzierte Infrastrukturkosten zu erreichen. Cloud-basierte Systeme ermöglichen kontinuierliche Updates, schnelle Einhaltung von Vorschriften und verbesserte Fähigkeiten zur Wiederherstellung nach Katastrophen. Sie unterstützen auch fortschrittliche Analysen, KI-gesteuerte Automatisierung und Remote-Betrieb. Für Anbieter eröffnet die Cloud-Nutzung die Möglichkeit, modulare, abonnementsbasierte Lösungen anzubieten, die für kleine und mittelgroße Versicherer attraktiv sind. Da die regulatorische Akzeptanz von Cloud-Umgebungen weltweit zunimmt, erschließt die Cloud-Bereitstellung weiterhin langfristige Wachstumschancen.

- Zum Beispiel hat die Zurich Insurance Group zentrale Versicherungs-Workloads auf Cloud-Plattformen migriert, um kontinuierliche Systemupdates, stärkere Wiederherstellung nach Katastrophen und schnellere Einhaltung von Vorschriften in mehreren Regionen zu ermöglichen.

Integration von fortschrittlichen Analysen und intelligenter Automatisierung

Die Integration von fortschrittlichen Analysen, künstlicher Intelligenz und intelligenter Automatisierung stellt eine bedeutende Chance für Anbieter von Policenverwaltungssystemen dar. Versicherer nutzen Analysen, um Echtzeit-Einblicke in die Leistung von Policen, das Kundenverhalten und die Betriebseffizienz zu gewinnen. KI-gestützte Automatisierung verbessert die Genauigkeit der Risikobewertung, erkennt Anomalien bei der Policenverwaltung und rationalisiert Schadens- und Abrechnungsprozesse. Intelligente Workflows reduzieren den manuellen Eingriff, senken Fehlerquoten und verbessern die Kundenerfahrung. Anbieter, die Analyse- und Automatisierungsfunktionen in ihre zentralen Policenverwaltungsplattformen integrieren, können höheren Mehrwert liefern und datengetriebene Entscheidungsfindung sowie Betriebsoptimierung entlang der gesamten Versicherungskette unterstützen.

- Zum Beispiel nutzt Sun Life Financial intelligente Automatisierung und Analysen, die in seine Policenverwaltungsplattformen eingebettet sind, um Abrechnung, Policenänderungen und Kundenanfragen zu rationalisieren und schnellere Bearbeitungszeiten sowie konsistente Omnichannel-Erfahrungen zu ermöglichen.

Wichtige Herausforderungen

Komplexität der Migration von Altsystemen und Datenintegration

Die Migration von Altsystemen für die Policenverwaltung stellt eine erhebliche Herausforderung für Versicherer dar. Altsysteme enthalten oft jahrzehntelange Policendaten, angepasste Workflows und regulatorische Konfigurationen, was die Migration komplex und zeitaufwändig macht. Datenbereinigung, -zuordnung und -validierung erfordern erheblichen Aufwand und Fachwissen. Die Integration mit umliegenden Systemen wie Schadensbearbeitung, Abrechnung, CRM und Drittanbieterplattformen erhöht das Implementierungsrisiko weiter. Jede Unterbrechung während der Migration kann die Policenverwaltung und das Kundenvertrauen beeinträchtigen. Diese Komplexitäten können Modernisierungsinitiativen verzögern und die Projektkosten erhöhen, was eine Hürde für die schnellere Einführung neuer Policenverwaltungssysteme darstellt.

Regulatorische Compliance und Bedenken zur Datensicherheit

Regulatorische Compliance und Datensicherheit bleiben kritische Herausforderungen im Markt für Lebensversicherungspolicen-Verwaltungssysteme. Versicherer müssen sich an sich entwickelnde Datenschutzgesetze, Berichtsanforderungen und Solvabilitätsvorschriften in mehreren Rechtsordnungen halten. Verwaltungssysteme für Policen verarbeiten sensible Kundendaten und sind daher ein bevorzugtes Ziel für Cyber-Bedrohungen. Die Gewährleistung von Datenschutz, sicheren Zugriffskontrollen und der Bereitschaft für regulatorische Audits erhöht die Systemkomplexität. Die Einführung von Cloud-Technologien, obwohl vorteilhaft, wirft zusätzliche Bedenken hinsichtlich Datenresidenz und Risikomanagement von Drittanbietern auf. Anbieter und Versicherer müssen kontinuierlich in Sicherheitsrahmenwerke und Compliance-Fähigkeiten investieren, was die Betriebs- und Implementierungskosten erhöht.

Regionale Analyse

Nordamerika

Nordamerika führt den Markt für Lebensversicherungspolicen-Verwaltungssysteme mit einem Marktanteil von 38,4% an, angetrieben durch die frühe Einführung digitaler Versicherungsplattformen und groß angelegte Modernisierungsinitiativen für Kernsysteme. Versicherer in den USA und Kanada ersetzen aktiv veraltete Policensysteme, um die Betriebseffizienz, regulatorische Compliance und Kundenerfahrung zu verbessern. Die starke Nachfrage nach Cloud-basierten Lösungen, API-gesteuerten Ökosystemen und analytikfähigen Policen-Services unterstützt das Marktwachstum. Hohe Versicherungsdurchdringung, komplexe Produktportfolios und strenge regulatorische Anforderungen beschleunigen die Investitionen in fortschrittliche Policen-Verwaltungssysteme weiter, was Nordamerika zum reifsten und technologiegetriebensten regionalen Markt macht.

Europa

Europa macht 26,1% des Marktes für Lebensversicherungspolicen-Verwaltungssysteme aus, unterstützt durch regulatorisch getriebene Modernisierung und steigende digitale Akzeptanz unter Versicherern. Die Einhaltung von Rahmenwerken wie der DSGVO und Solvency II erhöht die Nachfrage nach flexiblen, auditbereiten Policen-Verwaltungsplattformen. Europäische Versicherer konzentrieren sich auf Systemupgrades, um Produktstandardisierung, grenzüberschreitende Operationen und digitalen Service zu unterstützen. Die Cloud-Einführung wächst stetig, insbesondere in Westeuropa, während hybride Implementierungen weiterhin üblich sind. Der Schwerpunkt der Region auf Datensicherheit, betrieblicher Transparenz und kundenorientierten Versicherungsmodellen treibt weiterhin nachhaltige Systeminvestitionen voran.

Asien-Pazifik

Asien-Pazifik stellt die am schnellsten wachsende Region dar und hält einen Marktanteil von 22,7% im Markt für Lebensversicherungspolicen-Verwaltungssysteme. Das Wachstum wird durch die rasche Expansion der Lebensversicherungsdurchdringung, steigende Mittelstandspopulationen und digital-first Versicherungsmodelle in Ländern wie China, Indien, Japan und Südostasien angetrieben. Versicherer setzen zunehmend auf Cloud-basierte Plattformen, um hohe Policenvolumen, digitale Onboarding-Prozesse und skalierbare Operationen zu unterstützen. Regulatorische Reformen und von der Regierung geführte Initiativen zur finanziellen Inklusion steigern die Nachfrage weiter. Der starke Fokus der Region auf Automatisierung und kosteneffiziente Systemimplementierung beschleunigt die Einführung sowohl bei großen als auch aufstrebenden Versicherern.

Lateinamerika

Lateinamerika hält einen Marktanteil von 7,4 % im Markt für Lebensversicherungs-Policenverwaltungssysteme, unterstützt durch die allmähliche digitale Transformation im Versicherungssektor. Versicherer in Brasilien, Mexiko und Chile investieren zunehmend in moderne Policensysteme, um die Betriebseffizienz zu verbessern und den digitalen Vertrieb auszubauen. Cloud-basierte Implementierungen gewinnen an Bedeutung aufgrund niedrigerer Vorabkosten und schnellerer Implementierung. Das wachsende Bewusstsein für Lebensversicherungsprodukte, gepaart mit regulatorischer Modernisierung, treibt System-Upgrades voran. Budgetbeschränkungen und Herausforderungen durch bestehende Infrastrukturen moderieren jedoch die Geschwindigkeit der Einführung, was zu einem stetigen, aber vergleichsweise langsameren Marktwachstum führt.

Mittlerer Osten & Afrika

Die Region Mittlerer Osten & Afrika macht 5,4 % des Marktes für Lebensversicherungs-Policenverwaltungssysteme aus, angetrieben durch eine steigende Versicherungsdurchdringung und Digitalisierungsinitiativen. Golfstaaten führen die Einführung aufgrund einer starken Finanzinfrastruktur, regulatorischer Reformen und Investitionen in digitale Versicherungsplattformen an. Versicherer konzentrieren sich auf moderne Systeme, um Produktdiversifizierung, regulatorische Berichterstattung und verbesserte Kundenbindung zu unterstützen. In Afrika bleibt die Einführung noch in den Anfängen, wächst jedoch, unterstützt durch mobilbasierte Versicherungsmodelle und Programme zur finanziellen Inklusion. Die steigende Nachfrage nach skalierbaren, cloud-fähigen Lösungen unterstützt das langfristige regionale Wachstumspotenzial.

Marktsegmentierungen:

Nach Technologie

- Cloud-basiert

- Vor Ort

- Hybrid

Nach Typ

- Individuelle Lebensversicherung

- Gruppenlebensversicherung

Nach Anwendung

- Neugeschäftsverarbeitung

- Risikoprüfung

- Policenverwaltung

- Schadenmanagement

- Abrechnung und Buchhaltung

Nach Bereitstellung

- Einzelmandant

- Mehrmandant

Nach Geografie

- Nordamerika

- Europa

- Deutschland

- Frankreich

- Vereinigtes Königreich

- Italien

- Spanien

- Rest von Europa

- Asien-Pazifik

- China

- Japan

- Indien

- Südkorea

- Südostasien

- Rest von Asien-Pazifik

- Lateinamerika

- Brasilien

- Argentinien

- Rest von Lateinamerika

- Naher Osten & Afrika

- GCC-Länder

- Südafrika

- Rest von Nahost und Afrika

Wettbewerbslandschaft

Der Markt für Lebensversicherungs-Policenverwaltungssysteme zeichnet sich durch eine Wettbewerbslandschaft aus, die durch die Präsenz globaler Technologieanbieter, spezialisierter Versicherungssoftware-Anbieter und Systemintegratoren geprägt ist, die in Bezug auf Funktionalität, Skalierbarkeit und Bereitstellungsflexibilität konkurrieren. Wichtige Akteure wie Majesco, Oracle, Accenture, Infosys, EIS Group, Insurity, EXL, FAST Technology und Edlund konzentrieren sich darauf, konfigurierbare, cloud-fähige Plattformen bereitzustellen, die das End-to-End-Management des Policenlebenszyklus unterstützen. Anbieter differenzieren sich zunehmend durch modulare Architekturen, Low-Code-Konfiguration und API-gesteuerte Integration, um schnelle Produkteinführungen und digitale Kanäle zu unterstützen. Strategische Partnerschaften mit Versicherern, Cloud-Service-Anbietern und Fintech-Unternehmen sind üblich, um die Lösungskapazitäten und die geografische Reichweite zu erweitern. Kontinuierliche Investitionen in Analytik, Automatisierung und regulatorische Compliance-Funktionen stärken die Positionierung der Anbieter, während Systemintegrationsexpertise und Unterstützung nach der Implementierung eine entscheidende Rolle beim Gewinn großer Transformationsprojekte spielen.

Shape Your Report to Specific Countries or Regions & Enjoy 30% Off!

Analyse der Hauptakteure

- EIS Group Inc.

- Infosys

- Majesco

- EXL

- Oracle

- Edlund

- Accenture Plc

- FAST Technology

- Insurity

- Accenture Life Insurance Solutions Group

Neueste Entwicklungen

- Im Januar 2025 gab Majesco bekannt, dass die Celina Insurance Group Majesco Intelligent Claims für P&C ausgewählt hat, um ihre Schadensbearbeitung zu modernisieren, die Produktivität der Belegschaft zu steigern, Geschäftsprozesse zu optimieren und das gesamte Kundenerlebnis zu verbessern.

- Im September 2024 gab die Life Insurance Corporation (LIC) eine strategische Zusammenarbeit mit Infosys bekannt, um eine digitale Plattform der nächsten Generation zu entwickeln, die kritische Geschäftsapplikationen wie Kunden- und Verkaufs-Super-Apps, digitale Filialen und integrierte Portale unterstützen wird.

Berichtsabdeckung

Der Forschungsbericht bietet eine eingehende Analyse basierend auf Technologie, Typ, Anwendung, Bereitstellung und Geographie. Er beschreibt führende Marktteilnehmer und bietet einen Überblick über ihr Geschäft, ihre Produktangebote, Investitionen, Einnahmequellen und wichtige Anwendungen. Zusätzlich enthält der Bericht Einblicke in das Wettbewerbsumfeld, eine SWOT-Analyse, aktuelle Markttrends sowie die wichtigsten Treiber und Einschränkungen. Darüber hinaus werden verschiedene Faktoren erörtert, die das Marktwachstum in den letzten Jahren vorangetrieben haben. Der Bericht untersucht auch Marktdynamiken, regulatorische Szenarien und technologische Fortschritte, die die Branche prägen. Er bewertet die Auswirkungen externer Faktoren und globaler wirtschaftlicher Veränderungen auf das Marktwachstum. Schließlich bietet er strategische Empfehlungen für neue Marktteilnehmer und etablierte Unternehmen, um die Komplexitäten des Marktes zu navigieren.

Zukunftsausblick

- Versicherer werden weiterhin die Ersetzung von Altsystemen beschleunigen, um Agilität zu verbessern und die betriebliche Komplexität zu reduzieren.

- Cloud-basierte und SaaS-Policenverwaltungssysteme werden bei großen und mittelgroßen Versicherern weiterhin angenommen.

- Die Nachfrage nach konfigurierbaren und Low-Code-Systemen wird steigen, um schnelle Produktinnovationen und Anpassungen zu unterstützen.

- Die Integration von künstlicher Intelligenz und Automatisierung wird die Zeichnung, den Policenservice und die Betriebseffizienz verbessern.

- API-gesteuerte Ökosysteme werden die Konnektivität mit digitalen Kanälen, Fintech-Partnern und Drittanbieterplattformen stärken.

- Versicherer werden die Echtzeit-Datenverarbeitung priorisieren, um das Kundenerlebnis und die Sichtbarkeit des Policenlebenszyklus zu verbessern.

- Fähigkeiten zur Einhaltung regulatorischer Vorschriften werden zu einem zentralen Unterscheidungsmerkmal für Anbieter von Policenverwaltungssystemen.

- Cybersecurity und Datenschutzfunktionen werden an Bedeutung gewinnen, da das Volumen digitaler Policen wächst.

- Schwellenmärkte werden durch steigende Versicherungsdurchdringung und digitale Erstmodelle zusätzlichen Bedarf schaffen.

- Anbieter werden modulare Angebote und Managed Services erweitern, um langfristige Transformationsstrategien von Versicherern zu unterstützen.