Visión General del Mercado:

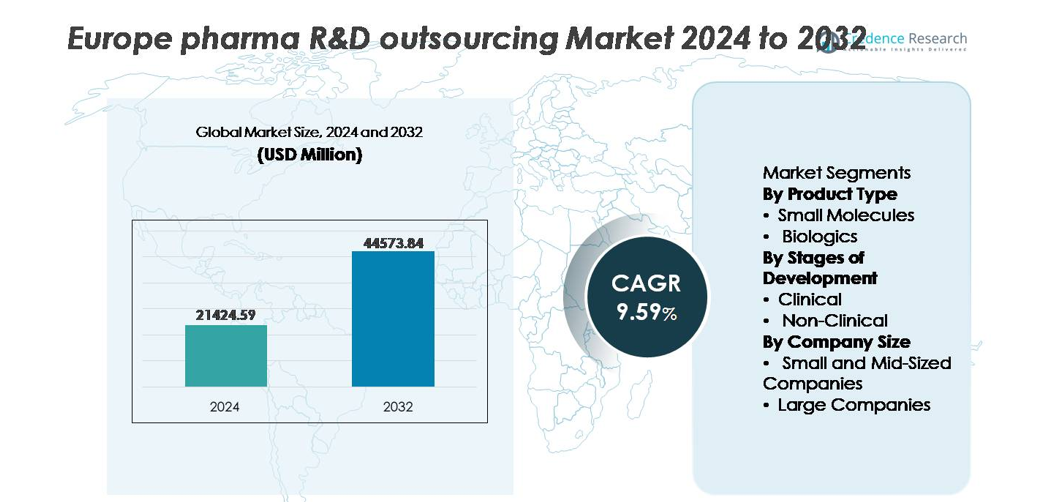

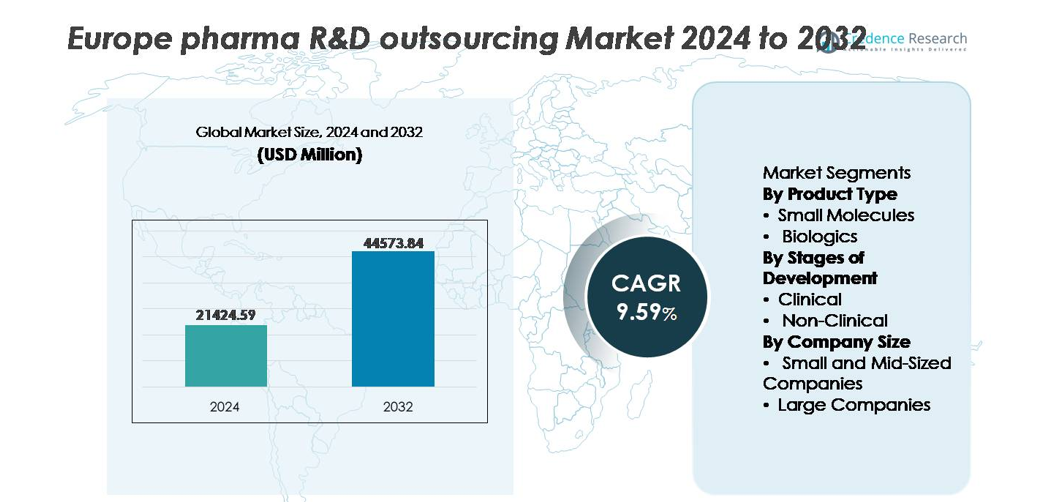

El mercado de externalización de I+D farmacéutica en Europa fue valorado en USD 21,424.59 millones en 2024 y se proyecta que alcance los USD 44,573.84 millones para 2032, registrando un CAGR del 9.59% durante el período de pronóstico.

| ATRIBUTO DEL INFORME |

DETALLES |

| Período Histórico |

2020-2023 |

| Año Base |

2024 |

| Período de Pronóstico |

2025-2032 |

| Tamaño del Mercado de Externalización de I+D Farmacéutica en Europa 2024 |

USD 21,424.59 millones |

| Mercado de Externalización de I+D Farmacéutica en Europa, CAGR |

9.59% |

| Tamaño del Mercado de Externalización de I+D Farmacéutica en Europa 2032 |

USD 44,573.84 millones |

El mercado de externalización de I+D farmacéutica en Europa está conformado por socios de investigación y desarrollo reconocidos globalmente, incluyendo Thermo Fisher Scientific, Syneos Health, ICON, IQVIA, WuXi AppTec, Labcorp Drug Development y Charles River Laboratories, cada uno aprovechando competencias especializadas en ejecución clínica, desarrollo de biológicos y análisis de datos habilitados por IA. Estas empresas continúan fortaleciendo modelos de externalización de servicio completo a través de operaciones clínicas integradas, soporte regulatorio y capacidades avanzadas de laboratorio. Europa Occidental sigue siendo el principal contribuyente regional, representando aproximadamente el 45-48% del total de la cuota de mercado, impulsado por la fuerte presencia de sedes farmacéuticas, clusters de biotecnología maduros e infraestructura de investigación apoyada por el gobierno que fomenta asociaciones de externalización a largo plazo.

Perspectivas del Mercado

- El mercado de subcontratación de I+D farmacéutica en Europa fue valorado en USD 21,424.59 millones en 2024 y se proyecta que alcance los USD 44,573.84 millones para 2032, avanzando a una tasa compuesta anual del 9.59% durante el período de pronóstico.

- La creciente complejidad en el descubrimiento de fármacos, el aumento de biológicos y las terapias personalizadas, y las ventajas de costo de las asociaciones externas de I+D están acelerando la demanda de subcontratación en funciones clínicas y no clínicas.

- Tendencias como el diseño de ensayos habilitados por IA, el monitoreo descentralizado de pacientes y los modelos de subcontratación de extremo a extremo están transformando el marco operativo y reduciendo los tiempos de los ciclos de desarrollo.

- El panorama competitivo incluye CROs y CDMOs globales como Thermo Fisher Scientific, ICON, IQVIA, WuXi AppTec, Syneos Health, Labcorp Drug Development y Charles River Laboratories, compitiendo a través de la especialización y la consolidación estratégica.

- Europa Occidental lidera el mercado con una participación del 48%, seguida por Europa del Norte (20%) y Europa del Sur (17%), mientras que las pequeñas moléculas mantienen la participación dominante en el segmento de tipo de producto, impulsadas por vías regulatorias establecidas y estrategias de gestión del ciclo de vida.

Access crucial information at unmatched prices!

Request your sample report today & start making informed decisions powered by Credence Research Inc.!

Download Sample

Análisis de Segmentación del Mercado:

Por Tipo de Producto

Las pequeñas moléculas representan el segmento dominante en el mercado de subcontratación de I+D farmacéutica en Europa, manteniendo la mayor participación debido a sus vías regulatorias establecidas, menores costos de desarrollo y amplia aplicación en terapias crónicas. La subcontratación del desarrollo de pequeñas moléculas apoya las estrategias de protección de patentes y la gestión del ciclo de vida, impulsando asociaciones para la química medicinal, la optimización de líderes y los servicios bioanalíticos. Sin embargo, los biológicos están expandiéndose rápidamente, impulsados por el crecimiento en biosimilares, terapias celulares y génicas, y la demanda de caracterización especializada de proteínas, lo que fomenta la subcontratación a CROs y CDMOs equipados con infraestructura específica para biológicos y experiencia regulatoria.

- Por ejemplo, Charles River Laboratories entregó más de 42,000 informes y apoyó aproximadamente 1,500 programas de Nuevos Medicamentos en Investigación (IND) en los últimos 12 meses, muchos de los cuales involucraron investigación de pequeñas moléculas en descubrimiento y evaluación de seguridad, apoyando a clientes globales en el avance de la selección de candidatos.”

Por Etapas de Desarrollo

Los servicios clínicos representan la mayor parte del gasto subcontratado, impulsados por el creciente número de ensayos complejos, modelos de ensayos descentralizados y presentaciones regulatorias multinacionales en toda Europa. Las CROs con escalabilidad en ensayos de Fase II–III y herramientas digitales de compromiso con el paciente aseguran más asociaciones a medida que los patrocinadores buscan reducir el tiempo de llegada al mercado y mejorar las tasas de éxito de los ensayos. La subcontratación no clínica sigue creciendo de manera constante, acelerada por la toxicología predictiva, la analítica in vitro y la modelización preclínica avanzada, pero la subcontratación clínica sigue siendo el segmento dominante debido a la mayor intensidad de costos y los plazos más largos asociados con los ensayos en humanos.

- Por ejemplo, ICON ha gestionado más de 1,500 estudios clínicos de Fase II–III a nivel mundial, apoyando programas terapéuticos avanzados en oncología, SNC y enfermedades raras a través de sus plataformas integradas de gestión de ensayos.

Por Tamaño de Empresa

Las empresas pequeñas y medianas dominan la demanda de subcontratación, representando la mayor parte ya que dependen extensamente de la capacidad externa de I+D para acceder a plataformas de descubrimiento de fármacos, experiencia regulatoria e infraestructura clínica sin expandir los costos fijos internos. La subcontratación proporciona una entrada más rápida en áreas terapéuticas competitivas y apoya ciclos de desarrollo eficientes en capital. Las grandes compañías farmacéuticas también participan profundamente en la subcontratación estratégica, pero típicamente para servicios funcionales especializados y expansión geográfica. El papel dominante de los innovadores pequeños y medianos se fortalece con la aparición de clústeres biotecnológicos en Alemania, el Reino Unido, Francia y los países nórdicos, impulsando el desarrollo continuo de la cartera a través de asociaciones.

Impulsores Clave de Crecimiento:

Complejidad Creciente del Desarrollo de Fármacos y Terapias Especializadas

El cambio de Europa hacia la medicina de precisión, biológicos, terapias para enfermedades raras y terapias avanzadas de células y genes está intensificando la demanda de apoyo especializado en investigación y desarrollo por contrato. Las plataformas moleculares complejas, los puntos finales de ensayos con múltiples biomarcadores y la modelización farmacocinética avanzada requieren capacidades que no suelen estar disponibles en entornos internos tradicionales. La subcontratación proporciona acceso a validación de objetivos habilitada por IA, laboratorios de biológicos de alta contención y vías de comercialización certificadas por GMP sin requerir una infraestructura intensiva en capital. Los requisitos regulatorios de seguridad, trazabilidad y diagnósticos complementarios aumentan aún más la necesidad de asociaciones de subcontratación integradas para acelerar las presentaciones y mejorar las tasas de aprobación. A medida que los patrocinadores priorizan la reducción del riesgo de fallos en etapas avanzadas, la subcontratación de estudios de toxicología, perfiles genómicos e investigación traslacional se convierte en una palanca estratégica central, impulsando la expansión del mercado.

- Por ejemplo, Thermo Fisher Scientific opera más de 55 instalaciones GMP y apoya más de 140 programas de desarrollo de terapia génica, permitiendo capacidades avanzadas de análisis, vectores virales y procesamiento celular.

Optimización de Costos y Reducción de Gastos Fijos de I+D

El aumento de los gastos de I+D, el incremento de las duraciones de los ensayos clínicos y los estrictos marcos de cumplimiento obligan a las compañías farmacéuticas en Europa a adoptar modelos de I+D subcontratados como una estrategia central de contención de costos. Los CROs y CDMOs permiten una asignación flexible de recursos, eliminando altos costos de personal interno, bienes raíces e inversión continua en actualizaciones de laboratorio. La subcontratación también apoya capacidades de desarrollo paralelo, reduciendo el tiempo de llegada al mercado y mejorando la productividad de la cartera en múltiples portafolios terapéuticos. Los incentivos gubernamentales favorables para la innovación colaborativa en el Reino Unido, Alemania y Europa Occidental mejoran aún más las redes de investigación transfronterizas. La capacidad de convertir la infraestructura fija en gastos operativos variables permite a las empresas reinvertir los ahorros en activos en etapas avanzadas, diversificación de cartera y vías de comercialización.

- Por ejemplo, Syneos Health gestiona una red de 50,000 clínicos dentro de sus Soluciones de Despliegue, que incluye educadores clínicos de enfermería, enlaces de ciencia médica y directores médicos, lo que permite a los patrocinadores escalar el desarrollo y las operaciones comerciales sin aumentar el personal permanente. (El número total de empleados de la empresa es de aproximadamente 26,000 a 29,000).

Expansión de Startups Biotecnológicas e Innovadores Respaldados por Capital de Riesgo

El aumento en la formación de biotecnologías y derivaciones universitarias en toda Europa impulsa una fuerte demanda de descubrimiento subcontratado, desarrollo preclínico e investigación clínica en etapas tempranas. Estas empresas a menudo operan modelos ligeros en activos, confiando casi por completo en socios externos para avanzar moléculas hacia hitos de prueba de concepto y licencias. El acceso a CROs especializadas ofrece experiencia científica, navegación regulatoria e infraestructura eficiente en capital sin que los accionistas absorban grandes gastos iniciales de I+D. El creciente despliegue de capital de riesgo, incubadoras biotecnológicas respaldadas por el gobierno e iniciativas de comercialización transfronterizas expanden el pipeline de innovación regional. La subcontratación sirve como la columna vertebral que permite a los innovadores pequeños y medianos competir globalmente, mejorando el rendimiento del desarrollo de medicamentos en dominios de terapia emergentes.

Tendencias y Oportunidades Clave:

Ensayos Clínicos Digitales, Evidencia del Mundo Real y Modelos de Investigación Habilitados por IA

El panorama de subcontratación de I+D en Europa está experimentando una transformación digital a medida que los CROs adoptan el diseño de ensayos impulsado por IA, análisis predictivo, plataformas de ensayos clínicos descentralizados y tecnologías de monitoreo remoto de pacientes. La integración de evidencia del mundo real apoya la vigilancia post-mercado, expansiones de etiquetas y negociaciones con pagadores al demostrar el valor terapéutico en tiempo real. Las herramientas digitales reducen la carga del sitio, aceleran el reclutamiento y mejoran la retención de pacientes en ensayos multicountry. A medida que aumenta la prevalencia de enfermedades crónicas y las poblaciones envejecen, la demanda de validación de resultados a largo plazo y basada en datos también crece. La farmacovigilancia habilitada por IA y la gestión automatizada de documentos mejoran el cumplimiento regulatorio y reducen los tiempos de ciclo, creando fuertes oportunidades para plataformas CRO habilitadas por tecnología.

- Por ejemplo, la plataforma Connected Intelligence de IQVIA procesa más de 100 millones de registros longitudinales de pacientes provenientes de más de 30 países, permitiendo el reclutamiento predictivo y la optimización de protocolos para estudios clínicos complejos.

Asociaciones Estratégicas, Consolidación de Fusiones y Adquisiciones, y Modelos de Servicio de Extremo a Extremo

Las empresas farmacéuticas buscan cada vez más marcos de subcontratación de extremo a extremo que cubran descubrimiento, presentación de IND, formulación, escalado de fabricación y estudios post-aprobación. Esta tendencia refuerza la consolidación en el ecosistema de CRO y CDMO de Europa, formando entidades más grandes capaces de ofrecer soluciones de I+D integradas y multifuncionales. Las alianzas estratégicas reducen la complejidad del proveedor, mejoran la continuidad de los datos y agilizan las presentaciones regulatorias en todo el panorama de la EMA. Los centros de innovación colaborativa que vinculan universidades, startups biotecnológicas y CDMOs aceleran la transferencia de tecnología y la preparación comercial. La capacidad de ofrecer paquetes de subcontratación modulares y escalables posiciona a los socios de servicio completo de manera sólida en ciclos de licitación competitivos.

- Por ejemplo, Thermo Fisher Scientific gestiona más de 30 sitios globales de desarrollo y fabricación dentro de su red de servicios farmacéuticos, apoyando programas de medicamentos desde el desarrollo preclínico hasta el suministro comercial.

Desafíos Clave:

Variabilidad Regulatoria y Complejidad de Aprobación Multipaís

El entorno regulatorio fragmentado en los mercados europeos crea una complejidad operativa significativa para los patrocinadores y socios de externalización. Las variaciones en los plazos de aprobación ética, los requisitos de gobernanza de datos, las regulaciones de precios y los estándares de farmacovigilancia extienden los plazos de desarrollo clínico y aumentan la exposición al riesgo. Los esfuerzos de armonización bajo el Reglamento de Ensayos Clínicos de la UE han reducido parte de la carga administrativa; sin embargo, la aplicación específica de cada país, los requisitos de idioma y el cumplimiento de datos digitales siguen siendo desafíos continuos. Las colaboraciones fuera de la UE añaden otra capa de puntos de control procedimentales relacionados con la transferencia de materiales, el intercambio de datos y la comparabilidad GMP. Esta complejidad regulatoria exige una sólida infraestructura de cumplimiento y aumenta el escrutinio en la selección de socios.

Limitaciones de Capacidad, Escasez de Talento y Presión Competitiva

El rápido crecimiento en biológicos, terapias avanzadas y operaciones clínicas digitales ha intensificado la demanda de talento científico y regulatorio altamente calificado en toda Europa. La disponibilidad limitada de bioestadísticos, toxicólogos, especialistas en biológicos GMP y coordinadores de ensayos descentralizados desafía el rendimiento y los cronogramas de entrega de la externalización. Las limitaciones de capacidad en pruebas especializadas, instalaciones de alto contención y fabricación estéril crean cuellos de botella que afectan tanto los plazos como los costos. A medida que la demanda supera la oferta, la competencia por la experiencia aumenta los precios de externalización y alarga los tiempos de espera de los contratos. Este desafío obliga a las CRO a invertir en desarrollo de la fuerza laboral, automatización y estrategias de expansión para cumplir con las expectativas cambiantes de los patrocinadores.

Análisis Regional:

Europa Occidental

Europa Occidental posee la mayor parte del mercado de externalización de I+D farmacéutica en Europa, representando aproximadamente el 48% del gasto total, impulsado por centros farmacéuticos maduros en Alemania, Francia, Suiza y el Reino Unido. La región se beneficia de fuertes ecosistemas de innovación, redes bien establecidas de CRO y CDMO, y la mayor concentración de iniciativas de inversión en biotecnología. La armonización regulatoria favorable, la colaboración universidad-industria y la financiación de investigación respaldada por el gobierno fortalecen las operaciones de ensayos clínicos externalizados y las ciencias traslacionales. El dominio de Europa Occidental se ve reforzado por grandes sedes farmacéuticas y capacidades avanzadas de producción de biológicos, apoyando la demanda continua de modelos de externalización de extremo a extremo.

Europa del Norte

Europa del Norte representa alrededor del 20% de la cuota de mercado regional, respaldada por un clúster biotecnológico en rápida expansión en Suecia, Dinamarca, Finlandia y Noruega. La fuerte presencia en medicina personalizada, desarrollo de terapias digitales y gestión de datos clínicos posiciona a Europa del Norte como un destino de externalización de alto valor. El liderazgo de Dinamarca en investigación de diabetes y metabolismo, la infraestructura de descubrimiento de fármacos impulsada por IA de Suecia y las crecientes líneas de terapia génica impulsan acuerdos de externalización transfronterizos. Aunque más pequeña en escala, la región ofrece un entorno altamente especializado para la innovación en etapas tempranas y capacidades de ensayos clínicos de nicho, respaldado por un compromiso regulatorio simplificado y un alto cumplimiento de inscripción de pacientes.

Europa del Sur

El sur de Europa representa aproximadamente el 17% del mercado, impulsado por operaciones de investigación clínica cada vez más competitivas en costos en España, Italia y Portugal. La región ha emergido como un lugar preferido para ensayos de Fase II-III debido a tiempos de inscripción más rápidos, diversas demografías de pacientes y la expansión de sitios de ensayos basados en hospitales. La creciente infraestructura de ciencias de la vida apoyada por la UE y los incentivos de inversión extranjera fomentan la adopción de la subcontratación entre los fabricantes farmacéuticos regionales. Aunque históricamente centrado en genéricos y formulaciones tradicionales, el sur de Europa está aumentando gradualmente las asociaciones de subcontratación centradas en biológicos, apoyado por colaboraciones académicas y expansiones biotecnológicas medianas dirigidas a oncología, enfermedades infecciosas e inmunoterapias.

Europa del Este

Europa del Este posee aproximadamente el 14% de la cuota de mercado, respaldada por costos laborales competitivos, tiempos regulatorios acelerados y grandes grupos de reclutamiento de pacientes, especialmente en Polonia, Hungría y la República Checa. La región es reconocida por su eficiencia operativa en ensayos clínicos multicéntricos, particularmente en oncología, enfermedades raras e investigación cardiovascular. La demanda de subcontratación se ve impulsada por ventajas de asequibilidad y fuertes iniciativas gubernamentales dirigidas a la inversión en ciencias de la vida. Sin embargo, las limitaciones en infraestructura avanzada de biológicos, capacidad de laboratorio de alta contención y capacidades de ampliación de CDMO restringen la expansión del segmento. Europa del Este sigue siendo un centro atractivo para la subcontratación clínica impulsada por costos mientras avanza gradualmente en capacidades de I+D ascendentes.

Segmentaciones del Mercado:

Por Tipo de Producto

- Moléculas Pequeñas

- Biológicos

Por Etapas de Desarrollo

Por Tamaño de la Empresa

- Empresas Pequeñas y Medianas

- Grandes Empresas

Por Geografía

- Europa Occidental

- Europa del Norte

- Europa del Sur

- Europa del Este

Panorama Competitivo

El mercado europeo de subcontratación de I+D farmacéutica presenta un panorama altamente competitivo y en evolución, conformado por una mezcla de CROs globales, CDMOs especializados, proveedores de servicios biotecnológicos regionales y socios de investigación integrados de extremo a extremo. Las grandes empresas multinacionales tienen una ventaja competitiva gracias a su escala, capacidades de ensayos digitales, experiencia en biológicos y apoyo regulatorio multinacional, lo que les permite asegurar colaboraciones estratégicas a largo plazo. Los proveedores de servicios medianos y de nicho compiten en especialización en descubrimiento temprano, análisis avanzados y experiencia terapéutica en oncología, neurología y enfermedades raras. La consolidación a través de fusiones y adquisiciones está remodelando el mercado a medida que las empresas construyen carteras de servicios más amplias, expanden su presencia geográfica e integran plataformas impulsadas por IA para modelado predictivo y gestión de ensayos descentralizados. Las asociaciones estratégicas con startups biotecnológicas, centros de investigación universitarios y ecosistemas de innovación público-privados fortalecen aún más la posición competitiva, creando un valor diferenciado a través de la rapidez, eficiencia de costos y profundidad científica.

Shape Your Report to Specific Countries or Regions & Enjoy 30% Off!

Análisis de Jugadores Clave

Desarrollos Recientes

- En noviembre de 2025, WuXi AppTec recibió el Premio Global a la Empresa del Año 2025 de Frost & Sullivan, marcando su novena victoria consecutiva, un reconocimiento que subraya la excelencia operativa de WuXi en sus servicios CRDMO (investigación, desarrollo y fabricación por contrato).

- En octubre de 2025, Thermo Fisher Scientific anunció su acuerdo para adquirir Clario Holdings, una importante empresa de gestión de datos de punto final y salud digital. Este movimiento fortalece las capacidades de prueba digital y gestión de datos de Thermo Fisher, posicionándola para una mayor participación en ensayos descentralizados e híbridos.

- En junio de 2025, IQVIA lanzó una nueva suite de agentes de IA personalizados destinados a mejorar la viabilidad de ensayos, el reclutamiento de pacientes y el monitoreo, subrayando su compromiso de integrar análisis avanzados en la subcontratación de ensayos clínicos.

Cobertura del Informe:

El informe de investigación ofrece un análisis detallado basado en Tipo de producto, Etapas de desarrollo, Tamaño de la empresa y Geografía. Detalla a los principales actores del mercado, proporcionando una visión general de su negocio, ofertas de productos, inversiones, fuentes de ingresos y aplicaciones clave. Además, el informe incluye información sobre el entorno competitivo, análisis FODA, tendencias actuales del mercado, así como los principales impulsores y restricciones. Asimismo, discute varios factores que han impulsado la expansión del mercado en los últimos años. El informe también explora la dinámica del mercado, los escenarios regulatorios y los avances tecnológicos que están dando forma a la industria. Evalúa el impacto de factores externos y cambios económicos globales en el crecimiento del mercado. Por último, proporciona recomendaciones estratégicas para nuevos entrantes y empresas establecidas para navegar por las complejidades del mercado.

Perspectivas Futuras:

- Los modelos de subcontratación se expandirán a medida que las empresas farmacéuticas prioricen estructuras de I+D flexibles y rentables.

- El descubrimiento impulsado por IA y el análisis predictivo acelerarán la selección de moléculas y reducirán los riesgos de desarrollo.

- La demanda de subcontratación de biológicos especializados y terapia celular y génica aumentará sustancialmente.

- Los modelos de ensayos clínicos descentralizados e híbridos se convertirán en práctica estándar en toda Europa.

- Las asociaciones estratégicas entre CROs, CDMOs y startups biotecnológicas intensificarán las líneas de innovación.

- Las plataformas de datos digitales mejorarán la recopilación de evidencia del mundo real y las presentaciones regulatorias.

- Más CDMOs invertirán en capacidad de fabricación de biológicos de alta contención y estériles.

- La armonización regulatoria mejorará los tiempos de activación de ensayos y la colaboración transfronteriza.

- El desarrollo de talento y la automatización abordarán la escasez de mano de obra en la investigación especializada.

- Las prácticas de I+D vinculadas a la sostenibilidad y las operaciones de laboratorio ecológicas influirán en las decisiones de subcontratación.