Panoramica del Mercato

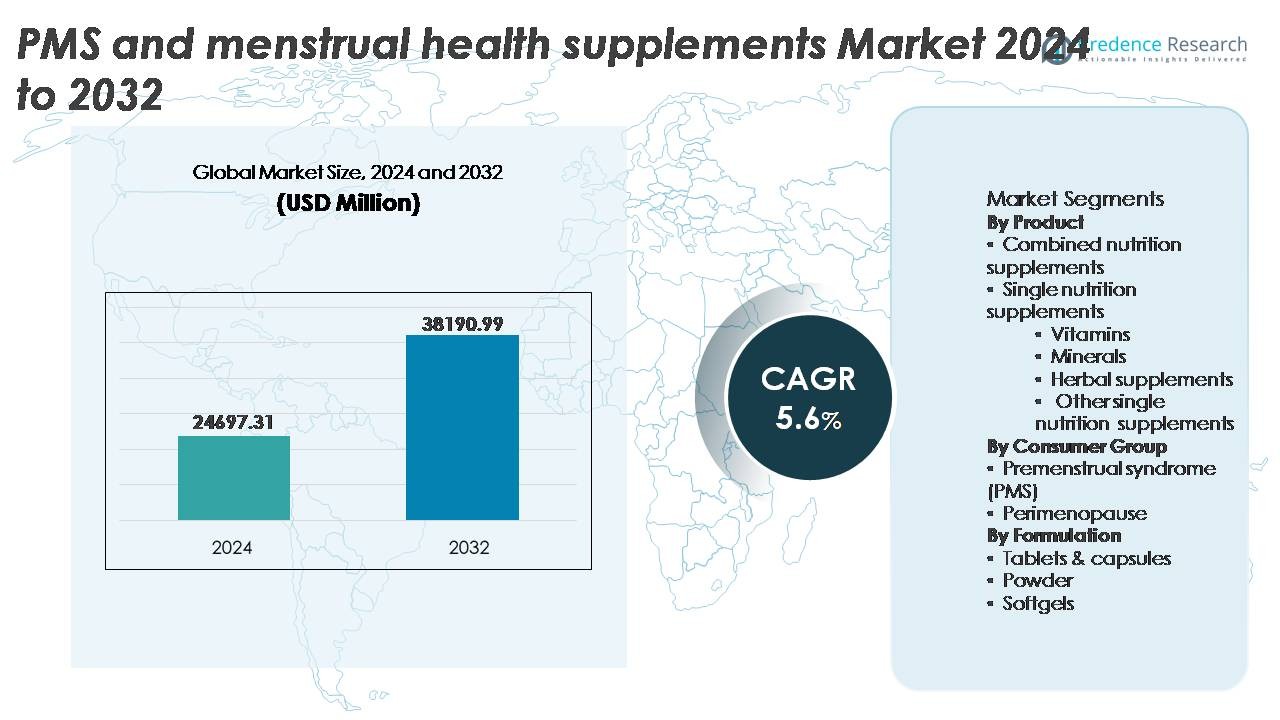

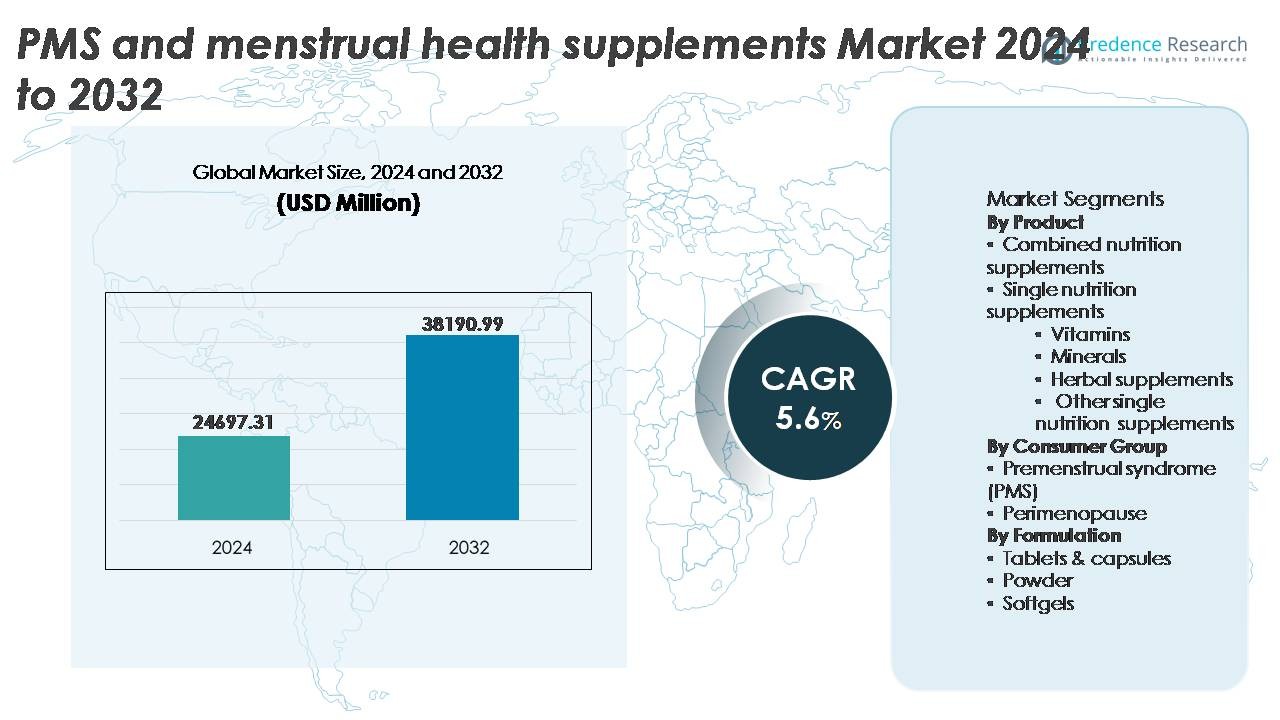

Il mercato degli integratori per la salute mestruale e la sindrome premestruale è stato valutato a 24.697,31 milioni di USD nel 2024 e si prevede che raggiungerà i 38.190,99 milioni di USD entro il 2032, riflettendo un CAGR del 5,6% nel periodo di previsione (2025-2032).

| ATTRIBUTO DEL RAPPORTO |

DETTAGLI |

| Periodo Storico |

2020-2023 |

| Anno Base |

2024 |

| Periodo di Previsione |

2025-2032 |

| Dimensione del Mercato degli Integratori per la Salute Mestruale e la Sindrome Premestruale 2024 |

24.697,31 milioni di USD |

| Mercato degli Integratori per la Salute Mestruale e la Sindrome Premestruale, CAGR |

5,6% |

| Dimensione del Mercato degli Integratori per la Salute Mestruale e la Sindrome Premestruale 2032 |

38.190,99 milioni di USD |

Il mercato degli integratori per la salute mestruale e la sindrome premestruale è modellato da un ecosistema competitivo diversificato che include attori globali affermati e marchi specializzati emergenti come Amway, Archer Daniels Midland, Country Life, CVS Health, DM Pharma, HealthBest, Herbalife International of America, Inc., InStrenghth, JS Health e Looni. Queste aziende competono attraverso formulazioni differenziate, ingredienti supportati da evidenze, una forte presenza al dettaglio e strategie di coinvolgimento dei consumatori digital-first. Il Nord America rimane la regione leader, comandando circa il 38% della quota di mercato grazie a livelli elevati di consapevolezza, accesso a prodotti premium e adozione diffusa di piani di integrazione personalizzati. L’Europa segue come un contributore chiave, guidata dalla domanda di formulazioni clean-label e a base vegetale supportate da rigorosi standard normativi.

Access crucial information at unmatched prices!

Request your sample report today & start making informed decisions powered by Credence Research Inc.!

Download Sample

Approfondimenti di Mercato

- Il mercato degli integratori per la salute mestruale e la sindrome premestruale è stato valutato a 24.697,31 milioni di USD nel 2024 e si prevede che raggiungerà i 38.190,99 milioni di USD entro il 2032 con un CAGR del 5,6%.

- La crescente consapevolezza delle soluzioni naturali e non farmaceutiche per la sindrome premestruale e l’equilibrio ormonale guida la preferenza dei consumatori verso integratori nutrizionali combinati, che attualmente detengono la quota maggiore del segmento di prodotto.

- Le tendenze favoriscono la nutrizione personalizzata, le formulazioni a base vegetale e i modelli D2C basati su abbonamento, con piattaforme digitali di monitoraggio del ciclo che rafforzano il coinvolgimento e gli acquisti ripetuti tra le fasce demografiche più giovani.

- La competizione di mercato si intensifica mentre i marchi globali e le aziende emergenti nel benessere femminile si concentrano su affermazioni clean-label, validazione clinica e approvvigionamento trasparente degli ingredienti, mentre le restrizioni normative sulle affermazioni di salute rimangono un vincolo.

- A livello regionale, il Nord America è in testa con circa il 38% della quota, seguito dall’Europa al 27% e dall’Asia Pacifico al 24%, supportato dall’espansione della penetrazione dell’e-commerce e dalla crescente domanda di formulazioni di integratori supportate da evidenze.

Analisi della Segmentazione del Mercato:

Per Prodotto:

Il mercato degli integratori per la salute mestruale e la sindrome premestruale (PMS) è guidato dagli integratori nutrizionali combinati, che detengono la quota dominante poiché i consumatori preferiscono sempre più miscele olistiche che affrontano molteplici sintomi come fluttuazioni dell’umore, gonfiore, affaticamento e disturbi del sonno. Queste formulazioni integrano tipicamente vitamine, magnesio, acidi grassi omega, estratti vegetali e probiotici, riducendo la necessità di acquisti multipli e migliorando l’aderenza. Gli integratori nutrizionali singoli come vitamine, minerali e soluzioni erboristiche continuano a espandersi, guidati dalle tendenze del benessere personalizzato; tuttavia, la proposta di valore delle formulazioni mirate e multi-beneficio rafforza la posizione leader degli integratori combinati nelle categorie di consumo mainstream e premium.

- Ad esempio, Nature’s Way produce un integratore standardizzato di Black Cohosh contenente 540 mg di estratto di radice supportato da fingerprinting HPLC clinico lotto per lotto, mentre Gaia Herbs offre 2.250 mg di estratto di Curcuma biologica per porzione, supportato dalla tecnologia di doppia estrazione per preservare curcuminoidi e turmeroni mirati al disagio da PMS indotto dall’infiammazione.

Per Gruppo di Consumatori:

All’interno della categoria del gruppo di consumatori, la sindrome premestruale (PMS) rappresenta il segmento dominante, rappresentando la quota più grande a causa della sua alta prevalenza tra le donne in età riproduttiva e della crescente consapevolezza della gestione dei sintomi non farmaceutici. Gli integratori per la PMS affrontano preoccupazioni come crampi, irritabilità e squilibrio ormonale più frequentemente riportati rispetto alle transizioni perimenopausali. Nel frattempo, il segmento della perimenopausa sta emergendo come una nicchia ad alta crescita alimentata da una pianificazione sanitaria anticipata e dalla domanda di alternative naturali di supporto ormonale, tuttavia la sua scala di mercato rimane più piccola rispetto ai modelli di consumo guidati dalla PMS sia nei canali al dettaglio che di e-commerce.

- Ad esempio, la svizzera Max Zeller Söhne AG ha sviluppato un estratto standardizzato di Agnocasto (Ze 440) contenente 20 mg di estratto per compressa per l’uso nella sua formulazione Prefemin®, che è stata studiata in studi clinici multicentrici per gestire i sintomi della PMS.

Per Formulazione:

Le compresse e le capsule rimangono la formulazione leader negli integratori per la salute mestruale e la PMS, guidate dalla lunga durata di conservazione, precisione del dosaggio, portabilità e familiarità consolidata dei consumatori. Questo formato consente un’efficace erogazione per composizioni nutrizionali combinate e singole e supporta innovazioni di capsule etiche pulite e vegane. Le softgel continuano a guadagnare terreno per estratti a base di olio come l’enotera o gli omega-3, mentre le polveri attraggono le fasce demografiche più giovani che preferiscono miscele aromatizzate e bevande funzionali. Nonostante questa crescita, le compresse e le capsule mantengono una quota maggioritaria poiché offrono comodità di dosaggio coerente e vantaggi di costo di produzione inferiori tra marchi di massa e specializzati.

Principali Fattori di Crescita

Crescente Consapevolezza delle Soluzioni Non Farmaceutiche per il Supporto Ormonale e Mestruale

La crescente consapevolezza globale riguardo agli interventi naturali e nutrizionali per l’equilibrio ormonale e il sollievo dai sintomi della sindrome premestruale rimane un catalizzatore primario per la crescita del mercato degli integratori per la salute mestruale. I consumatori più giovani e attenti alla salute cercano sempre più alternative che riducano la dipendenza da analgesici o terapie ormonali su prescrizione, in particolare per condizioni croniche come la sindrome premestruale ricorrente e la dismenorrea. Le piattaforme educative digitali, le campagne per la salute delle donne e le consulenze telemediche hanno ampliato l’accesso a guide esperte, migliorando la comprensione delle carenze nutrizionali associate al disagio mestruale. Le strategie di marketing che enfatizzano ingredienti con etichetta pulita, a base vegetale e clinicamente validati rafforzano ulteriormente la transizione dei consumatori dai prodotti farmaceutici sintetici. Inoltre, i rivenditori e i marchi specializzati nel benessere femminile hanno ampliato la visibilità dei prodotti attraverso mercati online, modelli di abbonamento e promozione dei prodotti guidata da influencer. Questi sviluppi contribuiscono collettivamente a un forte slancio di adozione nei mercati urbani e semi-urbani, alimentando la rapida espansione delle soluzioni naturali e nutraceutiche per la salute mestruale.

- Ad esempio, Pharmactive Biotech Products ha introdotto Affron® – un estratto di zafferano brevettato che fornisce 28 mg per capsula standardizzato al 5% di lepticrosalidi, supportato da sei studi clinici peer-reviewed che dimostrano miglioramenti misurabili nei sintomi emotivi legati alla sindrome premestruale.

Nutrizione Personalizzata e Integrazione Specifica per Condizioni

Il crescente spostamento verso la nutrizione personalizzata sta guidando innovazioni di prodotto mirate, adattate ai cicli ormonali individuali, ai modelli di vita e ai profili di carenza. Valutazioni basate sul DNA, test del microbioma e monitoraggio del ciclo tramite app consentono ai marchi di integratori di progettare soluzioni che affrontano sintomi specifici come squilibrio dell’umore, ritenzione idrica, bassa energia o irritabilità cognitiva. I pacchetti di integratori basati su abbonamento integrati con promemoria digitali migliorano l’aderenza e la fidelizzazione dei clienti. Inoltre, le raccomandazioni professionali di ginecologi, naturopati e nutrizionisti supportano l’accettazione di formulazioni specifiche per condizioni come parte di piani di salute preventiva. L’emergere di kit di sollievo dalla sindrome premestruale, integratori sincronizzati con il ciclo e piani nutrizionali basati sulle fasi riflette la crescente domanda di personalizzazione scientificamente allineata. Poiché i consumatori apprezzano sempre più il benessere di precisione rispetto alle formulazioni generiche, le aziende che offrono modelli di personalizzazione basati sui dati ottengono un vantaggio competitivo attraverso l’efficacia percepita, la fedeltà al marchio e il potenziale di prezzi premium.

- Ad esempio, la piattaforma di personalizzazione degli integratori con sede nel Regno Unito, Vitl, utilizza test del DNA e del sangue a domicilio per fornire raccomandazioni personalizzate. Il loro test del DNA analizza numerosi tratti genetici (circa 40, non specificamente 28), mentre i test del sangue misurano biomarcatori chiave come i livelli di vitamina D e ferro.

Espansione dell’E-Commerce e dei Marchi di Salute Femminile Diretti al Consumatore

I modelli di distribuzione guidati dall’e-commerce contribuiscono significativamente alla crescita del mercato migliorando l’accessibilità dei prodotti e consentendo la differenziazione del marchio in un panorama competitivo affollato. I marchi di integratori per la salute femminile sfruttano le piattaforme digitali per offrire contenuti educativi, quiz sui sintomi e vantaggi di abbonamento che creano coinvolgimento personalizzato e acquisti ripetuti. I canali di vendita transfrontalieri facilitano anche l’ingresso di marchi internazionali nei mercati emergenti dove le soluzioni per la sindrome premestruale rimangono poco penetrate. Le tendenze del commercio sociale, in particolare la dimostrazione di prodotti guidata dagli influencer e la convalida della comunità tramite recensioni, accelerano la conversione nei gruppi demografici più giovani. I marchi diretti al consumatore riducono la dipendenza dalle farmacie tradizionali ed espandono i portafogli SKU senza limitazioni al dettaglio. Inoltre, le piattaforme online consentono la divulgazione trasparente dell’approvvigionamento degli ingredienti, della convalida clinica e del feedback dei clienti, fattori critici per la costruzione della fiducia nelle categorie del benessere mestruale. Questi fattori combinati amplificano il ruolo dell’e-commerce come facilitatore di crescita nell’adozione globale degli integratori mestruali.

Tendenze Chiave & Opportunità

Convalida Clinica degli Ingredienti e Formulazioni Supportate da Evidenze

Una tendenza di mercato notevole è la crescente domanda di ingredienti clinicamente convalidati come magnesio, estratto di agnocasto, vitamina B6, probiotici e acidi grassi omega supportati da ricerche sulla regolazione ormonale, modulazione dell’infiammazione e stabilizzazione dell’umore. I marchi evidenziano sempre più i riferimenti agli studi clinici, le concentrazioni standardizzate degli ingredienti e i test di terze parti nella loro comunicazione di prodotto. Questo cambiamento crea opportunità per i produttori che investono in R&S, allineamento normativo e affermazioni sulla salute supportate dalla scienza. Le approvazioni professionali da parte degli operatori sanitari migliorano ulteriormente la credibilità. Poiché i consumatori danno priorità a decisioni informate, la differenziazione basata su evidenze offre un forte vantaggio competitivo, in particolare nei segmenti di prodotti premium dove trasparenza ed efficacia guidano il comportamento d’acquisto.

· Ad esempio, l’ingrediente di marca di Givaudan “Zanthosyn®” (astaxantina) è prodotto utilizzando microalghe Haematococcus pluvialis attraverso un sistema di fotobioreattore chiuso, fornendo 12 mg di astaxantina per capsula con purezza verificata ≥98% tramite test HPLC, ed è stato valutato in numerosi studi clinici che investigano il suo impatto sui marcatori ossidativi legati alla fatica da sindrome premestruale.

Crescita delle Formulazioni a Base Vegetale, Etichetta Pulita e Senza Allergeni

L’adozione crescente di stili di vita vegani, attenti agli allergeni e privi di sostanze chimiche presenta opportunità sostanziali per gli integratori per la salute mestruale a etichetta pulita. I consumatori rifiutano sempre più conservanti artificiali, gelatina, coloranti sintetici e additivi che alterano gli ormoni. Il passaggio accelerato verso ingredienti a base vegetale si allinea con quadri di sostenibilità più ampi e impegni di approvvigionamento etico. Le affermazioni di etichetta pulita come non OGM, senza glutine, senza soia e senza zucchero servono come differenziatori ad alto impatto che guidano la fedeltà al marchio. Questa tendenza espande la penetrazione del mercato oltre gli utenti principali della sindrome premestruale in segmenti di benessere più ampi, inclusi fitness, vendita al dettaglio biologica e consumatori orientati allo stile di vita. I produttori che adottano derivati botanici, eccipienti naturali e imballaggi biodegradabili trarranno vantaggio dallo slancio normativo che favorisce standard di prodotto sicuri per l’ambiente.

- Ad esempio, il Gruppo Aenova offre la sua consolidata linea VegaGels® di softgel a base vegetale, utilizzando una formulazione basata su polisaccaridi di origine vegetale (come amidi ed estratti di alghe) come alternativa alla gelatina di origine bovina o suina.

Principali Sfide

Controllo Normativo e Limitazioni sui Claim di Salute

Il controllo normativo riguardante la categorizzazione degli integratori, i livelli di ingredienti consentiti e i claim di salute rappresenta una sfida significativa per i partecipanti al mercato. Le variazioni nei quadri normativi tra le regioni che spaziano dalla classificazione alimentare, terapeutica o nutraceutica complicano la standardizzazione globale dei prodotti e i tempi di approvazione. Le restrizioni sui claim relativi all’equilibrio ormonale, al benessere psicologico o alla salute riproduttiva richiedono ai marchi di investire in documentazione estensiva, validazione clinica e strategie di comunicazione conformi. I marchi piccoli ed emergenti spesso affrontano alti costi di conformità, cambiamenti di etichettatura e barriere all’ingresso nei mercati regolamentati. La comprensione incoerente dei consumatori sulla regolamentazione degli integratori alimenta anche lo scetticismo riguardo alla sicurezza, al dosaggio e ai risultati, limitando il potenziale di adozione senza forti iniziative educative.

Saturazione del Mercato e Barriere alla Differenziazione in un Paesaggio Altamente Competitivo

Il settore degli integratori per la salute mestruale e la sindrome premestruale è sempre più saturo di aziende nutraceutiche tradizionali, marchi farmaceutici, nuovi entranti a base vegetale e startup digitali D2C, creando una forte competizione e pressione sui prezzi. Molte formulazioni si basano su combinazioni di ingredienti simili come magnesio, vitamina B6 e botanici rendendo difficile la differenziazione del prodotto. I consumatori affrontano un sovraccarico di informazioni, portando a una fatica decisionale e a una dipendenza dal riconoscimento del marchio piuttosto che dal merito clinico. Inoltre, le elevate spese di marketing per la visibilità sociale e le collaborazioni con influencer comprimono i margini per i nuovi entranti. Per superare le sfide della saturazione, i marchi devono concentrarsi su formulazioni uniche, miscele proprietarie, claim clinicamente validati e personalizzazione abilitata dalla tecnologia per rafforzare la rilevanza in un mercato in rapida evoluzione.

Analisi Regionale

Nord America

Il Nord America detiene la posizione di leader nel mercato degli integratori per la salute mestruale e la sindrome premestruale, rappresentando circa il 38% della quota globale, supportato da una alta consapevolezza dei consumatori, forte potere d’acquisto e accesso a prodotti per la salute delle donne clinicamente validati. Gli Stati Uniti dominano la domanda regionale con una crescente adozione di piani di integratori personalizzati e marchi D2C basati su abbonamento. I professionisti della salute raccomandano sempre più interventi nutrizionali per integrare la gestione dei sintomi della sindrome premestruale e della perimenopausa. Un’ampia penetrazione al dettaglio tra farmacie, negozi di benessere specializzati e e-commerce rafforza ulteriormente la visibilità del prodotto. L’aumento della sensibilizzazione sulla salute ormonale e i programmi di benessere sul posto di lavoro sostengono lo slancio attraverso canali commerciali a lungo termine.

Europa

L’Europa cattura circa il 27% del mercato degli integratori per la salute mestruale e la sindrome premestruale, guidata da una rigorosa governance normativa, preferenze dei consumatori per etichette pulite e una crescente domanda di alternative a base vegetale e non farmaceutiche. Paesi come Germania, Regno Unito e Francia guidano l’adozione del mercato supportati da campagne di sensibilizzazione che promuovono l’educazione mestruale e l’integrazione nutrizionale. La popolazione femminile invecchiante della regione alimenta la domanda di prodotti focalizzati sulla perimenopausa, mentre le emergenti piattaforme digitali di telemedicina facilitano l’accesso a una guida professionale. L’enfasi normativa sulla trasparenza degli ingredienti e la sostanzialità scientifica rafforza la fiducia dei consumatori, incoraggiando l’adozione di formulazioni supportate clinicamente. L’espansione dell’e-commerce e la distribuzione guidata dalle farmacie continuano a plasmare le strategie competitive.

Asia Pacific

L’Asia Pacifico rappresenta circa il 24% del mercato ed è la regione in più rapida crescita grazie all’espansione delle basi di consumatori della classe media, all’urbanizzazione e alla crescente accettazione degli integratori per la salute delle donne. Mercati come Cina, India, Giappone e Corea del Sud dimostrano una crescente apertura verso soluzioni nutrizionali per la sindrome premestruale e l’equilibrio ormonale, supportati da cambiamenti culturali e dalla crescita del mercato digitale. I rimedi erboristici tradizionali integrati nelle formulazioni moderne degli integratori aumentano l’attrattiva del prodotto. La crescente partecipazione delle donne alla forza lavoro spinge a dare priorità alla gestione del benessere mentale e fisico. Sebbene la consolidazione dei marchi sia limitata, gli operatori internazionali sfruttano l’e-commerce transfrontaliero per accelerare la penetrazione regionale.

America Latina

L’America Latina rappresenta circa il 6% del mercato, con l’adozione influenzata dalle crescenti campagne di sensibilizzazione sulla salute delle donne e dall’espansione dei marchi nutraceutici legati al settore farmaceutico. Brasile e Messico generano la maggior parte della domanda, supportati dall’aumento dei redditi disponibili e dal miglioramento dell’accesso agli integratori di marca attraverso farmacie online e al dettaglio. Le attività di produzione locale si stanno espandendo per soddisfare la domanda di soluzioni economiche per la sindrome premestruale. Tuttavia, le disparità economiche e la minore armonizzazione normativa tra i paesi creano problemi di sensibilità ai prezzi. La graduale normalizzazione delle conversazioni sul benessere delle donne e le emergenti campagne di marketing guidate dagli influencer dovrebbero rafforzare le opportunità di mercato a lungo termine.

Medio Oriente & Africa

La regione del Medio Oriente e Africa detiene circa il 5% del mercato degli integratori per la sindrome premestruale e la salute mestruale, guidata da investimenti progressivi nella sanità e un crescente focus sul benessere preventivo. Mercati come gli Emirati Arabi Uniti e l’Arabia Saudita dimostrano un’adozione più rapida attribuita al posizionamento premium dei prodotti e alle raccomandazioni guidate da consultazioni mediche. Le iniziative di salute pubblica e la crescente partecipazione delle donne alla forza lavoro contribuiscono alla crescente accettazione dell’integrazione nutrizionale. Tuttavia, le barriere culturali, i livelli di consapevolezza inferiori e la limitata varietà di prodotti nei canali di vendita al dettaglio tradizionali temperano l’espansione diffusa. L’accesso all’e-commerce e i livelli di istruzione più elevati tra i consumatori più giovani spingono gradualmente la domanda di formulazioni supportate clinicamente.

Segmentazioni di Mercato:

Per Prodotto

- Integratori nutrizionali combinati

- Integratori nutrizionali singoli

- Vitamine

- Minerali

- Integratori erboristici

- Altri integratori nutrizionali singoli

Per Gruppo di Consumatori

- Sindrome premestruale (PMS)

- Perimenopausa

Per Formulazione

- Compresse & capsule

- Polvere

- Softgels

Per Geografia

- Nord America

- Stati Uniti

- Canada

- Messico

- Europa

- Germania

- Francia

- Regno Unito

- Italia

- Spagna

- Resto d’Europa

- Asia Pacifico

- Cina

- Giappone

- India

- Corea del Sud

- Sud-est asiatico

- Resto dell’Asia Pacifico

- America Latina

- Brasile

- Argentina

- Resto dell’America Latina

- Medio Oriente & Africa

- Paesi del GCC

- Sud Africa

- Resto del Medio Oriente e Africa

Panoramica Competitiva

Il mercato degli integratori per la salute mestruale e la sindrome premestruale presenta un panorama competitivo definito da aziende nutraceutiche consolidate, emergenti marchi di salute femminile D2C e operatori del benessere supportati da aziende farmaceutiche che si diversificano nelle categorie di supporto ormonale. I principali marchi enfatizzano formulazioni con etichetta pulita, validazione clinica e posizionamento differenziato degli ingredienti come estratto di agnocasto, miscele di magnesio, probiotici e acidi grassi omega per rafforzare le affermazioni di efficacia. I marchi nativi digitali sfruttano app per il monitoraggio del ciclo, modelli di abbonamento e pacchetti personalizzati per generare entrate ricorrenti e migliorare il coinvolgimento dei consumatori. Nel frattempo, i player multinazionali espandono la distribuzione attraverso farmacie, catene di vendita al dettaglio e piattaforme di e-commerce per consolidare la presenza sul mercato. Le partnership strategiche con operatori sanitari, fornitori di telemedicina e cliniche per la fertilità sono sempre più utilizzate per costruire fiducia e influenzare le decisioni di acquisto. L’attività competitiva include anche investimenti in R&S, conformità normativa e acquisizione di innovatori di integratori di nicchia. Man mano che le aspettative dei consumatori evolvono verso trasparenza, sicurezza e personalizzazione, le aziende in grado di abbinare la credibilità scientifica con strumenti di coinvolgimento digitale mantengono un chiaro vantaggio competitivo.

Shape Your Report to Specific Countries or Regions & Enjoy 30% Off!

Analisi dei Giocatori Chiave

- JS Health

- HealthBest

- InStrenghth

- DM Pharma

- CVS Health

- Archer Daniels Midland

- Looni

- Country Life

- Amway

- Herbalife International of America, Inc.

Sviluppi Recenti

- Nel 2025, HealthBest offre un prodotto etichettato “PMS-Best Integratore Alimentare Menstruale” rivolto ai cicli mestruali e al supporto per la sindrome premestruale.

- Ad agosto 2022, Looni ha lanciato Balance Beam Mood Complex, un integratore vegano per la salute mestruale che include ingredienti come 5-HTP, ashwagandha, L-teanina e vitamina B per supportare l’equilibrio ormonale e dei neurotrasmettitori, aiutando a ridurre sbalzi d’umore e irritazione. Questo ha aiutato l’azienda ad ampliare la sua offerta di prodotti e ad aumentare le vendite.

Copertura del Rapporto

Il rapporto di ricerca offre un’analisi approfondita basata su Prodotto, Gruppo di consumatori, Formulazione e Geografia. Dettaglia i principali attori del mercato, fornendo una panoramica delle loro attività, offerte di prodotti, investimenti, flussi di entrate e applicazioni chiave. Inoltre, il rapporto include approfondimenti sull’ambiente competitivo, analisi SWOT, tendenze di mercato attuali, nonché i principali driver e vincoli. Inoltre, discute vari fattori che hanno guidato l’espansione del mercato negli ultimi anni. Il rapporto esplora anche le dinamiche di mercato, gli scenari normativi e i progressi tecnologici che stanno plasmando l’industria. Valuta l’impatto dei fattori esterni e dei cambiamenti economici globali sulla crescita del mercato. Infine, fornisce raccomandazioni strategiche per i nuovi entranti e le aziende consolidate per navigare nelle complessità del mercato.

Prospettive Future

- Il mercato adotterà sempre più protocolli di integrazione personalizzati e sincronizzati con il ciclo, allineati ai modelli ormonali individuali.

- Le formulazioni supportate da evidenze con ingredienti studiati clinicamente diventeranno una priorità per la fiducia dei consumatori e la conformità normativa.

- Prodotti a base vegetale, con etichetta pulita e privi di allergeni guadagneranno maggiore trazione nei canali di vendita al dettaglio e e-commerce globali.

- Le partnership con piattaforme di telemedicina e app digitali per la salute delle donne espanderanno i modelli di integrazione guidata.

- I marchi integreranno strumenti di valutazione basati su AI per raccomandare regimi di integrazione personalizzati e monitorare il miglioramento dei sintomi.

- Combinazioni funzionali a supporto dell’umore, del sonno, della salute intestinale e dell’infiammazione guideranno l’innovazione multifunzionale.

- La crescente collaborazione con ginecologi e nutrizionisti aumenterà l’approvazione clinica e l’adozione.

- La sostenibilità degli imballaggi e i formati di consegna riciclabili influenzeranno le decisioni di acquisto tra i consumatori attenti all’ambiente.

- L’espansione nelle categorie di benessere perimenopausale e riproduttivo diversificherà la domanda di prodotti oltre le soluzioni focalizzate sulla sindrome premestruale.

- Il commercio elettronico transfrontaliero e la globalizzazione dei marchi di benessere femminile accelereranno l’accessibilità e la penetrazione del mercato.