Visão Geral do Mercado

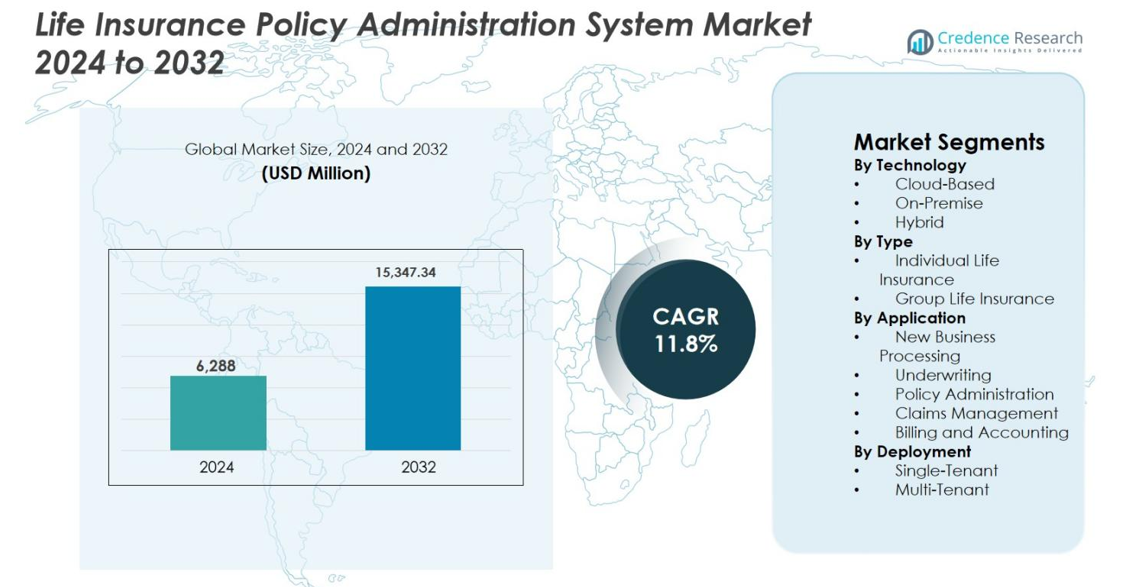

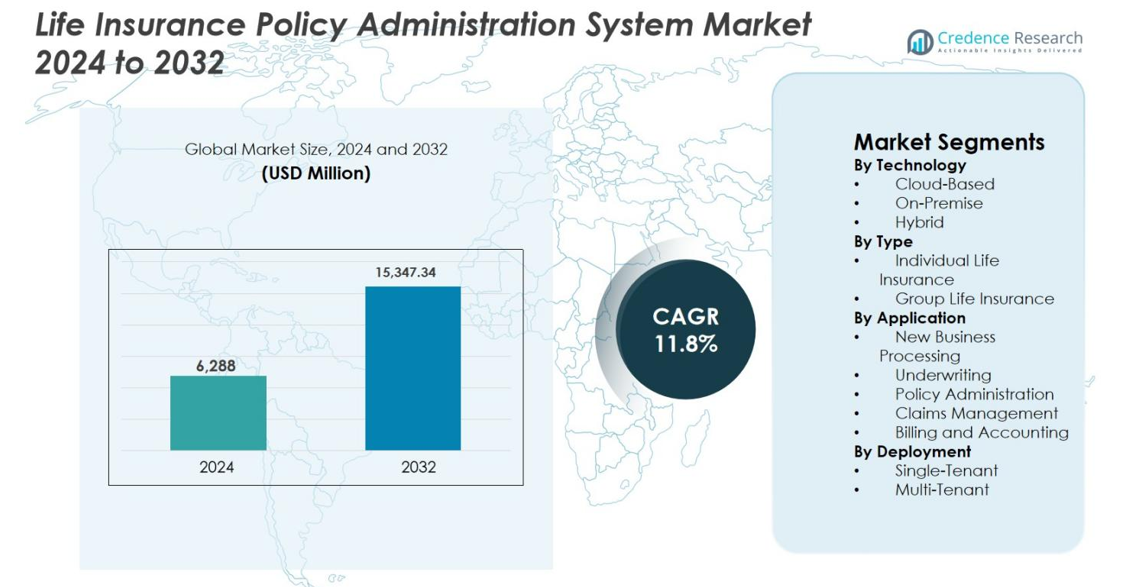

O tamanho do mercado do Sistema de Administração de Apólices de Seguro de Vida foi avaliado em USD 6.288 milhões em 2024 e espera-se que atinja USD 15.347,34 milhões até 2032, expandindo a uma CAGR de 11,8% durante o período de previsão.

| ATRIBUTO DO RELATÓRIO |

DETALHES |

| Período Histórico |

2020-2023 |

| Ano Base |

2024 |

| Período de Previsão |

2025-2032 |

| Tamanho do Mercado do Sistema de Administração de Apólices de Seguro de Vida 2024 |

USD 6.288 milhões |

| Mercado de Sistema de Administração de Apólices de Seguro de Vida, CAGR |

11,8% |

| Tamanho do Mercado do Sistema de Administração de Apólices de Seguro de Vida 2032 |

USD 15.347,34 milhões |

O mercado de Sistema de Administração de Apólices de Seguro de Vida é caracterizado pela forte presença de provedores de software de seguros estabelecidos e empresas globais de serviços de TI focadas na modernização dos sistemas principais e na habilitação digital. Principais players como Majesco, Oracle, Accenture, Infosys, EIS Group, Insurity, EXL, FAST Technology e Edlund competem através de plataformas configuráveis, implantações nativas em nuvem e profundo conhecimento no domínio de seguros. Essas empresas investem em automação, análise e integração baseada em API para suportar ciclos de vida de apólices complexas e conformidade regulatória. Regionalmente, a América do Norte lidera o mercado com uma participação de 38,4%, apoiada pela adoção precoce de tecnologia e iniciativas de modernização em grande escala, seguida pela Europa com 26,1% e Ásia-Pacífico com 22,7%, onde a rápida expansão do seguro digital continua a fortalecer o impulso do mercado.

Insights de Mercado

- O mercado de Sistema de Administração de Apólices de Seguro de Vida foi avaliado em USD 6.288 milhões em 2024 e projeta-se que atinja USD 15.347,34 milhões até 2032, crescendo a uma CAGR de 11,8% durante o período de previsão, impulsionado pelo aumento da digitalização e iniciativas de modernização dos sistemas principais de seguros.

- A crescente demanda por gestão automatizada do ciclo de vida das apólices, lançamentos de produtos mais rápidos e experiência aprimorada do cliente impulsiona a adoção, com a implantação baseada em nuvem liderando o segmento de tecnologia com uma participação de 58,6%.

- Tendências de mercado destacam o aumento da adoção de modelos SaaS, ecossistemas baseados em API e plataformas habilitadas para análise, enquanto as aplicações de administração de apólices dominam com uma participação de segmento de 41,8%.

- O ambiente competitivo inclui provedores de software de seguros especializados e empresas globais de TI focadas em plataformas configuráveis, migração para a nuvem e integração de sistemas para fortalecer a agilidade dos seguradores.

- Regionalmente, a América do Norte lidera com uma participação de mercado de 38,4%, seguida pela Europa com 26,1% e Ásia-Pacífico com 22,7%, enquanto regiões emergentes mostram crescimento constante impulsionado pela expansão do seguro digital.

Access crucial information at unmatched prices!

Request your sample report today & start making informed decisions powered by Credence Research Inc.!

Download Sample

Análise de Segmentação de Mercado:

Por Tecnologia

O mercado de Sistemas de Administração de Apólices de Seguro de Vida é segmentado em modelos de implantação baseados em nuvem, no local e híbridos. Os sistemas baseados em nuvem dominam o segmento, representando 58,6% de participação de mercado, impulsionados pela escalabilidade, implementação mais rápida e menor custo total de propriedade. As seguradoras estão adotando cada vez mais plataformas em nuvem para apoiar o atendimento digital de apólices, operações remotas e configuração rápida de produtos. Análises integradas, integração de API e atualizações regulatórias fortalecem ainda mais a adoção. Soluções híbridas estão ganhando força entre seguradoras de médio a grande porte que buscam modernização gradual, enquanto sistemas no local mantêm relevância em regiões com restrições rigorosas de soberania de dados e infraestrutura legada.

- Por exemplo, a plataforma NGIN da Infosys McCamish é posicionada como um sistema de administração de apólices de seguro de vida e anuidades nativo da nuvem, usado por seguradoras globais para gerenciar ciclos de vida completos de apólices com suporte multi-geo e infraestrutura escalável

Por Tipo

Com base no tipo, o mercado de Sistemas de Administração de Apólices de Seguro de Vida inclui seguro de vida individual e seguro de vida em grupo. O seguro de vida individual lidera com uma participação de 64,2%, apoiado pela crescente demanda por apólices personalizadas, estruturas de prêmios flexíveis e produtos de proteção de longo prazo. As seguradoras exigem sistemas avançados para gerenciar ciclos de vida complexos de apólices, endossos, renovações e atendimento ao cliente. O crescimento das populações de classe média, canais digitais diretos ao consumidor e personalização de produtos impulsionam a adoção do sistema. Os sistemas de seguro de vida em grupo crescem de forma constante, impulsionados pela expansão da cobertura patrocinada por empregadores e pela necessidade de automação para administração de apólices em grande volume.

- Por exemplo, a MetLife modernizou suas operações de seguro de vida individual ao implantar plataformas avançadas de administração de apólices que suportam produtos configuráveis, fluxos de trabalho de subscrição automatizados e atendimento contínuo de apólices através de canais digitais.

Por Aplicação

Por aplicação, o mercado abrange processamento de novos negócios, subscrição, administração de apólices, gestão de sinistros e faturamento e contabilidade. A administração de apólices é o subsegmento dominante com uma participação de mercado de 41,8%, pois forma o núcleo operacional das seguradoras de vida. A demanda é impulsionada pela necessidade de atualizações de apólices em tempo real, endossos automatizados, gestão de conformidade e atendimento ao cliente sem interrupções. A integração com CRM, análises e canais digitais aumenta a eficiência e a retenção. O aumento dos volumes de apólices, a complexidade regulatória e a mudança para o processamento direto aceleram ainda mais a adoção de módulos avançados de administração de apólices.

Principais Motores de Crescimento

Transformação Digital e Modernização de Sistemas Centrais

A transformação digital acelerada no setor de seguros é um motor de crescimento primário para o mercado de Sistemas de Administração de Apólices de Seguro de Vida. As seguradoras estão substituindo plataformas legadas e monolíticas por sistemas modernos e configuráveis de administração de apólices para melhorar a agilidade, reduzir custos operacionais e apoiar lançamentos de produtos mais rápidos. Sistemas modernos permitem processamento direto, fluxos de trabalho automatizados e atendimento de apólices em tempo real, melhorando significativamente a eficiência operacional. O aumento das expectativas dos clientes por integração digital, portais de autoatendimento e engajamento omnicanal impulsiona ainda mais as seguradoras a modernizar sistemas centrais. Além disso, a complexidade regulatória e as frequentes mudanças de produtos exigem plataformas flexíveis que suportem rápida configuração e atualizações de conformidade. À medida que as seguradoras priorizam a modernização para permanecer competitivas e digitalmente resilientes, a demanda por soluções avançadas de administração de apólices continua a crescer de forma constante.

- Por exemplo, a AXA avançou sua transformação digital modernizando os sistemas centrais de seguro de vida para permitir processamento direto, subscrição automatizada e atendimento de apólices em tempo real, melhorando a velocidade e a eficiência operacional em todos os pontos de contato com o cliente.

Aumento da Demanda por Personalização de Produtos e Tempo de Mercado Mais Rápido

O crescente desejo por produtos de seguro de vida personalizados impulsiona fortemente a adoção de sistemas avançados de administração de apólices. Os clientes buscam cada vez mais opções de cobertura flexíveis, cláusulas personalizadas, estruturas de prêmios dinâmicas e recursos baseados no uso. Para atender a essas expectativas, as seguradoras precisam de sistemas capazes de rápida configuração de produtos, precificação baseada em regras e gestão automatizada do ciclo de vida da apólice. Plataformas modernas permitem que as seguradoras projetem, testem e lancem novos produtos rapidamente, sem a necessidade de codificação extensa, reduzindo significativamente o tempo de mercado. Essa capacidade apoia a diferenciação competitiva em mercados saturados. Além disso, ofertas personalizadas geram maior engajamento e retenção de clientes, tornando sistemas robustos de administração de apólices um investimento estratégico para seguradoras focadas em crescimento e rentabilidade a longo prazo.

- Por exemplo, a HDFC Life fortaleceu sua arquitetura de produtos digitais por meio de capacidades avançadas de administração de apólices que permitem rápida personalização de produtos de vida individuais e atendimento contínuo através de canais digitais.

Expansão da Distribuição Digital e Canais Diretos ao Consumidor

A rápida expansão dos canais de distribuição digital é outro grande motor de crescimento para o mercado de Sistemas de Administração de Apólices de Seguro de Vida. As seguradoras dependem cada vez mais de portais online, aplicativos móveis, plataformas de bancassurance e agentes digitais para adquirir e atender clientes. Esses canais exigem integração perfeita com sistemas centrais de administração de apólices para permitir decisões de subscrição em tempo real, emissão instantânea de apólices e faturamento automatizado. Plataformas avançadas suportam conectividade baseada em API, permitindo que as seguradoras façam parcerias com fintechs, agregadores e provedores de seguros embutidos. À medida que os volumes de vendas digitais aumentam, as seguradoras devem escalar o processamento e atendimento de apólices de forma eficiente, reforçando a demanda por sistemas robustos de administração de apólices habilitados para a nuvem.

Tendências e Oportunidades Principais

Mudança para Modelos de Implantação Baseados em Nuvem e SaaS

A transição para modelos de implantação baseados em nuvem e software como serviço representa uma tendência e oportunidade chave no mercado de Sistemas de Administração de Apólices de Seguro de Vida. As seguradoras estão adotando cada vez mais plataformas em nuvem para alcançar escalabilidade, implementação mais rápida e custos reduzidos de infraestrutura. Sistemas baseados em nuvem permitem atualizações contínuas, conformidade regulatória rápida e capacidades aprimoradas de recuperação de desastres. Eles também suportam análises avançadas, automação impulsionada por IA e operações remotas. Para os fornecedores, a adoção da nuvem abre oportunidades para oferecer soluções modulares baseadas em assinatura que atraem seguradoras de pequeno e médio porte. À medida que a aceitação regulatória de ambientes em nuvem melhora globalmente, a implantação em nuvem continua a desbloquear oportunidades de crescimento a longo prazo.

- Por exemplo, o Grupo Zurich Insurance migrou cargas de trabalho de seguros principais para plataformas em nuvem para permitir atualizações contínuas do sistema, recuperação de desastres mais robusta e conformidade regulatória mais rápida em várias regiões.

Integração de Análises Avançadas e Automação Inteligente

A integração de análises avançadas, inteligência artificial e automação inteligente está emergindo como uma grande oportunidade para os fornecedores de sistemas de administração de apólices. As seguradoras utilizam análises para obter insights em tempo real sobre o desempenho de apólices, comportamento do cliente e eficiência operacional. A automação habilitada por IA melhora a precisão da subscrição, detecta anomalias no atendimento de apólices e simplifica os processos de sinistros e faturamento. Fluxos de trabalho inteligentes reduzem a intervenção manual, diminuem as taxas de erro e melhoram a experiência do cliente. Fornecedores que incorporam capacidades de análises e automação dentro das plataformas principais de administração de apólices podem oferecer maior valor, apoiando a tomada de decisões baseada em dados e a otimização operacional em toda a cadeia de valor do seguro.

- Por exemplo, a Sun Life Financial utiliza automação inteligente e análises incorporadas em suas plataformas de administração de apólices para simplificar faturamento, alterações de apólices e consultas de clientes, permitindo tempos de resposta mais rápidos e experiências consistentes em múltiplos canais.

Desafios Principais

Complexidade da Migração de Sistemas Legados e Integração de Dados

A migração de sistemas de administração de apólices legados apresenta um desafio significativo para as seguradoras. Plataformas legadas frequentemente contêm décadas de dados de apólices, fluxos de trabalho personalizados e configurações regulatórias, tornando a migração complexa e demorada. A limpeza, mapeamento e validação de dados requerem esforço e expertise substanciais. A integração com sistemas adjacentes, como sinistros, faturamento, CRM e plataformas de terceiros, aumenta ainda mais o risco de implementação. Qualquer interrupção durante a migração pode impactar o atendimento de apólices e a confiança do cliente. Essas complexidades podem atrasar iniciativas de modernização e aumentar os custos do projeto, representando uma barreira para a adoção mais rápida de novos sistemas de administração de apólices.

Conformidade Regulatória e Preocupações com a Segurança de Dados

A conformidade regulatória e a segurança de dados continuam sendo desafios críticos no mercado de Sistemas de Administração de Apólices de Seguro de Vida. As seguradoras devem cumprir leis de proteção de dados em evolução, requisitos de relatórios e regulamentações de solvência em várias jurisdições. Os sistemas de administração de apólices lidam com dados sensíveis de clientes, tornando-os alvos principais para ameaças cibernéticas. Garantir a privacidade dos dados, controles de acesso seguros e prontidão para auditorias regulatórias aumenta a complexidade do sistema. A adoção da nuvem, embora benéfica, levanta preocupações adicionais em torno da residência de dados e gestão de riscos de terceiros. Fornecedores e seguradoras devem investir continuamente em estruturas de segurança e capacidades de conformidade, aumentando os custos operacionais e de implementação.

Análise Regional

América do Norte

A América do Norte lidera o mercado de Sistemas de Administração de Apólices de Seguro de Vida com uma participação de mercado de 38,4%, impulsionada pela adoção precoce de plataformas digitais de seguro e iniciativas de modernização de sistemas centrais em grande escala. Seguradoras nos EUA e Canadá substituem ativamente sistemas de apólices legados para melhorar a eficiência operacional, conformidade regulatória e experiência do cliente. A forte demanda por soluções baseadas em nuvem, ecossistemas orientados por API e serviços de apólices habilitados para análises apoia o crescimento do mercado. A alta penetração de seguros, portfólios de produtos complexos e requisitos regulatórios rigorosos aceleram ainda mais o investimento em sistemas avançados de administração de apólices, tornando a América do Norte o mercado regional mais maduro e orientado por tecnologia.

Europa

A Europa representa 26,1% do mercado de Sistemas de Administração de Apólices de Seguro de Vida, apoiada pela modernização impulsionada por regulamentações e crescente adoção digital entre as seguradoras. A conformidade com estruturas como GDPR e Solvência II aumenta a demanda por plataformas de administração de apólices flexíveis e prontas para auditoria. As seguradoras europeias focam em atualizações de sistemas para apoiar a padronização de produtos, operações transfronteiriças e serviços digitais. A adoção da nuvem está crescendo de forma constante, especialmente na Europa Ocidental, enquanto as implantações híbridas permanecem comuns. A ênfase da região na segurança de dados, transparência operacional e modelos de seguro centrados no cliente continua a impulsionar investimentos sustentados em sistemas.

Ásia-Pacífico

A Ásia-Pacífico representa a região de crescimento mais rápido, detendo uma participação de mercado de 22,7% no mercado de Sistemas de Administração de Apólices de Seguro de Vida. O crescimento é impulsionado pela rápida expansão da penetração de seguros de vida, aumento das populações de classe média e modelos de seguro digitais em países como China, Índia, Japão e Sudeste Asiático. As seguradoras adotam cada vez mais plataformas baseadas em nuvem para suportar altos volumes de apólices, integração digital e operações escaláveis. Reformas regulatórias e iniciativas governamentais de inclusão financeira impulsionam ainda mais a demanda. O forte foco da região em automação e implantação de sistemas com custo eficiente acelera a adoção entre seguradoras grandes e emergentes.

América Latina

A América Latina detém 7,4% de participação de mercado no mercado de Sistemas de Administração de Apólices de Seguro de Vida, apoiada pela transformação digital gradual no setor de seguros. Seguradoras no Brasil, México e Chile investem cada vez mais em sistemas de apólices modernos para melhorar a eficiência operacional e expandir a distribuição digital. Implementações baseadas em nuvem ganham força devido aos menores custos iniciais e implementação mais rápida. A crescente conscientização sobre produtos de seguro de vida, juntamente com a modernização regulatória, impulsiona as atualizações de sistemas. No entanto, restrições orçamentárias e desafios de infraestrutura legada moderam a velocidade de adoção, resultando em um crescimento de mercado constante, mas comparativamente mais lento.

Médio Oriente & África

A região do Médio Oriente & África representa 5,4% do mercado de Sistemas de Administração de Apólices de Seguro de Vida, impulsionada pela crescente penetração de seguros e iniciativas de digitalização. Países do Golfo lideram a adoção devido à forte infraestrutura financeira, reformas regulatórias e investimentos em plataformas de seguros digitais. As seguradoras focam em sistemas modernos para apoiar a diversificação de produtos, relatórios regulatórios e melhorar o engajamento do cliente. Na África, a adoção ainda é incipiente, mas está crescendo, apoiada por modelos de seguro baseados em dispositivos móveis e programas de inclusão financeira. A crescente demanda por soluções escaláveis e habilitadas para a nuvem apoia o potencial de crescimento regional a longo prazo.

Segmentações de Mercado:

Por Tecnologia

- Baseado em Nuvem

- No Local

- Híbrido

Por Tipo

- Seguro de Vida Individual

- Seguro de Vida em Grupo

Por Aplicação

- Processamento de Novos Negócios

- Subscrição

- Administração de Apólices

- Gestão de Sinistros

- Faturamento e Contabilidade

Por Implantação

- Single-Tenant

- Multi-Tenant

Por Geografia

- América do Norte

- Europa

- Alemanha

- França

- Reino Unido

- Itália

- Espanha

- Resto da Europa

- Ásia-Pacífico

- China

- Japão

- Índia

- Coreia do Sul

- Sudeste Asiático

- Resto da Ásia-Pacífico

- América Latina

- Brasil

- Argentina

- Resto da América Latina

- Oriente Médio & África

- Países do CCG

- África do Sul

- Resto do Oriente Médio e África

Paisagem Competitiva

O mercado de Sistemas de Administração de Apólices de Seguro de Vida apresenta uma paisagem competitiva caracterizada pela presença de fornecedores globais de tecnologia, fornecedores especializados de software de seguros e integradores de sistemas competindo em funcionalidade, escalabilidade e flexibilidade de implantação. Principais players como Majesco, Oracle, Accenture, Infosys, EIS Group, Insurity, EXL, FAST Technology e Edlund focam em entregar plataformas configuráveis e habilitadas para a nuvem que suportam a gestão completa do ciclo de vida das apólices. Os fornecedores diferenciam-se cada vez mais através de arquiteturas modulares, configuração de baixo código e integração orientada por API para apoiar lançamentos rápidos de produtos e canais digitais. Parcerias estratégicas com seguradoras, provedores de serviços em nuvem e empresas fintech são comuns para expandir as capacidades das soluções e o alcance geográfico. Investimentos contínuos em análises, automação e recursos de conformidade regulatória fortalecem o posicionamento dos fornecedores, enquanto a expertise em integração de sistemas e o suporte pós-implementação desempenham um papel crítico na conquista de grandes projetos de transformação.

Shape Your Report to Specific Countries or Regions & Enjoy 30% Off!

Análise dos Principais Atores

- EIS Group Inc.

- Infosys

- Majesco

- EXL

- Oracle

- Edlund

- Accenture Plc

- FAST Technology

- Insurity

- Accenture Life Insurance Solutions Group

Desenvolvimentos Recentes

- Em janeiro de 2025, a Majesco anunciou que o Celina Insurance Group selecionou o Majesco Intelligent Claims para P&C para modernizar suas operações de sinistros, aumentar a produtividade da força de trabalho, otimizar processos de negócios e melhorar a experiência geral do cliente.

- Em setembro de 2024, a Life Insurance Corporation (LIC) revelou uma colaboração estratégica com a Infosys para construir uma plataforma digital de próxima geração que sustentará aplicações de negócios críticas, incluindo super aplicativos de clientes e vendas, agências digitais e portais integrados.

Abrangência do Relatório

O relatório de pesquisa oferece uma análise aprofundada baseada em Tecnologia, Tipo, Aplicação, Implantação e Geografia. Ele detalha os principais atores do mercado, fornecendo uma visão geral de seus negócios, ofertas de produtos, investimentos, fontes de receita e principais aplicações. Além disso, o relatório inclui insights sobre o ambiente competitivo, análise SWOT, tendências atuais do mercado, bem como os principais impulsionadores e restrições. Ademais, discute vários fatores que impulsionaram a expansão do mercado nos últimos anos. O relatório também explora dinâmicas de mercado, cenários regulatórios e avanços tecnológicos que estão moldando a indústria. Avalia o impacto de fatores externos e mudanças econômicas globais no crescimento do mercado. Por fim, fornece recomendações estratégicas para novos entrantes e empresas estabelecidas para navegar nas complexidades do mercado.

Perspectivas Futuras

- As seguradoras continuarão acelerando a substituição de sistemas de apólices legados para melhorar a agilidade e reduzir a complexidade operacional.

- Plataformas de administração de apólices baseadas em nuvem e SaaS verão uma adoção sustentada entre seguradoras grandes e médias.

- A demanda por sistemas configuráveis e de baixo código aumentará para apoiar a rápida inovação e personalização de produtos.

- A integração de inteligência artificial e automação melhorará a subscrição, o atendimento de apólices e a eficiência operacional.

- Ecossistemas impulsionados por API fortalecerão a conectividade com canais digitais, parceiros fintech e plataformas de terceiros.

- As seguradoras priorizarão o processamento de dados em tempo real para melhorar a experiência do cliente e a visibilidade do ciclo de vida da apólice.

- Capacidades de conformidade regulatória se tornarão um diferencial central para provedores de sistemas de administração de apólices.

- Recursos de cibersegurança e privacidade de dados ganharão foco aumentado à medida que o volume de apólices digitais cresce.

- Mercados emergentes impulsionarão a demanda incremental através do aumento da penetração de seguros e modelos digitais.

- Os fornecedores expandirão ofertas modulares e serviços gerenciados para apoiar estratégias de transformação de seguradoras a longo prazo.