Panoramica del Mercato

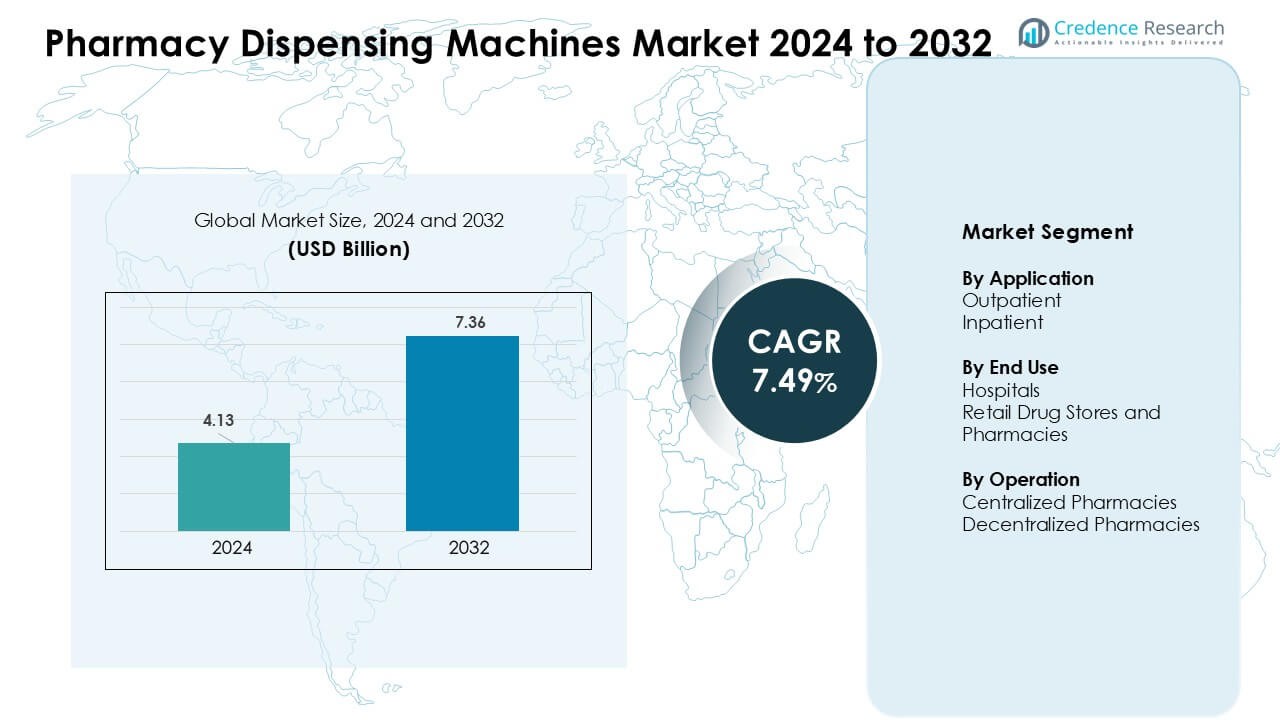

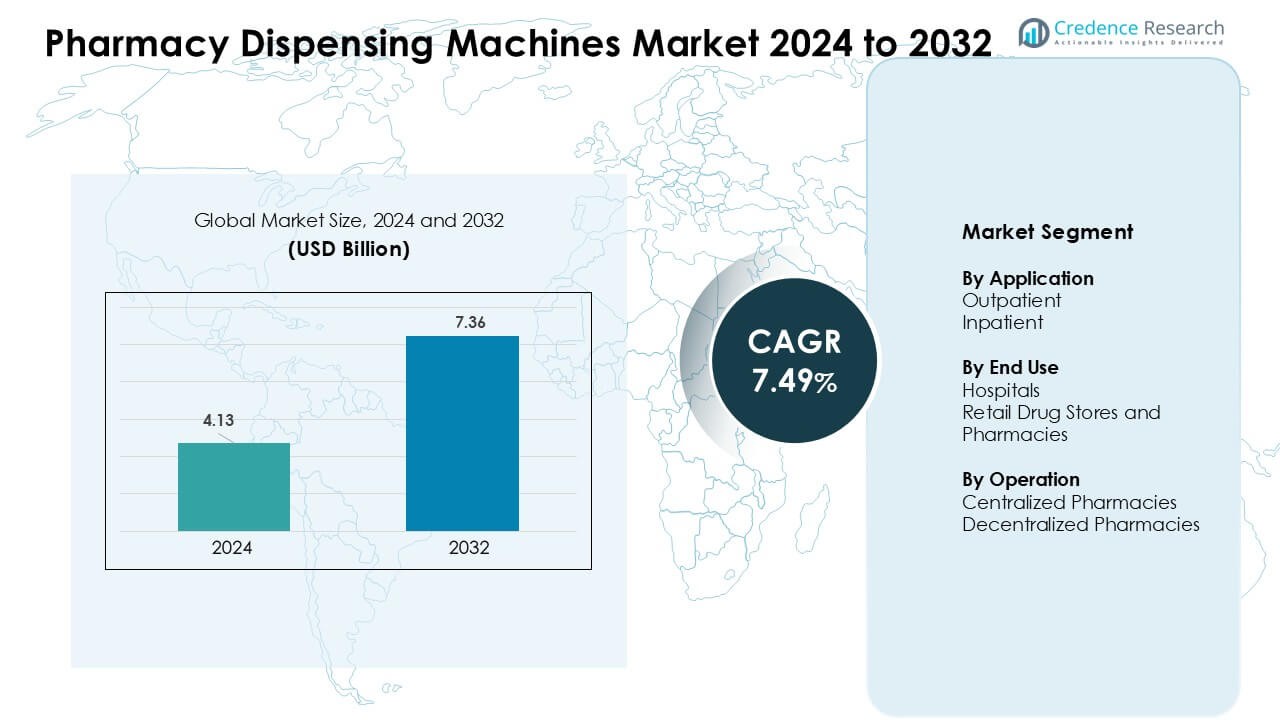

Il mercato delle macchine distributrici di farmaci è stato valutato a 4,13 miliardi di USD nel 2024 e si prevede che raggiungerà i 7,36 miliardi di USD entro il 2032, crescendo a un CAGR del 7,49% durante il periodo di previsione.

| ATTRIBUTO DEL RAPPORTO |

DETTAGLI |

| Periodo Storico |

2020-2023 |

| Anno Base |

2024 |

| Periodo di Previsione |

2025-2032 |

| Dimensione del Mercato delle Macchine Distributrici di Farmaci 2024 |

4,13 Miliardi di USD |

| Mercato delle Macchine Distributrici di Farmaci, CAGR |

7,49 % |

| Dimensione del Mercato delle Macchine Distributrici di Farmaci 2032 |

7,36 Miliardi di USD |

Il mercato delle macchine distributrici di farmaci è influenzato da attori chiave come Capsa Healthcare, ScriptPro LLC, Omnicell, Inc., Baxter, Accu-Chart, BD, Avery Weigh-Tronix e PEARSON MEDICAL TECHNOLOGIES. Queste aziende competono offrendo piattaforme di distribuzione automatizzate che migliorano l’accuratezza dei farmaci, riducono il carico di lavoro manuale e supportano flussi di lavoro digitali integrati in ospedali e farmacie al dettaglio. I fornitori si concentrano su robotica, controllo dell’inventario in tempo reale e distribuzione sicura per farmaci ad alto rischio per rafforzare l’adozione. Il Nord America ha guidato il mercato nel 2024 con una quota del 38%, supportato da una forte digitalizzazione sanitaria, grandi reti ospedaliere e rapido utilizzo di sistemi avanzati di automazione farmaceutica.

Access crucial information at unmatched prices!

Request your sample report today & start making informed decisions powered by Credence Research Inc.!

Download Sample

Approfondimenti di Mercato

- Il mercato delle macchine distributrici di farmaci è stato valutato a 4,13 miliardi di USD nel 2024 e si prevede che raggiungerà i 7,36 miliardi di USD entro il 2032, crescendo a un CAGR del 7,49%.

- La domanda aumenta a causa di volumi di prescrizioni più elevati, carenze di personale e necessità di maggiore accuratezza dei farmaci in ospedali e farmacie al dettaglio.

- Le tendenze includono l’adozione rapida della robotica, la verifica tramite codice a barre, strumenti di inventario abilitati all’IA e modelli di distribuzione ibridi centralizzati-decentralizzati attraverso grandi reti sanitarie.

- La competizione si intensifica tra i principali attori che offrono sistemi integrati che si collegano con prescrizioni elettroniche e piattaforme EHR, mentre i fornitori più piccoli affrontano restrizioni dovute a costi iniziali elevati e complessa integrazione IT.

- Il Nord America ha guidato il mercato con circa il 38% di quota nel 2024, mentre gli ospedali hanno detenuto la quota di utilizzo finale dominante; l’Asia Pacifico è cresciuta più rapidamente grazie all’espansione delle infrastrutture sanitarie e alla crescente trasformazione digitale.

Analisi della Segmentazione del Mercato:

Per Applicazione

La distribuzione ambulatoriale ha detenuto la quota dominante nel 2024 con circa il 58%. La domanda ambulatoriale è aumentata poiché cliniche e catene al dettaglio hanno adottato sistemi automatizzati per ridurre i tempi di attesa e gestire il crescente carico di prescrizioni. Questi siti hanno utilizzato macchine per ridurre gli errori manuali e migliorare la velocità di ritiro, il che ha aiutato il flusso dei pazienti durante le ore di punta. La crescita è derivata anche dal forte utilizzo di ricette digitali e dall’aumento dell’affluenza nelle cliniche comunitarie. L’uso ospedaliero si è espanso poiché gli ospedali si sono concentrati sull’accuratezza per farmaci ad alto rischio e sul controllo più stretto dell’inventario nei reparti e nelle unità di terapia intensiva.

- Ad esempio, gli armadi di distribuzione automatizzata XT di Omnicell utilizzano la distribuzione verificata tramite codice a barre e il tracciamento in tempo reale per ridurre gli errori di selezione dei farmaci e supportare alti volumi di transazioni giornaliere di farmaci in contesti di farmacia ambulatoriale.

Per Utilizzo Finale

I reparti ospedalieri hanno guidato il segmento dell’uso finale nel 2024 con una quota di quasi il 62%. Le grandi reti ospedaliere hanno investito pesantemente nella distribuzione automatizzata per supportare la consegna sicura dei farmaci e ridurre il carico di lavoro degli infermieri. Questi sistemi hanno migliorato il tracciamento dei farmaci controllati e ridotto i ritardi nei reparti di emergenza. La domanda è cresciuta con l’aumento delle piattaforme EMR integrate che collegavano le macchine con i sistemi informatici ospedalieri. Anche i negozi di farmaci al dettaglio e le farmacie sono cresciuti poiché le catene hanno implementato unità di distribuzione compatte per migliorare la velocità, ridurre le carenze di scorte e gestire l’aumento dei volumi di terapie croniche.

- Ad esempio, Swisslog Healthcare afferma che il suo sistema PillPick® può distribuire fino a 10.000 dosi unitarie all’ora raggiungendo un’accuratezza di prelievo superiore al 99,9%, consentendo ai grandi ospedali di soddisfare la domanda continua di farmaci per i pazienti ricoverati.

Per Operazione

Le farmacie centralizzate hanno dominato il segmento operativo nel 2024 con una quota di circa il 57%. I centri centralizzati hanno permesso livelli di automazione più elevati, riempimento in massa e controlli di qualità coerenti, il che ha spinto la domanda da parte dei principali sistemi ospedalieri. Questi centri utilizzavano robot ad alta capacità per gestire grandi volumi di prescrizioni e migliorare l’efficienza dei costi. La crescita è stata guidata dal passaggio a modelli hub-and-spoke che supportavano la consegna nello stesso giorno e la pianificazione dell’inventario semplificata. Le farmacie decentralizzate sono cresciute poiché cliniche più piccole e reparti ospedalieri hanno adottato sistemi point-of-use per un accesso più rapido e tempi di risposta dei farmaci ridotti.

Principali Fattori di Crescita

Crescente Domanda di Precisione nella Somministrazione dei Farmaci e Sicurezza del Paziente

I fornitori di servizi sanitari si concentrano fortemente sulla riduzione degli errori nella somministrazione dei farmaci con l’aumento del volume dei pazienti. Le macchine per la distribuzione farmaceutica supportano questo obiettivo automatizzando i compiti di conteggio, etichettatura, verifica e confezionamento che normalmente si basano sulla precisione manuale. La convalida tramite codice a barre, i formati di dose unitaria sigillati e l’integrazione con le prescrizioni elettroniche aiutano a prevenire errori di distribuzione. Gli ospedali utilizzano questi sistemi per migliorare la sicurezza dei farmaci ad alto rischio e mantenere la conformità con rigide regole di audit e reporting. Anche le farmacie al dettaglio investono nell’automazione per ridurre gli errori durante le ore di punta. Il movimento più ampio verso un’assistenza basata sulla qualità e tassi più bassi di eventi avversi da farmaci guida un’adozione costante. Con l’espansione delle reti sanitarie, la necessità di flussi di lavoro di somministrazione dei farmaci coerenti, tracciabili e privi di errori rafforza questo fattore di crescita.

Aumento dei Volumi di Prescrizioni e Vincoli della Forza Lavoro

Il numero di prescrizioni aumenta ogni anno a causa della crescita delle malattie croniche, dell’invecchiamento della popolazione e dell’accesso ampliato alle cure ambulatoriali. Le farmacie lottano con personale limitato e carichi di lavoro operativi in aumento, il che rende l’automazione essenziale per mantenere l’efficienza. Le macchine per la distribuzione farmaceutica riducono il lavoro manuale automatizzando compiti ripetitivi come smistamento, riempimento e confezionamento. Questo cambiamento libera farmacisti e tecnici per concentrarsi sulla consulenza, la revisione dei farmaci e il supporto clinico. Negli ospedali, i sistemi automatizzati aiutano a gestire carichi pesanti di pazienti ricoverati e supportano la disponibilità 24 ore su 24 senza aumentare il personale. Le catene di vendita al dettaglio adottano macchine compatte per accelerare il servizio durante i periodi di alta affluenza. Questi vantaggi si allineano con la necessità del settore sanitario di una maggiore produttività, riduzione degli straordinari e stabilità produttiva sotto una domanda crescente.

- Ad esempio, ScriptPro documenta che i suoi sistemi di distribuzione robotica automatizzano il conteggio, l’etichettatura e la gestione delle fiale in un unico flusso di lavoro, consentendo un riempimento ad alta capacità delle prescrizioni in continuo funzionamento nelle farmacie al dettaglio.

Integrazione con Ecosistemi di Salute Digitale e Modelli di Farmacia Connessa

L’adozione della salute digitale si espande rapidamente e le macchine per la dispensazione in farmacia si integrano senza problemi con le cartelle cliniche elettroniche, le prescrizioni elettroniche e i sistemi di inventario in tempo reale. Questa connettività supporta una dispensazione più accurata, una verifica più rapida e una condivisione dei dati senza interruzioni tra più sedi di cura. I sistemi integrati riducono anche le carenze di stock, migliorano il monitoraggio delle sostanze controllate e supportano audit automatizzati. Con la crescita della telemedicina, i centri automatizzati centralizzati elaborano le prescrizioni per la consegna a domicilio e la gestione remota dei pazienti. Questo allineamento digitale migliora la visibilità del flusso di lavoro, potenzia la conformità normativa e rafforza la coerenza operativa nelle grandi reti ospedaliere e al dettaglio. Il passaggio verso farmacie intelligenti e connesse rafforza questo motore di crescita e incoraggia un investimento più ampio nell’automazione avanzata.

- Ad esempio, Omnicell conferma che le sue piattaforme di automazione si integrano con i principali sistemi di cartelle cliniche elettroniche per consentire la visibilità dell’inventario in tempo reale e la gestione dei farmaci a circuito chiuso in contesti sia ospedalieri che ambulatoriali.

Tendenze e Opportunità Chiave

Passaggio verso Modelli di Farmacia Ibridi Centralizzati-Decentralizzati

Ospedali e catene di farmacie adottano sempre più automazioni ibride che combinano hub centralizzati ad alto volume con unità di dispensazione decentralizzate al punto di cura. Le sedi centralizzate gestiscono il riempimento, l’imballaggio e la verifica su larga scala, mentre le stazioni decentralizzate forniscono rapido accesso ai farmaci nelle unità di emergenza, nei reparti e nelle cliniche. Questo modello aumenta la velocità di dispensazione, riduce i ritardi e rafforza l’accuratezza dell’inventario in più siti. Anche le reti di vendita al dettaglio utilizzano sistemi ibridi per migliorare la consegna nello stesso giorno e il rifornimento dei negozi locali. I fornitori rispondono con sistemi flessibili che sincronizzano i dati in tempo reale su tutti i nodi, consentendo una migliore previsione della domanda e pianificazione dell’approvvigionamento. Questo cambiamento strutturale apre significative opportunità per l’automazione scalabile e a livello di rete.

- Ad esempio, Capsa Healthcare afferma che la sua automazione centralizzata della farmacia si integra con carrelli e armadi per farmaci decentralizzati, utilizzando flussi di lavoro supportati da codici a barre per migliorare l’accuratezza della dispensazione e la tracciabilità dei farmaci in contesti ospedalieri.

Miglioramenti in Robotica, IA e Automazione Avanzata

Le macchine di dispensazione di nuova generazione incorporano robotica, analisi guidate dall’IA, ispezione tramite visione artificiale e sistemi di imballaggio automatizzati. La robotica migliora la velocità e la coerenza, specialmente negli hub centralizzati che gestiscono migliaia di prescrizioni giornaliere. L’IA migliora la previsione della domanda, l’ottimizzazione dell’inventario e la manutenzione predittiva, aiutando i fornitori a ridurre i costi. Gli strumenti di visione artificiale rilevano errori di riempimento o difetti di imballaggio prima che i medicinali raggiungano i pazienti. La dispensazione senza contatto e le unità robotiche compatte attraggono sia ospedali che catene di vendita al dettaglio in cerca di maggiore igiene e servizio più rapido. Questi aggiornamenti tecnologici creano forti opportunità per l’innovazione, i cicli di sostituzione dei sistemi e l’espansione in ambienti di farmacia più piccoli con spazio limitato.

- Ad esempio, Parata Systems documenta che le sue piattaforme di automazione della farmacia catturano dati di utilizzo in tempo reale e automatizzano il conteggio dell’inventario, supportando l’accuratezza dell’inventario perpetuo e riducendo i carichi di lavoro di controllo delle scorte manuali.

Sfide Chiave

Alto Investimento Iniziale e Complessità di Integrazione

L’acquisto, l’installazione e l’integrazione di macchine per la distribuzione farmaceutica richiedono un capitale significativo. Gli ospedali più piccoli, le cliniche e le farmacie al dettaglio indipendenti affrontano vincoli di bilancio che rallentano l’adozione. L’integrazione con i sistemi IT esistenti come le piattaforme EHR, i sistemi di inventario e gli strumenti di fatturazione aggiunge costi e complessità tecnica. I fornitori temono interruzioni del flusso di lavoro durante l’installazione e il periodo di formazione. Alcune organizzazioni ritardano l’implementazione a causa dell’incertezza sul ritorno dell’investimento. Questi ostacoli finanziari e operativi rimangono barriere importanti, specialmente nelle regioni sensibili ai costi dove i budget per l’automazione sono limitati.

Rischi di Cybersecurity e Sfide di Protezione dei Dati

Con l’aumento della connessione delle macchine per la distribuzione farmaceutica, aumentano i rischi di cybersecurity. Questi sistemi memorizzano dati dei pazienti, storie di prescrizioni e registri di farmaci controllati che devono rimanere sicuri. Ransomware, accessi non autorizzati e tempi di inattività del sistema rappresentano minacce serie per le operazioni di distribuzione. I fornitori devono implementare una forte crittografia, autenticazione a più livelli e registri di audit dettagliati per mantenere la conformità con i requisiti normativi. Gli attacchi informatici possono interrompere i flussi di lavoro delle farmacie e compromettere la sicurezza dei pazienti. I fornitori devono rafforzare l’architettura del sistema e fornire aggiornamenti di sicurezza continui per proteggere le reti farmaceutiche. L’aumento dell’integrazione digitale rende la prontezza alla cybersecurity una sfida critica per l’adozione diffusa del mercato.

Analisi Regionale

Nord America

Il Nord America ha detenuto la quota maggiore nel 2024 con circa il 38%. Gli ospedali e le catene di farmacie al dettaglio hanno investito pesantemente nell’automazione per ridurre gli errori di distribuzione e migliorare la velocità del flusso di lavoro. La forte adozione delle prescrizioni elettroniche e il rigido focus normativo sulla sicurezza dei farmaci hanno supportato il rapido dispiegamento delle macchine. I grandi sistemi sanitari hanno ampliato i centri centralizzati per gestire l’aumento dei carichi di prescrizione. Anche i negozi di farmacie al dettaglio hanno aggiornato l’infrastruttura di distribuzione per gestire l’elevata domanda di cura cronica. L’integrazione continua con le piattaforme di salute digitale e la forte presenza dei fornitori hanno mantenuto il Nord America in testa nella penetrazione complessiva del mercato.

Europa

L’Europa ha rappresentato quasi il 29% della quota di mercato nel 2024. I sistemi sanitari maturi della regione hanno incoraggiato un’adozione costante della distribuzione automatizzata per migliorare la sicurezza dei pazienti e ridurre il carico operativo. Gli ospedali in Germania, Francia e Regno Unito hanno investito in unità farmaceutiche decentralizzate per accelerare la consegna dei farmaci ai pazienti. Le farmacie al dettaglio hanno adottato l’automazione compatta per gestire l’aumento della domanda dei consumatori. La forte conformità con le normative di sicurezza e audit ha spinto una più ampia integrazione delle funzionalità di tracciamento e verifica elettronica. L’enfasi crescente sulla trasformazione digitale della salute ha supportato l’espansione continua delle macchine di distribuzione nei principali mercati dell’UE.

Asia Pacifico

L’Asia Pacifico ha catturato circa il 24% della quota nel 2024 ed è rimasta la regione in più rapida crescita. La domanda è aumentata a causa dell’espansione dell’infrastruttura ospedaliera, dei volumi di prescrizione più elevati e della rapida digitalizzazione dell’assistenza sanitaria in Cina, India, Giappone e Corea del Sud. Le grandi catene ospedaliere hanno investito nell’automazione centralizzata per migliorare l’accuratezza e ridurre il carico del personale. Le reti di farmacie al dettaglio sono cresciute rapidamente, aumentando la domanda di macchine compatte e scalabili. I governi hanno promosso iniziative di sanità intelligente, che hanno aumentato l’interesse per i sistemi di distribuzione connessi. L’aumento dei tassi di malattie croniche e l’aumento degli investimenti privati nella sanità hanno rafforzato l’adozione regionale.

America Latina

L’America Latina deteneva circa il 6% della quota di mercato nel 2024. L’adozione è aumentata poiché gli ospedali in Brasile, Messico e Colombia hanno cercato l’automazione per migliorare la sicurezza dei farmaci e ridurre i tassi di errore. I vincoli di bilancio hanno rallentato l’implementazione, ma le reti di ospedali privati hanno guidato una domanda costante. Anche le catene di farmacie al dettaglio hanno introdotto unità automatizzate per migliorare la velocità del servizio e ridurre il lavoro manuale. La graduale trasformazione digitale e la diffusione delle prescrizioni elettroniche hanno sostenuto la crescita. I fornitori si sono concentrati sull’offerta di modelli economici su misura per le esigenze regionali, aiutando ad espandere la penetrazione nei centri sanitari urbani.

Medio Oriente & Africa

La regione del Medio Oriente & Africa ha rappresentato circa il 3% della quota nel 2024. L’adozione è cresciuta nei paesi del Golfo poiché gli ospedali avanzati hanno aggiornato i sistemi di gestione dei farmaci per allinearsi agli standard globali. Gli investimenti nelle infrastrutture sanitarie intelligenti negli Emirati Arabi Uniti e in Arabia Saudita hanno incoraggiato un uso più ampio della distribuzione automatizzata. L’adozione in Africa è rimasta più lenta a causa delle barriere di costo, ma gli ospedali privati in Sud Africa e in alcuni centri urbani hanno mostrato maggiore interesse per l’automazione. L’espansione dei programmi di salute digitale e l’aumento dell’attenzione sulla consegna sicura e accurata dei farmaci hanno sostenuto il potenziale a lungo termine in tutta la regione.

Segmentazioni di Mercato:

Per Applicazione

- Ambulatoriale

- Ospedaliero

Per Uso Finale

- Ospedali

- Farmacie e Negozi di Farmaci al Dettaglio

Per Operazione

- Farmacie Centralizzate

- Farmacie Decentralizzate

Per Geografia

- Nord America

- Stati Uniti

- Canada

- Messico

- Europa

- Germania

- Francia

- Regno Unito

- Italia

- Spagna

- Resto d’Europa

- Asia Pacifico

- Cina

- Giappone

- India

- Corea del Sud

- Sud-est Asiatico

- Resto dell’Asia Pacifico

- America Latina

- Brasile

- Argentina

- Resto dell’America Latina

- Medio Oriente & Africa

- Paesi del GCC

- Sud Africa

- Resto del Medio Oriente e Africa

Panoramica Competitiva

Il mercato delle macchine per la distribuzione farmaceutica presenta una forte competizione tra i principali attori come Capsa Healthcare, ScriptPro LLC, Omnicell, Inc., Accu-Chart e BD. Queste aziende competono offrendo piattaforme di automazione avanzate che migliorano l’accuratezza dei farmaci, semplificano i flussi di lavoro delle farmacie e supportano la distribuzione ad alto volume sia in contesti ospedalieri che al dettaglio. I fornitori si concentrano su sistemi integrati con verifica del codice a barre, monitoraggio dell’inventario in tempo reale e connettività senza soluzione di continuità con prescrizioni elettroniche e piattaforme EHR. I portafogli di prodotti continuano ad espandersi attraverso la robotica, design modulari compatti e funzionalità di distribuzione sicura per sostanze controllate. Le aziende rafforzano anche la presenza sul mercato attraverso partnership di servizio, hub di automazione centralizzati e programmi di formazione. La crescente domanda di integrazione della salute digitale, sicurezza dei farmaci e operazioni farmaceutiche efficienti supporta una competizione intensa mentre i fornitori lavorano per fornire soluzioni scalabili, affidabili ed economiche nei sistemi sanitari globali.

Shape Your Report to Specific Countries or Regions & Enjoy 30% Off!

Analisi dei Giocatori Chiave

Sviluppi Recenti

- A luglio 2025, Capsa Healthcare Capsa ha svelato la sua Piattaforma di Farmacia Servizi Consolidati (CSPP), un hub unificato progettato per elaborare, gestire, ordinare, riempire, distribuire e consegnare farmaci e forniture attraverso canali di degenza e ambulatoriali per supportare gli sforzi di centralizzazione del sistema sanitario.

- A maggio 2025, Omnicell, Inc. Omnicell ha annunciato una nuova linea di prodotti RFID (MedTrack) mirata a migliorare l’accuratezza e la visibilità dei farmaci in contesti perioperatori e clinici, estendendo il portafoglio di Omnicell oltre gli ADC e i sistemi robotici al tracciamento dei farmaci abilitato RFID.

- A marzo 2025, Capsa Healthcare Capsa ha aperto un nuovo Centro di Innovazione per offrire ai clienti un accesso immersivo a tecnologie avanzate di automazione del punto di cura e della farmacia, posizionando l’azienda per accelerare l’adozione delle sue soluzioni di riempimento centralizzato e punto di cura.

Copertura del Rapporto

Il rapporto di ricerca offre un’analisi approfondita basata su Applicazione, Uso Finale, Operazione e Geografia. Dettaglia i principali attori del mercato, fornendo una panoramica delle loro attività, offerte di prodotti, investimenti, flussi di entrate e applicazioni chiave. Inoltre, il rapporto include approfondimenti sull’ambiente competitivo, analisi SWOT, tendenze di mercato attuali, nonché i principali driver e vincoli. Inoltre, discute vari fattori che hanno guidato l’espansione del mercato negli ultimi anni. Il rapporto esplora anche le dinamiche di mercato, gli scenari normativi e i progressi tecnologici che stanno plasmando l’industria. Valuta l’impatto dei fattori esterni e dei cambiamenti economici globali sulla crescita del mercato. Infine, fornisce raccomandazioni strategiche per i nuovi entranti e le aziende consolidate per navigare nelle complessità del mercato.

Prospettive Future

- L’adozione della distribuzione automatizzata aumenterà poiché gli ospedali mirano a una maggiore accuratezza dei farmaci.

- Le catene di farmacie al dettaglio espanderanno i sistemi robotici compatti per gestire il crescente carico di prescrizioni.

- I centri farmaceutici centralizzati guadagneranno trazione per supportare la distribuzione di grandi volumi attraverso le reti.

- Le previsioni guidate dall’IA miglioreranno la pianificazione dell’inventario e ridurranno le carenze.

- L’integrazione con prescrizioni elettroniche e piattaforme EHR rafforzerà il flusso di dati.

- La domanda di distribuzione sicura di farmaci ad alto rischio spingerà gli investimenti in strumenti avanzati di verifica.

- I modelli ibridi centralizzati-decentralizzati si diffonderanno nei principali sistemi sanitari.

- I fornitori svilupperanno macchine modulari e salvaspazio per cliniche e farmacie più piccole.

- Gli aggiornamenti della sicurezza informatica diventeranno essenziali con l’espansione dei sistemi connessi.

- I mercati emergenti adotteranno l’automazione più rapidamente a causa della crescente digitalizzazione sanitaria e della crescita delle cure croniche.