Marktübersichten

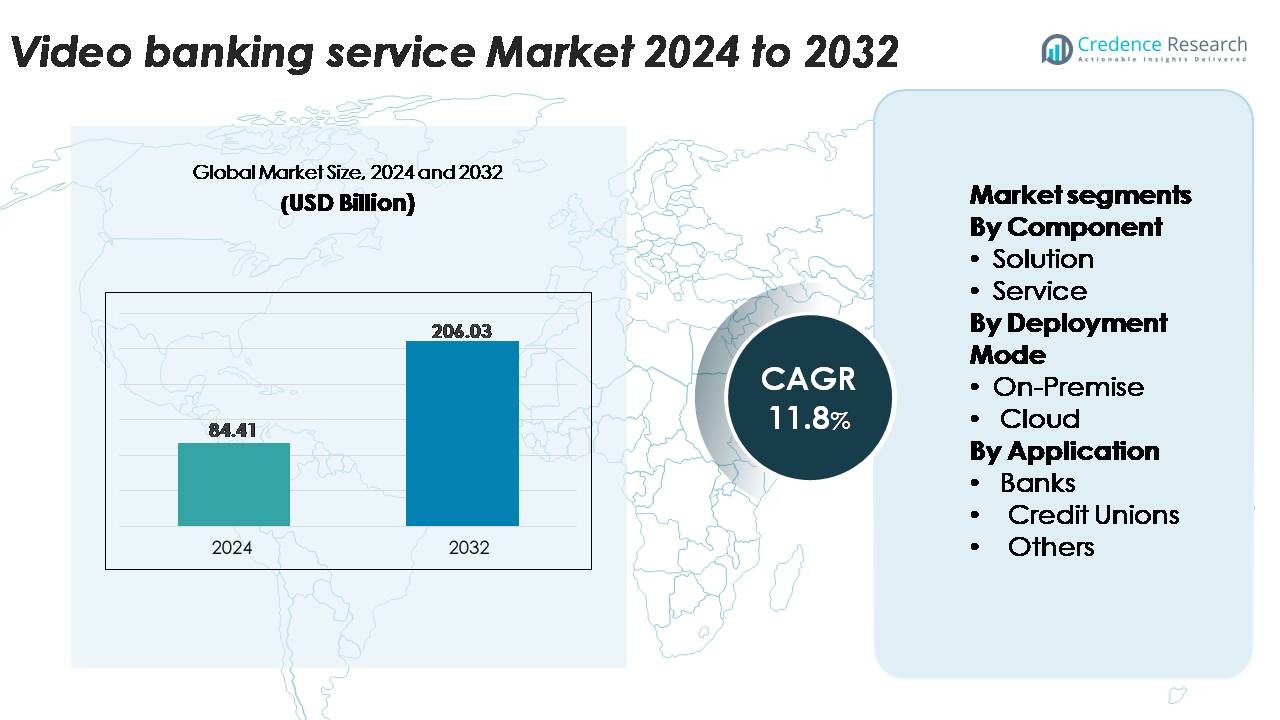

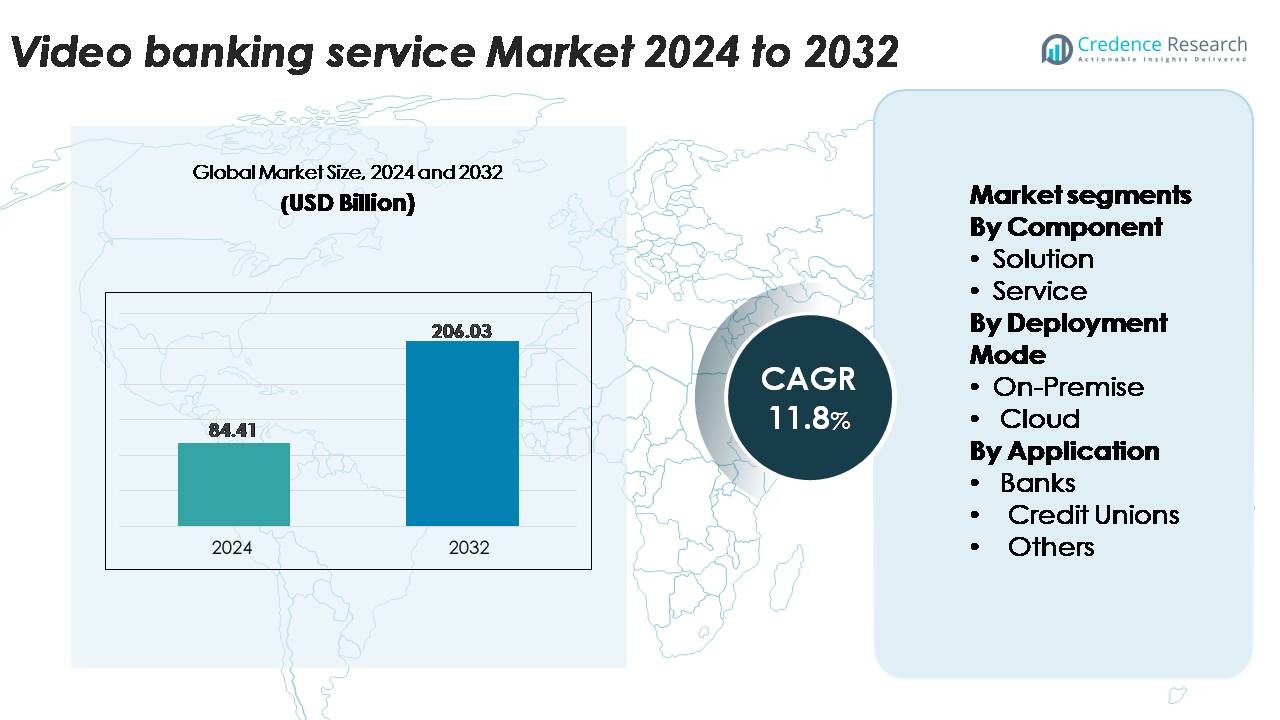

Der globale Markt für Video-Banking-Dienste wurde im Jahr 2024 auf 84,41 Milliarden USD geschätzt und soll bis 2032 auf 206,03 Milliarden USD anwachsen, mit einer jährlichen Wachstumsrate (CAGR) von 11,8 % im Prognosezeitraum (2025–2032).

| BERICHTSATTRIBUT |

DETAILS |

| Historischer Zeitraum |

2020-2023 |

| Basisjahr |

2024 |

| Prognosezeitraum |

2025-2032 |

| Marktgröße für Video-Banking-Dienste 2024 |

84,41 Milliarden USD |

| Markt für Video-Banking-Dienste, CAGR |

11,8% |

| Marktgröße für Video-Banking-Dienste 2032 |

206,03 Milliarden USD |

Der Markt für Video-Banking-Dienste zeichnet sich durch eine starke Beteiligung führender Finanzinstitute und Technologieanbieter aus, darunter Barclays, Glia Technologies, Inc., NatWest International, Stoneham Bank, Star Financial, Ulster Bank, Royal Bank of Scotland plc, Guaranty Trust Bank Limited, US Bank und AU Small Finance Bank Limited. Diese Akteure setzen aktiv sichere, video-unterstützte Onboarding-, Beratungs- und Kundensupportlösungen ein, um das digitale Engagement zu stärken. Nordamerika führt den globalen Markt mit einem Anteil von etwa 38 % an, angetrieben durch fortschrittliche digitale Infrastruktur und hohe Verbraucherakzeptanz von Fernbanking. Europa folgt als Schlüsselregion, unterstützt durch starke regulatorische Rahmenbedingungen und die rasche Integration von video-unterstützten Finanzdienstleistungen bei großen Banken.

Access crucial information at unmatched prices!

Request your sample report today & start making informed decisions powered by Credence Research Inc.!

Download Sample

Markteinblicke:

- Der globale Markt für Video-Banking-Dienste erreichte 2024 84,41 Milliarden USD und soll bis 2032 auf 206,03 Milliarden USD anwachsen, mit einer jährlichen Wachstumsrate (CAGR) von 11,8 %.

- Die steigende Nachfrage nach kontaktlosen Finanzdienstleistungen treibt die Akzeptanz an, da Banken Video-Plattformen für Onboarding, KYC, Beratung und Kundensupport nutzen, um den Zugang zu Dienstleistungen zu verbessern und die Betriebseffizienz zu steigern.

- Zu den wichtigsten Trends gehören hybride Filialmodelle, KI-gestützte Verifizierung und cloud-native Video-Plattformen, wobei Cloud-Bereitstellungen den größten Anteil halten, aufgrund von Skalierbarkeit und geringeren Infrastrukturkosten.

- Der Wettbewerb intensiviert sich, da große Institutionen wie Barclays, US Bank, NatWest International, Ulster Bank und AU Small Finance Bank ihre video-unterstützten Dienste erweitern, um das Kundenerlebnis zu verbessern und die Abhängigkeit von Filialen zu reduzieren.

- Regional führt Nordamerika mit einem Anteil von 38 %, gefolgt von Europa mit 27 % und Asien-Pazifik mit 22 %, während Lösungen nach Komponenten dominieren, aufgrund der höheren Akzeptanz integrierter Video-Plattformen für sichere Bankgeschäfte.

Analyse der Marktsegmentierung:

Nach Komponente

Lösungen stellen die dominierende Komponente im Markt für Video-Banking-Dienste dar und erfassen den größten Anteil, da Banken schnell integrierte Video-Plattformen übernehmen, die Identitätsverifizierung, Fernberatung und Workflow-Automatisierung unterstützen. Finanzinstitute priorisieren skalierbare, sichere und anpassbare Lösungen, die Kundeninteraktionen vereinfachen und die betriebliche Belastung auf Filialebene reduzieren. Das Dienstleistungssegment wächst weiter, da Institutionen nach verwaltetem Support, Analyseintegration und fortlaufender Optimierung suchen. Die Nachfrage nach professionellen und verwalteten Dienstleistungen wächst insbesondere bei mittelgroßen Banken und Kreditgenossenschaften, die externes Fachwissen benötigen, um eine nahtlose Plattformbereitstellung, Wartung und regulatorische Compliance sicherzustellen.

- Zum Beispiel unterstützt die Interaktionsplattform von Glia Technologies mehr als 800 vorgefertigte Bankenszenarien und hat es Finanzinstituten ermöglicht, über 90 % automatisierte Abwicklung in authentifizierten Kundeninteraktionen zu erreichen, was die Effizienzgewinne fortschrittlicher lösungsorientierter Modelle demonstriert.

Nach Bereitstellungsmodus

Cloud-Bereitstellung macht den größten Anteil des Marktes aus, angetrieben durch ihre Kosteneffizienz, schnelle Skalierbarkeit und die Fähigkeit, Video-Sitzungen mit hohem Volumen und niedriger Latenz zu unterstützen. Banken wechseln zunehmend zu cloud-nativen Architekturen, um die Betriebszeit zu verbessern, Datensicherheitsrahmen zu stärken und die Einführung neuer digitaler Funktionen zu beschleunigen. On-Premise-Modelle bleiben für Institutionen mit strengen Datenhoheits- oder Legacy-Integrationsanforderungen relevant, insbesondere in Regionen mit strengen regulatorischen Kontrollen. Dennoch beschleunigen laufende Investitionen in Hybrid-Cloud-Modernisierung und API-gesteuerte Systeme den Übergang zu cloudbasierter Videobanking-Infrastruktur.

- Zum Beispiel hat Capital One die Migration aller digitalen Bankarbeitslasten in die Cloud abgeschlossen, nachdem 8 On-Premise-Rechenzentren stillgelegt wurden, wodurch die Bank Millionen digitaler Interaktionen, einschließlich Video-Sitzungen, durch vollständig cloudbasierte Infrastruktur unterstützen kann.

Nach Anwendung

Banken dominieren das Anwendungssegment und halten den größten Anteil, da sie Videobanking integrieren, um Filialbetriebe zu modernisieren, Beratungsdienste zu verbessern und die digitale Kundenbindung zu erweitern. Große Einzelhandels- und Geschäftsbanken nutzen Video-Plattformen für Kreditberatungen, Vermögensverwaltung und KYC-Prozesse, was die Zugänglichkeit und den Durchsatz der Dienstleistungen erheblich verbessert. Kreditgenossenschaften verzeichnen ebenfalls eine starke Akzeptanz und nutzen Video-Interaktionen, um personalisierte Mitgliederunterstützung in verteilten Gemeinschaften zu erweitern. Die Kategorie „Andere“, die Fintech-Unternehmen und Nicht-Banken-Finanzdienstleister umfasst, wächst stetig, da digital-orientierte Akteure Echtzeit-Video-Kommunikation in Onboarding-, Streitbeilegungs- und Kundenunterstützungs-Workflows einbetten.

Wichtige Wachstumstreiber:

Wachsende Nachfrage nach Fern- und kontaktlosem Banking

Der schnelle Übergang zu digitalem und kontaktlosem Banking bleibt ein Haupttreiber für die Einführung von Videobanking. Kunden erwarten zunehmend Echtzeit-Dienste mit menschlicher Unterstützung, ohne physische Filialen besuchen zu müssen. Videobanking ermöglicht es Banken, Beratungssitzungen, Kontoverwaltung, Kreditberatungen und Streitbeilegungen über sichere, hochwertige Video-Schnittstellen bereitzustellen. Diese Fähigkeit verbessert die Zugänglichkeit für ländliche Bevölkerungsgruppen, ältere Kunden und digital abhängige Nutzer. Institutionen profitieren von erweiterten Servicezeiten, reduzierter Filialüberlastung und optimierten betrieblichen Workflows. Das Modell hilft Finanzinstituten auch, die Effizienz der Personalplanung zu verbessern, indem es Expertenberater in entfernten Servicezentren zentralisiert. Da die Verbrauchererwartungen sich hin zu nahtlosen Omnichannel-Erlebnissen entwickeln, stärkt Videobanking das Engagement, indem es die Bequemlichkeit digitaler Kanäle mit der personalisierten Interaktion traditioneller Filialen kombiniert. Dieser anhaltende Verhaltenswandel verstärkt die langfristige Nachfrage nach video-gestützten Finanzdienstleistungen.

- Zum Beispiel vereinbarten Kunden der Bank of America in einem einzigen Quartal (Q2 2021) über 871.000 Termine mit Finanzspezialisten über digitale Kanäle oder über 2,6 Millionen solcher Termine in einem Jahr (2020), was das Ausmaß zeigt, in dem Ferninteraktionen mit Video und digitale Terminplanung zu einem primären Mittel der Interaktion im Vergleich zu traditionellen Filialbesuchen werden. Diese Fähigkeit verbessert die Zugänglichkeit für ländliche Bevölkerungsgruppen, ältere Nutzer und digital abhängige Segmente.

Integration von KI, Biometrie und Workflow-Automatisierung

Fortschritte in KI-gesteuerter Analytik und biometrischer Authentifizierung beschleunigen die Einführung von Video-Banking erheblich. Banken integrieren Gesichtserkennung, Sprachbiometrie und automatisierte Dokumentenverifizierung, um sichere Onboarding- und KYC-Prozesse während Videoanrufen zu verbessern. KI-gestützte Gesprächshilfen helfen Kunden, Aufgaben schneller zu erledigen, Anomalien in Echtzeit zu erkennen und Benutzer durch Finanzanwendungen zu führen. Workflow-Automatisierungstools rationalisieren die Kreditbearbeitung, das Streitmanagement und die Compliance-Prüfungen, reduzieren die Bearbeitungszeit und verbessern die Genauigkeit. Diese Technologien erhöhen die Betriebseffizienz und unterstützen gleichzeitig Betrugsprävention und regulatorische Ausrichtung. Die Kombination aus Video-Interaktion und intelligenter Automatisierung ermöglicht es Banken, höhere Servicevolumina mit weniger manuellen Eingriffen zu bewältigen. Da Institutionen kontinuierlich in die digitale Transformation investieren, wird die Konvergenz von Videokommunikation und intelligenter Automatisierung zu einer grundlegenden Fähigkeit, um Fernfinanzdienstleistungen zu skalieren und die allgemeine Kundenzufriedenheit zu verbessern.

- Zum Beispiel hat das VoiceID-System von HSBC mehr als 2,6 Millionen Kunden registriert und verifiziert die Identität in über 14 Millionen Anrufen jährlich, was zeigt, wie biometrische Authentifizierung sicher hochvolumige Ferninteraktionen unterstützen kann.

Kostenoptimierung und Rationalisierung des Filialnetzes

Banken übernehmen zunehmend Video-Banking als Teil umfassender Kostenoptimierungsstrategien. Video-gestützte Dienstleistungen reduzieren den Bedarf an großen Filialnetzen, Investitionen in physische Infrastruktur und hohe Personalstärken an mehreren Standorten. Institutionen bewegen sich hin zu kleineren Filialformaten wie „Mikro-Filialen“ oder „digitalen Kiosken“, die mit Videokonsolen ausgestattet sind, um vollständige Beratungsdienste ohne Vor-Ort-Spezialisten anzubieten. Zentralisierte Remote-Beratungszentren ermöglichen es Banken, Fachwissen zu konsolidieren und die Personalauslastung zu verbessern. Darüber hinaus senkt Video-Banking die Gemeinkosten, die mit Kundenreisen, persönlicher Dokumentation und manueller Bearbeitung verbunden sind. Die Fähigkeit, personalisierte Beratungen aus der Ferne anzubieten, unterstützt das Umsatzwachstum in den Bereichen Kreditvergabe, Vermögensverwaltung und Investmentdienstleistungen, während die Betriebskosten gesenkt werden. Da Finanzinstitute Effizienz und skalierbare Kundenservicemodelle priorisieren, wird Video-Banking zu einem strategischen Hebel, der Modernisierung und langfristige Rentabilität unterstützt.

Wichtige Trends & Chancen:

Anstieg von Hybrid-Filialmodellen und virtuellen Banking-Ökosystemen

Ein bedeutender Trend, der den Markt prägt, ist der Übergang zu Hybrid-Filialmodellen, bei denen digitale Selbstbedienung und video-unterstützte Interaktionen in optimierten Filialumgebungen koexistieren. Banken führen virtuelle Ökosysteme ein, die Mobile Banking, KI-Chatbots und Videoberatungen in eine einheitliche Kundenreise integrieren. Dies schafft Möglichkeiten für Finanzinstitute, unterversorgte Regionen zu erreichen, ohne vollwertige Filialen einzurichten. Video-unterstütztes Beziehungsmanagement unterstützt auch neue Einnahmequellen in der Vermögensberatung, im KMU-Banking und im Cross-Selling. Da die Kundenerwartungen sich hin zu flexiblen und personalisierten digitalen Interaktionen entwickeln, positionieren Finanzinstitute zunehmend Video-Banking als einen zentralen Differenzierungsfaktor. Die Chance liegt darin, qualitativ hochwertige Kundenbindung zu skalieren und gleichzeitig die Kosten für physische Expansion zu minimieren.

- Zum Beispiel kündigte JPMorgan Chase & Co. kürzlich die Erweiterung der J.P. Morgan Private Client-Erfahrung auf 53 Chase-Filialen in vier Bundesstaaten an, um die Video-/Beratungsfähigkeiten in der Filiale und die Integration digitaler Dienste zu verbessern.

Wachstum des grenzüberschreitenden Bankings, mehrsprachiger Support und globaler Service-Hubs

Video-Banking-Plattformen integrieren zunehmend mehrsprachige Schnittstellen, Echtzeit-Übersetzungstools und grenzüberschreitende Kommunikationsfähigkeiten, um internationale und Migrantenkunden zu bedienen. Banken nutzen globale Service-Hubs, die mit spezialisierten Beratern besetzt sind, die Kunden über hochauflösende Videokanäle in verschiedenen Märkten bedienen können. Dieser Trend eröffnet Möglichkeiten zur Erweiterung des Expatriate-Bankings, internationaler Überweisungen, der Eröffnung ausländischer Konten und der Beratung zu Auslandsinvestitionen. Verbesserte Video-Sicherheitsprotokolle und Compliance-Tools stellen sicher, dass grenzüberschreitende Interaktionen den regulatorischen Standards entsprechen. Da die globale Mobilität zunimmt und finanzielle Bedürfnisse internationaler werden, können Institutionen Video-Banking nutzen, um Kundenbeziehungen über geografische Grenzen hinweg zu stärken. Dies schafft bedeutende Chancen für Banken, die sich durch globale Zugänglichkeit und mehrsprachige Serviceverfügbarkeit differenzieren möchten.

- Zum Beispiel implementierte die Hamilton Reserve Bank ihr globales digitales Bankensystem, um Kunden in 126 Währungen zu unterstützen und mit einem mehrsprachigen Team zu arbeiten, das 15 verschiedene Sprachen spricht, und so nahtlose Video-Interaktionen weltweit ermöglicht.

Integration mit Fintech-Ökosystemen und Embedded-Finance-Plattformen

Eine wachsende Chance ergibt sich aus der Integration von Video-Banking in Fintech-Ökosysteme und eingebettete Finanzplattformen. Digitale Kreditgeber, Neobanken, Versicherungstechnologie-Anbieter und Zahlungsplattformen integrieren zunehmend Video-Beratungen in ihre Onboarding- und Beratungsprozesse. Dies ermöglicht nahtlose Identitätsverifizierung, Betrugserkennung und Echtzeit-Support innerhalb von Drittanbieteranwendungen. Banken, die mit Fintech-Unternehmen zusammenarbeiten, können neue Kundensegmente erschließen und Vertriebskanäle ohne traditionelle Filialinfrastruktur erweitern. Darüber hinaus ermöglichen API-gesteuerte Video-Module eine modulare Bereitstellung über mehrere digitale Kontaktpunkte hinweg. Da eingebettete Finanzen in Sektoren wie E-Commerce, Reisen und Gig-Economy-Plattformen an Fahrt gewinnen, werden video-unterstützte Beratungs- und KYC-Dienste zu hoch wertvollen Differenzierungsmerkmalen zur Verbesserung des Kundenvertrauens und der regulatorischen Compliance.

Wichtige Herausforderungen:

Risiken bei Datensicherheit, Datenschutzkonformität und Betrugsprävention

Trotz der schnellen Einführung steht das Video-Banking vor erheblichen Herausforderungen in Bezug auf Datensicherheit und regulatorische Konformität. Video-Interaktionen erfordern sichere Verschlüsselung, Identitätsüberprüfung und starke Datenverwaltung, um unbefugten Zugriff und Betrug zu verhindern. Institutionen müssen komplexe regulatorische Rahmenbedingungen einhalten, die KYC, GDPR, Datenresidenz und Richtlinien zur Videoaufzeichnung umfassen. Das Risiko von Deepfake-Manipulationen und Identitätsfälschungen erhöht die Notwendigkeit für fortschrittliche biometrische Kontrollen und Betrugserkennungsalgorithmen. Die Gewährleistung hoher Sicherheitsstandards auf verschiedenen Geräten, Netzwerken und Benutzerumgebungen bleibt schwierig, insbesondere wenn Kunden über öffentliche oder ungesicherte Netzwerke auf Dienste zugreifen. Finanzinstitute müssen kontinuierlich in Cybersicherheit, Überwachungstools und Compliance-Rahmenwerke investieren, um Vertrauen zu erhalten und Sicherheitslücken zu mindern.

Integrationskomplexität und Einschränkungen von Altsystemen

Die Implementierung von Video-Banking im großen Maßstab kann für Finanzinstitute, die auf veralteten Infrastrukturen arbeiten, herausfordernd sein. Die Integration von Videoplattformen mit Kernbankensystemen, CRM-Tools, Betrugsmechanismen und Workflow-Automatisierungsmodulen erfordert umfangreiche technische Upgrades und die Synchronisation zwischen den Systemen. Viele Banken stehen vor Einschränkungen wie begrenzter API-Kompatibilität, unzureichender Netzwerkbandbreite und veralteter Hardware in den Filialen. Mitarbeiterschulungen und Change-Management erschweren die Implementierung weiter, insbesondere in großen Organisationen mit verteilten Teams. Darüber hinaus kann eine inkonsistente digitale Kompetenz unter den Kunden die Einführung behindern. Die Überwindung dieser Integrations- und Betriebshemmnisse erfordert eine langfristige IT-Modernisierung, Investitionen in cloud-native Lösungen und umfassende Schulungsprogramme, um eine nahtlose und zuverlässige videounterstützte Servicebereitstellung zu gewährleisten.

Regionale Analyse

Nordamerika

Nordamerika hält die dominierende Position auf dem globalen Markt für Video-Banking-Dienste und macht etwa 38% des Gesamtanteils aus. Starke digitale Akzeptanz, fortschrittliche Bankeninfrastruktur und weit verbreitete Nutzung von Remote-Beratungskanälen treiben die Marktführerschaft an. US-Banken und Kreditgenossenschaften skalieren weiterhin die videounterstützte Kundenaufnahme, Kreditberatungen und den Kundensupport, unterstützt durch robuste Investitionen in Cloud-Plattformen und KI-gesteuerte Authentifizierung. Hohe mobile Durchdringung und die Kundenpräferenz für hybride Bankerlebnisse beschleunigen die Einführung weiter. Finanzinstitute in der Region nutzen Video-Banking auch, um Filialbetriebe zu optimieren, die Servicekosten zu senken und die compliance-gesteuerte Remote-Verifizierung zu verbessern.

Europa

Europa repräsentiert etwa 27% des globalen Marktes, unterstützt durch einen starken regulatorischen Fokus auf sichere digitale Identität, Remote-KYC und den Schutz von Kundendaten. Banken in Westeuropa und Nordeuropa beschleunigen die Einführung von videounterstützter Beratung, insbesondere im Vermögensmanagement, im KMU-Banking und bei grenzüberschreitenden Dienstleistungen. Die Region profitiert von hoher Breitbanddurchdringung und einem digital orientierten Verbraucherverhalten, das eine nahtlose Integration von Videoplattformen in Omnichannel-Banking-Frameworks ermöglicht. Finanzinstitute modernisieren auch Filialnetze mit hybriden und Mikro-Filialformaten, die Video-Kioske beinhalten. Wachsende mehrsprachige Servicefähigkeiten und zunehmende Zusammenarbeit zwischen Banken und Fintech-Unternehmen stärken den regionalen Schwung weiter.

Asien-Pazifik

Der asiatisch-pazifische Raum hält etwa 22% des Marktanteils und ist die am schnellsten wachsende Region aufgrund der schnellen Digitalisierung, der zunehmenden Smartphone-Nutzung und starker, von der Regierung unterstützter Initiativen zur finanziellen Inklusion. Banken in China, Indien, Südostasien und Südkorea setzen Video-KYC, Echtzeitberatung und Fernkreditbearbeitung ein, um große Bevölkerungsgruppen zu bedienen, die auf digitale Kanäle umsteigen. Die hohe Kundenbasis der Region fördert die Einführung skalierbarer Cloud-Plattformen und KI-gesteuerter Verifizierungstools. Fintech-getriebene Innovationen treiben die Integration von Video-Banking in E-Wallets, digitale Kredit-Apps und Neobanking-Ökosysteme voran. Die steigende Nachfrage nach sicheren, mehrsprachigen und 24/7-Service-Modellen beschleunigt das Wachstum weiter.

Lateinamerika

Lateinamerika macht etwa 8% des globalen Marktes aus, wobei die Einführung durch den Wandel der Region hin zur Modernisierung des digitalen Bankwesens und der Notwendigkeit, abgelegene Bevölkerungsgruppen effizient zu bedienen, vorangetrieben wird. Banken in Brasilien, Mexiko, Kolumbien und Chile integrieren Video-Interaktionen zur Identitätsverifizierung, Kreditbewertung und Kundenbetreuung, um die Filialüberlastung zu reduzieren und Dienstleistungen über städtische Zentren hinaus auszudehnen. Die verbesserte Breitbandinfrastruktur der Region und das wachsende Fintech-Ökosystem unterstützen die verstärkte Nutzung von video-gestütztem Onboarding und Beratungstools. Finanzinstitute nutzen auch Video-Banking, um die Betriebseffizienz zu steigern und Kundenvertrauensprobleme durch personalisierte, Echtzeit-Ferninteraktionen zu adressieren.

Mittlerer Osten & Afrika (MEA)

Die Region Mittlerer Osten & Afrika hält etwa 5% Marktanteil, wobei die Einführung an Dynamik gewinnt, da Banken die digitale Transformation beschleunigen und die Fähigkeiten für Fernservices erweitern. Golfstaaten führen die Einführung aufgrund hoher Investitionen in Cloud-Infrastruktur, sichere digitale Identitätsprogramme und fortschrittliche Retail-Banking-Plattformen an. In Afrika unterstützt Video-Banking die finanzielle Inklusion, indem es unterversorgte Gemeinschaften mit Fernberatung und Onboarding-Diensten verbindet. Institutionen setzen Video-KYC und mehrsprachige Unterstützung ein, um die Zugänglichkeit und die Einhaltung von Vorschriften zu verbessern. Die steigende mobile Konnektivität der Region und von der Regierung getriebene digitale Initiativen schaffen ein günstiges Umfeld für die fortgesetzte Marktexpansion.

Marktsegmentierungen:

Nach Komponente

Nach Bereitstellungsmodus

Nach Anwendung

- Banken

- Kreditgenossenschaften

- Andere

Nach Geografie

- Nordamerika

- Europa

- Deutschland

- Frankreich

- Vereinigtes Königreich

- Italien

- Spanien

- Rest von Europa

- Asien-Pazifik

- China

- Japan

- Indien

- Südkorea

- Südostasien

- Rest von Asien-Pazifik

- Lateinamerika

- Brasilien

- Argentinien

- Rest von Lateinamerika

- Naher Osten & Afrika

- GCC-Länder

- Südafrika

- Rest des Nahen Ostens und Afrikas

Wettbewerbslandschaft

Die Wettbewerbslandschaft des Marktes für Video-Banking-Dienste ist gekennzeichnet durch eine Kombination aus etablierten Technologieanbietern, Anbietern digitaler Banklösungen und aufstrebenden Fintech-Plattformen, die darum konkurrieren, sichere, qualitativ hochwertige Tools für die Kundenbindung aus der Ferne bereitzustellen. Führende Akteure konzentrieren sich darauf, die Zuverlässigkeit der Plattform zu verbessern, KI-gesteuerte Verifizierung zu integrieren und die Interoperabilität mit Kernbankensystemen zu verbessern. Strategische Partnerschaften zwischen Banken und Technologieunternehmen beschleunigen die Produktinnovation, insbesondere in Bereichen wie Video-KYC, Fernberatung und Omnichannel-Service-Orchestrierung. Anbieter priorisieren auch cloud-native Bereitstellungen, Ende-zu-Ende-Verschlüsselung und skalierbare API-Architekturen, um der steigenden Nachfrage von Einzelhandelsbanken, Kreditgenossenschaften und rein digitalen Institutionen gerecht zu werden. Der Wettbewerb intensiviert sich, da Anbieter sich durch fortschrittliche Analysen, mehrsprachige Fähigkeiten und anpassbare Workflows, die auf regionale regulatorische Anforderungen zugeschnitten sind, differenzieren. Kontinuierliche Investitionen in das Design der Benutzererfahrung, biometrische Sicherheit und Echtzeit-Kollaborationsfunktionen stärken die Fähigkeit der Akteure, reibungslose und konforme Video-Banking-Umgebungen bereitzustellen. Da die digitale Transformation weltweit an Fahrt gewinnt, hängt die Wettbewerbspositionierung zunehmend von der Robustheit der Sicherheit, der Flexibilität der Integration und der langfristigen Innovationsfähigkeit ab.

Shape Your Report to Specific Countries or Regions & Enjoy 30% Off!

Analyse der Hauptakteure

Jüngste Entwicklungen

- Im Jahr 2025 erweitert die Bank of America (USA) ihre KI-Fähigkeiten stark über alle Betriebsbereiche, einschließlich Kundenservice-Anwendungen wie ihrem virtuellen Assistenten Erica, als Teil einer umfassenderen Strategie, nicht als einzelnes Ereignis im August. Diese Integration soll Interaktionen optimieren und den Kunden schnellere Lösungen für ihre Anfragen bieten, wodurch die Bank of America als bedeutender Akteur bei der Einführung modernster Finanztechnologie positioniert wird.

- Im August 2023 startete die AU Small Finance Bank Limited ihre 24×7 Video-Banking-Plattform und wurde damit Indiens erste Bank, die rund um die Uhr Video-Banking-Dienste von Angesicht zu Angesicht für Kunden anbietet.

Berichtsabdeckung

Der Forschungsbericht bietet eine eingehende Analyse basierend auf Komponente, Bereitstellungsmodus, Anwendung und Geografie. Er beschreibt führende Marktteilnehmer und bietet einen Überblick über ihr Geschäft, ihre Produktangebote, Investitionen, Einnahmequellen und wichtige Anwendungen. Darüber hinaus enthält der Bericht Einblicke in das Wettbewerbsumfeld, eine SWOT-Analyse, aktuelle Markttrends sowie die wichtigsten Treiber und Einschränkungen. Ferner werden verschiedene Faktoren diskutiert, die das Marktwachstum in den letzten Jahren vorangetrieben haben. Der Bericht untersucht auch Marktdynamiken, regulatorische Szenarien und technologische Fortschritte, die die Branche prägen. Er bewertet die Auswirkungen externer Faktoren und globaler wirtschaftlicher Veränderungen auf das Marktwachstum. Schließlich bietet er strategische Empfehlungen für Neueinsteiger und etablierte Unternehmen, um die Komplexitäten des Marktes zu navigieren.

Zukunftsausblick:

- Video-Banking wird sich zu einem zentralen digitalen Kanal entwickeln, da mehr Institutionen traditionelle Filialfunktionen durch Remote-Beratung und Verifizierungsdienste ersetzen.

- KI-gesteuerte Videoanalysen, automatisierte KYC und biometrische Authentifizierung werden die Sicherheit erheblich verbessern und die Kundenaufnahme optimieren.

- Cloud-First-Bereitstellungen werden beschleunigt, da Banken Skalierbarkeit, niedrigere Betriebskosten und schnellere Innovationszyklen priorisieren.

- Hybride Filialmodelle mit video-fähigen Kiosken und Mikro-Filialen werden expandieren und die Abhängigkeit von großen physischen Filialnetzwerken verringern.

- Mehrsprachige Video-Unterstützung und Echtzeit-Übersetzung werden grenzüberschreitende und Expatriate-Banking-Dienste stärken.

- Fintech-Kooperationen werden zunehmen, indem Video-Funktionen in digitale Kredit-, Zahlungs- und Vermögensplattformen integriert werden.

- Persönliche Finanzberatung und Vermögensverwaltung werden sich auf Video-First-Engagement verlagern, um den Kunden den Zugang zu spezialisiertem Fachwissen zu verbessern.

- Die Integration mit CRM- und Kernbankensystemen wird vertieft, um personalisierte und nahtlose Kundenreisen zu ermöglichen.

- Investitionen in Cybersicherheit werden steigen, da Institutionen sich auf Betrugsprävention und sichere digitale Identität konzentrieren.

- Die Akzeptanz wird in aufstrebenden Märkten schnell wachsen, da die mobile Konnektivität verbessert wird und Initiativen zur finanziellen Inklusion ausgeweitet werden.