Panoramiche di Mercato

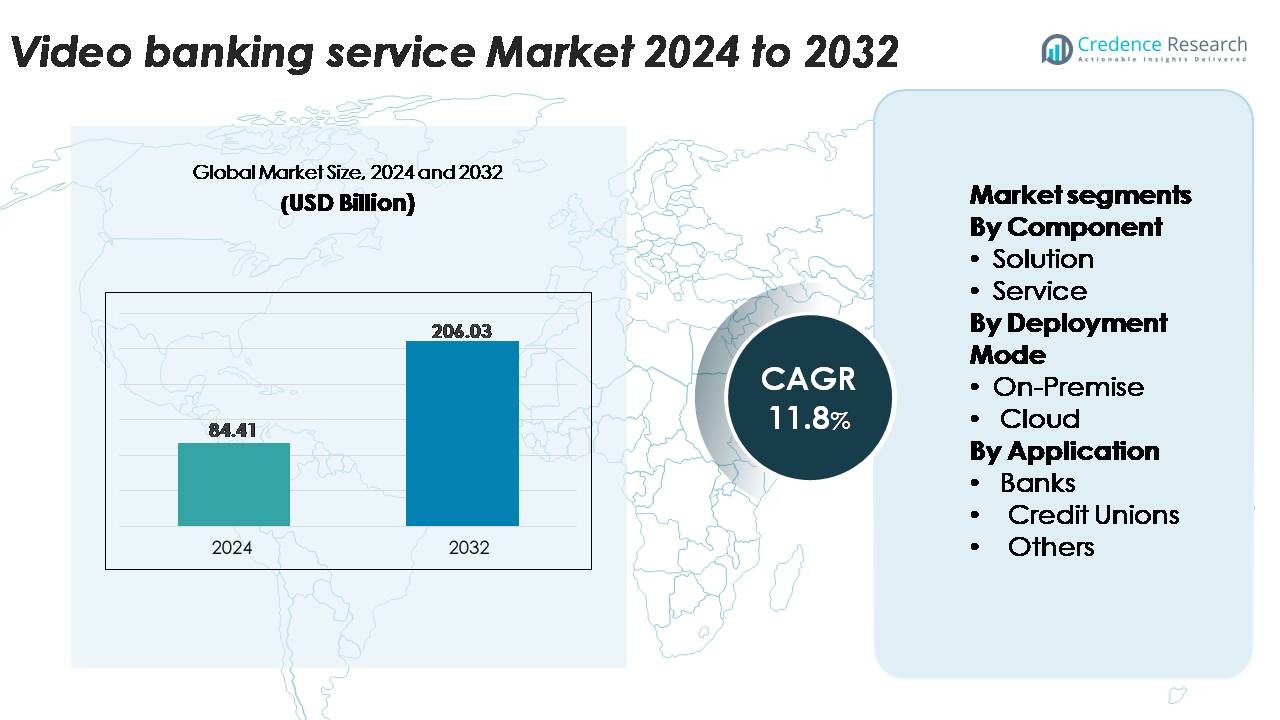

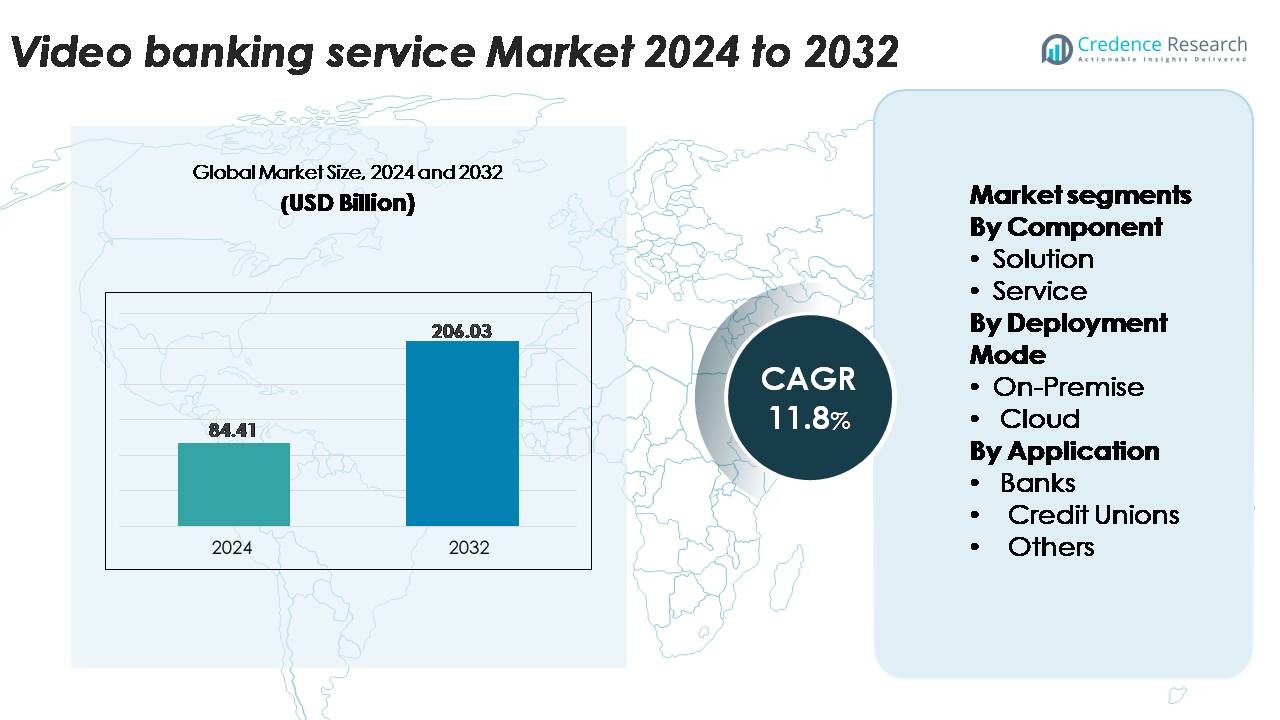

Il mercato globale dei servizi di video banking è stato valutato a 84,41 miliardi di USD nel 2024 e si prevede che raggiungerà i 206,03 miliardi di USD entro il 2032, espandendosi a un CAGR dell’11,8% durante il periodo di previsione (2025–2032).

| ATTRIBUTO DEL RAPPORTO |

DETTAGLI |

| Periodo Storico |

2020-2023 |

| Anno Base |

2024 |

| Periodo di Previsione |

2025-2032 |

| Dimensione del Mercato dei Servizi di Video Banking 2024 |

84,41 miliardi di USD |

| Mercato dei Servizi di Video Banking, CAGR |

11,8% |

| Dimensione del Mercato dei Servizi di Video Banking 2032 |

206,03 miliardi di USD |

Il mercato dei servizi di video banking vede una forte partecipazione da parte delle principali istituzioni finanziarie e fornitori di tecnologia, tra cui Barclays, Glia Technologies, Inc., NatWest International, Stoneham Bank, Star Financial, Ulster Bank, Royal Bank of Scotland plc, Guaranty Trust Bank Limited, US Bank e AU Small Finance Bank Limited. Questi attori implementano attivamente o abilitano soluzioni sicure di onboarding video-assistito, consulenza e supporto clienti per rafforzare l’engagement digitale. Il Nord America guida il mercato globale con una quota di circa il 38%, trainato da un’infrastruttura digitale avanzata e un’elevata adozione da parte dei consumatori del banking remoto. L’Europa segue come regione chiave, supportata da solidi quadri normativi e rapida integrazione dei servizi finanziari abilitati al video tra le principali banche.

Access crucial information at unmatched prices!

Request your sample report today & start making informed decisions powered by Credence Research Inc.!

Download Sample

Approfondimenti di Mercato:

- Il mercato globale dei servizi di video banking ha raggiunto 84,41 miliardi di USD nel 2024 e si prevede che raggiungerà 206,03 miliardi di USD entro il 2032, crescendo a un CAGR dell’11,8%.

- La crescente domanda di servizi finanziari remoti e senza contatto guida l’adozione, poiché le banche utilizzano piattaforme video per onboarding, KYC, consulenza e supporto clienti, migliorando l’accessibilità dei servizi e l’efficienza operativa.

- I principali trend includono modelli di filiali ibride, verifica abilitata dall’IA e piattaforme video native del cloud, con le implementazioni cloud che detengono la quota maggiore grazie alla scalabilità e ai minori costi infrastrutturali.

- L’attività competitiva si intensifica poiché le principali istituzioni, tra cui Barclays, US Bank, NatWest International, Ulster Bank e AU Small Finance Bank, espandono i servizi abilitati al video per migliorare l’esperienza del cliente e ridurre la dipendenza dalle filiali.

- A livello regionale, il Nord America guida con una quota del 38%, seguito dall’Europa al 27% e dall’Asia-Pacifico al 22%, mentre le soluzioni dominano per componente a causa della maggiore adozione di piattaforme video integrate per operazioni bancarie sicure.

Analisi della Segmentazione di Mercato:

Per Componente

Le soluzioni rappresentano la componente dominante nel mercato dei servizi di video banking, catturando la quota maggiore grazie alla rapida adozione da parte delle banche di piattaforme video integrate che supportano la verifica dell’identità, la consulenza remota e l’automazione del flusso di lavoro. Le istituzioni finanziarie danno priorità a soluzioni scalabili, sicure e personalizzabili che semplificano le interazioni con i clienti e riducono il carico operativo a livello di filiale. Il segmento dei servizi continua a espandersi poiché le istituzioni cercano supporto gestito, integrazione analitica e ottimizzazione continua. La domanda di servizi professionali e gestiti cresce particolarmente tra le banche di medie dimensioni e le cooperative di credito che richiedono competenze esterne per garantire un’implementazione della piattaforma senza intoppi, manutenzione e conformità normativa.

- Ad esempio, la piattaforma di interazione di Glia Technologies supporta più di 800 scenari bancari predefiniti e ha permesso alle istituzioni finanziarie di raggiungere oltre il 90% di contenimento automatizzato negli ingaggi dei clienti autenticati, dimostrando i guadagni di efficienza dei modelli avanzati guidati dalle soluzioni.

Per Modalità di Implementazione

Il deployment su cloud rappresenta la quota principale del mercato, guidato dalla sua efficienza in termini di costi, rapida scalabilità e capacità di supportare sessioni video ad alto volume con bassa latenza. Le banche si spostano sempre più verso architetture cloud-native per migliorare il tempo di attività, rafforzare i quadri di sicurezza dei dati e consentire un rollout più rapido di nuove funzionalità digitali. I modelli on-premise rimangono rilevanti per le istituzioni con requisiti di sovranità dei dati o integrazione legacy, in particolare nelle regioni con controlli normativi rigorosi. Tuttavia, gli investimenti continui nella modernizzazione del cloud ibrido e nei sistemi basati su API continuano ad accelerare la transizione verso un’infrastruttura di video banking basata su cloud.

- Ad esempio, Capital One ha completato la migrazione di tutti i suoi carichi di lavoro di banking digitale al cloud dopo aver dismesso 8 data center on-premise, consentendo alla banca di supportare milioni di interazioni digitali, comprese le sessioni video, attraverso un’infrastruttura completamente basata su cloud.

Per Applicazione

Le banche dominano il segmento delle applicazioni, detenendo la quota maggiore mentre integrano il video banking per modernizzare le operazioni delle filiali, migliorare i servizi di consulenza ed espandere l’engagement digitale dei clienti. Le grandi banche al dettaglio e commerciali sfruttano le piattaforme video per consulenze sui prestiti, gestione patrimoniale e processi KYC, migliorando significativamente l’accessibilità e la capacità di servizio. Anche le cooperative di credito sperimentano una forte adozione, utilizzando le interazioni video per estendere il supporto personalizzato ai membri in comunità distribuite. La categoria “Altri”, che include aziende fintech e fornitori di servizi finanziari non bancari, cresce costantemente mentre i player digital-first integrano la comunicazione video in tempo reale nei flussi di lavoro di onboarding, risoluzione delle controversie e supporto clienti.

Principali Fattori di Crescita:

Crescente Domanda di Banking Remoto e Senza Contatto

Il rapido passaggio verso il banking digitale e senza contatto continua a essere un motore primario dell’adozione del video banking. I clienti si aspettano sempre più servizi in tempo reale e assistiti da umani senza visitare filiali fisiche. Il video banking consente alle banche di fornire sessioni di consulenza, gestione dei conti, consulenze sui prestiti e risoluzione delle controversie attraverso interfacce video sicure e di alta qualità. Questa capacità migliora l’accessibilità per le popolazioni rurali, i clienti anziani e gli utenti dipendenti dal digitale. Le istituzioni beneficiano di orari di servizio estesi, riduzione della congestione nelle filiali e flussi di lavoro operativi semplificati. Il modello aiuta anche le istituzioni finanziarie a migliorare l’efficienza del personale centralizzando i consulenti esperti in hub di servizio remoto. Man mano che le aspettative dei consumatori evolvono verso esperienze omnicanale senza soluzione di continuità, il video banking rafforza l’engagement combinando la comodità dei canali digitali con l’interazione personalizzata delle filiali tradizionali. Questo cambiamento comportamentale in corso rafforza la domanda a lungo termine per i servizi finanziari abilitati al video.

- Ad esempio, i clienti di Bank of America hanno programmato oltre 871.000 appuntamenti con specialisti finanziari utilizzando canali digitali in un solo trimestre (Q2 2021), o oltre 2,6 milioni di tali appuntamenti in un anno (2020), dimostrando la scala a cui le interazioni remote, abilitate al video e la programmazione digitale stanno diventando un mezzo principale di coinvolgimento rispetto alle tradizionali visite in filiale. Questa capacità migliora l’accessibilità per le popolazioni rurali, gli utenti anziani e i segmenti dipendenti dal digitale.

Integrazione di AI, Biometria e Automazione dei Flussi di Lavoro

I progressi nell’analisi basata su AI e nell’autenticazione biometrica accelerano significativamente l’adozione del video banking. Le banche integrano il riconoscimento facciale, la biometria vocale e la verifica automatizzata dei documenti per migliorare i processi di onboarding sicuro e KYC durante le videochiamate. L’assistenza conversazionale abilitata dall’AI aiuta i clienti a completare le operazioni più velocemente, a rilevare anomalie in tempo reale e a guidare gli utenti attraverso le applicazioni finanziarie. Gli strumenti di automazione dei flussi di lavoro semplificano l’elaborazione dei prestiti, la gestione delle controversie e i controlli di conformità, riducendo i tempi di risposta e migliorando l’accuratezza. Queste tecnologie aumentano l’efficienza operativa supportando al contempo la prevenzione delle frodi e l’allineamento normativo. La combinazione di interazione video e automazione intelligente consente alle banche di gestire volumi di servizio più elevati con meno interventi manuali. Poiché le istituzioni investono continuamente nella trasformazione digitale, la convergenza della comunicazione video e dell’automazione intelligente diventa una capacità fondamentale per scalare i servizi finanziari remoti e migliorare la soddisfazione complessiva dei clienti.

- Ad esempio, il sistema VoiceID di HSBC ha registrato oltre 2,6 milioni di clienti e verifica l’identità in oltre 14 milioni di chiamate annualmente, dimostrando come l’autenticazione biometrica possa supportare in modo sicuro interazioni remote ad alto volume.

Ottimizzazione dei Costi e Razionalizzazione della Rete di Filiali

Le banche adottano sempre più il video banking come parte di strategie più ampie di ottimizzazione dei costi. I servizi abilitati al video riducono la necessità di grandi reti di filiali, investimenti in infrastrutture fisiche e alti livelli di personale in più sedi. Le istituzioni si orientano verso formati di filiali più piccoli come “micro-filiali” o “chioschi solo digitali” dotati di console video per fornire servizi di consulenza completi senza specialisti in loco. I centri di consulenza remota centralizzati consentono alle banche di consolidare le competenze e migliorare i tassi di utilizzo del personale. Inoltre, il video banking riduce i costi generali associati ai viaggi dei clienti, alla documentazione in presenza e all’elaborazione manuale. La capacità di fornire consulenze personalizzate a distanza supporta la crescita dei ricavi nei servizi di prestito, gestione patrimoniale e investimenti riducendo i costi operativi. Poiché le istituzioni finanziarie danno priorità all’efficienza e ai modelli di servizio clienti scalabili, il video banking diventa una leva strategica che supporta la modernizzazione e la redditività a lungo termine.

Tendenze Chiave & Opportunità:

Aumento dei Modelli di Filiale Ibridi e degli Ecosistemi Bancari Virtual-First

Una tendenza importante che sta plasmando il mercato è la transizione verso modelli di filiale ibridi, dove il self-service digitale e le interazioni assistite da video coesistono all’interno di ambienti di filiale ottimizzati. Le banche introducono ecosistemi virtual-first che integrano mobile banking, chatbot AI e consulenze video in un percorso cliente unificato. Questo crea opportunità per le istituzioni finanziarie di raggiungere regioni non servite senza stabilire filiali a servizio completo. La gestione delle relazioni abilitata al video supporta anche nuovi percorsi di ricavo nella consulenza patrimoniale, nel banking per le PMI e nel cross-selling. Man mano che le aspettative dei clienti evolvono verso interazioni digitali flessibili e personalizzate, le istituzioni finanziarie posizionano sempre più il video banking come un differenziatore chiave. L’opportunità risiede nello scalare l’engagement di alta qualità con i clienti riducendo al minimo i costi di espansione fisica.

- Ad esempio, JPMorgan Chase & Co. ha recentemente annunciato l’espansione dell’esperienza J.P. Morgan Private Client a 53 filiali Chase in quattro stati, migliorando le capacità video/consulenza in filiale e l’integrazione dei servizi digitali.

Crescita del Banking Transfrontaliero, Supporto Multilingue e Hub di Servizi Globali

Le piattaforme di video banking incorporano sempre più interfacce multilingue, strumenti di traduzione in tempo reale e capacità di comunicazione transfrontaliera per servire clienti internazionali e migranti. Le banche sfruttano hub di servizi globali dotati di consulenti specializzati che possono servire clienti in diversi mercati attraverso canali video ad alta definizione. Questa tendenza apre opportunità per espandere il banking per espatriati, le rimesse internazionali, l’apertura di conti esteri e la consulenza sugli investimenti all’estero. Protocolli di sicurezza video avanzati e strumenti di conformità garantiscono che le interazioni transfrontaliere rispettino gli standard normativi. Con l’aumento della mobilità globale e l’internazionalizzazione delle esigenze finanziarie, le istituzioni possono utilizzare il video banking per rafforzare le relazioni con i clienti oltre i confini geografici. Questo crea significative opportunità per le banche che mirano a differenziarsi attraverso l’accessibilità globale e la disponibilità di servizi multilingue.

- Ad esempio, Hamilton Reserve Bank ha implementato il suo sistema bancario digitale globale per supportare clienti in 126 valute e operare con uno staff multilingue che parla 15 lingue diverse, consentendo interazioni video senza soluzione di continuità in tutto il mondo.

Integrazione con Ecosistemi Fintech e Piattaforme di Finanza Integrata

Un’opportunità in crescita emerge dall’integrazione del video banking negli ecosistemi fintech e nelle piattaforme finanziarie integrate. I prestatori digitali, le neobanche, i fornitori di tecnologie assicurative e le piattaforme di pagamento integrano sempre più le consulenze video nei loro processi di onboarding e consulenza. Questo consente una verifica dell’identità senza soluzione di continuità, rilevamento delle frodi e supporto in tempo reale all’interno di applicazioni di terze parti. Le banche che collaborano con aziende fintech possono sbloccare nuovi segmenti di clientela ed espandere i canali di distribuzione senza infrastrutture di filiale tradizionali. Inoltre, i moduli video basati su API consentono un deployment modulare su più punti di contatto digitali. Man mano che la finanza integrata accelera in settori come l’e-commerce, i viaggi e le piattaforme dell’economia dei lavoretti, i servizi di consulenza e KYC abilitati al video diventano differenziatori altamente preziosi per migliorare la fiducia dei clienti e la conformità normativa.

Principali Sfide:

Rischi di Sicurezza dei Dati, Conformità alla Privacy e Prevenzione delle Frodi

Nonostante l’adozione rapida, il video banking affronta sfide significative legate alla sicurezza dei dati e alla conformità normativa. Le interazioni video richiedono crittografia sicura, verifica dell’identità e una solida gestione dei dati per prevenire accessi non autorizzati e frodi. Le istituzioni devono rispettare complessi quadri normativi che coinvolgono KYC, GDPR, residenza dei dati e politiche di registrazione video. Il rischio di manipolazione tramite deepfake e spoofing dell’identità aumenta la necessità di controlli biometrici avanzati e algoritmi di rilevamento delle frodi. Garantire standard di sicurezza elevati su diversi dispositivi, reti e ambienti utente rimane difficile, soprattutto quando i clienti accedono ai servizi tramite reti pubbliche o non sicure. Le istituzioni finanziarie devono investire continuamente in cybersecurity, strumenti di monitoraggio e quadri di conformità per mantenere la fiducia e mitigare le vulnerabilità di sicurezza.

Complessità di Integrazione e Limitazioni dei Sistemi Legacy

Implementare il video banking su larga scala può essere una sfida per le istituzioni finanziarie che operano su infrastrutture legacy obsolete. Integrare piattaforme video con sistemi bancari core, strumenti CRM, motori antifrode e moduli di automazione del flusso di lavoro richiede ammodernamenti tecnici estensivi e sincronizzazione tra sistemi. Molte banche affrontano vincoli come compatibilità API limitata, larghezza di banda di rete insufficiente e hardware obsoleto nelle filiali. La formazione del personale e la gestione del cambiamento complicano ulteriormente l’implementazione, specialmente in grandi organizzazioni con team distribuiti. Inoltre, la scarsa alfabetizzazione digitale tra i clienti può ostacolare l’adozione. Superare questi ostacoli di integrazione e operativi richiede una modernizzazione IT a lungo termine, investimenti in soluzioni cloud-native e programmi di formazione completi per garantire un’erogazione del servizio video affidabile e senza interruzioni.

Analisi Regionale

Nord America

Il Nord America detiene la posizione dominante nel mercato globale dei servizi di video banking, rappresentando circa il 38% della quota totale. L’adozione digitale forte, l’infrastruttura bancaria avanzata e l’uso diffuso di canali di consulenza remota guidano la leadership di mercato. Le banche e le cooperative di credito statunitensi continuano a scalare l’onboarding abilitato al video, le consulenze sui prestiti e il supporto clienti, supportati da robusti investimenti in piattaforme cloud e autenticazione basata su AI. L’elevata penetrazione mobile e la preferenza dei clienti per esperienze bancarie ibride accelerano ulteriormente il dispiegamento. Le istituzioni finanziarie nella regione utilizzano anche il video banking per ottimizzare le operazioni di filiale, ridurre il costo del servizio e migliorare la verifica remota guidata dalla conformità.

Europa

L’Europa rappresenta circa il 27% del mercato globale, supportata da un forte accento normativo sull’identità digitale sicura, KYC remoto e protezione dei dati dei clienti. Le banche in tutta Europa occidentale e settentrionale accelerano l’adozione della consulenza assistita da video, specialmente nella gestione patrimoniale, nel banking per le PMI e nei servizi transfrontalieri. La regione beneficia di un’alta penetrazione della banda larga e di un comportamento dei consumatori orientato al digitale, consentendo un’integrazione senza soluzione di continuità delle piattaforme video nei framework bancari omnicanale. Le istituzioni finanziarie modernizzano anche le reti di filiali con formati ibridi e micro-filiali dotate di chioschi video. Le crescenti capacità di servizio multilingue e la crescente collaborazione tra banche e aziende fintech rafforzano ulteriormente lo slancio regionale.

Asia-Pacifico

L’Asia-Pacifico detiene circa il 22% della quota di mercato e si presenta come la regione in più rapida crescita grazie alla rapida digitalizzazione, all’espansione dell’uso degli smartphone e alle forti iniziative di inclusione finanziaria sostenute dal governo. Le banche in Cina, India, Sud-est asiatico e Corea del Sud implementano KYC video, consulenza in tempo reale e elaborazione remota dei prestiti per servire grandi popolazioni in transizione verso canali digitali. L’ampia base di clienti della regione incoraggia l’adozione di piattaforme cloud scalabili e strumenti di verifica basati sull’IA. L’innovazione guidata dal fintech alimenta l’integrazione del video banking in portafogli elettronici, app di prestiti digitali ed ecosistemi di neobanking. La crescente domanda di modelli di servizio sicuri, multilingue e disponibili 24/7 accelera ulteriormente la crescita.

America Latina

L’America Latina rappresenta circa l’8% del mercato globale, con l’adozione guidata dalla transizione della regione verso la modernizzazione del banking digitale e la necessità di servire efficacemente le popolazioni remote. Le banche in Brasile, Messico, Colombia e Cile integrano interazioni video per la verifica dell’identità, la valutazione del credito e il supporto clienti per ridurre la congestione delle filiali ed espandere i servizi oltre i centri urbani. La crescente infrastruttura a banda larga della regione e l’ecosistema fintech in espansione supportano un uso crescente degli strumenti di onboarding e consulenza abilitati al video. Le istituzioni finanziarie utilizzano anche il video banking per migliorare l’efficienza operativa e affrontare i problemi di fiducia dei clienti attraverso un coinvolgimento remoto personalizzato e in tempo reale.

Medio Oriente & Africa (MEA)

La regione del Medio Oriente & Africa detiene circa il 5% della quota di mercato, con l’adozione che guadagna slancio mentre le banche accelerano la trasformazione digitale ed espandono le capacità di servizio remoto. I paesi del Golfo guidano l’adozione grazie agli elevati investimenti in infrastrutture cloud, programmi di identità digitale sicura e piattaforme bancarie al dettaglio avanzate. In Africa, il video banking supporta l’inclusione finanziaria collegando le comunità svantaggiate a servizi di consulenza e onboarding remoti. Le istituzioni implementano KYC video e supporto multilingue per migliorare l’accessibilità e la conformità normativa. La crescente connettività mobile della regione e le iniziative digitali guidate dal governo creano un ambiente favorevole per l’espansione continua del mercato.

Segmentazioni di Mercato:

Per Componente

Per Modalità di Implementazione

Per Applicazione

- Banche

- Credit Unions

- Altri

Per Geografia

- Nord America

- Stati Uniti

- Canada

- Messico

- Europa

- Germania

- Francia

- Regno Unito

- Italia

- Spagna

- Resto d’Europa

- Asia Pacifico

- Cina

- Giappone

- India

- Corea del Sud

- Sud-est asiatico

- Resto dell’Asia Pacifico

- America Latina

- Brasile

- Argentina

- Resto dell’America Latina

- Medio Oriente & Africa

- Paesi del GCC

- Sudafrica

- Resto del Medio Oriente e Africa

Panoramica Competitiva

Il panorama competitivo del mercato dei servizi bancari video è caratterizzato da una combinazione di fornitori di tecnologia affermati, fornitori di soluzioni bancarie digitali e piattaforme fintech emergenti che competono per offrire strumenti di coinvolgimento remoto dei clienti sicuri e di alta qualità. I principali attori si concentrano sul miglioramento dell’affidabilità della piattaforma, sull’integrazione della verifica basata sull’IA e sul miglioramento dell’interoperabilità con i sistemi bancari principali. Le partnership strategiche tra banche e aziende tecnologiche accelerano l’innovazione dei prodotti, in particolare in aree come il video KYC, la consulenza remota e l’orchestrazione dei servizi omnicanale. I fornitori danno anche priorità al deployment nativo su cloud, alla crittografia end-to-end e alle architetture API scalabili per soddisfare la crescente domanda da parte di banche al dettaglio, cooperative di credito e istituzioni esclusivamente digitali. La competizione si intensifica man mano che i fornitori si differenziano attraverso analisi avanzate, capacità multilingue e flussi di lavoro personalizzabili adattati ai requisiti normativi regionali. L’investimento continuo nel design dell’esperienza utente, nella sicurezza biometrica e nelle funzionalità di collaborazione in tempo reale rafforza la capacità degli attori di offrire ambienti bancari video senza attriti e conformi. Con l’accelerazione della trasformazione digitale a livello globale, il posizionamento competitivo dipende sempre più dalla robustezza della sicurezza, dalla flessibilità dell’integrazione e dalla capacità di innovazione a lungo termine.

Shape Your Report to Specific Countries or Regions & Enjoy 30% Off!

Analisi dei Giocatori Chiave

Sviluppi Recenti

- Nel 2025, Bank of America (US) sta espandendo notevolmente le sue capacità di intelligenza artificiale in tutte le operazioni, comprese le applicazioni di servizio clienti come il suo assistente virtuale Erica, come parte di una strategia più ampia, non un singolo evento ad agosto. Questa integrazione dovrebbe semplificare le interazioni e fornire ai clienti risoluzioni più rapide alle loro richieste, posizionando Bank of America come un attore importante nell’adozione di tecnologie finanziarie all’avanguardia.

- Ad agosto 2023, AU Small Finance Bank Limited ha lanciato la sua piattaforma di video banking 24×7, diventando la prima banca in India a fornire servizi di video banking faccia a faccia per i clienti a tutte le ore.

Copertura del Rapporto

Il rapporto di ricerca offre un’analisi approfondita basata su Componente, Modalità di distribuzione, Applicazione e Geografia. Dettaglia i principali attori del mercato, fornendo una panoramica delle loro attività, offerte di prodotti, investimenti, flussi di entrate e applicazioni chiave. Inoltre, il rapporto include approfondimenti sull’ambiente competitivo, analisi SWOT, tendenze di mercato attuali, nonché i principali fattori trainanti e vincoli. Inoltre, discute vari fattori che hanno guidato l’espansione del mercato negli ultimi anni. Il rapporto esplora anche le dinamiche di mercato, gli scenari normativi e i progressi tecnologici che stanno plasmando l’industria. Valuta l’impatto dei fattori esterni e dei cambiamenti economici globali sulla crescita del mercato. Infine, fornisce raccomandazioni strategiche per i nuovi entranti e le aziende consolidate per navigare nelle complessità del mercato.

Prospettive Future:

- Il video banking si evolverà in un canale digitale centrale man mano che più istituzioni sostituiranno le funzioni tradizionali delle filiali con servizi di consulenza e verifica remoti.

- Le analisi video guidate dall’IA, il KYC automatizzato e l’autenticazione biometrica miglioreranno significativamente la sicurezza e semplificheranno l’onboarding dei clienti.

- Le implementazioni cloud-first accelereranno poiché le banche daranno priorità alla scalabilità, ai costi operativi ridotti e ai cicli di innovazione più rapidi.

- I modelli di filiali ibride con chioschi abilitati al video e micro-filiali si espanderanno, riducendo la dipendenza da grandi reti di filiali fisiche.

- Il supporto video multilingue e la traduzione in tempo reale rafforzeranno i servizi bancari transfrontalieri e per espatriati.

- Le collaborazioni fintech aumenteranno, integrando le capacità video nei prestiti digitali, nei pagamenti e nelle piattaforme di gestione patrimoniale.

- La consulenza finanziaria personale e la gestione patrimoniale si sposteranno verso un coinvolgimento video-first, migliorando l’accesso dei clienti a competenze specializzate.

- L’integrazione con i sistemi CRM e bancari principali si approfondirà, consentendo percorsi cliente più personalizzati e senza soluzione di continuità.

- Gli investimenti in cybersecurity aumenteranno poiché le istituzioni si concentreranno sulla prevenzione delle frodi e sull’identità digitale sicura.

- L’adozione crescerà rapidamente nei mercati emergenti man mano che la connettività mobile migliorerà e le iniziative di inclusione finanziaria si espanderanno.