Aperçu du marché

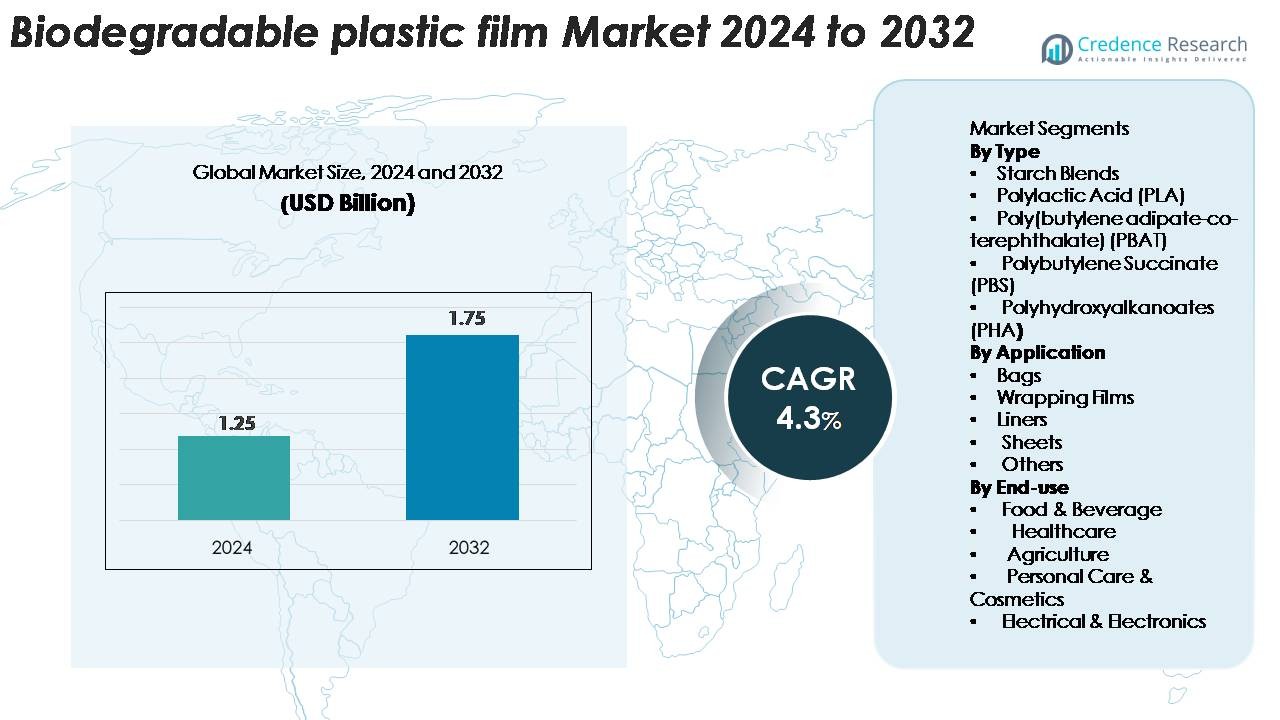

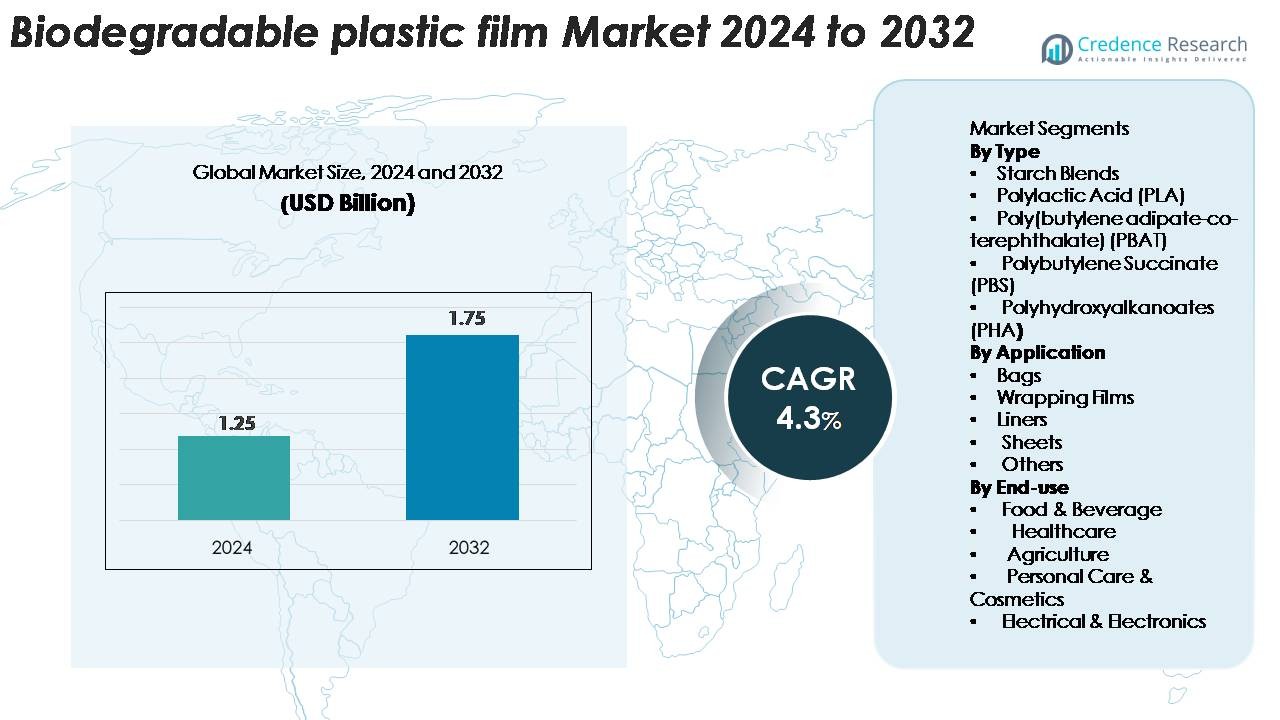

Le marché des films plastiques biodégradables était évalué à 1,25 milliard USD en 2024 et devrait atteindre 1,75 milliard USD d’ici 2032, enregistrant un TCAC de 4,3 % pendant la période de prévision.

| ATTRIBUT DU RAPPORT |

DÉTAILS |

| Période Historique |

2020-2023 |

| Année de Base |

2024 |

| Période de Prévision |

2025-2032 |

| Taille du Marché des Films Plastiques Biodégradables 2024 |

1,75 milliard USD |

| Marché des Films Plastiques Biodégradables, TCAC |

4,3 % |

| Taille du Marché des Films Plastiques Biodégradables 2032 |

4,3 milliards USD |

Le marché des films plastiques biodégradables est façonné par un groupe diversifié d’acteurs mondiaux, dont BASF SE, Tipa Corp. Ltd., Kingfa Sci. & Tech. Co., Ltd., Futamura Chemicals Co., Ltd., Plastchim-T, Cortec Corporation, Clondalkin Group Holding B.V., BioBag Americas, Inc., Brentwood Plastics, Inc., et Shreeji Stretch Film Industries. Ces entreprises renforcent l’industrie grâce à des innovations dans les matériaux compostables, les formulations biosourcées et les solutions d’emballage haute performance. L’Europe reste la région leader, détenant une part de marché estimée à 38-40 %, stimulée par des réglementations environnementales strictes et une infrastructure de compostage avancée. L’Amérique du Nord et l’Asie-Pacifique suivent comme régions de forte croissance, soutenues par l’expansion des mandats de durabilité et l’adoption croissante dans les applications alimentaires, de vente au détail et agricoles.

Access crucial information at unmatched prices!

Request your sample report today & start making informed decisions powered by Credence Research Inc.!

Download Sample

Perspectives du marché

- Le marché des films plastiques biodégradables était évalué à 1,25 milliard USD en 2024 et devrait atteindre 1,75 milliard USD d’ici 2032, avec un TCAC de 4,3 %, soutenu par l’augmentation des mandats mondiaux de durabilité.

- La croissance du marché est stimulée par l’augmentation des restrictions sur les plastiques à usage unique, une forte adoption dans l’emballage alimentaire et des boissons, et l’utilisation croissante de films compostables dans les sacs de détail, les doublures de déchets et les applications de paillage agricole, notamment là où la conformité aux normes de compostabilité est requise.

- Les principales tendances incluent le développement rapide de films PLA, PBAT et PHA haute performance, l’augmentation des investissements dans les infrastructures compostables et la demande croissante de solutions d’emballage certifiées, traçables et bio-sourcées dans les secteurs des FMCG, de l’agriculture et du commerce électronique.

- L’intensité concurrentielle se renforce alors que des acteurs tels que BASF SE, Tipa Corp., Kingfa, Futamura et BioBag élargissent leurs portefeuilles ; cependant, les coûts de production élevés et les infrastructures de compostage limitées restent des contraintes majeures.

- Régionalement, l’Europe est en tête avec une part de 38 à 40 %, suivie par l’Amérique du Nord à 28 à 30 % et l’Asie-Pacifique à 25 à 27 % ; par type, les mélanges d’amidon détiennent 38 à 42 %, tandis que par application, les sacs représentent 45 à 50 % de la demande totale.

Analyse de la segmentation du marché :

Par type

Les mélanges d’amidon détiennent la part dominante sur le marché des films plastiques biodégradables, représentant environ 38 à 42 % de la demande totale en raison de leur rentabilité, de leur large disponibilité et de leur forte compatibilité avec les normes d’emballage compostables. L’acide polylactique (PLA) suit de près, soutenu par une utilisation croissante dans les applications d’emballage alimentaire et de détail. Le PBAT et le PBS gagnent du terrain pour leur flexibilité et leur durabilité dans les films de qualité commerciale, tandis que le PHA voit une adoption croissante dans les applications premium, biodégradables en milieu marin. Globalement, la pression réglementaire pour remplacer les plastiques conventionnels et les avancées dans le mélange des bio-polymères continuent de renforcer la demande dans toutes les catégories de matériaux.

- Par exemple, les grades Ingeo PLA de NatureWorks offrent des valeurs de résistance à la traction comprises entre 50 et 70 MPa, tandis que l’ecoflex PBAT de BASF présente un allongement à la rupture supérieur à 600 % et une résistance à la déchirure de 120 kN/m, permettant des mélanges de films biodégradables haute performance.

Par application

Les sacs représentent le plus grand segment d’application, capturant environ 45 à 50 % de part, stimulés par l’expansion des interdictions sur les sacs en plastique traditionnels et l’adoption municipale croissante de doublures compostables pour la collecte des déchets. Les films d’emballage voient également une forte adoption dans les services alimentaires et l’emballage de détail, bénéficiant de propriétés barrières améliorées et d’une meilleure imprimabilité dans les bio-films modernes. Les doublures et les feuilles gagnent en popularité dans les secteurs de l’agriculture, de la transformation alimentaire et de l’hygiène où la biodégradabilité contrôlée offre des avantages opérationnels. La substitution croissante des films LDPE et PP sur les marchés réglementés accélère encore l’adoption dans diverses applications d’emballage et de confinement.

- Par exemple, le grade ecovio® M 2351 de BASF soutient la production de films dans des plages d’épaisseur typiques de 10 à 120 microns, avec une réduction possible à 8 microns tout en maintenant la durabilité mécanique et la compostabilité certifiée, ce qui le rend adapté aux sacs de courses haute performance, aux doublures de collecte des déchets et aux applications d’emballage en contact avec les aliments.

Par utilisation finale

L’alimentation et les boissons dominent le paysage des utilisations finales avec une part estimée de 50 à 55 %, soutenue par des objectifs de durabilité stricts parmi les marques et l’utilisation croissante de films compostables dans les produits frais, l’emballage de boulangerie et les articles de service à usage unique. Les applications dans le secteur de la santé croissent régulièrement à mesure que les hôpitaux adoptent des sacs de déchets biodégradables et des matériaux d’emballage stériles. L’agriculture bénéficie de films de paillage bio qui réduisent la contamination des sols, tandis que les soins personnels et les cosmétiques utilisent de plus en plus des emballages de films biodégradables pour un positionnement de produit écologique. L’électrique et l’électronique restent un segment de niche mais en expansion où les films de protection biodégradables soutiennent les besoins d’emballage à faible impact et à cycle court.

Principaux moteurs de croissance

Mandats réglementaires visant la réduction des déchets plastiques

Les restrictions gouvernementales sur les plastiques à usage unique restent le catalyseur le plus fort pour l’adoption des films plastiques biodégradables dans le monde entier. Les grandes économies, y compris l’UE, l’Inde et certaines parties de l’Amérique du Nord, ont mis en place des interdictions, des mandats de conformité et des cadres de responsabilité élargie des producteurs (REP) obligeant les fabricants d’emballages à passer à des alternatives biosourcées et compostables. Ces politiques accélèrent l’approvisionnement en films biodégradables certifiés pour les sacs de vente au détail, les emballages alimentaires, le paillage agricole et les applications de déchets municipaux. De plus, les gouvernements incitent de plus en plus à la production locale de biopolymères par le biais de crédits d’impôt, de subventions et d’initiatives de valorisation des déchets, réduisant ainsi les barrières de coût pour les fabricants. L’alignement réglementaire avec les objectifs mondiaux de durabilité, tels que les directives sur l’économie circulaire et les engagements de neutralité carbone, renforce encore la dynamique du marché. À mesure que les parties prenantes de l’industrie intègrent des évaluations du cycle de vie et des audits d’impact environnemental dans les stratégies d’approvisionnement, les films biodégradables gagnent en préférence par rapport aux matériaux traditionnels à base de pétrole. Collectivement, ces changements induits par les politiques créent une base de demande robuste et à long terme pour des solutions de films biodégradables conformes.

- Par exemple, les grades ecovio® de BASF—conformes à la norme EN 13432—sont utilisés pour les sacs de collecte de déchets réglementés et offrent des valeurs de résistance à la traction de 45 MPa dans le sens de la machine et de 25 MPa dans le sens transversal à des épaisseurs de film comprises entre 12 et 30 microns, garantissant durabilité tout en respectant les exigences de compostabilité imposées.

Demande croissante de l’industrie alimentaire et des emballages de détail

L’industrie alimentaire et des boissons stimule une part substantielle de la croissance du marché alors que les marques se tournent agressivement vers des emballages durables qui répondent aux attentes des consommateurs et des régulateurs. Les films plastiques biodégradables offrent une grande clarté, une imprimabilité et des propriétés barrières adaptées aux produits frais, aux produits de boulangerie, aux plats préparés et aux applications de service jetables. Les grands détaillants et les entreprises mondiales de biens de consommation courante (FMCG) privilégient de plus en plus les emballages compostables pour réduire les déchets mis en décharge et renforcer leurs engagements ESG, créant un flux constant de demande pour les films à base de PLA, d’amidon et de PBAT. De plus, l’expansion du commerce électronique alimente la consommation de sacs d’expédition compostables, de films de protection et d’emballages pour produits périssables, renforçant la demande à la fois dans les canaux B2B et B2C. Les normes de sécurité alimentaire favorisent désormais les films biodégradables avec une meilleure résistance à l’oxygène et à l’humidité, permettant une substitution plus large des films LDPE et PP. Alors que la durabilité devient un différenciateur de marque essentiel, l’adoption s’accélère dans les formats d’emballage à la fois grand public et haut de gamme.

- Par exemple, le polymère PBAT compostable certifié de BASF ecoflex® F Blend C1200 démontre un allongement à la rupture dépassant 700 % et une résistance à la traction de 21 MPa, permettant des films biodégradables durables et sûrs pour les aliments utilisés par les grandes marques FMCG.

Progrès dans les formulations de biopolymères et les technologies de traitement

Les avancées technologiques jouent un rôle crucial dans l’amélioration des performances, de l’évolutivité et de la compétitivité des coûts des films plastiques biodégradables. Les innovations en chimie des polymères—y compris la cristallinité améliorée du PLA, la flexibilité du PBAT, la résistance à la chaleur du PBS et la biodégradabilité du PHA—permettent aux films d’égaler ou de dépasser les performances mécaniques des plastiques conventionnels. L’extrusion multicouche, le compoundage amélioré et l’incorporation d’additifs fonctionnels renforcent davantage la résistance barrière, la résistance à la déchirure et la stabilité thermique, ouvrant des applications auparavant limitées aux films pétrochimiques. Les technologies de traitement en aval telles que le moulage de précision, l’extrusion de film soufflé et le thermoformage soutiennent de plus en plus les matériaux biodégradables avec un débit constant et une production de haute qualité. Les fabricants intègrent également des matières premières renouvelables telles que les déchets agricoles et la fermentation microbienne, réduisant l’impact environnemental et atténuant la volatilité de l’approvisionnement. Ces avancées facilitent une acceptation plus large de l’industrie dans des secteurs exigeants tels que la santé, l’agriculture et l’emballage électronique, renforçant l’expansion du marché.

Tendances clés et opportunités

Expansion des infrastructures d’emballage compostable et des cadres de certification

À mesure que les réseaux de compostage s’étendent à l’échelle mondiale, les films plastiques biodégradables gagnent en viabilité sur le marché et en valeur en fin de vie. Les investissements municipaux et du secteur privé dans les installations de compostage industriel créent un écosystème de traitement des déchets évolutif, soutenant l’adoption accrue de sacs d’épicerie compostables, d’emballages alimentaires et de doublures pour déchets organiques. Les certifications telles que EN 13432, ASTM D6400 et ISO 17088 deviennent des critères d’achat centraux pour les marques cherchant à obtenir des revendications environnementales vérifiables, stimulant la demande pour des matériaux entièrement conformes. Des opportunités émergent pour les producteurs de films de s’associer avec les opérateurs de gestion des déchets, permettant des systèmes en boucle fermée où les films biodégradables se décomposent efficacement dans des délais standardisés. Avec une plus grande sensibilisation des consommateurs à l’emballage compostable, les marques exploitent les films biodégradables certifiés pour renforcer les récits de durabilité des produits, réduire la contamination dans les flux de recyclage et améliorer les résultats globaux de gestion des déchets. Cette expansion structurelle de l’infrastructure compostable accélère les perspectives de croissance à long terme pour l’industrie.

- Par exemple, la série Mater-Bi EF51 de Novamont—certifiée selon EN 13432 et ASTM D6400—atteint une désintégration complète dans les environnements de compostage industriel en 90 jours et montre un taux de biodégradation dépassant 90% en 180 jours, vérifié par TÜV Austria.

Adoption croissante dans l’agriculture et les applications industrielles spécialisées

Les films plastiques biodégradables sont de plus en plus adoptés au-delà de l’emballage traditionnel, créant de nouvelles opportunités de revenus dans l’agriculture, l’horticulture, la construction et les biens de consommation. Les films de paillage agricole fabriqués à partir de PBAT, PBS et PHA réduisent les besoins en main-d’œuvre pour la récupération sur le terrain, minimisent la contamination des sols par les microplastiques et améliorent la productivité des cultures—une proposition convaincante pour les exploitations agricoles cherchant la durabilité et l’efficacité opérationnelle. Les applications industrielles spécialisées, telles que les emballages électroniques biodégradables, les films de messagerie compostables et les feuilles de protection biosourcées, émergent comme des niches prometteuses où l’impact environnemental faible est commercialement avantageux. Les fabricants explorent également des films conçus sur mesure pour les produits médicaux jetables, les produits d’hygiène et les doublures industrielles solubles dans l’eau. L’intérêt croissant pour l’innovation en matière de matériaux circulaires favorise les collaborations entre les développeurs de polymères, les transformateurs et les utilisateurs finaux pour créer des alternatives biodégradables haute performance adaptées aux exigences spécifiques des secteurs.

- Par exemple, l’ecovio® M 2351 de BASF—conçu spécifiquement pour les films de paillage agricole biodégradables certifiés—démontre des valeurs de résistance à la traction de 23 MPa (MD) et 20 MPa (TD), ainsi qu’un allongement à la rupture dépassant 400%, comme indiqué dans la fiche technique de BASF.

Défis clés

Coûts de production plus élevés et contraintes de compétitivité des prix

Malgré un fort élan sur le marché, les films plastiques biodégradables continuent de faire face à des désavantages de coût par rapport aux plastiques traditionnels à base de pétrole. La production de biopolymères tels que PLA, PHA et PBS nécessite des matières premières spécialisées, des processus de fermentation et des environnements de fabrication contrôlés qui augmentent les dépenses en capital et en exploitation. La volatilité des intrants agricoles et les économies d’échelle limitées augmentent encore les prix. Pour de nombreux utilisateurs finaux, en particulier sur les marchés sensibles aux coûts comme les sacs de détail et le paillage agricole, les prix premium limitent l’adoption généralisée. De plus, la concurrence des substituts partiellement biodégradables et oxo-dégradables complique les décisions d’approvisionnement, même si ces matériaux peuvent ne pas répondre aux normes de compostabilité. Combler l’écart de coût nécessite de développer la production de biopolymères, d’optimiser les chaînes d’approvisionnement et d’améliorer l’efficacité des processus—des défis qui restent critiques pour accélérer la pénétration du marché de masse.

Infrastructure de compostage inadéquate et mauvaise interprétation par les consommateurs

Un obstacle majeur à la croissance du marché est la disponibilité limitée des installations de compostage industriel capables de traiter les films biodégradables certifiés. Dans les régions dépourvues de ces systèmes, les matériaux destinés au compostage finissent souvent dans les décharges, où la biodégradation ralentit considérablement. La mauvaise compréhension par les consommateurs de termes tels que « biodégradable », « compostable à domicile » et « compostable » conduit souvent à une élimination incorrecte, contaminant les flux de recyclage et réduisant l’efficacité du traitement des déchets. La variabilité des définitions réglementaires mondiales complique encore l’étiquetage et la conformité. Sans infrastructure solide et éducation publique claire, les films biodégradables ne peuvent pas atteindre leur plein bénéfice environnemental, limitant l’adoption sur les principaux marchés. Renforcer la capacité de traitement des déchets et harmoniser les normes de certification restent essentiels pour surmonter ce défi.

Analyse régionale

Amérique du Nord

L’Amérique du Nord détient une part estimée de 28 à 30 % du marché des films plastiques biodégradables, soutenue par de fortes actions réglementaires contre les plastiques à usage unique et l’adoption généralisée d’emballages compostables dans le commerce de détail, la restauration et les programmes municipaux de gestion des déchets. Les États-Unis dominent la demande, stimulés par les grandes marques FMCG intégrant des emballages durables dans leurs engagements ESG. La croissance est renforcée par les avancées en R&D sur les biopolymères, des réseaux de compostage bien établis et des partenariats entre fabricants d’emballages et opérateurs de gestion des déchets. Le Canada accélère l’adoption grâce à des interdictions nationales sur les sacs plastiques conventionnels et au déploiement croissant de systèmes de collecte compostables.

Europe

L’Europe domine le marché mondial avec une part estimée de 38 à 40 %, stimulée par des directives strictes de l’UE favorisant les transitions vers une économie circulaire, des objectifs de réduction des plastiques et des normes de compostabilité vérifiées telles que l’EN 13432. Des pays comme l’Allemagne, la France, l’Italie et les Pays-Bas sont en tête de la consommation dans les emballages alimentaires, les sacs de détail, l’agriculture et les films spécialisés. Une forte sensibilisation des consommateurs, une capacité de fabrication de bioplastiques mature et de solides incitations gouvernementales accélèrent l’adoption dans les secteurs commerciaux et industriels. Le vaste réseau d’installations de compostage industriel en Europe crée des conditions favorables pour les films biodégradables conformes, renforçant la position de leader de la région.

Asie-Pacifique

L’Asie-Pacifique représente environ 25 à 27 % de la demande mondiale, en expansion rapide en raison de l’urbanisation croissante, des répressions réglementaires sur les déchets plastiques et de l’adoption accrue d’emballages compostables par les chaînes de restauration et les plateformes de commerce électronique. La Chine, le Japon, l’Inde et la Corée du Sud représentent des moteurs de croissance clés, soutenus par une production de biopolymères à grande échelle et des politiques gouvernementales favorisant les matériaux biosourcés. La demande s’accélère dans l’agriculture grâce aux films de paillage biodégradables, tandis que les secteurs de la vente au détail et des FMCG se tournent vers des emballages écologiques pour atteindre les objectifs de durabilité. Les investissements croissants dans la capacité locale de traitement des bioplastiques positionnent l’APAC comme une région à forte croissance.

Amérique latine

L’Amérique latine représente environ 4 à 5 % du marché des films plastiques biodégradables, avec une croissance concentrée au Brésil, au Mexique, au Chili et en Colombie. La demande régionale est influencée par l’émergence de réglementations sur les déchets plastiques, une prise de conscience environnementale croissante et l’adoption de sacs compostables et d’emballages alimentaires dans les centres de vente au détail urbains. Les applications agricoles, en particulier les films de paillage biodégradables, stimulent une adoption supplémentaire en raison de l’empreinte agricole importante de la région. Bien que les infrastructures de compostage restent limitées, les réformes politiques en cours et les partenariats avec des fabricants mondiaux de biopolymères soutiennent une expansion progressive du marché. Les détaillants et les marques de consommation intègrent de plus en plus des emballages biosourcés pour s’aligner sur les initiatives de durabilité.

Moyen-Orient & Afrique

La région du Moyen-Orient & Afrique détient une part de marché estimée à 3 à 4 %, caractérisée par une adoption précoce mais un intérêt croissant pour les alternatives d’emballage durable. Les initiatives environnementales menées par les gouvernements, notamment aux Émirats arabes unis, en Afrique du Sud et en Arabie saoudite, encouragent la transition loin des plastiques conventionnels. La demande provient du commerce de détail, de l’emballage alimentaire et de l’agriculture, où les films biodégradables offrent des avantages dans les applications respectueuses du sol. La capacité limitée de compostage industriel et la sensibilité aux coûts restent des défis, mais la pression réglementaire croissante et les engagements internationaux en matière de durabilité stimulent le potentiel de croissance à long terme.

Segmentations du marché :

Par type

- Mélanges d’amidon

- Acide polylactique (PLA)

- Poly(butylène adipate-co-téréphtalate) (PBAT)

- Polybutylène succinate (PBS)

- Polyhydroxyalcanoates (PHA)

Par application

- Sacs

- Films d’emballage

- Doublures

- Feuilles

- Autres

Par utilisation finale

- Alimentation & Boissons

- Santé

- Agriculture

- Soin personnel & Cosmétiques

- Électrique & Électronique

Par géographie

- Amérique du Nord

- États-Unis

- Canada

- Mexique

- Europe

- Allemagne

- France

- Royaume-Uni

- Italie

- Espagne

- Reste de l’Europe

- Asie-Pacifique

- Chine

- Japon

- Inde

- Corée du Sud

- Asie du Sud-Est

- Reste de l’Asie-Pacifique

- Amérique latine

- Brésil

- Argentine

- Reste de l’Amérique latine

- Moyen-Orient & Afrique

- Pays du CCG

- Afrique du Sud

- Reste du Moyen-Orient et de l’Afrique

Paysage Concurrentiel

Le paysage concurrentiel du marché des films plastiques biodégradables est défini par un mélange de sociétés chimiques mondiales, de producteurs spécialisés en biopolymères et d’innovateurs émergents axés sur la durabilité. Les acteurs clés, y compris BASF SE, Tipa Corp., Futamura Chemicals, Kingfa Sci. & Tech., BioBag Americas, Plastchim-T, Cortec Corporation, Clondalkin Group, Brentwood Plastics, et Shreeji Stretch Film Industries, rivalisent par des avancées dans les formulations compostables, une performance mécanique améliorée et des technologies de production évolutives. Les entreprises investissent de plus en plus dans les innovations de films PLA, PBAT, PHA, et mélanges d’amidon pour répondre aux demandes réglementaires et des consommateurs croissantes. Les partenariats stratégiques avec les détaillants, les producteurs agricoles et les fournisseurs de gestion des déchets renforcent le positionnement sur le marché, tandis que les certifications telles que EN 13432 et ASTM D6400 deviennent des différenciateurs essentiels. Malgré un fort élan, la concurrence est intensifiée par les pressions sur les coûts, la dépendance aux matières premières et le besoin d’une infrastructure de compostage alignée régionalement. Dans l’ensemble, la capacité d’innovation, les certifications de durabilité et l’intégration de la chaîne d’approvisionnement façonnent la dynamique concurrentielle de l’industrie.

Shape Your Report to Specific Countries or Regions & Enjoy 30% Off!

Analyse des Acteurs Clés

- Tipa Corp. Ltd.

- Plastchim-T

- BASF SE

- Clondalkin Group Holding B.V.

- Cortec Corporation

- Brentwood Plastics, Inc.

- BioBag Americas, Inc.

- Shreeji Stretch Film Industries

- Futamura Chemicals Co., Ltd.

- Kingfa Sci. & Tech. Co., Ltd.

Développements Récents

- En février 2025, un film à haute barrière compostable à domicile conçu pour l’emballage de snacks, répondant à la résistance à l’humidité et à l’huile pour des applications compostables.

- En octobre 2024, TIPA Corp. Ltd. a annoncé un portefeuille élargi de solutions d’emballage compostables zéro déchet à Pack Expo, incluant de nouvelles offres de films et laminés compostables.

- En avril 2024, Plastchim‑T a finalisé l’acquisition de Manucor, élargissant sa plateforme de chaîne d’approvisionnement à travers l’Europe, le Moyen-Orient et l’Afrique et augmentant sa capacité de production de films.

Couverture du Rapport

Le rapport de recherche offre une analyse approfondie basée sur le Type, l’Application, l’Utilisation Finale et la Géographie. Il détaille les principaux acteurs du marché, fournissant un aperçu de leur activité, de leurs offres de produits, de leurs investissements, de leurs sources de revenus et de leurs applications clés. De plus, le rapport inclut des informations sur l’environnement concurrentiel, une analyse SWOT, les tendances actuelles du marché, ainsi que les principaux moteurs et contraintes. En outre, il discute des divers facteurs qui ont stimulé l’expansion du marché ces dernières années. Le rapport explore également la dynamique du marché, les scénarios réglementaires et les avancées technologiques qui façonnent l’industrie. Il évalue l’impact des facteurs externes et des changements économiques mondiaux sur la croissance du marché. Enfin, il fournit des recommandations stratégiques pour les nouveaux entrants et les entreprises établies afin de naviguer dans les complexités du marché.

Perspectives Futures

- La demande de films plastiques biodégradables augmentera régulièrement à mesure que les réglementations mondiales se resserrent autour des plastiques à usage unique et imposent des alternatives compostables certifiées.

- Les avancées dans les formulations de PLA, PBAT, PBS et PHA amélioreront la résistance des films, la résistance à la chaleur et la performance des barrières, élargissant le potentiel d’application.

- L’adoption dans l’emballage alimentaire et des boissons s’accélérera à mesure que les marques aligneront leurs stratégies d’emballage avec les objectifs d’économie circulaire et de durabilité.

- L’utilisation agricole des films de paillage biodégradables augmentera en raison des avantages opérationnels et de la réduction de la contamination des sols.

- L’investissement dans les installations de compostage industriel augmentera, permettant un traitement de fin de vie plus efficace pour les films biodégradables certifiés.

- Les secteurs du commerce électronique et de la vente au détail intégreront davantage de sacs, d’enveloppes et de protections compostables pour répondre aux engagements ESG des entreprises.

- Les fabricants se concentreront sur la réduction des coûts de production grâce à l’expansion de l’échelle, à l’optimisation des matières premières biologiques et à l’amélioration de l’efficacité de la chaîne d’approvisionnement.

- La collaboration entre les développeurs de polymères, les transformateurs et les opérateurs de gestion des déchets renforcera les systèmes en boucle fermée.

- La transparence de la certification et de l’étiquetage deviendra cruciale pour réduire la confusion des consommateurs et assurer une élimination correcte.

- L’adoption régionale s’élargira à mesure que les marchés émergents mettront en œuvre des politiques environnementales plus strictes et encourageront l’innovation en matière de matériaux biosourcés.