Обзор рынка

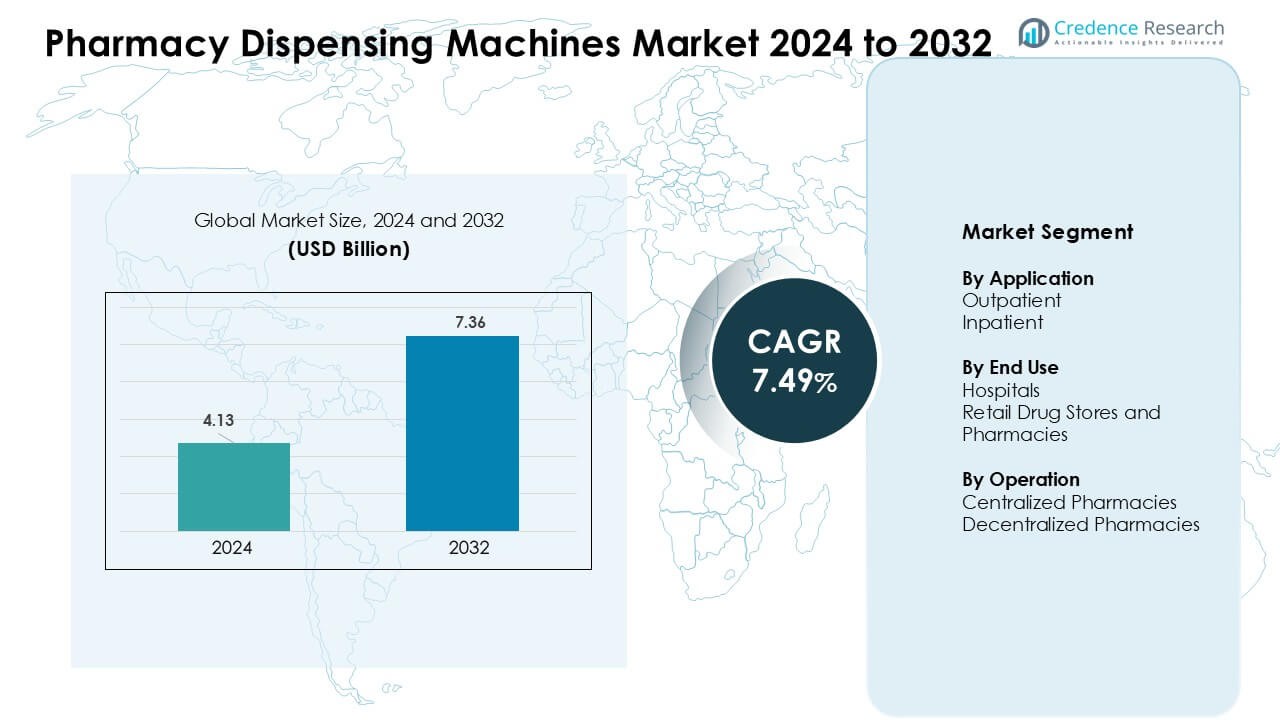

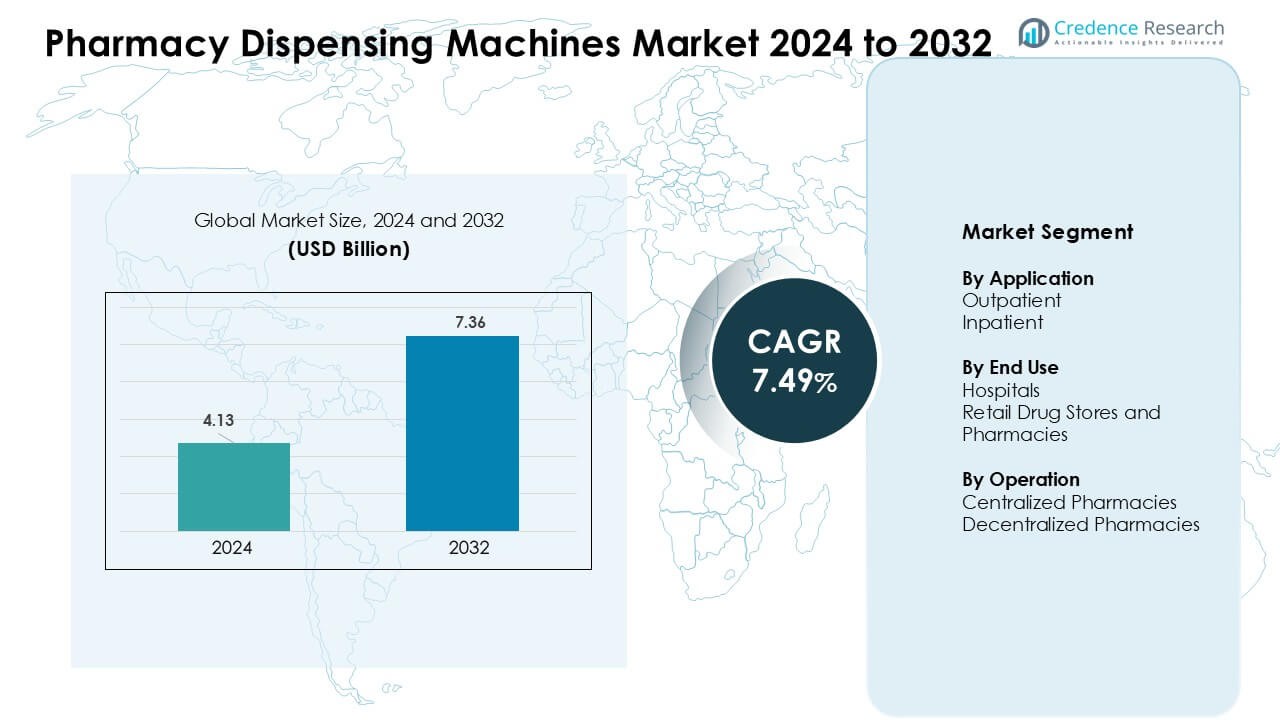

Рынок автоматов для отпуска лекарств оценивался в 4,13 миллиарда долларов США в 2024 году и, как ожидается, достигнет 7,36 миллиарда долларов США к 2032 году, увеличиваясь с совокупным годовым темпом роста (CAGR) 7,49 % в течение прогнозируемого периода.

| ХАРАКТЕРИСТИКА ОТЧЕТА |

ДЕТАЛИ |

| Исторический период |

2020-2023 |

| Базовый год |

2024 |

| Прогнозируемый период |

2025-2032 |

| Размер рынка автоматов для отпуска лекарств в 2024 году |

4,13 миллиарда долларов США |

| Рынок автоматов для отпуска лекарств, CAGR |

7,49 % |

| Размер рынка автоматов для отпуска лекарств в 2032 году |

7,36 миллиарда долларов США |

Рынок автоматов для отпуска лекарств формируется ключевыми игроками, такими как Capsa Healthcare, ScriptPro LLC, Omnicell, Inc., Baxter, Accu-Chart, BD, Avery Weigh-Tronix и PEARSON MEDICAL TECHNOLOGIES. Эти компании конкурируют, предлагая автоматизированные платформы для отпуска, которые повышают точность дозирования лекарств, уменьшают ручную рабочую нагрузку и поддерживают интегрированные цифровые рабочие процессы в больницах и розничных аптеках. Поставщики сосредотачиваются на робототехнике, управлении запасами в реальном времени и безопасном отпуске для высокорисковых лекарств, чтобы укрепить внедрение. Северная Америка возглавила рынок в 2024 году с долей 38%, поддерживаемая сильной цифровизацией здравоохранения, большими сетями больниц и быстрым внедрением передовых систем автоматизации аптек.

Access crucial information at unmatched prices!

Request your sample report today & start making informed decisions powered by Credence Research Inc.!

Download Sample

Анализ рынка

- Рынок автоматов для отпуска лекарств оценивался в 4,13 миллиарда долларов США в 2024 году и, как ожидается, достигнет 7,36 миллиарда долларов США к 2032 году, увеличиваясь с совокупным годовым темпом роста (CAGR) 7,49 %.

- Спрос растет из-за увеличения объемов рецептов, нехватки рабочей силы и необходимости повышения точности дозирования лекарств в больницах и розничных аптеках.

- Тенденции включают быстрое внедрение робототехники, проверку штрих-кодов, инструменты управления запасами с поддержкой ИИ и гибридные централизованные-децентрализованные модели отпуска в крупных сетях здравоохранения.

- Конкуренция усиливается среди ключевых игроков, предлагающих интегрированные системы, которые связываются с электронными рецептами и платформами EHR, в то время как более мелкие поставщики сталкиваются с ограничениями из-за высоких первоначальных затрат и сложной ИТ-интеграции.

- Северная Америка возглавила рынок с долей около 38% в 2024 году, в то время как больницы удерживали доминирующую долю конечного использования; Азиатско-Тихоокеанский регион рос быстрее всего благодаря расширению инфраструктуры здравоохранения и растущей цифровой трансформации.

Анализ сегментации рынка:

По применению

Амбулаторный отпуск занимал доминирующую долю в 2024 году с около 58%. Спрос на амбулаторное лечение вырос, так как клиники и розничные сети внедряли автоматизированные системы для сокращения времени ожидания и управления растущими объемами рецептов. Эти учреждения использовали машины для сокращения ручных ошибок и улучшения скорости выдачи, что помогало потоку пациентов в пиковые часы. Рост также был обусловлен активным использованием цифровых рецептов и увеличением посещаемости в общественных клиниках. Использование в стационарах расширилось, поскольку больницы сосредоточились на точности для высокорисковых лекарств и более строгом контроле запасов в отделениях и отделениях интенсивной терапии.

- Например, автоматизированные шкафы для отпуска Omnicell XT используют проверку штрих-кодов и отслеживание в реальном времени для снижения ошибок при выборе лекарств и поддержки высоких объемов ежедневных транзакций с лекарствами в условиях амбулаторных аптек.

По конечному использованию

Больницы возглавили сегмент конечного использования в 2024 году с долей почти 62%. Крупные сети больниц активно инвестировали в автоматизированные системы выдачи для обеспечения безопасной доставки лекарств и снижения нагрузки на медсестер. Эти системы улучшили отслеживание контролируемых препаратов и сократили задержки в отделениях неотложной помощи. Спрос вырос с ростом интегрированных платформ ЭМК, которые связывали машины с ИТ-системами больниц. Розничные аптеки и аптечные сети также росли, поскольку сети внедряли компактные устройства выдачи для повышения скорости, снижения дефицита и управления растущими объемами хронической терапии.

- Например, Swisslog Healthcare утверждает, что их система PillPick® может выдавать до 10 000 единичных доз в час, достигая точности отбора выше 99,9%, что позволяет крупным больницам удовлетворять постоянный спрос на лекарства для стационарных пациентов.

По операциям

Централизованные аптеки доминировали в сегменте операций в 2024 году с долей около 57%. Центральные узлы позволяли достичь более высокого уровня автоматизации, массового наполнения и постоянных проверок качества, что увеличивало спрос со стороны крупных больничных систем. Эти центры использовали роботов высокой мощности для обработки больших объемов рецептов и повышения экономической эффективности. Рост был обусловлен переходом к моделям “хаб и спица”, которые поддерживали доставку в тот же день и оптимизировали планирование запасов. Децентрализованные аптеки росли, поскольку небольшие клиники и отделения больниц внедряли системы на местах для более быстрого доступа и сокращения времени обработки лекарств.

Ключевые факторы роста

Растущий спрос на точность лекарств и безопасность пациентов

Поставщики медицинских услуг уделяют большое внимание снижению ошибок при выдаче лекарств по мере увеличения числа пациентов. Аптечные автоматы поддерживают эту цель, автоматизируя задачи подсчета, маркировки, проверки и упаковки, которые обычно зависят от точности вручную. Проверка штрих-кодов, запечатанные форматы единичных доз и интеграция с электронными рецептами помогают предотвратить ошибки при выдаче. Больницы используют эти системы для повышения безопасности лекарств с высоким риском и соблюдения строгих правил аудита и отчетности. Розничные аптеки также инвестируют в автоматизацию для снижения ошибок при выдаче в часы пик. Более широкое движение к качественному уходу и снижению частоты неблагоприятных лекарственных событий стимулирует стабильное внедрение. По мере расширения сетей здравоохранения необходимость в последовательных, отслеживаемых и безошибочных рабочих процессах лекарственного обеспечения усиливает этот фактор роста.

Рост объемов рецептов и ограничения рабочей силы

Количество рецептов увеличивается каждый год из-за роста хронических заболеваний, старения населения и расширенного доступа к амбулаторной помощи. Аптеки сталкиваются с ограниченным штатом и растущими операционными нагрузками, что делает автоматизацию необходимой для поддержания эффективности. Аптечные автоматы снижают ручной труд, автоматизируя повторяющиеся задачи, такие как сортировка, наполнение и упаковка. Этот переход освобождает фармацевтов и техников для концентрации на консультировании, обзоре лекарств и клинической поддержке. В больницах автоматизированные системы помогают управлять большими нагрузками на стационарных пациентов и поддерживать круглосуточную доступность без расширения штата. Розничные сети внедряют компактные машины для ускорения обслуживания в периоды высокой загруженности. Эти преимущества соответствуют потребности сектора здравоохранения в повышенной пропускной способности, сокращении сверхурочных и стабильной производительности при растущем спросе.

- Например, ScriptPro документирует, что их роботизированные системы выдачи автоматизируют подсчет, маркировку и обработку флаконов в одном рабочем процессе, обеспечивая высокую пропускную способность при заполнении рецептов в условиях непрерывной работы в розничных аптеках.

Интеграция с цифровыми экосистемами здравоохранения и моделями подключенных аптек

Принятие цифрового здравоохранения быстро расширяется, и машины для отпуска лекарств в аптеках плавно интегрируются с электронными медицинскими записями, электронными рецептами и системами инвентаризации в реальном времени. Эта связность поддерживает более точное отпускание, более быструю проверку и беспрепятственный обмен данными между несколькими местами оказания медицинской помощи. Интегрированные системы также уменьшают нехватку запасов, улучшают отслеживание контролируемых веществ и поддерживают автоматизированные аудиты. По мере роста телемедицины централизованные автоматизированные центры обрабатывают рецепты для доставки на дом и удаленного управления пациентами. Это цифровое согласование улучшает видимость рабочего процесса, повышает соответствие нормативным требованиям и укрепляет операционную согласованность в крупных больничных и розничных сетях. Переход к умным, подключенным аптекам укрепляет этот фактор роста и поощряет более широкие инвестиции в передовую автоматизацию.

- Например, Omnicell подтверждает, что его платформы автоматизации интегрируются с основными системами электронных медицинских записей, чтобы обеспечить видимость инвентаря в реальном времени и замкнутый цикл управления лекарствами в стационарных и амбулаторных условиях.

Ключевые тенденции и возможности

Переход к гибридным централизованно-децентрализованным моделям аптек

Больницы и аптечные сети все чаще принимают гибридную автоматизацию, которая сочетает централизованные высокообъемные центры с децентрализованными пунктами отпуска лекарств. Централизованные локации обрабатывают массовое наполнение, упаковку и проверку в больших объемах, в то время как децентрализованные станции обеспечивают быстрый доступ к лекарствам в отделениях неотложной помощи, палатах и клиниках. Эта модель увеличивает скорость отпуска, сокращает задержки и укрепляет точность инвентаризации на нескольких объектах. Розничные сети также используют гибридные системы для улучшения доставки в тот же день и пополнения запасов в местных магазинах. Поставщики отвечают гибкими системами, которые синхронизируют данные в реальном времени по всем узлам, что позволяет лучше прогнозировать спрос и планировать поставки. Эта структурная смена открывает значительные возможности для масштабируемой и сетевой автоматизации.

- Например, Capsa Healthcare утверждает, что его центральная аптечная автоматизация интегрируется с децентрализованными тележками и шкафами для медикаментов, используя рабочие процессы с поддержкой штрих-кодов для улучшения точности отпуска и отслеживания лекарств в больничных условиях.

Робототехника, ИИ и усовершенствования передовой автоматизации

Машины для отпуска следующего поколения включают робототехнику, аналитику на основе ИИ, инспекцию с использованием машинного зрения и автоматизированные системы упаковки. Робототехника улучшает скорость и согласованность, особенно в централизованных центрах, которые обрабатывают тысячи рецептов ежедневно. ИИ улучшает прогнозирование спроса, оптимизацию инвентаря и предиктивное обслуживание, помогая поставщикам снижать затраты. Инструменты машинного зрения обнаруживают ошибки наполнения или дефекты упаковки до того, как лекарства достигнут пациентов. Бесконтактный отпуск и компактные роботизированные устройства привлекают как больницы, так и розничные сети, стремящиеся к более высокой гигиене и более быстрому обслуживанию. Эти технологические обновления создают сильные возможности для инноваций, циклов замены систем и расширения в меньшие аптечные среды с ограниченным пространством.

- Например, Parata Systems документирует, что его платформы автоматизации аптек фиксируют данные о использовании в реальном времени и автоматизируют подсчет инвентаря, поддерживая постоянную точность инвентаризации и снижая рабочую нагрузку на ручную проверку запасов.

Ключевые вызовы

Высокие первоначальные инвестиции и сложность интеграции

Покупка, установка и интеграция автоматов для выдачи лекарств требуют значительных капиталовложений. Меньшие больницы, клиники и независимые розничные аптеки сталкиваются с бюджетными ограничениями, которые замедляют внедрение. Интеграция с существующими ИТ-системами, такими как платформы EHR, системы управления запасами и инструменты выставления счетов, увеличивает затраты и техническую сложность. Поставщики опасаются сбоев в рабочих процессах во время установки и периода обучения. Некоторые организации откладывают развертывание из-за неопределенности в отношении возврата инвестиций. Эти финансовые и операционные препятствия остаются основными барьерами, особенно в регионах, чувствительных к затратам, где бюджеты на автоматизацию ограничены.

Риски кибербезопасности и проблемы защиты данных

По мере того как автоматы для выдачи лекарств становятся более подключенными, риски кибербезопасности увеличиваются. Эти системы хранят данные пациентов, историю рецептов и записи о контролируемых лекарствах, которые должны оставаться защищенными. Вымогательское ПО, несанкционированный доступ и простои системы представляют серьезные угрозы для операций по выдаче лекарств. Поставщики должны внедрять сильное шифрование, многоуровневую аутентификацию и детализированные журналы аудита для соблюдения нормативных требований. Кибератаки могут остановить рабочие процессы аптек и поставить под угрозу безопасность пациентов. Поставщики должны укреплять архитектуру системы и предоставлять постоянные обновления безопасности для защиты аптечных сетей. Растущая цифровая интеграция делает готовность кибербезопасности критической задачей для широкого внедрения на рынке.

Региональный анализ

Северная Америка

Северная Америка заняла крупнейшую долю в 2024 году с около 38%. Больницы и сети розничных аптек активно инвестировали в автоматизацию для снижения ошибок при выдаче и повышения скорости рабочих процессов. Сильное внедрение электронных рецептов и строгий нормативный акцент на безопасности лекарств поддержали быстрое развертывание автоматов. Крупные системы здравоохранения расширили централизованные хабы для обработки растущих объемов рецептов. Розничные аптеки также модернизировали инфраструктуру выдачи для управления высоким спросом на хроническое лечение. Непрерывная интеграция с платформами цифрового здравоохранения и сильное присутствие поставщиков удерживали Северную Америку впереди в общем проникновении на рынок.

Европа

Европа составила почти 29% доли рынка в 2024 году. Зрелые системы здравоохранения региона способствовали стабильному внедрению автоматизированной выдачи для повышения безопасности пациентов и снижения операционной нагрузки. Больницы в Германии, Франции и Великобритании инвестировали в децентрализованные аптечные подразделения для ускорения доставки лекарств стационарным пациентам. Розничные аптеки внедрили компактную автоматизацию для управления растущим потребительским спросом. Строгое соблюдение норм безопасности и аудита способствовало более широкой интеграции функций электронного отслеживания и верификации. Растущее внимание к цифровой трансформации здравоохранения поддерживало продолжение расширения автоматов для выдачи лекарств на ключевых рынках ЕС.

Азиатско-Тихоокеанский регион

Азиатско-Тихоокеанский регион занял около 24% доли в 2024 году и оставался самым быстрорастущим регионом. Спрос увеличился из-за расширения инфраструктуры больниц, увеличения объемов рецептов и быстрой цифровизации здравоохранения в Китае, Индии, Японии и Южной Корее. Крупные сети больниц инвестировали в централизованную автоматизацию для повышения точности и снижения нагрузки на персонал. Сети розничных аптек быстро росли, стимулируя спрос на компактные и масштабируемые машины. Правительства продвигали инициативы умного здравоохранения, что увеличивало интерес к подключенным системам выдачи. Растущие показатели хронических заболеваний и увеличивающиеся инвестиции в частное здравоохранение укрепили региональное внедрение.

Латинская Америка

Латинская Америка занимала примерно 6% доли рынка в 2024 году. Внедрение увеличилось, так как больницы в Бразилии, Мексике и Колумбии стремились к автоматизации для повышения безопасности медикаментов и снижения уровня ошибок. Бюджетные ограничения замедлили реализацию, но частные сети больниц поддерживали стабильный спрос. Сети розничных аптек также внедряли автоматизированные устройства для повышения скорости обслуживания и сокращения ручного труда. Постепенная цифровая трансформация и распространение электронных рецептов способствовали росту. Поставщики сосредоточились на предложении экономически эффективных моделей, адаптированных к региональным потребностям, что помогло расширить проникновение в городские медицинские центры.

Ближний Восток и Африка

Регион Ближнего Востока и Африки составлял около 3% доли в 2024 году. Внедрение росло в странах Персидского залива, так как передовые больницы обновляли системы управления медикаментами в соответствии с мировыми стандартами. Инвестиции в умную инфраструктуру здравоохранения в ОАЭ и Саудовской Аравии способствовали более широкому использованию автоматизированной выдачи. В Африке внедрение оставалось медленным из-за ценовых барьеров, но частные больницы в Южной Африке и некоторых городских центрах проявляли повышенный интерес к автоматизации. Расширение программ цифрового здравоохранения и растущий акцент на безопасной и точной доставке медикаментов поддерживали долгосрочный потенциал в регионе.

Сегментация рынка:

По применению

- Амбулаторные пациенты

- Стационарные пациенты

По конечному использованию

- Больницы

- Розничные аптеки и фармацевтические магазины

По операции

- Централизованные аптеки

- Децентрализованные аптеки

По географии

- Северная Америка

- Европа

- Германия

- Франция

- Великобритания

- Италия

- Испания

- Остальная Европа

- Азиатско-Тихоокеанский регион

- Китай

- Япония

- Индия

- Южная Корея

- Юго-Восточная Азия

- Остальная часть Азиатско-Тихоокеанского региона

- Латинская Америка

- Бразилия

- Аргентина

- Остальная часть Латинской Америки

- Ближний Восток и Африка

- Страны ССАГПЗ

- Южная Африка

- Остальная часть Ближнего Востока и Африки

Конкурентная среда

Рынок автоматизированных аптечных систем характеризуется сильной конкуренцией среди ведущих игроков, таких как Capsa Healthcare, ScriptPro LLC, Omnicell, Inc., Accu-Chart и BD. Эти компании конкурируют, предлагая передовые платформы автоматизации, которые улучшают точность медикаментов, оптимизируют рабочие процессы в аптеках и поддерживают выдачу больших объемов как в больничных, так и в розничных условиях. Поставщики сосредоточены на интегрированных системах с проверкой штрих-кодов, отслеживанием запасов в реальном времени и бесшовной связью с электронными рецептами и платформами EHR. Продуктовые портфели продолжают расширяться за счет робототехники, компактных модульных конструкций и безопасных функций выдачи для контролируемых веществ. Компании также укрепляют свое присутствие на рынке через сервисные партнерства, централизованные центры автоматизации и программы обучения. Растущий спрос на интеграцию цифрового здравоохранения, безопасность медикаментов и эффективные операции в аптеках поддерживает интенсивную конкуренцию, так как поставщики работают над предоставлением масштабируемых, надежных и экономически эффективных решений в глобальных системах здравоохранения.

Shape Your Report to Specific Countries or Regions & Enjoy 30% Off!

Анализ ключевых игроков

Последние разработки

- В июле 2025 года компания Capsa Healthcare Capsa представила свою платформу Consolidated Services Pharmacy Platform (CSPP), единый центр, предназначенный для обработки, управления, заказа, заполнения, распределения и доставки медикаментов и материалов через стационарные и амбулаторные каналы для поддержки усилий по централизации системы здравоохранения.

- В мае 2025 года компания Omnicell, Inc. Omnicell анонсировала новую линейку продуктов RFID (MedTrack), направленных на улучшение точности и видимости медикаментов в периоперационных и клинических условиях, расширяя портфолио Omnicell за пределы ADC и роботизированных систем в область отслеживания медикаментов с поддержкой RFID.

- В марте 2025 года компания Capsa Healthcare Capsa открыла новый Центр инноваций, чтобы предоставить клиентам погруженный доступ к передовым технологиям автоматизации на местах и в аптеках, позиционируя компанию для ускорения внедрения своих решений для центрального заполнения и на местах.

Объем отчета

Исследовательский отчет предлагает углубленный анализ на основе применения, конечного использования, операций и географии. Он детализирует ведущих игроков рынка, предоставляя обзор их бизнеса, продуктовых предложений, инвестиций, источников дохода и ключевых приложений. Кроме того, отчет включает в себя информацию о конкурентной среде, анализ SWOT, текущие рыночные тенденции, а также основные движущие силы и ограничения. Также обсуждаются различные факторы, которые способствовали расширению рынка в последние годы. В отчете рассматриваются рыночная динамика, регуляторные сценарии и технологические достижения, формирующие отрасль. Оценивается влияние внешних факторов и глобальных экономических изменений на рост рынка. Наконец, предоставляются стратегические рекомендации для новых участников и устоявшихся компаний по навигации в сложностях рынка.

Перспективы на будущее

- Принятие автоматизированной выдачи будет расти, поскольку больницы стремятся к более высокой точности медикаментов.

- Сети розничных аптек будут расширять компактные роботизированные системы для обработки растущих объемов рецептов.

- Централизованные аптечные хабы будут набирать популярность для поддержки крупномасштабной выдачи в сетях.

- Прогнозирование на основе ИИ улучшит планирование запасов и уменьшит нехватку товаров.

- Интеграция с электронными рецептами и платформами EHR укрепит поток данных.

- Спрос на безопасную выдачу высокорисковых лекарств будет стимулировать инвестиции в передовые инструменты верификации.

- Гибридные централизованные-децентрализованные модели распространятся по основным системам здравоохранения.

- Поставщики будут разрабатывать модульные, экономящие пространство машины для небольших клиник и аптек.

- Обновления кибербезопасности станут необходимыми по мере расширения подключенных систем.

- Развивающиеся рынки будут быстрее внедрять автоматизацию из-за растущей цифровизации здравоохранения и роста хронической помощи.