Panoramica del Mercato

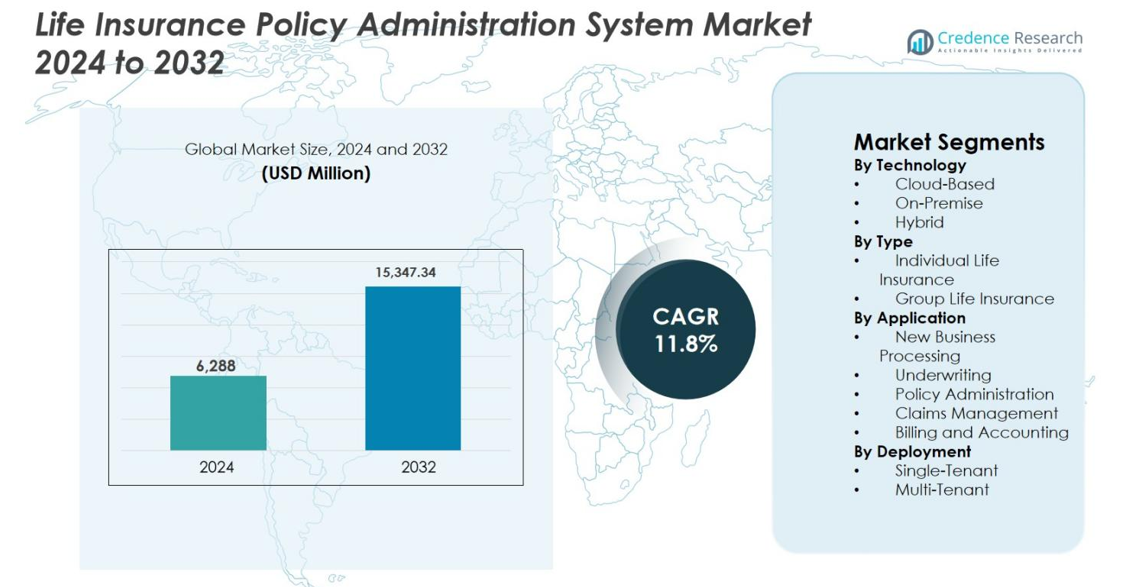

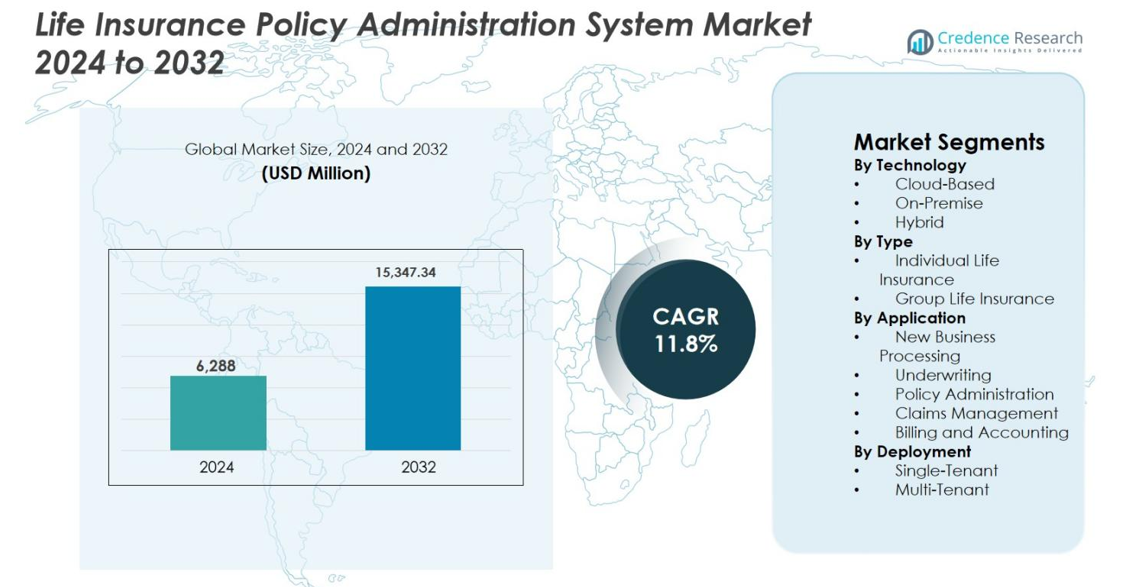

La dimensione del mercato del sistema di amministrazione delle polizze assicurative sulla vita è stata valutata a 6.288 milioni di USD nel 2024 ed è prevista raggiungere i 15.347,34 milioni di USD entro il 2032, espandendosi a un CAGR dell’11,8% durante il periodo di previsione.

| ATTRIBUTO DEL RAPPORTO |

DETTAGLI |

| Periodo Storico |

2020-2023 |

| Anno Base |

2024 |

| Periodo di Previsione |

2025-2032 |

| Dimensione del Mercato del Sistema di Amministrazione delle Polizze Assicurative sulla Vita 2024 |

6.288 milioni di USD |

| Mercato del Sistema di Amministrazione delle Polizze Assicurative sulla Vita, CAGR |

11,8% |

| Dimensione del Mercato del Sistema di Amministrazione delle Polizze Assicurative sulla Vita 2032 |

15.347,34 milioni di USD |

Il mercato del sistema di amministrazione delle polizze assicurative sulla vita è caratterizzato dalla forte presenza di fornitori di software assicurativi affermati e aziende di servizi IT globali focalizzate sulla modernizzazione dei sistemi core e sull’abilitazione digitale. I principali attori come Majesco, Oracle, Accenture, Infosys, EIS Group, Insurity, EXL, FAST Technology ed Edlund competono attraverso piattaforme configurabili, implementazioni native nel cloud e una profonda competenza nel settore assicurativo. Queste aziende investono in automazione, analisi e integrazione basata su API per supportare cicli di vita delle polizze complessi e conformità normativa. A livello regionale, il Nord America guida il mercato con una quota del 38,4%, supportato da un’adozione precoce della tecnologia e iniziative di modernizzazione su larga scala, seguito dall’Europa al 26,1% e dall’Asia-Pacifico al 22,7%, dove la rapida espansione dell’assicurazione digitale continua a rafforzare lo slancio del mercato.

Approfondimenti di Mercato

- Il mercato del sistema di amministrazione delle polizze assicurative sulla vita è stato valutato a 6.288 milioni di USD nel 2024 ed è previsto raggiungere i 15.347,34 milioni di USD entro il 2032, crescendo a un CAGR dell’11,8% durante il periodo di previsione, guidato dall’aumento della digitalizzazione e dalle iniziative di modernizzazione dei sistemi assicurativi core.

- La crescente domanda di gestione automatizzata del ciclo di vita delle polizze, lanci di prodotti più rapidi e un’esperienza cliente migliorata guida l’adozione, con l’implementazione basata su cloud che guida il segmento tecnologico con una quota del 58,6%.

- I trend di mercato evidenziano un aumento dell’adozione di modelli SaaS, ecosistemi basati su API e piattaforme abilitate all’analisi, mentre le applicazioni di amministrazione delle polizze dominano con una quota di segmento del 41,8%.

- L’ambiente competitivo include fornitori di software assicurativi specializzati e aziende IT globali che si concentrano su piattaforme configurabili, migrazione al cloud e integrazione di sistemi per rafforzare l’agilità degli assicuratori.

- A livello regionale, il Nord America guida con una quota di mercato del 38,4%, seguito dall’Europa al 26,1% e dall’Asia-Pacifico al 22,7%, mentre le regioni emergenti mostrano una crescita costante guidata dall’espansione dell’assicurazione digitale.

Access crucial information at unmatched prices!

Request your sample report today & start making informed decisions powered by Credence Research Inc.!

Download Sample

Analisi della Segmentazione del Mercato:

Per Tecnologia

Il mercato dei sistemi di amministrazione delle polizze di assicurazione sulla vita è segmentato in modelli di distribuzione basati su cloud, on-premise e ibridi. I sistemi basati su cloud dominano il segmento, rappresentando il 58,6% della quota di mercato, grazie alla scalabilità, all’implementazione più rapida e al costo totale di proprietà inferiore. Gli assicuratori adottano sempre più piattaforme cloud per supportare il servizio digitale delle polizze, le operazioni remote e la configurazione rapida dei prodotti. Analisi integrate, integrazione API e aggiornamenti normativi rafforzano ulteriormente l’adozione. Le soluzioni ibride stanno guadagnando terreno tra gli assicuratori di medie e grandi dimensioni che cercano una modernizzazione graduale, mentre i sistemi on-premise mantengono rilevanza nelle regioni con vincoli di sovranità dei dati e infrastrutture legacy.

- Ad esempio, la piattaforma NGIN di Infosys McCamish è posizionata come un sistema di amministrazione delle polizze di assicurazione sulla vita e rendite native del cloud utilizzato dagli assicuratori globali per gestire l’intero ciclo di vita delle polizze con supporto multi-geografico e infrastruttura scalabile.

Per Tipo

In base al tipo, il mercato dei sistemi di amministrazione delle polizze di assicurazione sulla vita include assicurazioni sulla vita individuali e assicurazioni sulla vita di gruppo. Le assicurazioni sulla vita individuali sono in testa con una quota del 64,2%, sostenute dalla crescente domanda di polizze personalizzate, strutture di premi flessibili e prodotti di protezione a lungo termine. Gli assicuratori richiedono sistemi avanzati per gestire cicli di vita delle polizze complessi, endossement, rinnovi e servizi al cliente. La crescita delle popolazioni della classe media, i canali digitali diretti al consumatore e la personalizzazione dei prodotti guidano l’adozione dei sistemi. I sistemi di assicurazione sulla vita di gruppo crescono costantemente, alimentati dall’espansione della copertura sponsorizzata dai datori di lavoro e dalle esigenze di automazione per l’amministrazione di polizze ad alto volume.

- Ad esempio, MetLife ha modernizzato le sue operazioni di vita individuale implementando piattaforme avanzate di amministrazione delle polizze che supportano prodotti configurabili, flussi di lavoro di sottoscrizione automatizzati e servizio continuo delle polizze attraverso canali digitali.

Per Applicazione

Per applicazione, il mercato copre l’elaborazione di nuovi affari, la sottoscrizione, l’amministrazione delle polizze, la gestione dei sinistri e la fatturazione e contabilità. L’amministrazione delle polizze è il sottosegmento dominante con una quota di mercato del 41,8%, poiché costituisce il nucleo operativo degli assicuratori sulla vita. La domanda è guidata dalla necessità di aggiornamenti delle polizze in tempo reale, endossement automatizzati, gestione della conformità e servizio clienti senza soluzione di continuità. L’integrazione con CRM, analisi e canali digitali migliora l’efficienza e la fidelizzazione. L’aumento dei volumi di polizze, la complessità normativa e il passaggio verso l’elaborazione diretta accelerano ulteriormente l’adozione di moduli avanzati di amministrazione delle polizze.

Principali Fattori di Crescita

Trasformazione Digitale e Modernizzazione dei Sistemi Core

La trasformazione digitale accelerata nel settore assicurativo è un fattore di crescita primario per il mercato dei Sistemi di Amministrazione delle Polizze Vita. Gli assicuratori stanno sostituendo le piattaforme legacy, monolitiche, con sistemi di amministrazione delle polizze moderni e configurabili per migliorare l’agilità, ridurre i costi operativi e supportare lanci di prodotti più rapidi. I sistemi moderni consentono l’elaborazione diretta, flussi di lavoro automatizzati e servizi di polizza in tempo reale, migliorando significativamente l’efficienza operativa. Le crescenti aspettative dei clienti per l’onboarding digitale, i portali self-service e l’engagement omnicanale spingono ulteriormente gli assicuratori a modernizzare i sistemi core. Inoltre, la complessità normativa e i frequenti cambiamenti di prodotto richiedono piattaforme flessibili che supportino una rapida configurazione e aggiornamenti di conformità. Poiché gli assicuratori danno priorità alla modernizzazione per rimanere competitivi e digitalmente resilienti, la domanda di soluzioni avanzate per l’amministrazione delle polizze continua ad aumentare costantemente.

- Ad esempio, AXA ha avanzato la sua trasformazione digitale modernizzando i sistemi core delle assicurazioni vita per consentire l’elaborazione diretta, la sottoscrizione automatizzata e i servizi di polizza in tempo reale, migliorando la velocità e l’efficienza operativa in tutti i punti di contatto con i clienti.

Crescente Domanda di Personalizzazione dei Prodotti e Riduzione del Tempo di Immissione sul Mercato

La crescente domanda di prodotti assicurativi sulla vita personalizzati guida fortemente l’adozione di sistemi avanzati di amministrazione delle polizze. I clienti cercano sempre più opzioni di copertura flessibili, clausole personalizzate, strutture di premi dinamiche e funzionalità basate sull’uso. Per soddisfare queste aspettative, gli assicuratori necessitano di sistemi capaci di una rapida configurazione dei prodotti, prezzi basati su regole e gestione automatizzata del ciclo di vita delle polizze. Le piattaforme moderne consentono agli assicuratori di progettare, testare e lanciare rapidamente nuovi prodotti senza un’estesa codifica, riducendo significativamente il tempo di immissione sul mercato. Questa capacità supporta la differenziazione competitiva in mercati affollati. Inoltre, le offerte personalizzate generano un maggiore coinvolgimento e fidelizzazione dei clienti, rendendo i sistemi robusti di amministrazione delle polizze un investimento strategico per gli assicuratori focalizzati sulla crescita a lungo termine e sulla redditività.

- Ad esempio, HDFC Life ha rafforzato la sua architettura di prodotto digitale attraverso capacità avanzate di amministrazione delle polizze che consentono una rapida personalizzazione dei prodotti vita individuali e un servizio senza soluzione di continuità attraverso canali digitali.

Espansione della Distribuzione Digitale e dei Canali Diretti al Consumatore

La rapida espansione dei canali di distribuzione digitale è un altro importante fattore di crescita per il mercato dei Sistemi di Amministrazione delle Polizze Vita. Gli assicuratori si affidano sempre più a portali online, applicazioni mobili, piattaforme di bancassicurazione e agenti digitali per acquisire e servire i clienti. Questi canali richiedono un’integrazione senza soluzione di continuità con i sistemi core di amministrazione delle polizze per consentire decisioni di sottoscrizione in tempo reale, emissione immediata delle polizze e fatturazione automatizzata. Le piattaforme avanzate supportano la connettività basata su API, consentendo agli assicuratori di collaborare con fintech, aggregatori e fornitori di assicurazioni integrate. Con l’aumento dei volumi di vendita digitali, gli assicuratori devono scalare l’elaborazione e il servizio delle polizze in modo efficiente, rafforzando la domanda di sistemi robusti di amministrazione delle polizze abilitati al cloud.

Tendenze Chiave e Opportunità

Passaggio a Modelli di Distribuzione Basati su Cloud e SaaS

La transizione verso modelli di distribuzione basati su cloud e software-as-a-service rappresenta una tendenza chiave e un’opportunità nel mercato dei Sistemi di Amministrazione delle Polizze Assicurative sulla Vita. Gli assicuratori adottano sempre più piattaforme cloud per ottenere scalabilità, implementazione più rapida e riduzione dei costi infrastrutturali. I sistemi basati su cloud consentono aggiornamenti continui, rapida conformità normativa e migliorate capacità di recupero in caso di disastri. Supportano anche analisi avanzate, automazione guidata dall’IA e operazioni remote. Per i fornitori, l’adozione del cloud apre opportunità per offrire soluzioni modulari basate su abbonamento che attraggono assicuratori di piccole e medie dimensioni. Con il miglioramento dell’accettazione normativa degli ambienti cloud a livello globale, la distribuzione su cloud continua a sbloccare opportunità di crescita a lungo termine.

- Ad esempio, Zurich Insurance Group ha migrato i carichi di lavoro assicurativi principali su piattaforme cloud per consentire aggiornamenti continui del sistema, un recupero in caso di disastri più forte e una conformità normativa più rapida in più regioni.

Integrazione di Analisi Avanzate e Automazione Intelligente

L’integrazione di analisi avanzate, intelligenza artificiale e automazione intelligente sta emergendo come una grande opportunità per i fornitori di sistemi di amministrazione delle polizze. Gli assicuratori sfruttano le analisi per ottenere informazioni in tempo reale sulle prestazioni delle polizze, il comportamento dei clienti e l’efficienza operativa. L’automazione abilitata dall’IA migliora l’accuratezza della sottoscrizione, rileva anomalie nei servizi delle polizze e semplifica i processi di gestione dei sinistri e di fatturazione. I flussi di lavoro intelligenti riducono l’intervento manuale, abbassano i tassi di errore e migliorano l’esperienza del cliente. I fornitori che integrano capacità di analisi e automazione all’interno delle piattaforme di amministrazione delle polizze possono offrire un valore più elevato, supportando decisioni basate sui dati e ottimizzazione operativa lungo la catena del valore assicurativo.

- Ad esempio, Sun Life Financial sfrutta l’automazione intelligente e le analisi integrate nelle sue piattaforme di amministrazione delle polizze per semplificare la fatturazione, le modifiche delle polizze e le richieste dei clienti, consentendo tempi di risposta più rapidi e esperienze omnicanale coerenti.

Sfide Chiave

Complessità della Migrazione dei Sistemi Legacy e Integrazione dei Dati

La migrazione dai sistemi di amministrazione delle polizze legacy rappresenta una sfida significativa per gli assicuratori. Le piattaforme legacy spesso contengono decenni di dati delle polizze, flussi di lavoro personalizzati e configurazioni normative, rendendo la migrazione complessa e dispendiosa in termini di tempo. La pulizia, la mappatura e la validazione dei dati richiedono sforzi e competenze considerevoli. L’integrazione con sistemi circostanti come sinistri, fatturazione, CRM e piattaforme di terze parti aumenta ulteriormente il rischio di implementazione. Qualsiasi interruzione durante la migrazione può influire sul servizio delle polizze e sulla fiducia dei clienti. Queste complessità possono ritardare le iniziative di modernizzazione e aumentare i costi del progetto, rappresentando un ostacolo all’adozione più rapida di nuovi sistemi di amministrazione delle polizze.

Conformità Normativa e Preoccupazioni sulla Sicurezza dei Dati

La conformità normativa e la sicurezza dei dati rimangono sfide critiche nel mercato dei Sistemi di Amministrazione delle Polizze Assicurative sulla Vita. Gli assicuratori devono conformarsi alle leggi sulla protezione dei dati in evoluzione, ai requisiti di segnalazione e alle normative sulla solvibilità in diverse giurisdizioni. I sistemi di amministrazione delle polizze gestiscono dati sensibili dei clienti, rendendoli bersagli primari per le minacce informatiche. Garantire la privacy dei dati, controlli di accesso sicuri e la prontezza per audit normativi aggiunge complessità al sistema. L’adozione del cloud, sebbene vantaggiosa, solleva ulteriori preoccupazioni riguardo alla residenza dei dati e alla gestione dei rischi di terze parti. I fornitori e gli assicuratori devono investire continuamente in strutture di sicurezza e capacità di conformità, aumentando i costi operativi e di implementazione.

Analisi Regionale

Nord America

Il Nord America guida il mercato dei Sistemi di Amministrazione delle Polizze Assicurative sulla Vita con una quota di mercato del 38,4%, trainato dall’adozione precoce di piattaforme assicurative digitali e da iniziative di modernizzazione su larga scala dei sistemi core. Gli assicuratori negli Stati Uniti e in Canada sostituiscono attivamente i sistemi di polizze legacy per migliorare l’efficienza operativa, la conformità normativa e l’esperienza del cliente. La forte domanda di soluzioni basate su cloud, ecosistemi guidati da API e servizi di polizze abilitati all’analisi supporta la crescita del mercato. L’elevata penetrazione assicurativa, i portafogli di prodotti complessi e i rigorosi requisiti normativi accelerano ulteriormente gli investimenti in sistemi avanzati di amministrazione delle polizze, rendendo il Nord America il mercato regionale più maturo e guidato dalla tecnologia.

Europa

L’Europa rappresenta il 26,1% del mercato dei Sistemi di Amministrazione delle Polizze Assicurative sulla Vita, supportata dalla modernizzazione guidata dalla normativa e dall’aumento dell’adozione digitale tra gli assicuratori. La conformità a quadri come il GDPR e Solvency II aumenta la domanda di piattaforme di amministrazione delle polizze flessibili e pronte per l’audit. Gli assicuratori europei si concentrano sugli aggiornamenti dei sistemi per supportare la standardizzazione dei prodotti, le operazioni transfrontaliere e i servizi digitali. L’adozione del cloud sta crescendo costantemente, in particolare nell’Europa occidentale, mentre le implementazioni ibride rimangono comuni. L’enfasi della regione sulla sicurezza dei dati, la trasparenza operativa e i modelli assicurativi incentrati sul cliente continua a guidare investimenti sostenuti nei sistemi.

Asia-Pacifico

L’Asia-Pacifico rappresenta la regione in più rapida crescita, detenendo una quota di mercato del 22,7% nel mercato dei Sistemi di Amministrazione delle Polizze Assicurative sulla Vita. La crescita è trainata dalla rapida espansione della penetrazione delle assicurazioni sulla vita, dall’aumento delle popolazioni della classe media e dai modelli assicurativi digital-first in paesi come Cina, India, Giappone e Sud-est asiatico. Gli assicuratori adottano sempre più piattaforme basate su cloud per supportare alti volumi di polizze, onboarding digitale e operazioni scalabili. Le riforme normative e le iniziative di inclusione finanziaria guidate dal governo aumentano ulteriormente la domanda. Il forte focus della regione sull’automazione e sulla distribuzione di sistemi efficienti in termini di costi accelera l’adozione tra assicuratori grandi ed emergenti.

America Latina

L’America Latina detiene una quota di mercato del 7,4% nel mercato dei sistemi di amministrazione delle polizze di assicurazione sulla vita, supportata dalla graduale trasformazione digitale nel settore assicurativo. Gli assicuratori in Brasile, Messico e Cile investono sempre più in sistemi di polizze moderni per migliorare l’efficienza operativa ed espandere la distribuzione digitale. Le implementazioni basate su cloud stanno guadagnando terreno grazie ai costi iniziali più bassi e alla rapida implementazione. La crescente consapevolezza dei prodotti assicurativi sulla vita, unita alla modernizzazione normativa, spinge gli aggiornamenti dei sistemi. Tuttavia, le restrizioni di budget e le sfide dell’infrastruttura legacy moderano la velocità di adozione, risultando in una crescita del mercato costante ma relativamente più lenta.

Medio Oriente & Africa

La regione del Medio Oriente & Africa rappresenta il 5,4% del mercato dei sistemi di amministrazione delle polizze di assicurazione sulla vita, guidata dall’espansione della penetrazione assicurativa e dalle iniziative di digitalizzazione. I paesi del Golfo guidano l’adozione grazie a una solida infrastruttura finanziaria, riforme normative e investimenti in piattaforme assicurative digitali. Gli assicuratori si concentrano su sistemi moderni per supportare la diversificazione dei prodotti, la reportistica normativa e il miglioramento del coinvolgimento dei clienti. In Africa, l’adozione è ancora agli inizi ma in crescita, supportata da modelli assicurativi basati su dispositivi mobili e programmi di inclusione finanziaria. La crescente domanda di soluzioni scalabili e abilitate al cloud supporta il potenziale di crescita regionale a lungo termine.

Segmentazioni di Mercato:

Per Tecnologia

- Basato su Cloud

- On-Premise

- Ibrido

Per Tipo

- Assicurazione sulla Vita Individuale

- Assicurazione sulla Vita di Gruppo

Per Applicazione

- Elaborazione di Nuovi Affari

- Valutazione del Rischio

- Amministrazione delle Polizze

- Gestione dei Sinistri

- Fatturazione e Contabilità

Per Implementazione

- Single-Tenant

- Multi-Tenant

Per Geografia

- America del Nord

- Stati Uniti

- Canada

- Messico

- Europa

- Germania

- Francia

- Regno Unito

- Italia

- Spagna

- Resto d’Europa

- Asia Pacifico

- Cina

- Giappone

- India

- Corea del Sud

- Sud-est asiatico

- Resto dell’Asia Pacifico

- America Latina

- Brasile

- Argentina

- Resto dell’America Latina

- Medio Oriente & Africa

- Paesi del GCC

- Sudafrica

- Resto del Medio Oriente e Africa

Panoramica Competitiva

Il mercato dei sistemi di amministrazione delle polizze assicurative sulla vita presenta un panorama competitivo caratterizzato dalla presenza di fornitori di tecnologia globale, venditori specializzati in software assicurativi e integratori di sistemi che competono su funzionalità, scalabilità e flessibilità di implementazione. Attori chiave come Majesco, Oracle, Accenture, Infosys, EIS Group, Insurity, EXL, FAST Technology ed Edlund si concentrano sulla fornitura di piattaforme configurabili e abilitate al cloud che supportano la gestione del ciclo di vita delle polizze end-to-end. I fornitori si differenziano sempre più attraverso architetture modulari, configurazione low-code e integrazione basata su API per supportare lanci rapidi di prodotti e canali digitali. Le partnership strategiche con assicuratori, fornitori di servizi cloud e aziende fintech sono comuni per espandere le capacità delle soluzioni e la portata geografica. Investimenti continui in analisi, automazione e funzionalità di conformità normativa rafforzano il posizionamento dei fornitori, mentre l’esperienza nell’integrazione di sistemi e il supporto post-implementazione giocano un ruolo critico nel vincere grandi progetti di trasformazione.

Shape Your Report to Specific Countries or Regions & Enjoy 30% Off!

Analisi dei Giocatori Chiave

- EIS Group Inc.

- Infosys

- Majesco

- EXL

- Oracle

- Edlund

- Accenture Plc

- FAST Technology

- Insurity

- Accenture Life Insurance Solutions Group

Sviluppi Recenti

- A gennaio 2025, Majesco ha annunciato che Celina Insurance Group ha selezionato Majesco Intelligent Claims per P&C per modernizzare le sue operazioni di gestione dei sinistri, aumentare la produttività della forza lavoro, ottimizzare i processi aziendali e migliorare l’esperienza complessiva del cliente.

- A settembre 2024, la Life Insurance Corporation (LIC) ha rivelato una collaborazione strategica con Infosys per costruire una piattaforma digitale di nuova generazione che sosterrà applicazioni aziendali critiche, incluse super app per clienti e vendite, filiali digitali e portali integrati.

Copertura del Rapporto

Il rapporto di ricerca offre un’analisi approfondita basata su Tecnologia, Tipo, Applicazione, Implementazione e Geografia. Dettaglia i principali attori del mercato, fornendo una panoramica delle loro attività, offerte di prodotti, investimenti, flussi di entrate e applicazioni chiave. Inoltre, il rapporto include approfondimenti sull’ambiente competitivo, analisi SWOT, tendenze attuali del mercato, nonché i principali driver e vincoli. Inoltre, discute vari fattori che hanno guidato l’espansione del mercato negli ultimi anni. Il rapporto esplora anche le dinamiche del mercato, gli scenari normativi e i progressi tecnologici che stanno plasmando l’industria. Valuta l’impatto dei fattori esterni e dei cambiamenti economici globali sulla crescita del mercato. Infine, fornisce raccomandazioni strategiche per i nuovi entranti e le aziende consolidate per navigare nelle complessità del mercato.

Prospettive Future

- Gli assicuratori continueranno ad accelerare la sostituzione dei sistemi di polizze legacy per migliorare l’agilità e ridurre la complessità operativa.

- Le piattaforme di amministrazione delle polizze basate su cloud e SaaS vedranno un’adozione sostenuta tra gli assicuratori grandi e medi.

- La domanda di sistemi configurabili e a basso codice aumenterà per supportare l’innovazione rapida dei prodotti e la personalizzazione.

- L’integrazione dell’intelligenza artificiale e dell’automazione migliorerà la sottoscrizione, il servizio delle polizze e l’efficienza operativa.

- Gli ecosistemi basati su API rafforzeranno la connettività con i canali digitali, i partner fintech e le piattaforme di terze parti.

- Gli assicuratori daranno priorità all’elaborazione dei dati in tempo reale per migliorare l’esperienza del cliente e la visibilità del ciclo di vita delle polizze.

- Le capacità di conformità normativa diventeranno un differenziatore fondamentale per i fornitori di sistemi di amministrazione delle polizze.

- Le caratteristiche di sicurezza informatica e privacy dei dati riceveranno maggiore attenzione con l’aumento dei volumi di polizze digitali.

- I mercati emergenti guideranno la domanda incrementale attraverso una maggiore penetrazione assicurativa e modelli digital-first.

- I fornitori espanderanno le offerte modulari e i servizi gestiti per supportare le strategie di trasformazione a lungo termine degli assicuratori.