Markedsoversigt

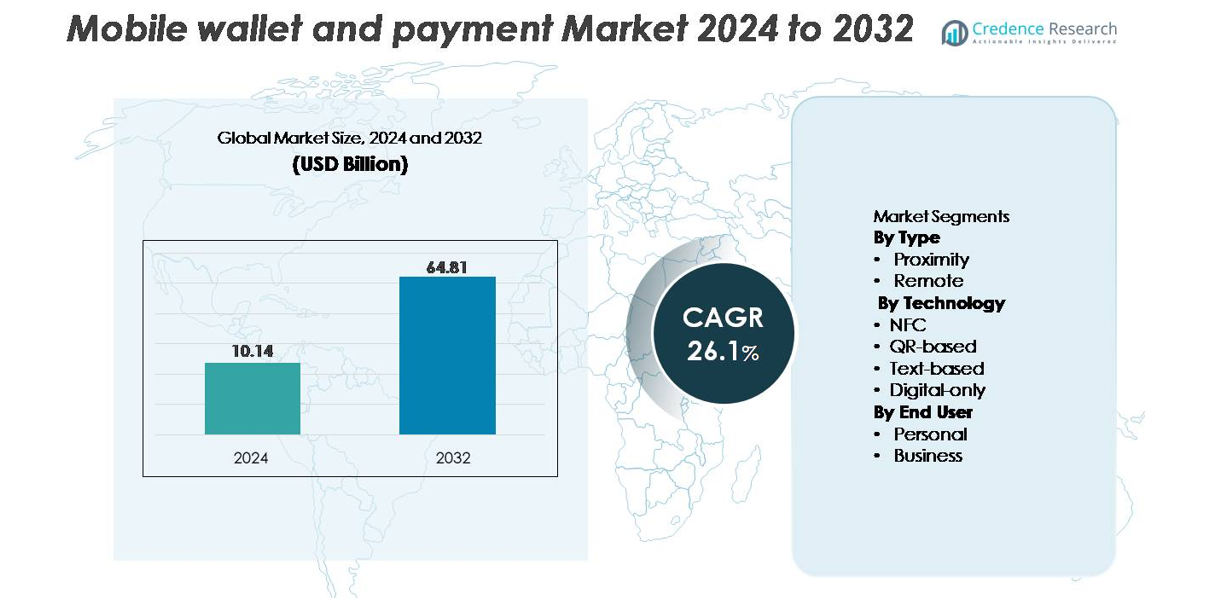

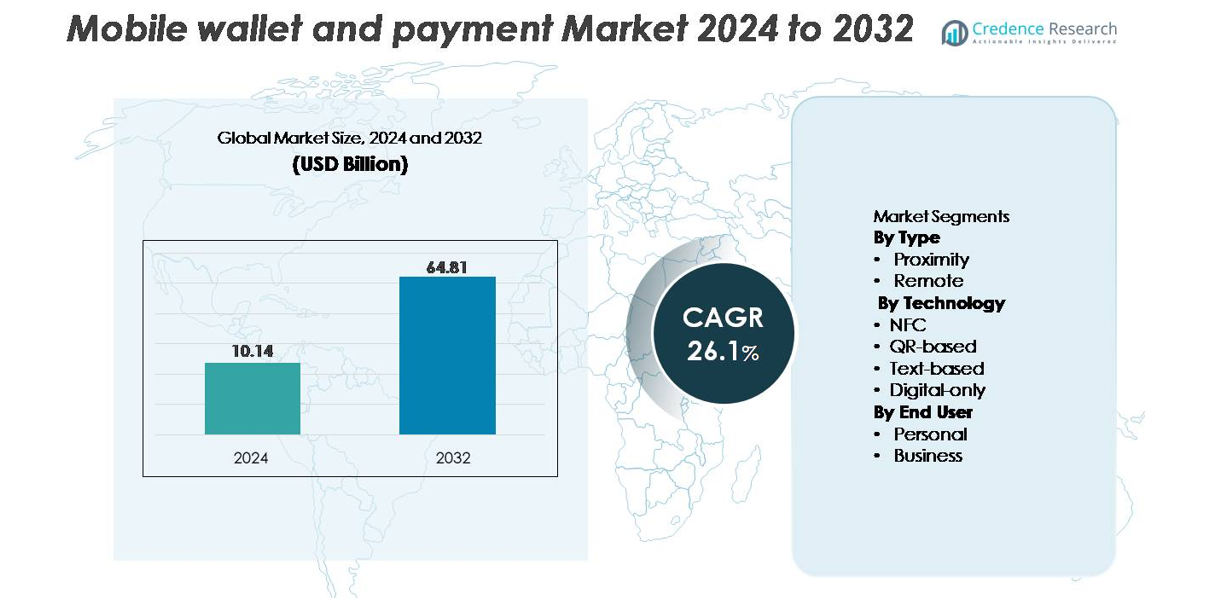

Det globale marked for mobilbetalinger og -punge blev vurderet til 10,14 milliarder USD i 2024 og forventes at nå 64,81 milliarder USD i 2032, med en CAGR på 26,1% i prognoseperioden (2024–2032).

| RAPPORTATTRIBUT |

DETALJER |

| Historisk periode |

2020-2023 |

| Basisår |

2024 |

| Prognoseperiode |

2025-2032 |

| Markedets størrelse for mobilbetalinger og -punge 2024 |

10,14 milliarder USD |

| Marked for mobilbetalinger og -punge, CAGR |

26,1% |

| Markedets størrelse for mobilbetalinger og -punge 2032 |

64,81 milliarder USD |

Markedet for mobilbetalinger og -punge formes af den stærke tilstedeværelse af globale teknologiledere, betalingsnetværk og fintech-innovatører. Nøglespillere som Visa Inc, Apple Inc, Samsung Electronics Co Ltd, Mastercard Inc, American Express, Alphabet Inc, PayPal Holdings Inc, AT and T Inc, Thales SA og ACI Worldwide Inc konkurrerer ved at udvide sikre digitale betalingsøkosystemer, forbedre tokenisering og biometrisk autentifikation og styrke netværk for købmandsaccept. Asien og Stillehavsområdet forbliver den førende region med 36% markedsandel, drevet af mobilførst forbrugere og storstilet QR-baseret betalingsadoption. Nordamerika følger med 32%, understøttet af avanceret NFC-infrastruktur og højt forbrug på digitale finansielle tjenester.

Markedsindsigt

- Markedet for mobilbetalinger og -punge blev vurderet til 10,14 milliarder USD i 2024 og forventes at nå 64,81 milliarder USD i 2032, med en CAGR på 26,1% i prognoseperioden.

- Voksende forbrugerefterspørgsel efter hurtige, sikre og kontantløse transaktioner understøttet af stigende smartphone-penetration og stærk købmandsadoption fortsætter med at drive markedsudvidelsen, hvor nærhedsbetalinger fremstår som det dominerende segment på grund af udbredte NFC-aktiverede POS-udrulninger.

- Vigtige tendenser inkluderer hurtig vækst af QR-baserede økosystemer, integrationer af superapps, fremskridt inden for biometrisk autentifikation og stigende adoption af indlejrede finansielle tjenester, der forbedrer brugerengagement og transaktionsfrekvens.

- Konkurrencen intensiveres, da globale ledere som Apple, Visa, Samsung, PayPal, Mastercard og Alphabet innoverer gennem tokenisering, AI-drevet bedrageridetektion og interoperabel betalingsinfrastruktur, mens reguleringskompleksiteter og fragmenterede acceptnetværk forbliver væsentlige begrænsninger.

- Regionalt leder Asien og Stillehavsområdet med 36% andel, efterfulgt af Nordamerika med 32% og Europa med 27%, hvilket afspejler stærke digitale økosystemer, digitalisering af detailhandlere og accelererende mobilførst finansiel inklusion på tværs af markeder.

Access crucial information at unmatched prices!

Request your sample report today & start making informed decisions powered by Credence Research Inc.!

Download Sample

Markedssegmenteringsanalyse:

Efter type (Nærhed og Fjern)

Proximity-tegnebøger repræsenterer den dominerende undersegment og fanger den største markedsandel på grund af deres problemfri tap-and-pay bekvemmelighed, hurtige transaktionshastigheder og stærke integration med detailhandlens salgsstedssystemer. Udbredt adoption af NFC-aktiverede smartphones, stigende købmandsaccept og den øgede overgang mod kontaktløse betalinger i fysiske butikker forstærker denne føring. Fjern-tegnebøger fortsætter med at udvide sig støt, drevet af væksten i e-handel, app-baserede betalinger og digitale platforme, der understøtter regningsbetalinger og online transaktioner. Dog opretholder proximity-tegnebøger en stærkere adoptionskurve, da forbrugerne prioriterer problemfri oplevelser i butikken, og købmænd accelererer kontaktløse POS-opgraderinger.

- For eksempel, “Samsungs mobile betalingstjeneste behandler over 6 milliarder transaktioner årligt, med anslået 85% af dem som NFC-baserede betalinger.”

Efter Teknologi (NFC, QR-baseret, Tekstbaseret, Kun digital)

NFC-teknologi har den dominerende markedsandel blandt betalingsteknologier, understøttet af sikker tokenisering, biometrisk autentifikation og ultrahurtige checkout-muligheder. Dens brede adoption i smartphones og POS-terminaler gør NFC til den foretrukne metode til højfrekvente detailtransaktioner. QR-baserede betalinger viser stærk vækstmomentum, især i kontanttunge økonomier og små virksomheder på grund af nul hardwarekrav. Kun digitale tegnebøger udvider sig gennem app-centrerede økosystemer, mens tekstbaserede betalinger bevarer nicheanvendelser. På trods af disse alternativer forbliver NFC den førende teknologi på grund af dens overlegne sikkerhed, pålidelighed og kompatibilitet med globale betalingsstandarder.

- For eksempel forbinder Alipays QR-økosystem over 80 millioner købmænd, hvilket muliggør skalerbar adoption uden specialiseret POS-hardware.

Efter Slutbruger (Personlig og Erhverv)

Det personlige slutbrugersegment dominerer markedet og tegner sig for den største andel, da enkeltpersoner i høj grad er afhængige af mobile tegnebøger til daglige transaktioner, herunder detailkøb, transportbetalinger, peer-to-peer-overførsler og regningsafregninger. Bekvemmelighed, hurtigere checkout-oplevelser og integrerede loyalitetsfunktioner driver udbredt personlig adoption. Erhvervssegmentet vokser, da virksomheder adopterer mobilbaserede betalingsløsninger til udgiftsstyring, leverandørbetalinger og kundevendte digitale transaktioner. Alligevel opretholder personlige brugere deres føring understøttet af stigende smartphone-penetration, øget præference for kontantløse betalinger og udvidet interoperabilitet på tværs af finansielle og e-handelsøkosystemer.

Vigtige Vækstdrivere:

Hurtig Udvidelse af Kontaktløse og Kontantløse Betalingsøkosystemer

Den accelererede globale overgang mod kontaktløse og kontantløse transaktioner fortsætter med at fremme adoptionen af mobile tegnebøger. Regeringer, finansielle regulatorer og detailøkosystemer fremmer aktivt digitale betalinger for at forbedre gennemsigtighed og finansiel inklusion. Den udbredte implementering af NFC-aktiverede POS-terminaler og udbredelsen af QR-baseret betalingsinfrastruktur har forbedret tilgængeligheden for både by- og landbrugere. Mobile tegnebogsplatforme drager også fordel af integrerede funktioner som loyalitetspoint, øjeblikkelige refusioner, tilbagevendende betalinger og problemfri regningsafregninger, hvilket øger brugerens fastholdelse. Efterhånden som købmænd adopterer interoperable digitale betalingsstandarder og transportsystemer omfavner tap-and-pay-systemer, fortsætter transaktionsvolumenerne gennem mobile tegnebøger med at stige kraftigt. Det økosystemomfattende skub mod at reducere kontantafhængighed sikrer vedvarende vækstmomentum.

- For eksempel forbinder Alipays QR-økosystem sig til mere end 80 millioner aktive handlende, der understøtter øjeblikkelige betalinger i butik og fjernbetalinger digitalt på tværs af Kina og internationale markeder.

Voksende Smartphone-penetration og Forbedret Mobil Internetforbindelse

Den kontinuerlige stigning i ejerskab af smartphones og hurtigere mobil internetforbindelse er en nøglefaktor, der styrker landskabet for mobilpunge og betalinger. Overkommelige enheder, udbredt 4G-penetration og hurtig 5G-udrulning har gjort mobile transaktioner mere pålidelige, hurtigere og let tilgængelige. Forbrugere foretrækker i stigende grad mobile først finansielle interaktioner, fra mikrotransaktioner til store værdi betalinger, hvilket forstærker brugen af punge. Forbedret processorkraft, biometrisk autentifikation og sikker kryptering på enhedsniveau øger yderligere brugernes tillid til mobile baserede finansielle aktiviteter. I nye markeder tilbyder lavpris digitale punge et bekvemt alternativ til traditionel bankvirksomhed, der understøtter millioner af ubankede og underbankede brugere. Sammenløbet af enhedens overkommelighed, forbedret sikkerhed og uafbrudt forbindelse fortsætter med at udvide den aktive brugerbase verden over.

- For eksempel er Samsungs samlede årlige smartphone-forsendelser konsekvent under 300 millioner, med omkring 261 millioner enheder sendt globalt i 2022 og 226,6 millioner i 2023, hvoraf de fleste understøtter NFC og sikre betalingsfunktioner, hvilket udvider basen af pungklare brugere.

Integration af Værdiskabende Tjenester og Indlejrede Finansielle Funktioner

Mobile punge udvikler sig ud over grundlæggende betalingsfunktioner ved at inkorporere værdiskabende tjenester, der øger brugerengagementet og platformens indtægtsgenerering. Funktioner som mikrolån, forsikringsdistribution, opsparingsværktøjer, investeringsmoduler, transportbillettering og handelsloyalitetsprogrammer driver højere brugsfrekvens. Indlejrede finansielle tjenester inden for superapp-økosystemer skaber en holistisk digital oplevelse, der gør det muligt for brugere at håndtere betalinger, shopping, mobilitet og finansielle produkter inden for en enkelt grænseflade. Partnerskaber mellem fintechs, banker og detailhandlere udvider yderligere serviceudbuddet og øger forbrugeroptagelsen. Evnen til at levere personlige tilbud gennem dataanalyse såsom målrettede rabatter eller forbrugsbaserede belønninger øger platformens relevans. Denne økosystemomfattende integration forvandler mobile punge til multifunktionelle finansielle knudepunkter, der styrker det langsigtede vækstpotentiale på markedet.

Vigtige Tendenser & Muligheder:

Fremkomsten af Superapps og Forenede Digitale Handelsplatforme

Superapp-økosystemer opstår som en stor transformerende tendens, der gør det muligt for udbydere af mobile punge at udvide sig til shopping, madlevering, transportbookinger, regningsbetalinger og finansielle tjenester inden for en samlet grænseflade. Denne konsolidering af digitale oplevelser øger transaktionsfrekvensen, forbedrer forbrugernes loyalitet og giver nye indtægtsstrømme. Integration af mobile punge i superapps giver udbydere mulighed for at udnytte enorme tværplatformsdata til personlige anbefalinger, kreditvurdering og målrettet markedsføring. Virksomheder får også muligheder for at udnytte indlejrede handelsfunktioner ved hjælp af API-drevet integration. Efterhånden som forbrugernes præferencer skifter mod multifunktionelle, højbekvemmelighedsplatforme, accelererer adoptionen af mobile punge, hvilket skaber nye vækstmuligheder inden for digitale livsstilstjenester og indlejret finansiering.

- For eksempel understøtter Alipays superapp-økosystem over 1 milliard aktive brugere og forbinder sig med mere end 80 millioner handlende, hvilket demonstrerer den skala, som samlede digitale tjenester opererer på.

Fremskridt inden for Sikker Autentifikation og Tokeniseringsteknologier

Sofistikerede sikkerhedsforbedringer som biometrisk autentifikation, tokeniseret transaktionsbehandling og AI-drevet svindelovervågning skaber betydelige muligheder for markedsudvidelse. Disse teknologier giver høj transaktionssikkerhed og minimerer risikoen for tyveri af legitimationsoplysninger, hvilket muliggør bredere accept blandt både forbrugere og virksomheder. Innovationer som maskinlæring på enheden til svindeldetektion og dynamisk QR-kode-autentifikation styrker yderligere sikkerhedslagene. Da regulerende myndigheder kræver stærkere autentifikationsrammer som multifaktorverifikation og realtidsrisikoscore, opnår mobile betalingsplatforme øget troværdighed. Den resulterende forbedring i tillid og pålidelighed opmuntrer til adoption i højværdi-transaktioner, abonnementsfakturering og virksomheders betalinger, hvilket udvider det samlede markedsperspektiv.

- For eksempel har Visas globale tokeniseringsnetværk udstedt mere end 10 milliarder aktive betalingstokens, der erstatter følsomme kortdata med dynamiske legitimationsoplysninger for sikre mobile transaktioner.

Voksende Muligheder i Grænseoverskridende og Realtidsbetalingsløsninger

Grænseoverskridende mobile betalinger vinder frem, da forbrugere engagerer sig hyppigere i international e-handel, global rejse og pengeoverførsler. Mobile tegnebøger integreret med realtidsbetalingsnetværk og digitale valutaer muliggør hurtigere, billigere transaktioner sammenlignet med traditionelle bankkanaler. Partnerskaber mellem globale betalingsudbydere, fintech-startups og regionale tegnebogsplatforme reducerer flaskehalse forbundet med valutakonvertering og behandlingsforsinkelser. Udvidelsen af ISO 20022-standarder og interoperable globale betalingsskinner forbedrer mobile tegnebøgers evne til at understøtte problemfri internationale overførsler. Denne trend åbner nye indtægtsstrømme for udbydere, mens den imødekommer stigende forbrugerefterspørgsel efter overkommelige globale betalingsløsninger.

Vigtige Udfordringer:

Sikkerhedsrisici, Svindeltilfælde og Kompleksiteter ved Regulatorisk Overholdelse

På trods af forbedringer i sikkerhedsteknologier fortsætter mobile tegnebogsøkosystemer med at stå over for udfordringer relateret til phishing, tyveri af legitimationsoplysninger, SIM-swap-svindel og uautoriserede transaktioner. Øgede digitale transaktionsvolumener har tiltrukket sofistikeret cyberkriminalitet, hvilket lægger pres på udbydere for konstant at opgradere autentifikations- og overvågningssystemer. Derudover skaber overholdelse af forskellige regulatoriske rammer, der spænder over databeskyttelse, KYC/AML-krav, tokeniseringsregler og grænseoverskridende transaktionsnormer, operationel kompleksitet. Hyppige ændringer i cybersikkerhedskrav og betalingsreguleringer tilføjer yderligere overholdelsesbyrder. Disse faktorer øger omkostningerne for tegnebogsudbydere og bremser markedsudvidelsen, især i regioner med streng regulatorisk kontrol.

Fragmenteret betalingsinfrastruktur og begrænset interoperabilitet

Markedet for mobilpunge forbliver fragmenteret på grund af sameksistensen af flere pungplatforme, inkompatible QR-formater og inkonsekvent købmandsaccept. Manglende interoperabilitet mellem punge begrænser problemfri peer-to-peer-overførsler og komplicerer købmandsintegration, især for små virksomheder. Variationer i betalingsstandarder på tværs af lande og finansielle institutioner skaber yderligere barrierer for skalerbarhed. Brugere står også over for inkonsekvent accept ved fysiske detailpunkter, hvilket reducerer tillid og transaktionsfrekvens. For pungudbydere øger behovet for at integrere med adskillige banker, POS-systemer og regionale betalingsnetværk tekniske og driftsmæssige omkostninger. Disse fragmenteringsproblemer hindrer en strømlinet brugeroplevelse og forsinker en samlet markedsudvikling.

Regional analyse

Nordamerika

Nordamerika har en markedsandel på omkring 32%, drevet af hurtig adoption af kontaktløse betalinger, udbredt brug af NFC-aktiverede smartphones og stærk digital bankpenetration. USA leder regionen med modne fintech-økosystemer, høj købmandsaccept af mobile POS-terminaler og udvidende superapp-integrationer. Canada fortsætter med at fremme åbne bankrammer og digitale identitetsinitiativer, der yderligere accelererer pungbrug. Strategiske partnerskaber mellem banker, teleoperatører og fintech-udbydere fremmer problemfri interoperabilitet på tværs af platforme. Stigende efterspørgsel efter transitbaserede mobile billetløsninger og loyalitetsintegrerede betalingsplatforme styrker Nordamerikas position som et teknologisk avanceret og innovationsdrevet marked.

Europa

Europa tegner sig for en anslået markedsandel på 27%, understøttet af stærke regulatoriske rammer som PSD2, der opmuntrer til sikre digitale betalinger og innovation inden for åben bank. Lande som Storbritannien, Tyskland og Norden viser høj adoption af mobilpunge på grund af udbredt kontaktløs kortinfrastruktur og voksende tillid til biometrisk autentifikation. EU-dækkende initiativer, der fremmer grænseoverskridende digitale betalinger, styrker yderligere markedsjusteringen. Digitalisering af købmænd i detail- og gæstfrihedssektorer, sammen med stigende præference for QR-baserede og øjeblikkelige betalingsløsninger, fortsætter med at øge pungbrug. Europas vægt på datasikkerhed og forbrugerbeskyttelse fremmer stabil vækst på lang sigt.

Asien og Stillehavsområdet

Asien og Stillehavsområdet fører det globale marked med den største andel på cirka 36%, drevet af massiv smartphone-penetration, mobilførst finansiel adfærd og stærke regeringsledede initiativer for kontantløse økonomier. Kina, Indien og Sydøstasien dominerer regionen gennem ekspansive superapp-økosystemer og udbredt QR-baseret betalingsaccept blandt små købmænd. Realtidsbetalingsnetværk og samlede digitale platforme som Indiens UPI fortsætter med at accelerere transaktionsvolumener. Stigende e-handels-penetration, integration af digital udlån og grænseoverskridende punginteroperabilitet styrker yderligere APAC’s dominans. Regionens unge befolkning og hurtige urbanisering bidrager også til vedvarende adoption på tværs af personlige og forretningsmæssige betalingssegmenter.

Latinamerika

Latinamerika fanger omkring 8% af det globale marked, med hurtig fintech-udvidelse og forbedret finansiel inklusion, der driver adoptionen af mobilpunge. Brasilien, Mexico og Colombia er de førende bidragydere, støttet af regeringsstøttede øjeblikkelige betalingssystemer som Brasiliens PIX, der har accelereret mobilbaserede transaktioner betydeligt. Den historisk høje afhængighed af kontanter har skabt frugtbar grund for digitale punge, der tilbyder sikre, lavprisalternativer. Vækst i e-handel, stigende deltagelse i gig-økonomien og øget efterspørgsel efter pengeoverførsler understøtter yderligere brugen af punge. På trods af infrastrukturhuller transformerer stærk innovation fra regionale fintechs tilgængeligheden af digitale betalinger på tværs af by- og semiurbane markeder.

Mellemøsten & Afrika (MEA)

MEA repræsenterer cirka 7% markedsandel, drevet af stigende penetration af digital bankvirksomhed, øget smartphone-adoption og udvidelse af regeringsstøttede digitale betalingsinitiativer. Golfstater som UAE og Saudi-Arabien fører an i adoptionen af punge på grund af højindkomstforbrugere, hurtig modernisering af POS og stærk fintech-investering. I Afrika spiller mobilpengeøkosystemer, især i Kenya, Ghana og Tanzania, en afgørende rolle i at muliggøre finansiel inklusion, hvor punge fungerer som primære transaktionsværktøjer. Grænseoverskridende pengeoverførsler, forsyningsbetalinger og digitalisering af mikrohandlende er store vækstkatalysatorer. På trods af regionale forskelle viser MEA fortsat stærkt momentum mod mobilførste finansielle tjenester.

Markedssegmenteringer:

Efter Type

Efter Teknologi

- NFC

- QR-baseret

- Tekstbaseret

- Kun digital

Efter Slutbruger

Efter Geografi

- Nordamerika

- Europa

- Tyskland

- Frankrig

- Storbritannien

- Italien

- Spanien

- Resten af Europa

- Asien og Stillehavsområdet

- Kina

- Japan

- Indien

- Sydkorea

- Sydøstasien

- Resten af Asien og Stillehavsområdet

- Latinamerika

- Brasilien

- Argentina

- Resten af Latinamerika

- Mellemøsten & Afrika

- GCC-lande

- Sydafrika

- Resten af Mellemøsten og Afrika

Konkurrencelandskab

Markedet for mobilpunge og betalinger er meget konkurrencepræget, kendetegnet ved dominansen af globale teknologivirksomheder, regionale fintech-ledere og traditionelle finansielle institutioner, der udvider til digitale betalingstjenester. Virksomheder som Apple, Google, Samsung, PayPal og Alipay udnytter omfattende brugerøkosystemer, avancerede sikkerhedsarkitekturer og stærke handelsaftaler til at udvide transaktionsvolumener. Fremvoksende fintechs i Asien og Stillehavsområdet, Latinamerika og Afrika driver lokaliserede innovationer gennem QR-baserede betalinger, øjeblikkelige afregninger og lavpris onboarding af handlende. Banker og teleoperatører samarbejder i stigende grad med pungudbydere for at forbedre interoperabilitet og kundereach. Konkurrencestrategier fokuserer på at integrere værdiskabende tjenester som udlån, loyalitetsbelønninger, mikroforsikring og indlejrede finansielle tilbud for at øge brugerengagement. Kontinuerlig investering i biometrisk autentifikation, bedrageriforebyggelse og tokeniseringsteknologier styrker platformens troværdighed. Efterhånden som superapp-økosystemer vokser og grænseoverskridende betalingsmuligheder udvides, intensiveres konkurrencen omkring økosystemintegration, brugerfastholdelse og differentierede digitale oplevelser.

Shape Your Report to Specific Countries or Regions & Enjoy 30% Off!

Analyse af Nøglespillere

- Visa Inc

- Thales SA

- Samsung Electronics Co Ltd

- ACI Worldwide Inc

- Apple Inc

- American Express

- Alphabet Inc

- Mastercard Inc

- PayPal Holdings Inc

- AT and T Inc

Seneste Udviklinger

- I november 2025 lancerede Visa Inc sin “Scan to Pay” QR-betalingsløsning i hele Asien og Stillehavsområdet, hvilket gør det muligt for forbrugere at betale via QR-koder gennem deltagende digitale tegnebøger og bankapps, hvilket i høj grad udvider forhandleraccepten i regionen.

- I april 2025 præsenterede Visa også en række innovationer, herunder tokenisering, “Tap to Add Card”, digitale identitetspas og en fleksibel credential-model ved sin Global Product Drop, med det formål at forenkle onboarding af digitale tegnebøger og styrke sikkerheden for checkout og peer-to-peer-overførsler.

- I februar 2025 indgik American Express et strategisk partnerskab med Alipay, hvilket gør det muligt for American Express-kortholdere at forbinde deres kort til Alipay’s digitale tegnebog og dermed muliggøre betalinger hos titusindvis af forhandlere i det kinesiske fastland.

Rapportdækning

Forskningsrapporten tilbyder en dybdegående analyse baseret på Type, Teknologi, Slutbruger og Geografi. Den beskriver førende markedsaktører og giver et overblik over deres forretning, produkttilbud, investeringer, indtægtsstrømme og nøgleapplikationer. Derudover indeholder rapporten indsigt i det konkurrenceprægede miljø, SWOT-analyse, aktuelle markedstendenser samt de primære drivkræfter og begrænsninger. Desuden diskuterer den forskellige faktorer, der har drevet markedsudvidelsen i de seneste år. Rapporten udforsker også markedsdynamik, reguleringsscenarier og teknologiske fremskridt, der former industrien. Den vurderer virkningen af eksterne faktorer og globale økonomiske ændringer på markedsvæksten. Endelig giver den strategiske anbefalinger til nye aktører og etablerede virksomheder for at navigere i markedets kompleksiteter.

Fremtidigt Udsyn

- Mobile tegnebøger vil udvikle sig til omfattende finansielle knudepunkter, der integrerer betalinger, lån, forsikring og formuetjenester inden for samlede digitale økosystemer.

- NFC-, QR- og biometriske autentifikationsteknologier vil fortsætte med at udvikle sig, hvilket muliggør hurtigere, mere sikre og gnidningsløse transaktioner på tværs af alle detailmiljøer.

- Grænseoverskridende mobilbetalinger vil udvide sig, da interoperabiliteten mellem globale betalingsnetværk og regionale platforme styrkes.

- Superapp-modeller vil få bredere anvendelse, øge transaktionsfrekvensen og øge brugerafhængigheden af mobile første finansielle tjenester.

- AI-drevet bedrageridetektion og realtidsrisikoscorer vil blive standard, hvilket betydeligt forbedrer sikkerheden på tværs af digitale betalingskanaler.

- Forhandlernes adoption af mobile POS-systemer vil vokse, drevet af lavere infrastrukturudgifter og øget forbrugerefterspørgsel efter kontaktløs checkout.

- Åbne bankrammer vil accelerere integrationen af tegnebøger med bankdata, hvilket muliggør personlige finansielle indsigter og smarte forbrugsanbefalinger.

- Mobile tegnebøger vil opnå højere penetration i landdistrikter og nye markeder gennem regeringsledede kontantløse initiativer.

- Forretningsbetalinger vil i stigende grad skifte til mobile platforme, understøtte automatiseret fakturering, leverandørafregninger og digital udgiftsstyring.

- Loyalitetsdrevne betalingserfaringer vil udvide sig, med realtidsbelønninger, cashback-motorintegration og adfærdsbaserede tilbud, der forbedrer brugerengagementet.