Visión General del Mercado

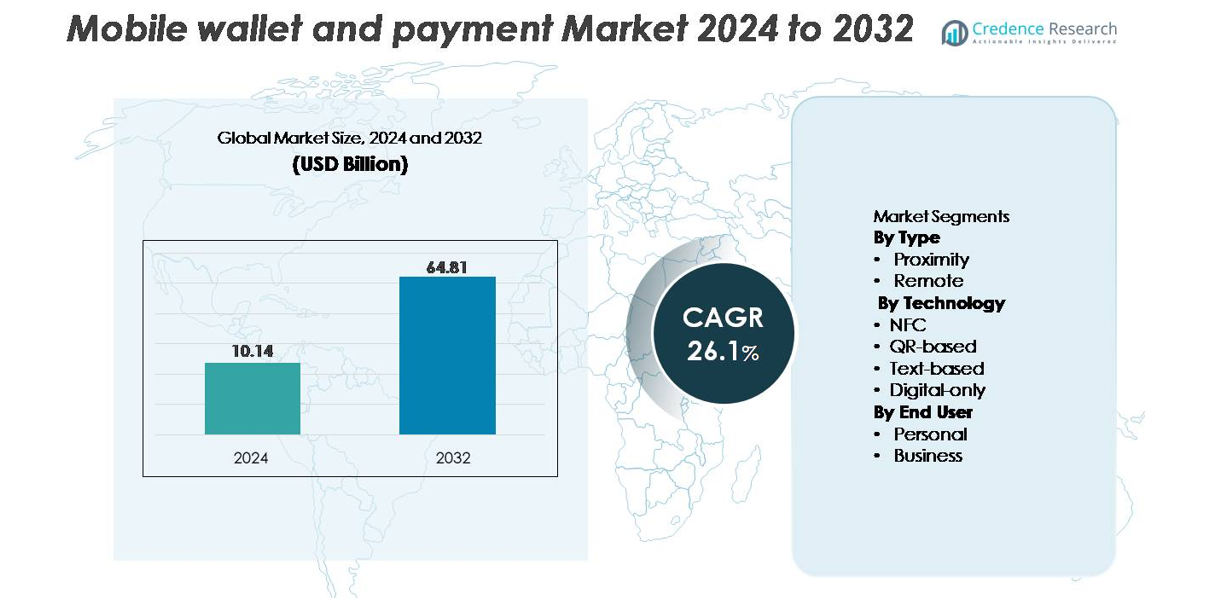

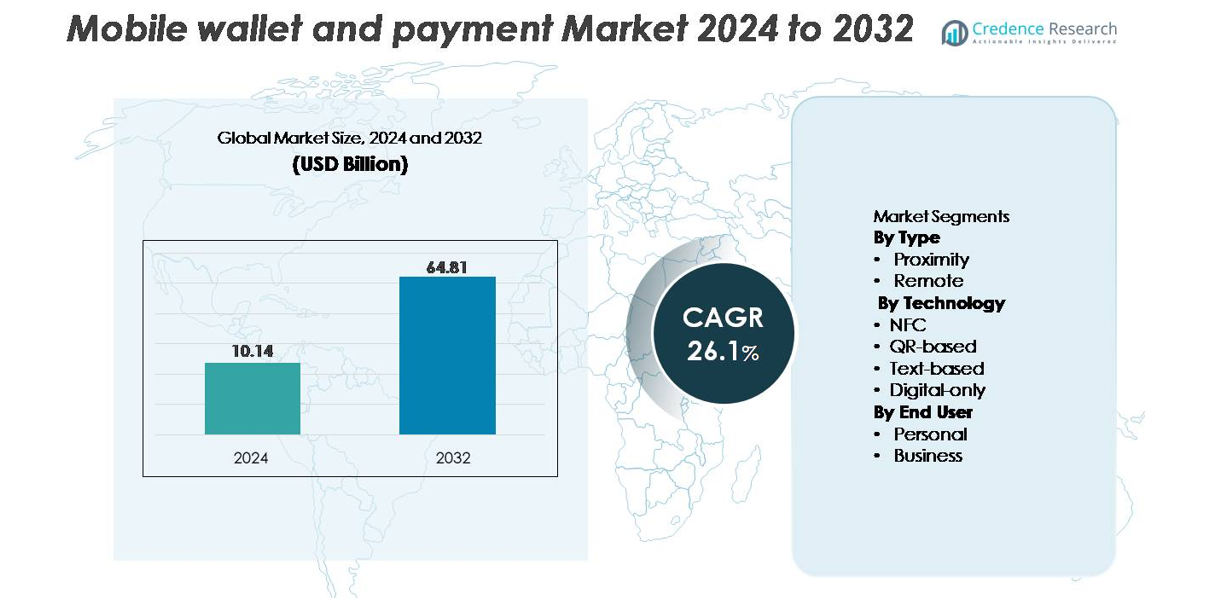

El mercado global de billeteras móviles y pagos fue valorado en USD 10.14 mil millones en 2024 y se proyecta que alcance los USD 64.81 mil millones para 2032, expandiéndose a una tasa compuesta anual (CAGR) del 26.1% durante el período de pronóstico (2024–2032).

| ATRIBUTO DEL INFORME |

DETALLES |

| Período Histórico |

2020-2023 |

| Año Base |

2024 |

| Período de Pronóstico |

2025-2032 |

| Tamaño del Mercado de Billeteras Móviles y Pagos 2024 |

USD 10.14 mil millones |

| Billeteras Móviles y Pagos, CAGR |

26.1% |

| Tamaño del Mercado de Billeteras Móviles y Pagos 2032 |

USD 64.81 mil millones |

El mercado de billeteras móviles y pagos está conformado por la fuerte presencia de líderes tecnológicos globales, redes de pago e innovadores fintech. Los actores clave, incluidos Visa Inc, Apple Inc, Samsung Electronics Co Ltd, Mastercard Inc, American Express, Alphabet Inc, PayPal Holdings Inc, AT and T Inc, Thales SA y ACI Worldwide Inc compiten expandiendo ecosistemas de pagos digitales seguros, mejorando la tokenización y la autenticación biométrica, y fortaleciendo las redes de aceptación de comerciantes. Asia Pacífico sigue siendo la región líder con un 36% de participación de mercado, impulsada por consumidores móviles y la adopción a gran escala de pagos basados en QR. América del Norte sigue con un 32%, respaldada por una infraestructura NFC avanzada y un alto gasto en servicios financieros digitales.

Perspectivas del Mercado

- El mercado de billeteras móviles y pagos fue valorado en USD 10.14 mil millones en 2024 y se proyecta que alcance los USD 64.81 mil millones para 2032, registrando una CAGR del 26.1% durante el período de pronóstico.

- La creciente demanda de los consumidores por transacciones rápidas, seguras y sin efectivo, respaldada por el aumento de la penetración de teléfonos inteligentes y la fuerte adopción por parte de los comerciantes, continúa impulsando la expansión del mercado, con los pagos de proximidad emergiendo como el segmento dominante debido al despliegue generalizado de POS habilitados para NFC.

- Las tendencias clave incluyen el rápido crecimiento de los ecosistemas basados en QR, las integraciones de super apps, los avances en autenticación biométrica y la creciente adopción de servicios financieros integrados que mejoran el compromiso del usuario y la frecuencia de transacciones.

- La competencia se intensifica a medida que líderes globales como Apple, Visa, Samsung, PayPal, Mastercard y Alphabet innovan a través de la tokenización, la detección de fraudes liderada por IA y la infraestructura de pago interoperable, mientras que las complejidades regulatorias y las redes de aceptación fragmentadas siguen siendo restricciones clave.

- Regionalmente, Asia Pacífico lidera con un 36% de participación, seguida por América del Norte con un 32% y Europa con un 27%, reflejando fuertes ecosistemas digitales, digitalización de minoristas y aceleración de la inclusión financiera móvil en los mercados.

Access crucial information at unmatched prices!

Request your sample report today & start making informed decisions powered by Credence Research Inc.!

Download Sample

Análisis de Segmentación del Mercado:

Por Tipo (Proximidad y Remoto)

Las billeteras de proximidad representan el subsegmento dominante, capturando la mayor cuota de mercado debido a su conveniencia de pago sin contacto, velocidades de transacción rápidas e integración sólida con los sistemas de punto de venta minorista. La adopción generalizada de teléfonos inteligentes habilitados para NFC, la creciente aceptación por parte de los comerciantes y el cambio creciente hacia pagos sin contacto en tiendas físicas refuerzan este liderazgo. Las billeteras remotas continúan expandiéndose de manera constante, impulsadas por el crecimiento del comercio electrónico, los pagos basados en aplicaciones y las plataformas digitales que apoyan el pago de facturas y las transacciones en línea. Sin embargo, las billeteras de proximidad mantienen una curva de adopción más fuerte a medida que los consumidores priorizan experiencias sin fricciones en la tienda y los comerciantes aceleran las actualizaciones de POS sin contacto.

- Por ejemplo, “El servicio de pago móvil de Samsung procesa más de 6 mil millones de transacciones anualmente, con un estimado del 85% de ellas siendo pagos basados en NFC.”

Por Tecnología (NFC, Basado en QR, Basado en Texto, Solo Digital)

La tecnología NFC posee la mayor cuota de mercado entre las tecnologías de pago, respaldada por la tokenización segura, la autenticación biométrica y las capacidades de pago ultra rápidas. Su amplia adopción en teléfonos inteligentes y terminales POS hace que NFC sea el modo preferido para transacciones minoristas de alta frecuencia. Los pagos basados en QR muestran un fuerte impulso de crecimiento, particularmente en economías con mucho efectivo y pequeñas empresas debido a la ausencia de requisitos de hardware. Las billeteras solo digitales se están expandiendo a través de ecosistemas centrados en aplicaciones, mientras que los pagos basados en texto mantienen casos de uso de nicho. A pesar de estas alternativas, NFC sigue siendo la tecnología líder debido a su seguridad superior, fiabilidad y compatibilidad con los estándares de pago globales.

- Por ejemplo, el ecosistema QR de Alipay conecta a más de 80 millones de comerciantes, permitiendo una adopción escalable sin hardware POS especializado.

Por Usuario Final (Personal y Empresarial)

El segmento de usuario final personal domina el mercado, representando la mayor parte ya que los individuos dependen en gran medida de las billeteras móviles para transacciones diarias, incluidas compras minoristas, pagos de transporte, transferencias entre pares y liquidaciones de facturas. La conveniencia, las experiencias de pago más rápidas y las características de lealtad integradas impulsan la adopción personal generalizada. El segmento empresarial está creciendo a medida que las empresas adoptan soluciones de pago basadas en móviles para la gestión de gastos, pagos a proveedores y transacciones digitales orientadas al cliente. Aun así, los usuarios personales mantienen su liderazgo respaldados por la creciente penetración de teléfonos inteligentes, la creciente preferencia por los pagos sin efectivo y la expansión de la interoperabilidad en los ecosistemas financieros y de comercio electrónico.

Principales Impulsores de Crecimiento:

Rápida Expansión de los Ecosistemas de Pago Sin Contacto y Sin Efectivo

El cambio global acelerado hacia transacciones sin contacto y sin efectivo continúa impulsando la adopción de billeteras móviles. Los gobiernos, reguladores financieros y ecosistemas minoristas están promoviendo activamente los pagos digitales para mejorar la transparencia y la inclusión financiera. El despliegue generalizado de terminales POS habilitados para NFC y la proliferación de infraestructura de pago basada en QR han mejorado la accesibilidad tanto para usuarios urbanos como rurales. Las plataformas de billeteras móviles también se benefician de características integradas como puntos de lealtad, reembolsos instantáneos, pagos recurrentes y liquidaciones de facturas sin problemas, aumentando la adhesión del usuario. A medida que los comerciantes adoptan estándares de pago digital interoperables y los sistemas de transporte adoptan sistemas de pago sin contacto, los volúmenes de transacciones a través de billeteras móviles continúan aumentando drásticamente. El impulso del ecosistema hacia la reducción de la dependencia del efectivo asegura un crecimiento sostenido.

- Por ejemplo, el ecosistema QR de Alipay se conecta con más de 80 millones de comerciantes activos, apoyando pagos digitales instantáneos en tiendas y de forma remota en China y mercados internacionales.

Crecimiento de la Penetración de Smartphones y Mejora de la Conectividad a Internet Móvil

El aumento continuo en la propiedad de smartphones y la conectividad a internet móvil más rápida es un factor clave que fortalece el panorama de billeteras y pagos móviles. Dispositivos asequibles, la penetración generalizada de 4G y el rápido despliegue de 5G han hecho que las transacciones móviles sean más confiables, rápidas y fácilmente accesibles. Los consumidores prefieren cada vez más las interacciones financieras móviles, desde microtransacciones hasta pagos de gran valor, reforzando la frecuencia de uso de las billeteras. El poder de procesamiento mejorado, la autenticación biométrica y el cifrado seguro a nivel de dispositivo mejoran aún más la confianza del usuario en las actividades financieras basadas en móviles. En los mercados emergentes, las billeteras digitales de bajo costo ofrecen una alternativa conveniente a la banca tradicional, apoyando a millones de usuarios no bancarizados y sub-bancarizados. La convergencia de la asequibilidad de los dispositivos, la seguridad mejorada y la conectividad ininterrumpida continúa expandiendo la base de usuarios activos en todo el mundo.

- Por ejemplo, los envíos anuales totales de smartphones de Samsung son consistentemente inferiores a 300 millones, con alrededor de 261 millones de dispositivos enviados globalmente en 2022 y 226.6 millones en 2023, la mayoría de los cuales soportan funciones NFC y de pago seguro, expandiendo la base de usuarios listos para billeteras.

Integración de Servicios de Valor Añadido y Funciones Financieras Integradas

Las billeteras móviles están evolucionando más allá de las funciones de pago básicas al incorporar servicios de valor añadido que mejoran el compromiso del usuario y la monetización de la plataforma. Características como micropréstamos, distribución de seguros, herramientas de ahorro, módulos de inversión, venta de boletos de transporte y programas de lealtad de comerciantes impulsan una mayor frecuencia de uso. Los servicios financieros integrados dentro de ecosistemas de super apps crean una experiencia digital holística, permitiendo a los usuarios gestionar pagos, compras, movilidad y productos financieros dentro de una sola interfaz. Las asociaciones entre fintechs, bancos y minoristas amplían aún más la oferta de servicios, impulsando la adopción por parte del consumidor. La capacidad de ofrecer ofertas personalizadas a través de análisis de datos, como descuentos dirigidos o recompensas basadas en el gasto, mejora la relevancia de la plataforma. Esta integración a nivel de ecosistema transforma las billeteras móviles en centros financieros multifuncionales, fortaleciendo el potencial de crecimiento del mercado a largo plazo.

Tendencias Clave y Oportunidades:

Ascenso de las Super Apps y Plataformas de Comercio Digital Unificadas

Los ecosistemas de super apps están emergiendo como una tendencia transformadora importante, permitiendo a los proveedores de billeteras móviles expandirse en compras, entrega de alimentos, reservas de transporte, pagos de facturas y servicios financieros dentro de una interfaz unificada. Esta consolidación de experiencias digitales aumenta la frecuencia de transacciones, mejora la lealtad del consumidor y proporciona nuevas fuentes de monetización. La integración de billeteras móviles en super apps permite a los proveedores aprovechar enormes datos multiplataforma para recomendaciones personalizadas, evaluación de crédito y orientación promocional. Las empresas también obtienen oportunidades para aprovechar las capacidades de comercio integrado utilizando la integración impulsada por API. A medida que la preferencia del consumidor se desplaza hacia plataformas multifuncionales y de alta conveniencia, la adopción de billeteras móviles se acelera, creando nuevas vías de crecimiento en servicios de estilo de vida digital y finanzas integradas.

- Por ejemplo, el ecosistema de super app de Alipay respalda a más de 1,000 millones de usuarios activos y se conecta con más de 80 millones de comerciantes, demostrando la escala a la que operan los servicios digitales unificados.

Avances en Tecnologías de Autenticación Segura y Tokenización

Mejoras sofisticadas en seguridad como la autenticación biométrica, el procesamiento de transacciones tokenizadas y la monitorización de fraudes impulsada por IA crean oportunidades significativas para la expansión del mercado. Estas tecnologías proporcionan alta seguridad transaccional y minimizan la exposición al robo de credenciales, permitiendo una mayor aceptación entre consumidores y empresas. Innovaciones como el aprendizaje automático en el dispositivo para la detección de fraudes y la autenticación con códigos QR dinámicos fortalecen aún más las capas de seguridad. A medida que las autoridades regulatorias exigen marcos de autenticación más fuertes como la verificación multifactorial y la evaluación de riesgos en tiempo real, las plataformas de pago móvil ganan mayor credibilidad. La mejora resultante en la confianza y la fiabilidad fomenta la adopción en transacciones de alto valor, facturación por suscripción y pagos corporativos, ampliando el alcance general del mercado.

- Por ejemplo, la red global de tokenización de Visa ha emitido más de 10,000 millones de tokens de pago activos, reemplazando los datos sensibles de las tarjetas con credenciales dinámicas para transacciones móviles seguras.

Oportunidad Creciente en Soluciones de Pago en Tiempo Real y Transfronterizas

Los pagos móviles transfronterizos están ganando impulso a medida que los consumidores participan con más frecuencia en el comercio electrónico internacional, los viajes globales y las remesas. Las billeteras móviles integradas con redes de pago en tiempo real y monedas digitales permiten transacciones más rápidas y de menor costo en comparación con los canales bancarios tradicionales. Las asociaciones entre proveedores de pagos globales, startups fintech y plataformas de billeteras regionales están reduciendo los cuellos de botella asociados con la conversión de divisas y los retrasos en el procesamiento. La expansión de los estándares ISO 20022 y los rieles de pago globales interoperables mejora la capacidad de las billeteras móviles para soportar transferencias internacionales sin problemas. Esta tendencia abre nuevas fuentes de ingresos para los proveedores mientras aborda la creciente demanda de los consumidores por soluciones de pago globales asequibles.

Desafíos Clave:

Riesgos de Seguridad, Incidentes de Fraude y Complejidades de Cumplimiento Regulatorio

A pesar de las mejoras en las tecnologías de seguridad, los ecosistemas de billeteras móviles continúan enfrentando desafíos relacionados con el phishing, el robo de credenciales, el fraude por intercambio de SIM y las transacciones no autorizadas. El aumento en los volúmenes de transacciones digitales ha atraído actividad cibercriminal sofisticada, ejerciendo presión sobre los proveedores para actualizar continuamente los sistemas de autenticación y monitoreo. Además, cumplir con diversos marcos regulatorios que abarcan la privacidad de datos, los mandatos KYC/AML, las reglas de tokenización y las normas de transacciones transfronterizas crea complejidad operativa. Los cambios frecuentes en los requisitos de ciberseguridad y las regulaciones de pago añaden más cargas de cumplimiento. Estos factores elevan los costos para los proveedores de billeteras y ralentizan la expansión del mercado, particularmente en regiones con una supervisión regulatoria estricta.

Infraestructura de Pago Fragmentada y Limitada Interoperabilidad

El mercado de billeteras móviles sigue fragmentado debido a la coexistencia de múltiples plataformas de billeteras, formatos de QR incompatibles y aceptación inconsistente por parte de los comerciantes. La falta de interoperabilidad entre billeteras restringe las transferencias fluidas de persona a persona y complica la integración de comerciantes, especialmente para los pequeños negocios. Las variaciones en los estándares de pago entre países e instituciones financieras crean barreras adicionales para la escalabilidad. Los usuarios también enfrentan una aceptación inconsistente en puntos de venta físicos, lo que reduce la confianza y la frecuencia de transacciones. Para los proveedores de billeteras, la necesidad de integrarse con numerosos bancos, sistemas POS y redes de pago regionales aumenta los costos técnicos y operativos. Estos problemas de fragmentación obstaculizan una experiencia de usuario optimizada y ralentizan el desarrollo de un mercado unificado.

Análisis Regional

Norteamérica

Norteamérica posee una cuota de mercado de alrededor del 32%, impulsada por la rápida adopción de pagos sin contacto, el uso generalizado de teléfonos inteligentes habilitados con NFC y una fuerte penetración de la banca digital. EE. UU. lidera la región con ecosistemas fintech maduros, alta aceptación de terminales POS móviles por parte de los comerciantes y la expansión de integraciones de super apps. Canadá continúa avanzando en marcos de banca abierta e iniciativas de identidad digital que aceleran aún más el uso de billeteras. Las asociaciones estratégicas entre bancos, operadores de telecomunicaciones y proveedores fintech promueven una interoperabilidad fluida entre plataformas. La creciente demanda de boletos móviles basados en tránsito y plataformas de pago integradas con lealtad fortalece la posición de Norteamérica como un mercado tecnológicamente avanzado e impulsado por la innovación.

Europa

Europa representa una cuota de mercado estimada del 27%, respaldada por sólidos marcos regulatorios como PSD2, que fomenta pagos digitales seguros e innovación en banca abierta. Países como el Reino Unido, Alemania y los países nórdicos demuestran una alta adopción de billeteras móviles debido a la infraestructura de tarjetas sin contacto generalizada y la creciente confianza en la autenticación biométrica. Las iniciativas a nivel de la UE que promueven pagos digitales transfronterizos fortalecen aún más la alineación del mercado. La digitalización de comerciantes en los sectores minorista y de hospitalidad, junto con la creciente preferencia por soluciones de pago instantáneo y basadas en QR, continúa impulsando el uso de billeteras. El énfasis de Europa en la seguridad de los datos y la protección del consumidor fomenta un crecimiento estable a largo plazo.

Asia Pacífico

Asia Pacífico lidera el mercado global con la mayor cuota, aproximadamente del 36%, impulsada por una masiva penetración de teléfonos inteligentes, comportamiento financiero móvil primero e iniciativas gubernamentales sólidas para una economía sin efectivo. China, India y el sudeste asiático dominan la región a través de amplios ecosistemas de super apps y la aceptación generalizada de pagos basados en QR entre pequeños comerciantes. Las redes de pago en tiempo real y las plataformas digitales unificadas como el UPI de India continúan acelerando los volúmenes de transacciones. La creciente penetración del comercio electrónico, la integración de préstamos digitales y la interoperabilidad de billeteras transfronterizas fortalecen aún más el dominio de APAC. La población joven de la región y la rápida urbanización también contribuyen a una adopción sostenida en los segmentos de pago personal y empresarial.

América Latina

América Latina captura alrededor del 8% del mercado global, con una rápida expansión fintech y una mejora en la inclusión financiera que impulsan la adopción de billeteras móviles. Brasil, México y Colombia son los principales contribuyentes, respaldados por sistemas de pago instantáneo respaldados por el gobierno, como el PIX de Brasil, que ha acelerado significativamente las transacciones lideradas por móviles. La alta dependencia del efectivo históricamente ha creado un terreno fértil para las billeteras digitales que ofrecen alternativas seguras y de bajo costo. El crecimiento del comercio electrónico, la creciente participación en la economía gig y la creciente demanda de remesas apoyan aún más el uso de billeteras. A pesar de las brechas de infraestructura, la fuerte innovación de las fintechs regionales está transformando la accesibilidad de los pagos digitales en los mercados urbanos y semiurbanos.

Oriente Medio y África (MEA)

MEA representa aproximadamente el 7% de la cuota de mercado, impulsada por la creciente penetración de la banca digital, el aumento de la adopción de teléfonos inteligentes y la expansión de las iniciativas de pago digital respaldadas por el gobierno. Países del Golfo como los EAU y Arabia Saudita lideran en la adopción de billeteras debido a los consumidores de altos ingresos, la rápida modernización de los puntos de venta y la fuerte inversión en fintech. En África, los ecosistemas de dinero móvil, particularmente en Kenia, Ghana y Tanzania, juegan un papel crucial en permitir la inclusión financiera, con las billeteras sirviendo como herramientas transaccionales primarias. Las remesas transfronterizas, los pagos de servicios públicos y la digitalización de microcomerciantes son catalizadores de crecimiento importantes. A pesar de las disparidades regionales, MEA continúa mostrando un fuerte impulso hacia los servicios financieros móviles.

Segmentaciones de Mercado:

Por Tipo

Por Tecnología

- NFC

- Basado en QR

- Basado en texto

- Solo digital

Por Usuario Final

Por Geografía

- América del Norte

- Europa

- Alemania

- Francia

- Reino Unido

- Italia

- España

- Resto de Europa

- Asia Pacífico

- China

- Japón

- India

- Corea del Sur

- Sudeste Asiático

- Resto de Asia Pacífico

- América Latina

- Brasil

- Argentina

- Resto de América Latina

- Oriente Medio y África

- Países del CCG

- Sudáfrica

- Resto de Oriente Medio y África

Panorama Competitivo

El mercado de billeteras móviles y pagos es altamente competitivo, caracterizado por el dominio de empresas tecnológicas globales, líderes fintech regionales e instituciones financieras tradicionales que se expanden hacia los servicios de pago digital. Empresas como Apple, Google, Samsung, PayPal y Alipay aprovechan extensos ecosistemas de usuarios, arquitecturas de seguridad avanzadas y fuertes asociaciones con comerciantes para expandir los volúmenes de transacciones. Las fintech emergentes en Asia Pacífico, América Latina y África están impulsando innovaciones localizadas a través de pagos basados en QR, liquidaciones instantáneas y incorporación de comerciantes de bajo costo. Los bancos y operadores de telecomunicaciones están colaborando cada vez más con proveedores de billeteras para mejorar la interoperabilidad y el alcance al cliente. Las estrategias competitivas se centran en integrar servicios de valor agregado como préstamos, recompensas de lealtad, microseguros y ofertas financieras integradas para aumentar el compromiso del usuario. La inversión continua en autenticación biométrica, prevención de fraudes y tecnologías de tokenización fortalece la credibilidad de la plataforma. A medida que los ecosistemas de super apps crecen y las capacidades de pago transfronterizo se expanden, la competencia se intensifica en torno a la integración del ecosistema, la retención de usuarios y experiencias digitales diferenciadas.

Shape Your Report to Specific Countries or Regions & Enjoy 30% Off!

Análisis de Jugadores Clave

- Visa Inc

- Thales SA

- Samsung Electronics Co Ltd

- ACI Worldwide Inc

- Apple Inc

- American Express

- Alphabet Inc

- Mastercard Inc

- PayPal Holdings Inc

- AT and T Inc

Desarrollos Recientes

- En noviembre de 2025, Visa Inc lanzó su solución de pago QR “Scan to Pay” en toda Asia Pacífico, permitiendo a los consumidores pagar a través de códigos QR mediante billeteras digitales y aplicaciones bancarias participantes, expandiendo significativamente la aceptación de comerciantes en la región.

- En abril de 2025, Visa también presentó un conjunto de innovaciones que incluyen tokenización, “Tap to Add Card”, pases de identidad digital y un modelo de credenciales flexible en su Global Product Drop, con el objetivo de simplificar la incorporación a billeteras digitales y fortalecer la seguridad para pagos y transferencias entre pares.

- En febrero de 2025, American Express estableció una asociación estratégica con Alipay, permitiendo a los titulares de tarjetas American Express vincular sus tarjetas a la billetera digital Alipay, habilitando así pagos en decenas de millones de comerciantes en toda China continental.

Cobertura del Informe

El informe de investigación ofrece un análisis en profundidad basado en Tipo, Tecnología, Usuario Final y Geografía. Detalla los principales actores del mercado, proporcionando una visión general de su negocio, ofertas de productos, inversiones, fuentes de ingresos y aplicaciones clave. Además, el informe incluye perspectivas sobre el entorno competitivo, análisis FODA, tendencias actuales del mercado, así como los principales impulsores y restricciones. Asimismo, discute varios factores que han impulsado la expansión del mercado en los últimos años. El informe también explora la dinámica del mercado, escenarios regulatorios y avances tecnológicos que están moldeando la industria. Evalúa el impacto de factores externos y cambios económicos globales en el crecimiento del mercado. Por último, proporciona recomendaciones estratégicas para nuevos participantes y empresas establecidas para navegar por las complejidades del mercado.

Perspectivas Futuras

- Las billeteras móviles evolucionarán hacia centros financieros integrales que integren pagos, préstamos, seguros y servicios de riqueza dentro de ecosistemas digitales unificados.

- Las tecnologías de autenticación NFC, QR y biométrica seguirán avanzando, permitiendo transacciones más rápidas, seguras y sin fricciones en todos los entornos minoristas.

- Los pagos móviles transfronterizos se expandirán a medida que se fortalezca la interoperabilidad entre redes de pago globales y plataformas regionales.

- Los modelos de super apps ganarán una adopción más amplia, aumentando la frecuencia de transacciones e incrementando la dependencia del usuario en servicios financieros móviles.

- La detección de fraudes impulsada por IA y la puntuación de riesgos en tiempo real se convertirán en estándar, mejorando significativamente la seguridad en los canales de pago digital.

- La adopción de sistemas POS móviles por parte de los comerciantes crecerá, impulsada por menores costos de infraestructura y una mayor demanda de los consumidores por pagos sin contacto.

- Los marcos de banca abierta acelerarán la integración de billeteras con datos bancarios, permitiendo perspectivas financieras personalizadas y recomendaciones de gasto inteligente.

- Las billeteras móviles ganarán mayor penetración en mercados rurales y emergentes a través de iniciativas gubernamentales para eliminar el uso de efectivo.

- Los pagos empresariales se trasladarán cada vez más a plataformas móviles, apoyando la facturación automatizada, liquidaciones de proveedores y gestión de gastos digitales.

- Las experiencias de pago impulsadas por lealtad se expandirán, con recompensas en tiempo real, integración de motores de cashback y ofertas basadas en comportamiento mejorando el compromiso del usuario.