Aperçu du marché :

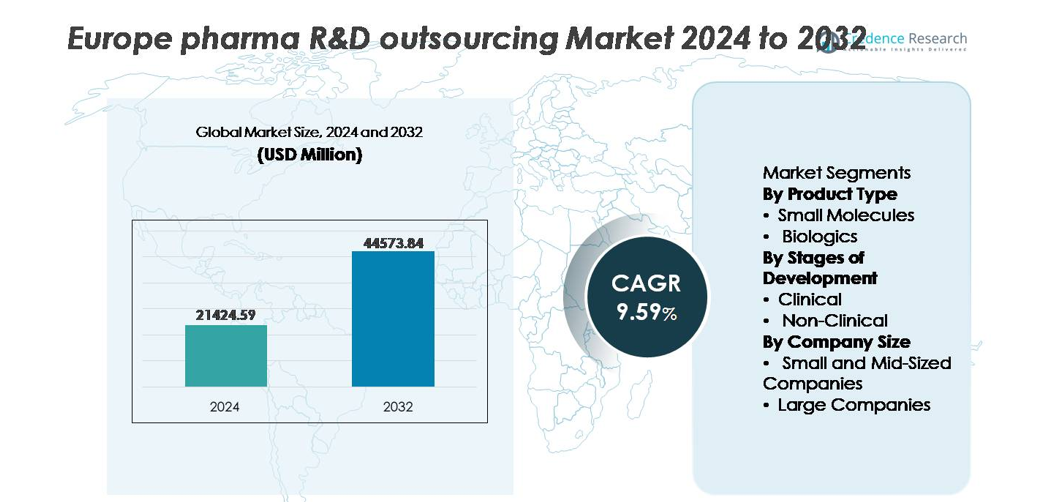

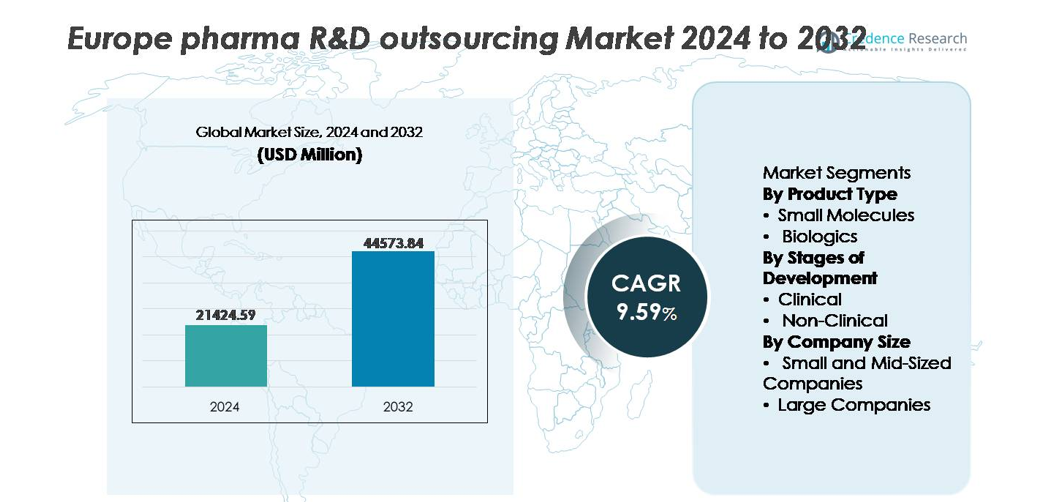

Le marché européen de l’externalisation de la R&D pharmaceutique était évalué à 21 424,59 millions USD en 2024 et devrait atteindre 44 573,84 millions USD d’ici 2032, enregistrant un TCAC de 9,59 % au cours de la période de prévision.

| ATTRIBUT DU RAPPORT |

DÉTAILS |

| Période Historique |

2020-2023 |

| Année de Base |

2024 |

| Période de Prévision |

2025-2032 |

| Taille du Marché de l’Externalisation de la R&D Pharmaceutique en Europe 2024 |

21 424,59 millions USD |

| Marché Européen de l’Externalisation de la R&D Pharmaceutique, TCAC |

9,59% |

| Taille du Marché de l’Externalisation de la R&D Pharmaceutique en Europe 2032 |

44 573,84 millions USD |

Le marché européen de l’externalisation de la R&D pharmaceutique est façonné par des partenaires de recherche et développement reconnus mondialement, notamment Thermo Fisher Scientific, Syneos Health, ICON, IQVIA, WuXi AppTec, Labcorp Drug Development et Charles River Laboratories, chacun tirant parti de compétences spécialisées dans l’exécution clinique, le développement de produits biologiques et l’analyse de données assistée par IA. Ces entreprises continuent de renforcer les modèles d’externalisation à service complet grâce à des opérations cliniques intégrées, un support réglementaire et des capacités de laboratoire avancées. L’Europe de l’Ouest reste le principal contributeur régional, représentant environ 45 à 48 % de la part de marché totale, stimulée par une forte présence de sièges sociaux pharmaceutiques, des clusters biotechnologiques matures et une infrastructure de recherche soutenue par le gouvernement qui favorise des partenariats d’externalisation à long terme.

Aperçus du marché

- Le marché européen de l’externalisation de la R&D pharmaceutique était évalué à 21 424,59 millions USD en 2024 et devrait atteindre 44 573,84 millions USD d’ici 2032, progressant à un TCAC de 9,59 % pendant la période de prévision.

- La complexité croissante de la découverte de médicaments, l’augmentation des pipelines de thérapies biologiques et personnalisées, et les avantages de coût des partenariats de R&D externes accélèrent la demande d’externalisation dans les fonctions cliniques et non cliniques.

- Des tendances telles que la conception d’essais assistée par IA, la surveillance décentralisée des patients et les modèles d’externalisation de bout en bout transforment le cadre opérationnel et réduisent les délais des cycles de développement.

- Le paysage concurrentiel comprend des CRO et CDMO mondiaux comme Thermo Fisher Scientific, ICON, IQVIA, WuXi AppTec, Syneos Health, Labcorp Drug Development et Charles River Laboratories, qui rivalisent par la spécialisation et la consolidation stratégique.

- L’Europe de l’Ouest domine le marché avec une part de 48 %, suivie par l’Europe du Nord (20 %) et l’Europe du Sud (17 %), tandis que les petites molécules détiennent la part dominante du segment par type de produit, soutenues par des voies réglementaires établies et des stratégies de gestion du cycle de vie.

Access crucial information at unmatched prices!

Request your sample report today & start making informed decisions powered by Credence Research Inc.!

Download Sample

Analyse de la segmentation du marché :

Par type de produit

Les petites molécules représentent le segment dominant sur le marché de l’externalisation de la R&D pharmaceutique en Europe, détenant la plus grande part en raison de leurs voies réglementaires établies, de leurs coûts de développement inférieurs et de leur application étendue dans les thérapies chroniques. L’externalisation du développement de petites molécules soutient les stratégies de protection des brevets et la gestion du cycle de vie, stimulant les partenariats pour la chimie médicinale, l’optimisation des chefs de file et les services bioanalytiques. Cependant, les biologiques se développent rapidement, alimentés par la croissance des biosimilaires, des thérapies cellulaires et géniques, et la demande de caractérisation spécialisée des protéines, ce qui encourage l’externalisation vers des CRO et CDMO équipés d’infrastructures spécifiques aux biologiques et d’une expertise réglementaire.

- Par exemple, Charles River Laboratories a délivré plus de 42 000 rapports et soutenu environ 1 500 programmes de nouveaux médicaments expérimentaux (IND) au cours des 12 derniers mois, dont beaucoup impliquaient la recherche sur les petites molécules dans la découverte et l’évaluation de la sécurité, soutenant les clients mondiaux dans l’avancement de la sélection des candidats.”

Par étapes de développement

Les services cliniques représentent la majorité des dépenses externalisées, stimulées par le nombre croissant d’essais complexes, les modèles d’essais décentralisés et les soumissions réglementaires multi-pays à travers l’Europe. Les CRO avec une évolutivité dans les essais de phase II–III et des outils d’engagement numérique des patients sécurisent plus de partenariats alors que les sponsors cherchent à réduire le temps de mise sur le marché et à améliorer les taux de réussite des essais. L’externalisation non clinique continue de croître régulièrement, accélérée par la toxicologie prédictive, les analyses in vitro et la modélisation préclinique avancée, mais l’externalisation clinique reste le segment dominant en raison de l’intensité des coûts plus élevée et des délais plus longs associés aux essais sur l’homme.

- Par exemple, ICON a géré plus de 1 500 études cliniques de Phase II–III à l’échelle mondiale, soutenant des programmes thérapeutiques avancés en oncologie, SNC et maladies rares grâce à ses plateformes intégrées de gestion d’essais.

Par Taille d’Entreprise

Les petites et moyennes entreprises dominent la demande d’externalisation, représentant la plus grande part car elles dépendent largement de la capacité externe de R&D pour accéder aux plateformes de découverte de médicaments, à l’expertise réglementaire et à l’infrastructure clinique sans augmenter les coûts fixes internes. L’externalisation offre une entrée plus rapide dans les domaines thérapeutiques compétitifs et soutient des cycles de développement économes en capital. Les grandes entreprises pharmaceutiques s’engagent également profondément dans l’externalisation stratégique mais généralement pour des services fonctionnels spécialisés et une expansion géographique. Le rôle dominant des innovateurs de petite et moyenne taille est renforcé par l’émergence de clusters biotechnologiques à travers l’Allemagne, le Royaume-Uni, la France et les pays nordiques, alimentant le développement continu de pipelines grâce à des partenariats.

Principaux Moteurs de Croissance :

Complexité Croissante du Développement de Médicaments et Thérapeutiques Spécialisées

Le passage de l’Europe vers la médecine de précision, les biologiques, les thérapies pour les maladies rares, et les thérapeutiques avancées de cellules et de gènes intensifie la demande pour un soutien spécialisé en recherche et développement sous contrat. Les plateformes moléculaires complexes, les critères de jugement d’essai multi-biomarqueurs, et la modélisation pharmacocinétique avancée nécessitent des capacités généralement non disponibles dans les environnements internes traditionnels. L’externalisation offre un accès à la validation de cibles assistée par IA, à des laboratoires de biologiques à haute contenance, et à des voies de commercialisation certifiées GMP sans nécessiter une infrastructure lourde en capital. Les exigences réglementaires en matière de sécurité, de traçabilité et de diagnostics compagnons augmentent encore le besoin de partenariats d’externalisation intégrés pour accélérer les soumissions et améliorer les taux d’approbation. Alors que les sponsors priorisent la réduction du risque d’échec en phase avancée, l’externalisation des études de toxicologie, du profilage génomique, et de la recherche translationnelle devient un levier stratégique central, stimulant l’expansion du marché.

- Par exemple, Thermo Fisher Scientific exploite plus de 55 installations GMP et soutient plus de 140 programmes de développement de thérapies géniques, permettant des capacités analytiques avancées, de vecteurs viraux, et de traitement cellulaire.

Optimisation des Coûts et Réduction des Frais Généraux Fixes de R&D

L’augmentation des dépenses de R&D, l’allongement des durées des essais cliniques, et les cadres de conformité stricts obligent les entreprises pharmaceutiques en Europe à adopter des modèles de R&D externalisés comme stratégie principale de maîtrise des coûts. Les CRO et CDMO permettent une allocation flexible des ressources, éliminant les coûts élevés de personnel interne, de biens immobiliers, et d’investissement continu dans les mises à niveau des laboratoires. L’externalisation soutient également des capacités de développement parallèles—réduisant le temps de mise sur le marché et améliorant la productivité des pipelines à travers plusieurs portefeuilles thérapeutiques. Les incitations gouvernementales favorables pour l’innovation collaborative au Royaume-Uni, en Allemagne, et en Europe de l’Ouest renforcent encore les réseaux de recherche transfrontaliers. La capacité de convertir l’infrastructure fixe en dépenses opérationnelles variables permet aux entreprises de réinvestir les économies dans les actifs en phase avancée, la diversification des portefeuilles, et les voies de commercialisation.

- Par exemple, Syneos Health gère un réseau de 50 000 cliniciens au sein de ses Solutions de Déploiement, qui inclut des éducateurs cliniques infirmiers, des attachés scientifiques médicaux et des directeurs médicaux, permettant aux sponsors de développer des opérations de développement et commerciales sans augmenter le nombre permanent d’employés. (Le nombre total d’employés de l’entreprise est d’environ 26 000 à 29 000).

Expansion des Startups Biotech et Innovateurs Soutenus par le Capital-Risque

La montée des créations biotech et des spin-offs universitaires à travers l’Europe génère une forte demande pour la découverte externalisée, le développement préclinique et la recherche clinique en phase initiale. Ces entreprises opèrent souvent des modèles légers en actifs, s’appuyant presque entièrement sur des partenaires externes pour faire progresser les molécules vers la preuve de concept et les jalons de licence. L’accès à des CRO spécialisés offre une expertise scientifique, une navigation réglementaire et une infrastructure efficace en capital sans que les actionnaires n’absorbent de lourdes dépenses initiales en R&D. Le déploiement croissant de capital-risque, les incubateurs biotech soutenus par le gouvernement et les initiatives de commercialisation transfrontalières élargissent le pipeline d’innovation régional. L’externalisation sert de colonne vertébrale permettant aux innovateurs de petite et moyenne taille de rivaliser à l’échelle mondiale, améliorant le débit du développement de médicaments dans les domaines thérapeutiques émergents.

Tendances et Opportunités Clés :

Essais Cliniques Numériques, Preuves du Monde Réel et Modèles de Recherche Assistés par l’IA

Le paysage de l’externalisation de la R&D en Europe subit une transformation numérique alors que les CRO adoptent la conception d’essais pilotée par l’IA, l’analyse prédictive, les plateformes d’essais cliniques décentralisées et les technologies de surveillance à distance des patients. L’intégration des preuves du monde réel soutient la surveillance post-commercialisation, les extensions d’étiquettes et les négociations avec les payeurs en démontrant la valeur thérapeutique en temps réel. Les outils numériques réduisent la charge des sites, accélèrent le recrutement et améliorent la rétention des patients à travers des essais multi-pays. Alors que la prévalence des maladies chroniques et le vieillissement de la population augmentent, la demande pour une validation des résultats à long terme et basée sur les données s’accroît. La pharmacovigilance assistée par l’IA et la gestion automatisée des documents améliorent la conformité réglementaire et réduisent les temps de cycle, créant de fortes opportunités pour les plateformes CRO axées sur la technologie.

- Par exemple, la plateforme Connected Intelligence d’IQVIA traite plus de 100 millions de dossiers patients longitudinaux provenant de plus de 30 pays, permettant le recrutement prédictif et l’optimisation des protocoles pour des études cliniques complexes.

Partenariats Stratégiques, Consolidation par Fusions et Acquisitions, et Modèles de Services Intégrés

Les entreprises pharmaceutiques recherchent de plus en plus des cadres d’externalisation de bout en bout qui couvrent la découverte, le dépôt IND, la formulation, la montée en échelle de la fabrication et les études post-approbation. Cette tendance renforce la consolidation dans l’écosystème des CRO et CDMO en Europe, formant des entités plus grandes capables d’offrir des solutions R&D intégrées et transversales. Les alliances stratégiques réduisent la complexité des fournisseurs, améliorent la continuité des données et rationalisent les soumissions réglementaires à travers le paysage de l’EMA. Les hubs d’innovation collaborative reliant universités, startups biotechnologiques et CDMO accélèrent le transfert de technologie et la préparation commerciale. La capacité à offrir des packages d’externalisation modulaires et évolutifs positionne fortement les partenaires de services complets dans les cycles d’appel d’offres compétitifs.

- Par exemple, Thermo Fisher Scientific gère plus de 30 sites de développement et de fabrication à l’échelle mondiale au sein de son réseau de services pharmaceutiques, soutenant les programmes de médicaments depuis le développement préclinique jusqu’à l’approvisionnement commercial.

Principaux Défis :

Variabilité Réglementaire et Complexité d’Approbation Multi-Pays

L’environnement réglementaire fragmenté à travers les marchés européens crée une complexité opérationnelle significative pour les promoteurs et les partenaires d’externalisation. Les variations dans les délais d’approbation éthique, les exigences de gouvernance des données, les réglementations de tarification et les normes de pharmacovigilance prolongent les délais de développement clinique et augmentent l’exposition aux risques. Les efforts d’harmonisation sous le Règlement sur les essais cliniques de l’UE ont réduit une partie de la charge administrative ; cependant, l’application spécifique à chaque pays, les exigences linguistiques et la conformité des données numériques restent des défis permanents. Les collaborations hors UE ajoutent une autre couche de points de contrôle procéduraux liés au transfert de matériel, à l’échange de données et à la comparabilité GMP. Cette complexité réglementaire exige une infrastructure de conformité solide et augmente la rigueur dans la sélection des partenaires.

Contraintes de Capacité, Pénurie de Talents et Pression Concurrentielle

La croissance rapide des produits biologiques, des thérapies avancées et des opérations cliniques numériques a intensifié la demande de talents scientifiques et réglementaires hautement qualifiés à travers l’Europe. La disponibilité limitée de biostatisticiens, de toxicologues, de spécialistes des produits biologiques GMP et de coordinateurs d’essais décentralisés pose des défis à la capacité d’externalisation et aux calendriers de livraison. Les contraintes de capacité dans les tests spécialisés, les installations à haute contenance et la fabrication stérile créent des goulots d’étranglement qui affectent à la fois les délais et les coûts. Alors que la demande dépasse l’offre, la concurrence pour l’expertise augmente les prix de l’externalisation et allonge les délais de conclusion des contrats. Ce défi oblige les CRO à investir dans le développement de la main-d’œuvre, l’automatisation et les stratégies d’expansion pour répondre aux attentes évolutives des promoteurs.

Analyse Régionale :

Europe de l’Ouest

L’Europe de l’Ouest détient la plus grande part du marché européen de l’externalisation de la R&D pharmaceutique, représentant environ 48 % des dépenses totales, grâce à des pôles pharmaceutiques matures en Allemagne, en France, en Suisse et au Royaume-Uni. La région bénéficie de forts écosystèmes d’innovation, de réseaux CRO et CDMO bien établis, et de la plus forte concentration d’initiatives d’investissement en biotechnologie. L’harmonisation réglementaire favorable, la collaboration université-industrie et le financement de la recherche soutenu par le gouvernement renforcent les opérations d’essais cliniques externalisés et les sciences translationnelles. La domination de l’Europe de l’Ouest est renforcée par les sièges sociaux de grandes entreprises pharmaceutiques et les capacités avancées de production de produits biologiques, soutenant une demande continue pour des modèles d’externalisation de bout en bout.

Europe du Nord

L’Europe du Nord représente environ 20 % de la part de marché régionale, soutenue par un cluster biotechnologique en pleine expansion à travers la Suède, le Danemark, la Finlande et la Norvège. Une forte présence dans la médecine personnalisée, le développement de thérapies numériques et la gestion des données cliniques positionne l’Europe du Nord comme une destination d’externalisation de grande valeur. Le leadership du Danemark dans la recherche sur le diabète et le métabolisme, l’infrastructure de découverte de médicaments basée sur l’IA en Suède et les pipelines croissants de thérapie génique stimulent les accords d’externalisation transfrontaliers. Bien que plus petite en échelle, la région offre un environnement hautement spécialisé pour l’innovation précoce et des capacités d’essais cliniques de niche, soutenu par un engagement réglementaire simplifié et une conformité élevée à l’inscription des patients.

Europe du Sud

L’Europe du Sud représente environ 17 % du marché, stimulée par des opérations de recherche clinique de plus en plus compétitives en termes de coûts en Espagne, en Italie et au Portugal. La région est devenue un lieu privilégié pour les essais de Phase II–III en raison de délais d’inscription plus rapides, de la diversité démographique des patients et de l’expansion des sites d’essais hospitaliers. L’infrastructure des sciences de la vie soutenue par l’UE et les incitations à l’investissement étranger encouragent l’adoption de l’externalisation parmi les fabricants pharmaceutiques régionaux. Bien qu’historiquement axée sur les génériques et les formulations traditionnelles, l’Europe du Sud augmente progressivement les partenariats d’externalisation centrés sur les produits biologiques, soutenue par des collaborations académiques et des expansions de biotechnologies de taille moyenne ciblant l’oncologie, les maladies infectieuses et les immunothérapies.

Europe de l’Est

L’Europe de l’Est détient environ 14 % de la part de marché, soutenue par des coûts de main-d’œuvre compétitifs, des délais réglementaires accélérés et de larges bassins de recrutement de patients, notamment en Pologne, en Hongrie et en République tchèque. La région est reconnue pour son efficacité opérationnelle dans les essais cliniques multicentriques, en particulier en oncologie, maladies rares et recherche cardiovasculaire. La demande d’externalisation est alimentée par des avantages en termes d’accessibilité financière et de fortes initiatives gouvernementales visant à investir dans les sciences de la vie. Cependant, des limitations dans l’infrastructure avancée des produits biologiques, la capacité des laboratoires à haute contenance et les capacités de montée en échelle des CDMO restreignent l’expansion du segment. L’Europe de l’Est reste un centre attractif pour l’externalisation clinique axée sur les coûts tout en avançant progressivement ses capacités de R&D en amont.

Segmentations du marché :

Par type de produit

- Petites molécules

- Biologiques

Par étapes de développement

Par taille d’entreprise

- Petites et moyennes entreprises

- Grandes entreprises

Par géographie

- Europe de l’Ouest

- Europe du Nord

- Europe du Sud

- Europe de l’Est

Paysage concurrentiel

Le marché européen de l’externalisation de la R&D pharmaceutique présente un paysage hautement concurrentiel et en évolution, façonné par un mélange de CRO mondiaux, de CDMO spécialisés, de prestataires de services biotechnologiques régionaux et de partenaires de recherche intégrés de bout en bout. Les grandes entreprises multinationales détiennent un avantage concurrentiel grâce à leur échelle, leurs capacités d’essais numériques, leur expertise en produits biologiques et leur soutien réglementaire multinational, leur permettant de sécuriser des collaborations stratégiques à long terme. Les prestataires de services de taille moyenne et de niche rivalisent par leur spécialisation dans la découverte précoce, les analyses avancées et l’expertise thérapeutique en oncologie, neurologie et maladies rares. La consolidation par fusions et acquisitions redessine le marché alors que les entreprises construisent des portefeuilles de services plus larges, étendent leur présence géographique et intègrent des plateformes pilotées par l’IA pour la modélisation prédictive et la gestion d’essais décentralisés. Les partenariats stratégiques avec des startups biotechnologiques, des centres de recherche universitaires et des écosystèmes d’innovation public-privé renforcent davantage le positionnement concurrentiel, créant une valeur différenciée grâce à la rapidité, l’efficacité des coûts et la profondeur scientifique.

Shape Your Report to Specific Countries or Regions & Enjoy 30% Off!

Analyse des Acteurs Clés

Développements Récents

- En novembre 2025, WuXi AppTec a reçu le prix Global Company of the Year 2025 de Frost & Sullivan, marquant sa neuvième victoire consécutive, une reconnaissance qui souligne l’excellence opérationnelle de WuXi dans ses services CRDMO (recherche, développement et fabrication sous contrat).

- En octobre 2025, Thermo Fisher Scientific a annoncé son accord pour acquérir Clario Holdings, une grande entreprise de gestion de données de point final et de santé numérique. Cette initiative renforce les capacités de Thermo Fisher en matière d’essais numériques et de gestion des données, la positionnant pour une implication accrue dans les essais décentralisés et hybrides.

- En juin 2025, IQVIA a lancé une nouvelle suite d’agents IA personnalisés visant à améliorer la faisabilité des essais, le recrutement des patients et la surveillance, soulignant son engagement à intégrer des analyses avancées dans l’externalisation des essais cliniques.

Couverture du Rapport :

Le rapport de recherche offre une analyse approfondie basée sur le type de produit, les étapes de développement, la taille de l’entreprise et la géographie. Il détaille les principaux acteurs du marché, fournissant un aperçu de leur activité, de leurs offres de produits, de leurs investissements, de leurs sources de revenus et de leurs applications clés. De plus, le rapport inclut des informations sur l’environnement concurrentiel, l’analyse SWOT, les tendances actuelles du marché, ainsi que les principaux moteurs et contraintes. En outre, il discute de divers facteurs qui ont stimulé l’expansion du marché ces dernières années. Le rapport explore également la dynamique du marché, les scénarios réglementaires et les avancées technologiques qui façonnent l’industrie. Il évalue l’impact des facteurs externes et des changements économiques mondiaux sur la croissance du marché. Enfin, il fournit des recommandations stratégiques pour les nouveaux entrants et les entreprises établies afin de naviguer dans les complexités du marché.

Perspectives Futures :

- Les modèles d’externalisation se développeront à mesure que les entreprises pharmaceutiques privilégieront des structures de R&D flexibles et rentables.

- La découverte pilotée par l’IA et les analyses prédictives accéléreront la sélection des molécules et réduiront les risques de développement.

- La demande pour l’externalisation de produits biologiques spécialisés et de thérapies cellulaires et géniques augmentera considérablement.

- Les modèles d’essais cliniques décentralisés et hybrides deviendront une pratique standard à travers l’Europe.

- Les partenariats stratégiques entre CRO, CDMO et startups biotechnologiques intensifieront les pipelines d’innovation.

- Les plateformes de données numériques amélioreront la collecte de preuves du monde réel et les soumissions réglementaires.

- Plus de CDMO investiront dans la capacité de fabrication de produits biologiques à haute contention et stériles.

- L’harmonisation réglementaire améliorera les délais d’activation des essais et la collaboration transfrontalière.

- Le développement des talents et l’automatisation répondront aux pénuries de main-d’œuvre dans la recherche spécialisée.

- Les pratiques de R&D liées à la durabilité et les opérations de laboratoire vertes influenceront les décisions d’externalisation.