Visión General del Mercado

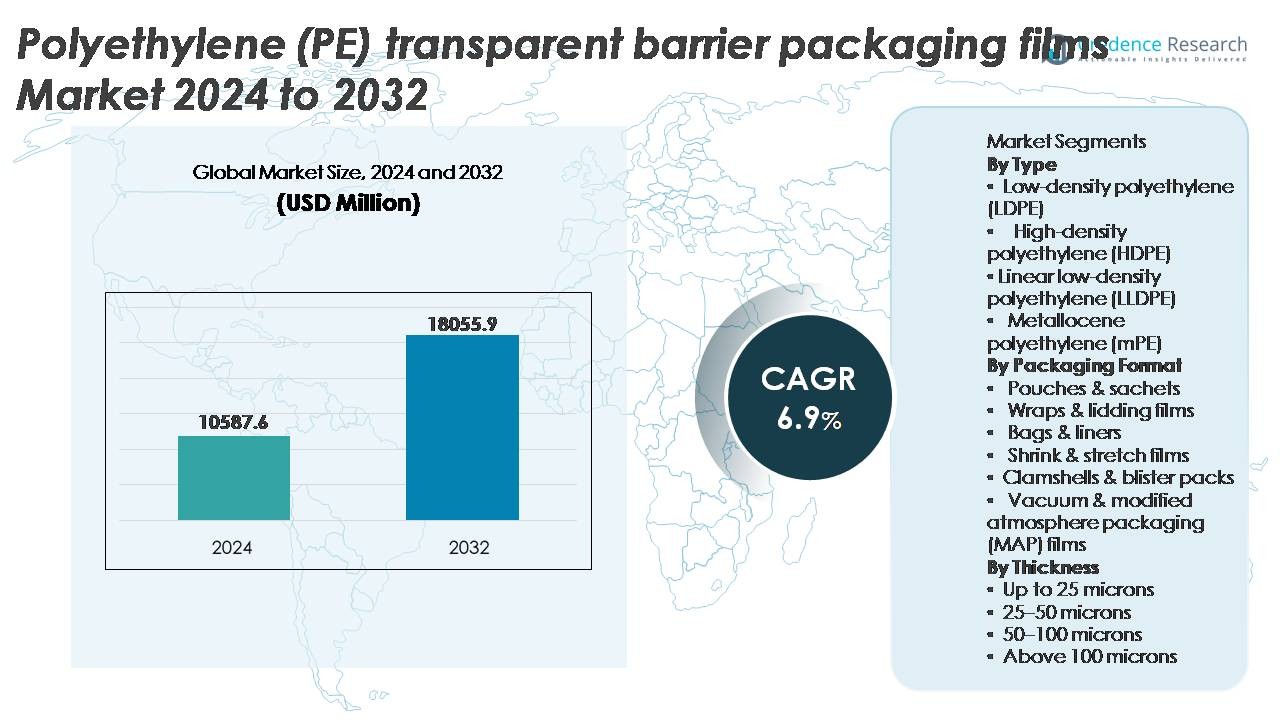

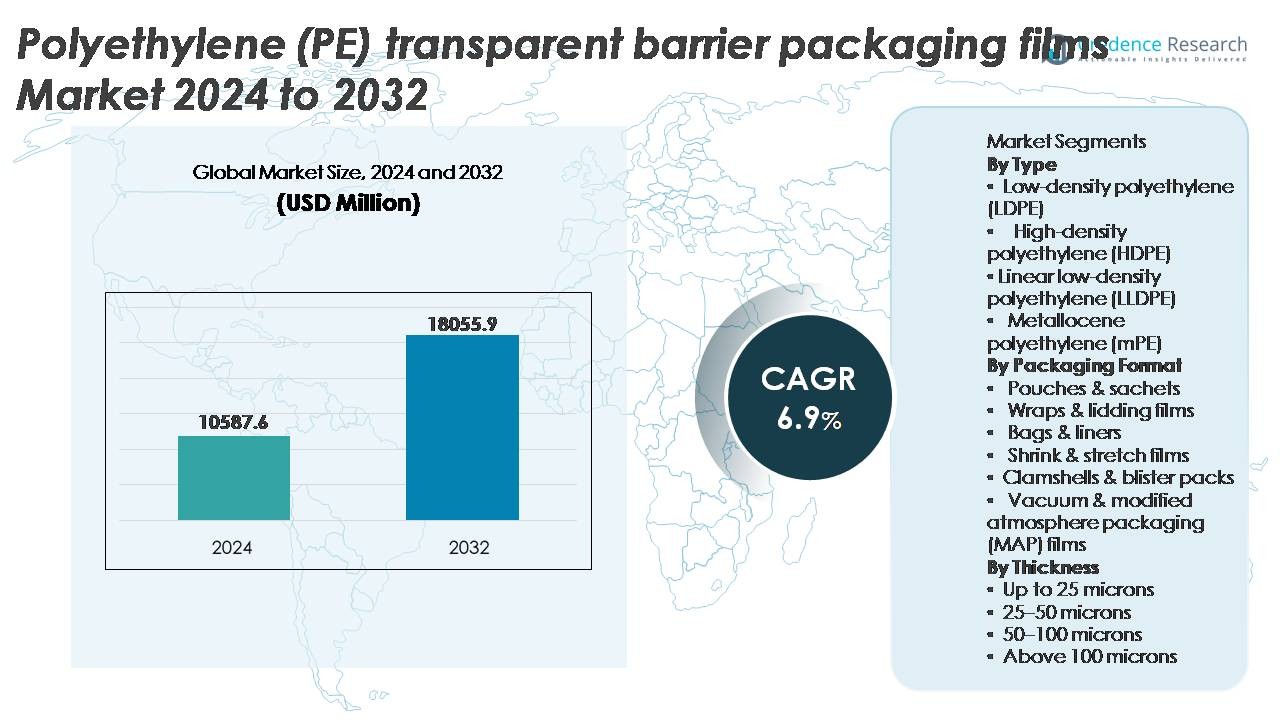

El mercado global de películas de embalaje de barrera transparente de polietileno (PE) fue valorado en USD 10,587.6 millones en 2024 y se proyecta que alcance los USD 18,055.9 millones para 2032, reflejando un sólido CAGR del 6.9% durante el período de pronóstico (2025-2032).

| ATRIBUTO DEL INFORME |

DETALLES |

| Período Histórico |

2020-2023 |

| Año Base |

2024 |

| Período de Pronóstico |

2025-2032 |

| Tamaño del Mercado de Películas de Embalaje de Barrera Transparente de Polietileno (PE) 2024 |

USD 10,587.6 Millones |

| Mercado de Películas de Embalaje de Barrera Transparente de Polietileno (PE), CAGR |

6.9% |

| Tamaño del Mercado de Películas de Embalaje de Barrera Transparente de Polietileno (PE) 2032 |

USD 18,055.9 Millones |

El mercado de películas de embalaje de barrera transparente de polietileno (PE) está conformado por participantes globales líderes, incluyendo 3M, Zhejiang Changyu New Materials Co., Ltd., Mondi, Glenroy Inc., Sealed Air, TOPPAN Inc., Amcor Plc, Momar Industries y Klöckner Pentaplast, cada uno enfocándose en soluciones monomateriales reciclables, formatos de película reducidos y mejoras avanzadas de barrera para apoyar los objetivos de sostenibilidad y las expectativas de rendimiento en aplicaciones de alimentos, farmacéuticas y de cuidado personal. Asia-Pacífico lidera el mercado con aproximadamente un 36% de participación, impulsado por la expansión de la capacidad de producción, el aumento del consumo de alimentos envasados y el rápido crecimiento del comercio minorista y el comercio electrónico, seguido por América del Norte y Europa, donde los compromisos regulatorios con el embalaje circular y la alta adopción de películas compatibles con MAP continúan influyendo en el desarrollo tecnológico y la diferenciación competitiva.

Access crucial information at unmatched prices!

Request your sample report today & start making informed decisions powered by Credence Research Inc.!

Download Sample

Perspectivas del Mercado

- El mercado global de películas de embalaje con barrera transparente de polietileno (PE) fue valorado en USD 10,587.6 millones en 2024 y se proyecta que alcance los USD 18,055.9 millones para 2032, expandiéndose a una tasa compuesta anual (CAGR) del 6.9% durante el período de pronóstico.

- El crecimiento del mercado está impulsado por la creciente demanda de empaques de vida útil prolongada, formatos flexibles y ligeros, y la transición de plásticos rígidos a soluciones de barrera basadas en PE en las cadenas de suministro de alimentos, bebidas, farmacéuticas y comercio electrónico.

- Las tendencias clave incluyen la fuerte adopción de estructuras mono-PE reciclables, avances en recubrimientos de alta barrera y la creciente integración de películas compatibles con MAP que mejoran la frescura, claridad y consistencia del rendimiento.

- La competencia se intensifica a medida que los principales actores invierten en películas de menor calibre, PE de base biológica y tecnologías avanzadas de aditivos mientras navegan por presiones regulatorias y limitaciones de rendimiento frente a estructuras compuestas de múltiples capas.

- Asia-Pacífico lidera con aproximadamente el 36% de participación, seguido por América del Norte con casi el 28%, mientras que las bolsas y sobres representan el segmento de empaque dominante, respaldado por las preferencias de los consumidores impulsadas por la conveniencia y la compatibilidad con líneas de llenado de alta velocidad en aplicaciones FMCG.

Análisis de Segmentación del Mercado:

Por Tipo

El polietileno de baja densidad (LDPE) representa el subsegmento dominante, representando la mayor participación debido a su excelente sellabilidad, claridad y flexibilidad adecuadas para formatos de empaque de alimentos, cuidado personal y hogar. Su capacidad para ofrecer un fuerte rendimiento de barrera contra la humedad y resistencia a bajas temperaturas respalda su adopción generalizada en aplicaciones de productos refrigerados y congelados. Mientras tanto, el LLDPE mejora la resistencia a la perforación y las oportunidades de reducción de calibre, mientras que el HDPE aborda aplicaciones que requieren mayor rigidez y resistencia química. El polietileno metaloceno (mPE) sigue ganando terreno a medida que los propietarios de marcas enfatizan la mejora de la óptica de las películas, el rendimiento mecánico y las estructuras ligeras sostenibles diseñadas para la reciclabilidad.

- Por ejemplo, los grados de LDPE de ExxonMobil utilizados en empaques de barrera demuestran valores de resistencia a la tracción que alcanzan hasta 23 MPa, apoyando la resistencia al desgarro y la integridad del sellado en películas para alimentos congelados.

Por Formato de Empaque

Las bolsas y sobres mantienen la participación dominante del mercado ya que los fabricantes prefieren formatos de empaque flexibles y ligeros que soportan líneas de llenado de alta velocidad y una vida útil prolongada para snacks, polvos, condimentos y nutracéuticos. Su eficiencia de costos, superior capacidad de impresión y uso reducido de materiales permiten a las marcas cumplir con las preferencias de los consumidores impulsadas por la conveniencia y las iniciativas de sostenibilidad. Las envolturas y películas de tapas siguen siendo críticas en el sellado de alimentos frescos, mientras que las bolsas y forros sirven para la logística industrial a granel. Las películas retráctiles y estirables apoyan la preparación para el comercio minorista y la unidad de paletas, y las películas MAP se expanden constantemente, impulsadas por los requisitos de extensión de vida útil de productos frescos, carne y panadería.

- Por ejemplo, el envase de alta barrera AmLite Ultra Recyclable de Amcor ofrece tasas de transmisión de oxígeno por debajo de 1 cc/m²/día, permitiendo la protección de alimentos secos y suplementos sensibles al oxígeno.

Por Grosor

Las películas en el rango de grosor de 25 a 50 micrones lideran el mercado, impulsadas por su equilibrio óptimo de resistencia, rendimiento de barrera y eficiencia de costos en aplicaciones de embalaje de alimentos, bebidas y productos del hogar de peso medio. Este rango apoya la conversión de bolsas flexibles, estructuras laminadas y formatos de películas para tapas, permitiendo al mismo tiempo la reducción de calibre sin comprometer la integridad. Las películas de menos de 25 micrones son preferidas para envolturas secundarias y sobreembalajes, mientras que la categoría de 50 a 100 micrones atiende aplicaciones de alta resistencia que requieren resistencia a la perforación. Más de 100 micrones se limita a embalajes industriales o de protección utilizados en los sectores químico, de construcción y de transporte.

Principales Impulsores del Crecimiento

Aumento de la Demanda de Embalajes de Vida Útil Extendida en Alimentos y Bebidas

La creciente necesidad de preservar la frescura, prevenir la contaminación y reducir el desperdicio de productos es un catalizador principal que impulsa la adopción de películas de barrera transparente de PE en la industria global de alimentos y bebidas. Estas películas ofrecen resistencia a la humedad, retención de aroma y propiedades de barrera al oxígeno que se alinean con los requisitos de snacks, productos de panadería, productos frescos, lácteos y comidas preparadas. El crecimiento en el consumo de conveniencia, impulsado por hogares de doble ingreso, la expansión del comercio electrónico de comestibles y formatos de embalaje de porciones controladas, continúa acelerando la aceptación en el mercado. Además, el cambio de contenedores rígidos a estructuras flexibles y ligeras permite eficiencia en el transporte y reduce el volumen de almacenamiento, ofreciendo beneficios de costo para fabricantes y minoristas. Las películas de barrera transparente de PE también apoyan el espacio de etiquetado para información regulatoria y visibilidad de marca, un factor crucial en estanterías minoristas competitivas. Estas ventajas de rendimiento posicionan a las películas de barrera de PE como una solución de embalaje preferida para marcas que buscan mejorar la estabilidad en el estante, la diferenciación de productos y los resultados de sostenibilidad del embalaje.

· “Por ejemplo, la película de barrera basada en BOPP (polipropileno biorientado) Propafilm™ Strata de Innovia Films, lanzada en 2019 (con una extensión en 2021), demuestra altas propiedades de barrera al oxígeno y la humedad, permitiendo la extensión de la vida útil en productos de panadería y confitería envasados sin capas de aluminio, y está certificada como ‘lista para reciclar’ donde existe infraestructura de reciclaje de polipropileno.

Desplazamiento hacia Estructuras de Empaque de Mono-material Reciclable

El énfasis global en los sistemas de empaque circular y las regulaciones de responsabilidad del productor están allanando el camino para las construcciones de mono-material de PE, reemplazando los formatos complejos de múltiples capas basados en combinaciones de PET, aluminio y nylon. Las películas de barrera transparente de mono-PE facilitan el reciclaje simplificado y reducen la contaminación en los procesos de recolección, permitiendo a los convertidores crear empaques rediseñados compatibles con la infraestructura de recuperación de residuos mecánicos. Esta tendencia se ve reforzada por los compromisos de sostenibilidad de las marcas, con los fabricantes apuntando a portafolios de empaque completamente reciclables dentro de la década. Los avances en modificación de polímeros, recubrimiento de superficies y aditivos funcionales permiten que las películas de PE cumplan con las expectativas de barrera anteriormente exclusivas de los laminados de múltiples materiales. Además, las prohibiciones y restricciones regulatorias sobre plásticos compuestos en múltiples regiones aceleran la demanda de formatos simplificados de PE. A medida que los jugadores multinacionales de FMCG persiguen modelos de empaque de bajo carbono y evaluaciones de ciclo de vida mejoradas, las películas de barrera de PE reciclables emergen como un facilitador estratégico, apoyando el cumplimiento mientras mantienen el rendimiento en aplicaciones exigentes.

- Por ejemplo, la tecnología Borcycle™ M de Borealis para 2024 permite la producción de estructuras de película de alta barrera de mono-PE utilizando materia prima reciclada mecánicamente con tasas de flujo de fusión que van de 0.3 a 1.2 g/10 min y una pérdida de estabilidad de resistencia al impacto limitada a menos del 10% después de cinco ciclos de reprocesamiento, apoyando la reutilización de PE a PE en empaque flexible.

Crecimiento del Comercio Electrónico y el Empaque de Logística Automatizada

Las películas de barrera transparente de PE se benefician significativamente del aumento en el cumplimiento del comercio electrónico, que requiere soluciones de empaque con alta durabilidad, resistencia a desgarros y perforaciones, e integridad de sellado confiable. Las películas diseñadas con mejor claridad y compatibilidad de impresión apoyan la presentación de la marca en canales directos al consumidor, donde el empaque a menudo sirve como el primer punto de contacto con el cliente. Los sistemas de logística automatizada demandan consistencia en el grosor, control del coeficiente de fricción y características de maquinabilidad que las películas de PE proporcionan con alta fiabilidad. El crecimiento en suscripciones de kits de comida, envíos farmacéuticos y recargas de cuidado personal de pequeño formato contribuye aún más a la aceleración de la demanda. Además, las películas de PE retráctil y estirable utilizadas en el empaque de tránsito permiten la estabilidad del palé y la seguridad de la carga, reduciendo las pérdidas en la cadena de suministro. La expansión del comercio minorista omnicanal y las crecientes expectativas de los consumidores por la seguridad del producto y el empaque a prueba de manipulaciones refuerzan la propuesta de valor de las películas de barrera de PE dentro de las redes de distribución modernas.

Tendencias y Oportunidades Clave

Avances en Recubrimientos de Alta Barrera y Aditivos Funcionales

Una tendencia importante que está remodelando el mercado de películas de barrera transparente de PE es la integración de tecnologías de recubrimiento de vanguardia como la deposición asistida por plasma, recubrimientos acrílicos y aditivos nanocompuestos que mejoran las tasas de transmisión de oxígeno y vapor de humedad. Estos avances crean oportunidades para que las películas de PE penetren en aplicaciones antes dominadas por láminas de aluminio y laminados basados en PET. La capacidad de ofrecer una mejor transparencia mientras se mantiene la integridad de la barrera amplía la aplicabilidad dentro de bienes empaquetados premium y formatos minoristas orientados a la exhibición. Los aditivos funcionales, como agentes antimicrobianos, bloqueadores UV y recubrimientos antiempañantes, diferencian aún más el rendimiento de las películas de PE, apoyando usos especiales en productos frescos, empaque de proteínas y nutracéuticos. Este paisaje de innovación abre caminos para la fabricación de películas de valor agregado y portafolios de productos de mayor margen.

- Por ejemplo, la plataforma de película transparente “GL BARRIER” de Toppan Printing, que incorpora recubrimientos cerámicos de óxido de aluminio (AlOx) depositados por vapor, logra tasas de transmisión de oxígeno tan bajas como 0.2 cc/m²/día y transmisión de humedad por debajo de 0.5 g/m²/día, permitiendo que las estructuras de barrera de PE mono-material igualen el rendimiento tradicionalmente visto en películas laminadas con aluminio.

Adopción de Fabricación Sostenible y Películas de PE de Base Biológica

Las crecientes inversiones en bio-PE derivado de materias primas renovables como el etanol de caña de azúcar crean oportunidades para reducir la dependencia de los combustibles fósiles y disminuir la huella de carbono en las cadenas de valor del embalaje. A medida que las organizaciones persiguen objetivos de descarbonización, las películas de barrera de PE de base biológica se posicionan como alternativas viables sin requerir un rediseño importante del equipo de conversión. La disponibilidad creciente de contenido reciclado de PE adecuado para la producción de películas de barrera de grado alimenticio representa otra oportunidad, impulsada por los avances en procesos de purificación y descontaminación. Los compromisos voluntarios de marcas globales hacia la inclusión de contenido reciclado en el embalaje aceleran esta tendencia. Juntos, el desarrollo de bio-resinas, la obtención de materiales renovables y las innovaciones en reciclaje de circuito cerrado contribuyen a trayectorias de crecimiento sostenible en la categoría de películas de barrera de PE.

- Por ejemplo, el polietileno de base biológica “I’m green™” de Braskem, fabricado utilizando etanol de caña de azúcar, captura hasta 3.09 kg de CO₂ por kilogramo de resina, según lo documentado en evaluaciones de ciclo de vida ISO 14040/44 de terceros, mientras mantiene tasas de flujo de fusión que varían de 3 a 30 g/10 min, permitiendo su uso directo en equipos de extrusión y termoformado existentes.

Desafíos Clave

Limitaciones de Rendimiento de Barrera en Comparación con Alternativas Multimateriales

A pesar de los avances notables, las películas de barrera transparente de PE aún enfrentan limitaciones de rendimiento cuando se comparan directamente con estructuras multicapa metalizadas, de papel de aluminio o basadas en EVOH para productos extremadamente sensibles a la humedad o al oxígeno. Estas restricciones requieren que los fabricantes inviertan en mejoras tecnológicas, lo que genera mayores cargas de costos de producción. Aplicaciones como bebidas de alto aroma, formulaciones en polvo y carnes procesadas de larga duración aún dependen en gran medida de materiales compuestos alternativos. Superar estas limitaciones requiere I+D continuo y adopción de recubrimientos a escala industrial, lo que puede desafiar a los fabricantes pequeños y medianos. A medida que las especificaciones de rendimiento de las marcas se endurecen, persiste la presión para ofrecer propiedades de barrera mejoradas sin agregar complejidad, peso o restricciones de reciclabilidad.

Cumplimiento Normativo Estricto y Estandarización de Materiales

Los marcos legales crecientes en torno a los desechos de embalaje, el etiquetado ambiental y los estándares de reciclabilidad imponen desafíos financieros y operativos para los productores de películas y los propietarios de marcas. Las variaciones en la infraestructura de reciclaje a través de las regiones complican la estandarización de productos y limitan el despliegue armonizado de embalajes mono-materiales. El cumplimiento con la certificación de materiales en contacto con alimentos, las pruebas de migración y las regulaciones de seguridad química exige documentación continua y validación de laboratorio. Además, las tarifas de responsabilidad extendida del productor y los impuestos al plástico aumentan la exposición a costos para los formatos convencionales de PE. El impacto combinado de la complejidad del cumplimiento, la inversión en certificación y la incertidumbre regulatoria en evolución presenta obstáculos, particularmente para los participantes más pequeños que buscan escalar competitivamente en mercados internacionales.

Análisis Regional

Norteamérica

América del Norte representa aproximadamente el 28% del mercado global de películas de embalaje de barrera transparente de polietileno (PE), impulsado por el fuerte consumo de alimentos envasados, comidas congeladas, productos farmacéuticos y formatos de envío de comercio electrónico. Estados Unidos domina la demanda regional debido a sus capacidades avanzadas de conversión y la adopción de embalajes flexibles listos para el comercio minorista. Las regulaciones de sostenibilidad que fomentan películas monomateriales reciclables aceleran la inversión en alternativas basadas en PE frente a estructuras de PET y metalizadas. La integración tecnológica en películas MAP y formatos resistentes a perforaciones se alinea con la logística minorista y la distribución de productos frescos. El enfoque de las marcas en embalajes ligeros y a prueba de manipulaciones fortalece aún más la penetración en el mercado en las categorías de servicios de alimentos, atención médica y productos para el hogar.

Europa

Europa representa alrededor del 24% del mercado, respaldada por estrictas políticas de sostenibilidad en el embalaje, mandatos de plásticos circulares y la rápida adopción de laminados de barrera reciclables de PE en los segmentos de FMCG, lácteos y carnes. Alemania, Italia y Francia siguen siendo contribuyentes importantes debido a sus bases de fabricación robustas y sus industrias alimentarias orientadas a la exportación. La demanda se refuerza mediante marcos de responsabilidad extendida del productor que fomentan el reemplazo de películas mono-PE para embalajes compuestos. La región también experimenta una fuerte tracción para películas de barrera de PE de base biológica y formatos flexibles reducidos. El crecimiento se ve aún más respaldado por la demanda de tapas de alta barrera y películas protectoras compatibles con tecnologías MAP utilizadas en aplicaciones de carnes y panadería.

Asia-Pacífico

Asia-Pacífico lidera el mercado global con aproximadamente un 36% de participación, impulsada por la expansión de procesamiento de alimentos de alto volumen, el crecimiento de redes de distribución minorista y el aumento de la población urbana. China e India representan grandes oportunidades, con la rápida adopción de embalajes flexibles que reemplazan formatos rígidos en snacks, confitería, condimentos y productos de cuidado personal. Las ventajas de costos de fabricación regionales apoyan operaciones de conversión a gran escala y producción orientada a la exportación. El auge de la logística de comercio electrónico y las soluciones de comidas a domicilio acelera la demanda de películas de barrera de PE duraderas. El creciente impulso regulatorio hacia formatos reciclables y el aumento de inversiones en tecnologías de recubrimiento refuerzan la posición de Asia-Pacífico como el mercado regional de más rápido crecimiento.

América Latina

América Latina representa aproximadamente el 7% del mercado, con la demanda respaldada por el aumento del consumo de alimentos envasados, bebidas y suministros farmacéuticos. Brasil y México impulsan la adopción a medida que el comercio minorista moderno se expande y el embalaje flexible se vuelve más competitivo en costos que las alternativas rígidas. La región experimenta un uso creciente de películas de barrera de PE para snacks sensibles a la humedad y distribución de productos frescos. Sin embargo, las fluctuaciones económicas y la infraestructura de reciclaje desigual siguen siendo factores limitantes para el despliegue de monomateriales reciclables. La inversión de las marcas en operaciones de embalaje localizadas y la optimización de la cadena de suministro continúan estimulando el crecimiento del mercado, particularmente para bolsas, laminados y formatos de embalaje minorista ligero.

Oriente Medio y África

La región de Oriente Medio y África representa aproximadamente el 5% de la cuota de mercado global, caracterizada por la creciente demanda de alimentos básicos envasados, bebidas embotelladas y bienes de consumo para el hogar. La expansión de la distribución de la cadena de frío, particularmente en las naciones del CCG, aumenta la necesidad de películas de barrera que preserven la frescura en climas de alta temperatura. La capacidad de fabricación local está mejorando, aunque persiste la dependencia de materiales importados. El embalaje flexible ofrece eficiencia de costos y conveniencia para los consumidores sensibles al precio. Los mandatos de sostenibilidad están en una etapa temprana, presentando oportunidades futuras para estructuras mono-PE reciclables a medida que se desarrolla la infraestructura y avanza la consolidación de la distribución de alimentos.

Segmentaciones del Mercado:

Por Tipo

- Polietileno de baja densidad (LDPE)

- Polietileno de alta densidad (HDPE)

- Polietileno lineal de baja densidad (LLDPE)

- Polietileno metaloceno (mPE)

Por Formato de Empaque

- Bolsas y sobres

- Envolturas y películas de tapa

- Bolsas y revestimientos

- Películas retráctiles y estirables

- Conchas y blísteres

- Películas de envasado al vacío y de atmósfera modificada (MAP)

Por Espesor

- Hasta 25 micrones

- 25–50 micrones

- 50–100 micrones

- Más de 100 micrones

Por Geografía

- América del Norte

- Europa

- Alemania

- Francia

- Reino Unido

- Italia

- España

- Resto de Europa

- Asia Pacífico

- China

- Japón

- India

- Corea del Sur

- Sudeste Asiático

- Resto de Asia Pacífico

- América Latina

- Brasil

- Argentina

- Resto de América Latina

- Oriente Medio y África

- Países del CCG

- Sudáfrica

- Resto de Oriente Medio y África

Panorama Competitivo

El mercado de películas de barrera transparente de polietileno (PE) se caracteriza por un panorama competitivo que involucra a productores globales de polímeros, convertidores de empaques flexibles integrados verticalmente y proveedores especializados en tecnología de recubrimiento. Las empresas líderes compiten a través de avances en estructuras de PE de alta barrera, laminados de mono-material reciclables y películas reducidas que mantienen la resistencia funcional mientras reducen el uso de material. Las prioridades estratégicas incluyen inversiones en resinas de PE metaloceno, aditivos de nanocompuestos y tecnologías de recubrimiento de plasma o acrílico que mejoran el rendimiento de barrera contra oxígeno y humedad. Los participantes del mercado también se están expandiendo a través de adiciones de capacidad, fusiones y asociaciones regionales para fortalecer la resiliencia del suministro y la proximidad a centros de FMCG, procesamiento de alimentos y farmacéuticos. Los compromisos de sostenibilidad juegan un papel decisivo, con fabricantes que introducen películas de PE de base biológica y soluciones con contenido reciclado para alinearse con los mandatos de empaques circulares. Las capacidades de personalización, incluidas las películas compatibles con MAP, recubrimientos antiempañantes y empaques de alta claridad para exhibición, siguen siendo diferenciadores esenciales, respaldados por iniciativas de I+D centradas en la optimización del rendimiento y el cumplimiento normativo en todos los segmentos de uso final.

Shape Your Report to Specific Countries or Regions & Enjoy 30% Off!

Análisis de Jugadores Clave

- 3M (EE. UU.)

- Zhejiang Changyu New Materials Co., Ltd. (China)

- Mondi (Reino Unido)

- Glenroy Inc. (EE. UU.)

- Sealed Air (EE. UU.)

- TOPPAN Inc. (Japón)

- Amcor Plc (Suiza)

- Momar Industries (EE. UU.)

- Klöckner Pentaplast (Reino Unido)

Desarrollos Recientes

- En noviembre de 2025: la subsidiaria de TOPPAN, TOPPAN Speciality Films Private Limited (TSF), instaló una nueva línea de fabricación híbrida capaz de producir tanto películas BOPP como BOPE, permitiendo la producción de polietileno mono-material (BOPE) junto con películas tradicionales de polipropileno, aumentando la capacidad de producción de películas en aproximadamente un 40% para responder a la creciente demanda global de envases flexibles.

- En julio de 2024, Mondi amplió su cartera de películas barrera mono-material, lanzando películas barrera reciclables a base de PE diseñadas para envases flexibles para apoyar los objetivos de economía circular.

- En diciembre de 2023, TOPPAN Packaging Czech s.r.o., una subsidiaria del Grupo TOPPAN, organizó una ceremonia de inauguración para iniciar la construcción de una nueva instalación en Most, ubicada en la Región de Ústí nad Labem de la República Checa. La instalación producirá GL BARRIER, una película barrera transparente líder que es desarrollada y producida por el Grupo TOPPAN, atendiendo a la creciente demanda global de envases ecológicos.

Cobertura del Informe

El informe de investigación ofrece un análisis en profundidad basado en Tipo, Formato de empaque, Espesor y Geografía. Detalla a los principales actores del mercado, proporcionando una visión general de su negocio, ofertas de productos, inversiones, fuentes de ingresos y aplicaciones clave. Además, el informe incluye perspectivas sobre el entorno competitivo, análisis FODA, tendencias actuales del mercado, así como los principales impulsores y restricciones. Asimismo, discute varios factores que han impulsado la expansión del mercado en los últimos años. El informe también explora la dinámica del mercado, los escenarios regulatorios y los avances tecnológicos que están dando forma a la industria. Evalúa el impacto de factores externos y cambios económicos globales en el crecimiento del mercado. Por último, proporciona recomendaciones estratégicas para nuevos entrantes y empresas establecidas para navegar las complejidades del mercado.

Perspectivas Futuras

- La futura adopción de películas barrera de PE mono-material se acelerará a medida que se fortalezcan los mandatos de reciclaje globales.

- La innovación en recubrimientos y aditivos mejorará significativamente las propiedades barrera de oxígeno y humedad.

- El PE de base biológica y el abastecimiento de resinas renovables ganarán tracción entre las marcas enfocadas en la sostenibilidad.

- Las películas ligeras de menor calibre continuarán reemplazando los formatos de empaque rígido en múltiples sectores.

- La logística del comercio electrónico expandirá la demanda de soluciones de película de PE resistentes a perforaciones y evidentes de manipulación.

- Las películas barrera transparentes compatibles con MAP verán una mayor utilización en el empaque de alimentos frescos y proteínas.

- La impresión digital e identificadores inteligentes mejorarán la trazabilidad y la personalización del empaque.

- La expansión de la capacidad de conversión regional apoyará la resiliencia de la cadena de suministro local.

- La colaboración entre productores de polímeros, convertidores y marcas de FMCG dará forma al diseño de materiales circulares.

- La aplicación regulatoria impulsará una adopción más amplia de estructuras de PE reciclables sobre laminados compuestos.