Visión General del Mercado

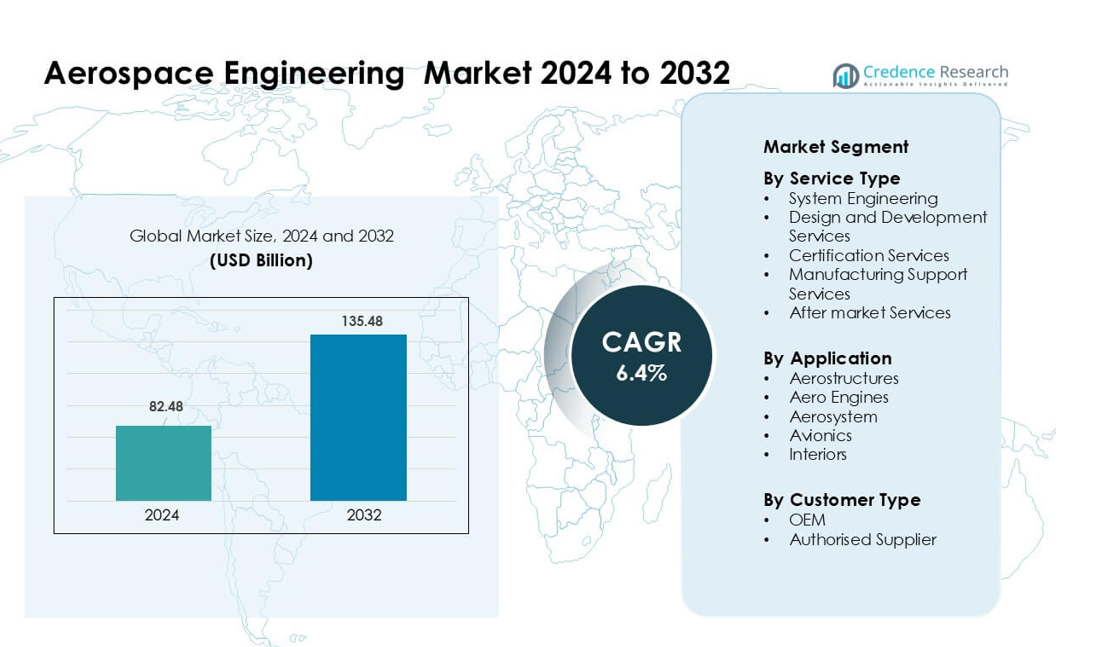

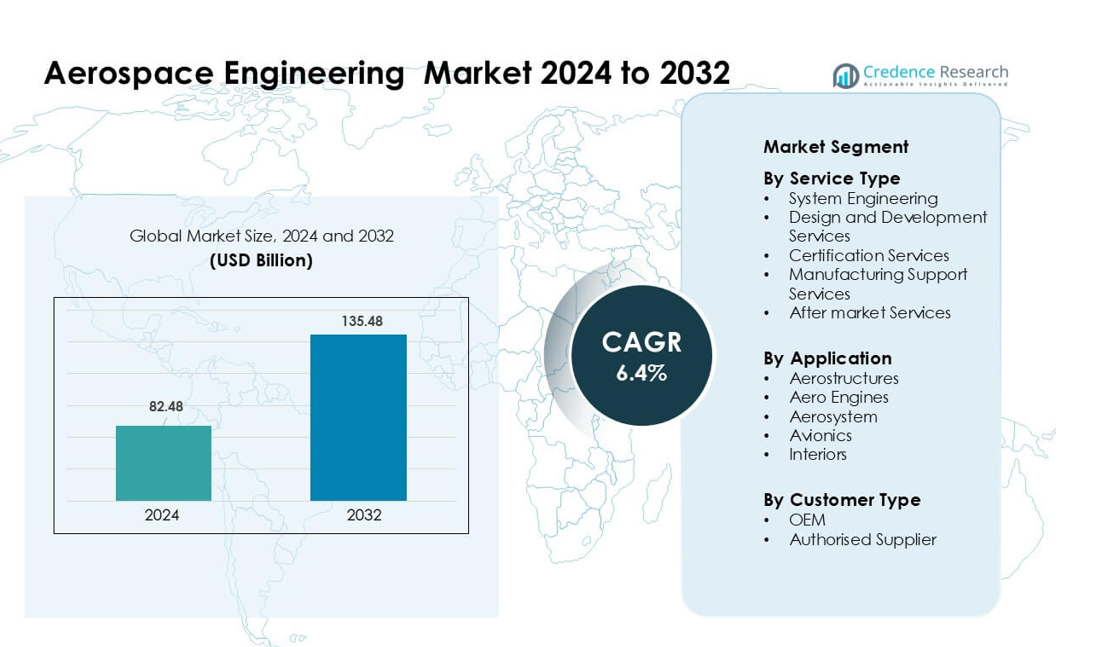

El mercado de ingeniería aeroespacial fue valorado en USD 82.48 mil millones en 2024 y se anticipa que alcanzará USD 135.48 mil millones para 2032, creciendo a una tasa compuesta anual (CAGR) del 6.4% durante el período de pronóstico.

| ATRIBUTO DEL INFORME |

DETALLES |

| Período Histórico |

2020-2023 |

| Año Base |

2024 |

| Período de Pronóstico |

2025-2032 |

| Tamaño del Mercado de Ingeniería Aeroespacial 2024 |

USD 82.48 mil millones |

| Mercado de Ingeniería Aeroespacial, CAGR |

6.4% |

| Tamaño del Mercado de Ingeniería Aeroespacial 2032 |

USD 135.48 mil millones |

Los principales actores en el mercado de ingeniería aeroespacial incluyen Capgemini, Teledyne Technologies Incorporated, Bertrandt AG, Honeywell International Inc., L&T Technology Services Limited, EWI, Altair Engineering Inc., LISI GROUP, ITK Engineering GmbH, y Alten Group, cada uno ofreciendo fuertes capacidades en integración de sistemas, ingeniería digital, simulación y diseño de materiales avanzados. Estas empresas expandieron centros de ingeniería globales y fortalecieron asociaciones con importantes OEMs para apoyar la creciente demanda de estructuras ligeras, actualizaciones de aviónica y programas de propulsión sostenible. **América del Norte lideró el mercado de ingeniería aeroespacial en 2024 con una participación del 37%, impulsada por un alto gasto en defensa, fuerte presencia de OEMs e inversiones robustas en I+D en plataformas de aeronaves de próxima generación.

Perspectivas del Mercado

- El mercado de ingeniería aeroespacial alcanzó USD 82.48 mil millones en 2024 y se proyecta que llegue a USD 135.48 mil millones para 2032 con un CAGR del 6.4 %.

- La demanda creció debido al aumento en la producción de aeronaves, mayor subcontratación de ingeniería y fuerte adopción de ingeniería digital para una validación más rápida e integración de sistemas.

- Las tendencias mostraron un uso creciente de materiales compuestos, una adopción más amplia de gemelos digitales y fuertes oportunidades en propulsión híbrido-eléctrica e ingeniería de vuelo autónomo.

- La competencia se intensificó a medida que Capgemini, Teledyne Technologies, Bertrandt AG, Honeywell, y otros expandieron la capacidad de simulación, el soporte de certificación y los centros de ingeniería globales para asegurar contratos a largo plazo con OEMs.

- América del Norte tuvo la mayor participación en 2024 con un 37%, seguida por Europa con un 29%, mientras que Asia Pacífico se expandió rápidamente. La ingeniería de sistemas dominó el tipo de servicio con un 36% de participación, y las aeroestructuras lideraron la aplicación con un 41% de participación, apoyadas por el aumento en la producción de aeronaves comerciales y de defensa.

Access crucial information at unmatched prices!

Request your sample report today & start making informed decisions powered by Credence Research Inc.!

Download Sample

Análisis de Segmentación del Mercado:

Por Tipo de Servicio

La ingeniería de sistemas dominó este segmento en 2024 con aproximadamente un 36% de participación, respaldada por el aumento de las necesidades de integración en sistemas de control de vuelo, propulsión, gemelos digitales y plataformas autónomas. Las empresas aeroespaciales confiaron en la ingeniería de sistemas para gestionar arquitecturas complejas y asegurar la coordinación en tiempo real entre bloques de hardware y software. La demanda creció aún más a medida que los OEM adoptaron la ingeniería basada en modelos para reducir los ciclos de prueba y mejorar la preparación para la certificación. Los servicios de diseño y desarrollo también se expandieron debido al impulso por materiales ligeros, mientras que los servicios de certificación avanzaron a medida que los reguladores endurecieron las normas de seguridad y sostenibilidad.

- Por ejemplo, el entrenador T‑7A Red Hawk de Boeing fue desarrollado utilizando un hilo digital y una ingeniería basada en modelos: logró un 80% menos de horas de ensamblaje, un 50% más rápido en desarrollo de software y registró un aumento del 75% en calidad desde el primer intento.

Por Aplicación

Las aeroestructuras lideraron el segmento de aplicación en 2024 con casi un 41% de participación, impulsadas por mayores tasas de producción de aviones comerciales y un uso más amplio de materiales compuestos. Los fabricantes de aviones invirtieron en ingeniería avanzada de alas, fuselajes y empenajes para reducir el peso y mejorar la eficiencia del combustible. El crecimiento en las entregas de aviones de fuselaje estrecho también impulsó la demanda de modelado estructural y soporte de fabricación digital. Los motores aeroespaciales siguieron con un fuerte impulso ya que los programas de motores requerían análisis térmico, modelado CFD y pruebas de durabilidad para apoyar la modernización de la flota y los sistemas de propulsión de menor emisión.

- Por ejemplo, el Airbus A350 XWB utiliza un 53% de compuesto de fibra de carbono en su estructura, incluyendo el fuselaje, las alas y la cola, lo que ayuda a reducir el peso estructural y permite diseños de alas más largos y eficientes.

Por Tipo de Cliente

Los OEM dominaron el segmento de tipo de cliente en 2024 con aproximadamente un 54% de participación, respaldados por la continua inversión en plataformas de próxima generación y grandes contratos de subcontratación de ingeniería. Los fabricantes de aviones trasladaron más trabajo de validación de diseño, simulación e integración de sistemas a socios de ingeniería para cumplir con los objetivos de entrega. El aumento de programas híbrido-eléctricos y proyectos de vuelo autónomo también impulsó la demanda de ingeniería liderada por OEM. Los proveedores autorizados crecieron de manera constante a medida que los vendedores de nivel 1 y nivel 2 expandieron el análisis a nivel de componentes, las pruebas de materiales y el cumplimiento de certificaciones para alinearse con los requisitos de rendimiento más estrictos de los OEM.

Impulsores Clave de Crecimiento

Aumento de la Producción de Aviones Comerciales y de Defensa

La demanda global de ingeniería aeroespacial creció a medida que los fabricantes aumentaron las tasas de producción tanto para plataformas comerciales como de defensa. Airbus y Boeing ampliaron los cronogramas de construcción para las familias A320neo y 737, lo que impulsó los requisitos de ingeniería para aeroestructuras, aviónica e integración de sistemas. Los programas de defensa, como los cazas de próxima generación y los aviones de vigilancia, añadieron más carga de trabajo para modelado avanzado, análisis de fatiga, mejoras de propulsión y diseño de sistemas de misión. Las empresas de ingeniería obtuvieron contratos constantes para validación digital y coordinación de la cadena de suministro a medida que los OEM trabajaron para despejar los atrasos de entrega. El cambio hacia estructuras más ligeras, marcos de seguridad robustos y un mejor rendimiento de los motores también fortaleció las necesidades de ingeniería en las flotas globales.

- Por ejemplo, Airbus produjo 602 aviones de la familia A320 en 2024, incluyendo variantes A320neo, lo que generó una intensa demanda en su infraestructura de ingeniería de sistemas e hilo digital.

Adopción de Ingeniería Digital y Sistemas Basados en Modelos

La ingeniería digital transformó el desarrollo de aeronaves a medida que las empresas adoptaron la ingeniería de sistemas basada en modelos, el diseño impulsado por simulación y los gemelos digitales. Las empresas aeroespaciales utilizaron estas tecnologías para reducir la creación de prototipos físicos, disminuir el retrabajo y acelerar los plazos de certificación. Los flujos de trabajo basados en modelos permitieron una coordinación fluida entre los equipos estructurales, mecánicos, eléctricos y de software, reduciendo los riesgos de integración en programas de aeronaves complejas. Los gemelos digitales apoyaron el mantenimiento predictivo y optimizaron el rendimiento de la flota para aerolíneas y usuarios de defensa. El crecimiento también provino del uso ampliado de plataformas de ingeniería basadas en la nube que mejoraron la trazabilidad del diseño y la documentación regulatoria. Estos avances aumentaron la productividad y redujeron los costos del ciclo de vida, impulsando una fuerte demanda de servicios de ingeniería.

- Por ejemplo, el T-7A Red Hawk de Boeing fue desarrollado utilizando una base completamente digital: pasó del diseño en pantalla de computadora al primer vuelo en solo 36 meses, gracias a la ingeniería basada en modelos y el diseño 3D avanzado.

Cambio Hacia Soluciones de Aviación Sostenible

Los objetivos de sostenibilidad impulsaron las inversiones en ingeniería en propulsión más limpia, materiales ligeros y sistemas energéticamente eficientes. Las empresas aeroespaciales aceleraron el desarrollo de propulsión híbrida-eléctrica, aeronaves preparadas para hidrógeno y diseños aerodinámicos avanzados para cumplir con los objetivos globales de reducción de emisiones. Las tareas de ingeniería se expandieron en la integración de baterías, gestión térmica, almacenamiento de hidrógeno y arquitectura de celdas de combustible. Las estructuras ricas en compuestos ganaron tracción a medida que los fabricantes de aeronaves buscaban mejorar las relaciones de resistencia a peso. Las aerolíneas también apoyaron este cambio adoptando iniciativas de combustible de aviación sostenible, lo que requirió rediseños de componentes de motores y optimización de la combustión. Estos programas impulsados por la sostenibilidad fortalecieron la demanda de ingeniería a largo plazo y abrieron nuevas oportunidades de diseño y prueba.

Tendencia y Oportunidad Clave

Crecimiento de Sistemas de Aeronaves Autónomas e Inteligentes

Los sistemas de vuelo autónomo crearon grandes oportunidades en algoritmos de control, fusión de sensores, arquitecturas redundantes y computación a bordo. Los equipos de ingeniería aeroespacial ampliaron el trabajo en sistemas de detección y evitación, funciones de aterrizaje automatizado y software mejorado de gestión de vuelo. El creciente desarrollo de aeronaves de carga no tripuladas, vehículos de movilidad aérea urbana y drones avanzados generó más demanda de integración de aviónica y electrónica de alta fiabilidad. Los sistemas de cabina y cabina de mando inteligentes también ganaron tracción con mejoras en el monitoreo en tiempo real, conectividad y tecnologías de asistencia al piloto. Estos proyectos abrieron nuevas oportunidades para que las empresas de ingeniería colaboren con OEMs y empresas tecnológicas en plataformas de vuelo de próxima generación.

- Por ejemplo, el vehículo aéreo autónomo EH216-S de EHang ha completado más de 30,000 vuelos de prueba, incluidos aquellos con pasajeros en diversos entornos como tifones y grandes altitudes, una validación masiva de sus sistemas redundantes y autonomía a bordo.

Expansión de la Fabricación Aditiva y Materiales Avanzados

La fabricación aditiva creó nuevas oportunidades para piezas más ligeras y duraderas con ciclos de producción más rápidos. Las empresas aeroespaciales aumentaron el uso de componentes impresos en 3D para soportes, boquillas de combustible, módulos interiores y sistemas térmicos complejos. El trabajo de ingeniería creció en optimización topológica, caracterización de materiales, pruebas estructurales y certificación de componentes impresos. Los compuestos avanzados como los materiales termoplásticos y las resinas de alta temperatura también ampliaron las necesidades de ingeniería para unión, inspección y modelado de estrés. Estas tecnologías mejoraron el rendimiento y redujeron costos, ofreciendo un fuerte potencial de crecimiento para proveedores de ingeniería especializados en soporte de fabricación e innovación estructural.

- Por ejemplo, GE Aviation ha impreso más de 100,000 puntas de boquillas de combustible en su planta de Auburn, donde cada motor LEAP utiliza 18-19 de estas boquillas fabricadas aditivamente; el diseño reemplaza ~20 piezas soldadas con una sola pieza y reduce el peso de la punta en un 25%.

Integración de Ciberseguridad y Sistemas de Aeronaves Conectadas

Las plataformas de aeronaves conectadas aumentaron la demanda de ingeniería centrada en la ciberseguridad. El intercambio de datos en tiempo real entre aeronaves, satélites y estaciones terrestres requirió robustos sistemas de encriptación, detección de intrusiones y arquitectura de software segura. El trabajo de ingeniería se expandió para asegurar redes de aviónica, proteger sistemas críticos de vuelo y cumplir con los estándares de ciberseguridad en evolución para la aeronavegabilidad. El crecimiento en conectividad en vuelo, plataformas de mantenimiento predictivo y aviónica vinculada a la nube creó nuevas oportunidades para servicios de ingeniería especializados. A medida que las aerolíneas y organizaciones de defensa adoptaron más sistemas conectados, la ingeniería de ciberseguridad se convirtió en una oportunidad de alto valor en todo el ecosistema aeroespacial.

Desafío Clave

Disrupciones en la Cadena de Suministro y Recursos de Ingeniería Limitados

Las cadenas de suministro aeroespaciales globales continuaron enfrentando escasez de ingenieros calificados, materiales avanzados y componentes certificados. Los OEMs lucharon por cumplir con los cronogramas de entrega mientras los proveedores de nivel 1 y nivel 2 enfrentaban problemas de personal, retrasos en certificaciones y cuellos de botella en la producción. Los equipos de ingeniería tuvieron que aumentar la coordinación para gestionar rediseños, búsqueda de materiales alternativos y tareas de validación. La escasez de ingenieros especializados en aviónica, propulsión e integración de sistemas creó fuertes presiones de carga de trabajo. Estas limitaciones ralentizaron los cronogramas de los programas, aumentaron el riesgo de desarrollo y obligaron a las empresas a subcontratar más tareas de ingeniería para mantener el progreso en los programas de aeronaves activos.

Complejidad Creciente de la Certificación y Cumplimiento de Seguridad

Las regulaciones de aviación más estrictas aumentaron la carga de trabajo de ingeniería para documentación, simulación, pruebas y ciclos de rediseño. Las autoridades de certificación introdujeron requisitos más exigentes para sistemas digitales, propulsión sostenible y seguridad estructural, lo que extendió los plazos de aprobación. Los equipos de ingeniería dedicaron más tiempo a la trazabilidad, validación de modelos y verificación de software para cumplir con los estándares tanto para aeronaves civiles como de defensa. A medida que las arquitecturas de aeronaves se volvieron más complejas con propulsión híbrido-eléctrica, sistemas autónomos y aviónica de alta integración, cumplir con estas regulaciones se volvió costoso y lento. Este desafío aumentó los gastos de desarrollo y ralentizó el ritmo de innovación para muchas empresas aeroespaciales.

Análisis Regional

Norteamérica

América del Norte lideró el mercado de ingeniería aeroespacial en 2024 con aproximadamente un 37% de participación, respaldada por una fuerte presencia de OEM, alto gasto en defensa e inversión continua en programas de aeronaves de próxima generación. EE. UU. impulsó la mayor parte de la demanda a través de necesidades avanzadas de ingeniería en aviones de combate, sistemas espaciales, plataformas UAV y actualizaciones de flotas comerciales. Las empresas de ingeniería se beneficiaron de la transformación digital a gran escala, el trabajo de integración de sistemas y la I+D enfocada en sostenibilidad en propulsión y materiales. Canadá contribuyó con un crecimiento adicional a través de la ingeniería de aeronaves regionales y el soporte de diseño vinculado a MRO. La amplia innovación, los altos presupuestos de I+D y los sólidos marcos regulatorios mantuvieron a América del Norte por delante de otras regiones.

Europa

Europa mantuvo casi un 29% de participación en 2024, impulsada por una fuerte demanda de ingeniería en aviones comerciales, plataformas de defensa y programas espaciales. Países como Alemania, Francia y el Reino Unido apoyaron un crecimiento constante a través de inversiones en estructuras compuestas, propulsión híbrido-eléctrica y aviónica avanzada. Airbus y los principales proveedores de nivel 1 expandieron las asociaciones de ingeniería para cumplir con los crecientes requisitos de producción. La región también avanzó en proyectos de aviación sostenible, impulsando el trabajo en sistemas de celdas de combustible y arquitecturas ligeras. La amplia base tecnológica de Europa, la fuerte supervisión regulatoria y la cadena de suministro enfocada en la innovación aseguraron una sólida demanda de servicios de ingeniería en fuselajes y sistemas de propulsión.

Asia Pacífico

Asia Pacífico representó aproximadamente un 24% de participación en 2024 y mostró la expansión más rápida a medida que la producción de aviones domésticos, las redes MRO y los programas de modernización de defensa aumentaron las necesidades de ingeniería. China, Japón e India fortalecieron las capacidades aeroespaciales locales a través de nuevas plataformas de jets comerciales, programas de desarrollo de motores y proyectos de integración de aviónica. El aumento del tráfico de pasajeros y la expansión de flotas alentaron a las aerolíneas y OEM a invertir en ingeniería avanzada para estructuras, sistemas de cabina y modelado digital. Los proveedores regionales también aumentaron su papel en las cadenas de valor aeroespaciales globales. La fuerte industrialización y los programas aeroespaciales respaldados por el gobierno impulsaron una demanda sostenida de ingeniería.

América Latina

América Latina capturó alrededor del 6% de participación en 2024, respaldada por un crecimiento constante en la ingeniería de jets regionales, el trabajo de diseño estructural y la modernización de aviónica. Brasil desempeñó el papel principal a través de actividades de ingeniería vinculadas al desarrollo de aeronaves comerciales y de defensa. La creciente demanda de MRO en México y Colombia creó oportunidades adicionales en actualizaciones de sistemas, interiores y pruebas de componentes. El trabajo de ingeniería también se expandió debido a la renovación de flotas de aerolíneas y al creciente interés en plataformas digitales para el mantenimiento predictivo. Aunque de menor escala, la región continuó construyendo capacidad de ingeniería a través de asociaciones con OEM y proveedores de tecnología.

Oriente Medio y África

La región de Oriente Medio y África mantuvo casi un 4% de participación en 2024, impulsada por una fuerte expansión de la aviación, el crecimiento de centros MRO y las necesidades de ingeniería para la modernización de flotas. Los países del Golfo aumentaron la inversión en actualizaciones de aviónica, sistemas de cabina digital y ingeniería avanzada de cabina para apoyar flotas premium. Los programas de adquisición de defensa en los EAU y Arabia Saudita añadieron más trabajo de ingeniería en integración de sistemas y evaluación estructural. África experimentó un crecimiento modesto a través de la expansión de flotas y la creciente demanda de servicios de ingeniería vinculados al mantenimiento. El desarrollo continuo de infraestructura y las asociaciones con OEM globales fortalecieron gradualmente la contribución de ingeniería de la región.

Segmentaciones del Mercado:

Por Tipo de Servicio

- Ingeniería de Sistemas

- Servicios de Diseño y Desarrollo

- Servicios de Certificación

- Servicios de Soporte de Fabricación

- Servicios Postventa

Por Aplicación

- Aeroestructuras

- Motores Aeroespaciales

- Aerosistema

- Aviónica

- Interiores

Por Tipo de Cliente

Por Geografía

- Norteamérica

- Europa

- Alemania

- Francia

- Reino Unido

- Italia

- España

- Resto de Europa

- Asia Pacífico

- China

- Japón

- India

- Corea del Sur

- Sudeste Asiático

- Resto de Asia Pacífico

- América Latina

- Brasil

- Argentina

- Resto de América Latina

- Oriente Medio y África

- Países del CCG

- Sudáfrica

- Resto de Oriente Medio y África

Panorama Competitivo

Capgemini, Teledyne Technologies Incorporated, Bertrandt AG, Honeywell International Inc., L&T Technology Services Limited, EWI, Altair Engineering Inc., LISI GROUP, ITK Engineering GmbH, y Alten Group dieron forma al panorama competitivo a través de amplios portafolios de ingeniería y una fuerte capacidad tecnológica. Estas empresas se centraron en la integración de sistemas, la ingeniería digital, el desarrollo basado en modelos y soluciones de materiales avanzados para apoyar programas aeroespaciales complejos. Muchas fortalecieron asociaciones con OEMs y proveedores de nivel 1 para abordar la creciente demanda de estructuras ligeras, sistemas autónomos y propulsión sostenible. La expansión de centros de ingeniería globales, la inversión en herramientas de simulación y el énfasis en el soporte de certificación ayudaron a las empresas a mejorar su competitividad. Las compañías también buscaron innovaciones en gemelos digitales, automatización de pruebas, ingeniería de compuestos y software de aviónica para cumplir con los requisitos regulatorios y de rendimiento en evolución.

Shape Your Report to Specific Countries or Regions & Enjoy 30% Off!

Análisis de Jugadores Clave

Desarrollos Recientes

- En noviembre de 2025, LISI Group confirmó la venta de su división médica (LISI MEDICAL) a SK Capital. Como parte del acuerdo, LISI retiene una participación minoritaria (~9.988 %) en la nueva entidad (renombrada Precera Medical).

- En mayo de 2025, Capgemini, en asociación con Dassault Systèmes, promovió un impulso para incorporar la Ingeniería de Sistemas Basada en Modelos (MBSE) a lo largo del ciclo de vida del producto aeroespacial, desde el diseño hasta la fabricación, como una forma de aumentar la eficiencia y la innovación en la producción.

- En febrero de 2025, Capgemini exhibió soluciones de defensa y aeroespaciales de próxima generación en Aero India 2025, mostrando servicios en torno a la continuidad digital, IA/Nube, gemelo digital, tecnología inmersiva, IoT/AR/VR.

Cobertura del Informe

El informe de investigación ofrece un análisis en profundidad basado en Tipo de Servicio, Aplicación, Tipo de Cliente y Geografía. Detalla a los principales actores del mercado, proporcionando una visión general de su negocio, ofertas de productos, inversiones, fuentes de ingresos y aplicaciones clave. Además, el informe incluye perspectivas sobre el entorno competitivo, análisis FODA, tendencias actuales del mercado, así como los principales impulsores y restricciones. Asimismo, discute varios factores que han impulsado la expansión del mercado en los últimos años. El informe también explora la dinámica del mercado, los escenarios regulatorios y los avances tecnológicos que están dando forma a la industria. Evalúa el impacto de factores externos y cambios económicos globales en el crecimiento del mercado. Por último, proporciona recomendaciones estratégicas para nuevos participantes y empresas establecidas para navegar por las complejidades del mercado.

Perspectivas Futuras

- La demanda de ingeniería aeroespacial aumentará a medida que las tasas de producción de aeronaves continúen escalando a nivel mundial.

- La adopción de la ingeniería digital se expandirá, con sistemas basados en modelos convirtiéndose en el enfoque central de desarrollo.

- Los programas de propulsión híbrido-eléctrica, de hidrógeno y de próxima generación crearán nuevas oportunidades de ingeniería.

- Los sistemas de vuelo autónomo impulsarán inversiones más profundas en aviónica, fusión de sensores y validación de software.

- Las estructuras compuestas y los materiales avanzados ganarán un papel más importante en el trabajo de ingeniería estructural.

- La subcontratación de ingeniería aumentará a medida que los OEM dependan más de socios globales para cumplir con los objetivos de entrega.

- La fabricación aditiva remodelará el diseño de piezas, las pruebas y los ciclos de certificación en los principales programas de aeronaves.

- Las necesidades de ingeniería de ciberseguridad crecerán a medida que los sistemas de aeronaves conectadas se conviertan en estándar.

- Los programas de modernización de defensa impulsarán la demanda de integración de sistemas de alta fiabilidad y simulación.

- Asia Pacífico emergerá como la región de más rápido crecimiento, respaldada por un fuerte desarrollo aeroespacial doméstico.