Panoramica del Mercato

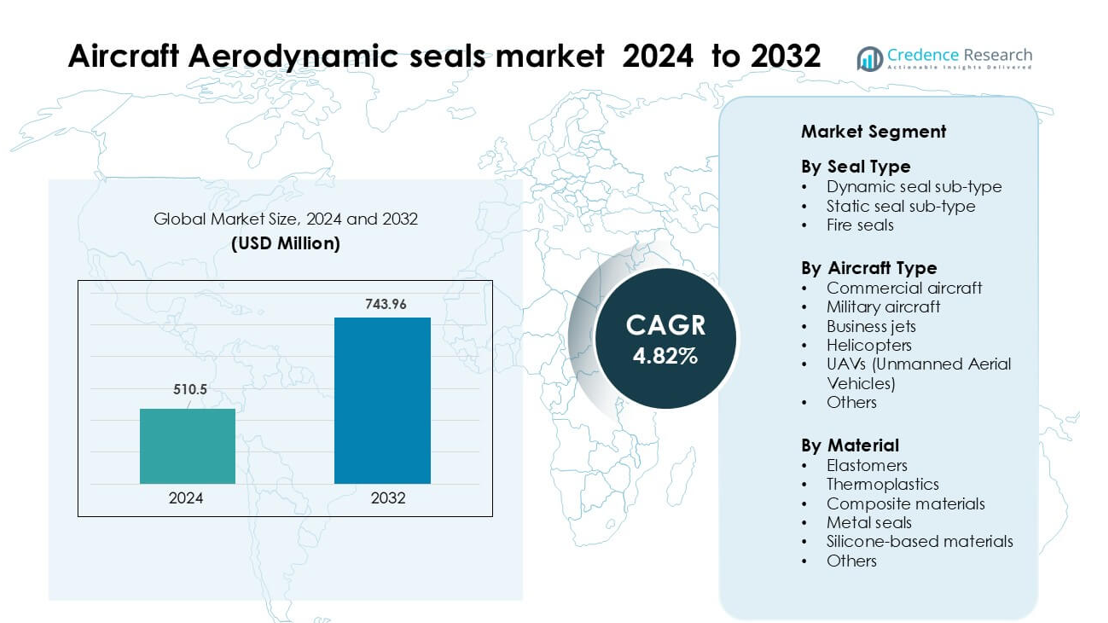

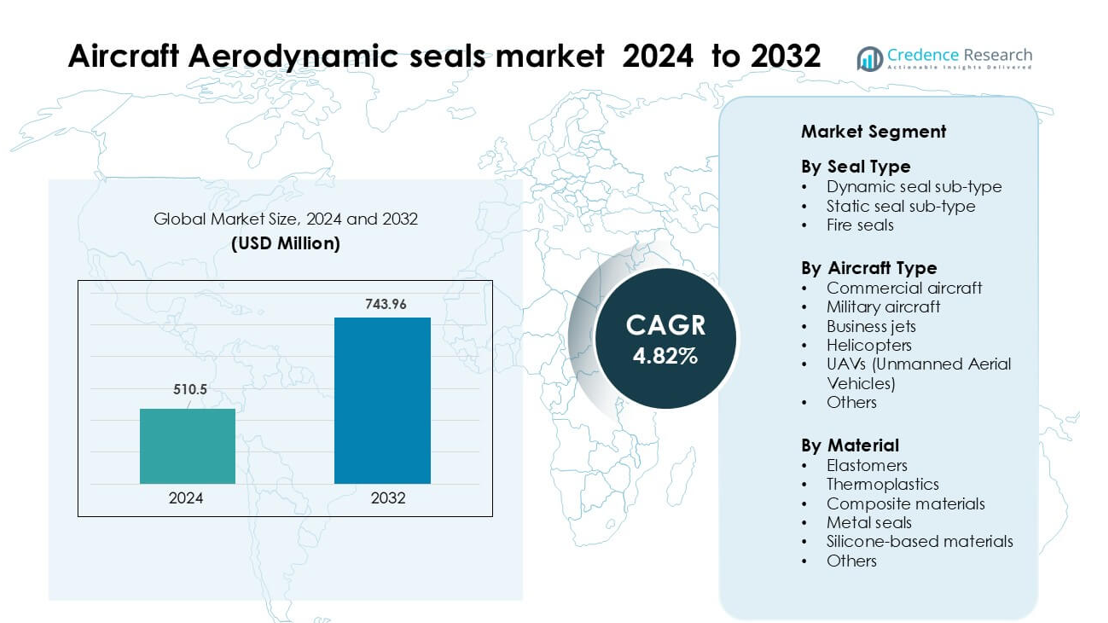

Il mercato delle guarnizioni aerodinamiche per aeromobili è stato valutato a 510,5 milioni di USD nel 2024 e si prevede che raggiungerà 743,96 milioni di USD entro il 2032, crescendo a un CAGR del 4,82% durante il periodo di previsione.

| ATTRIBUTO DEL RAPPORTO |

DETTAGLI |

| Periodo Storico |

2020-2023 |

| Anno Base |

2024 |

| Periodo di Previsione |

2025-2032 |

| Dimensione del Mercato delle Guarnizioni Aerodinamiche per Aeromobili 2024 |

510,5 milioni di USD |

| Mercato delle Guarnizioni Aerodinamiche per Aeromobili, CAGR |

4,82% |

| Dimensione del Mercato delle Guarnizioni Aerodinamiche per Aeromobili 2032 |

743,96 milioni di USD |

I principali attori nel mercato delle guarnizioni aerodinamiche per aeromobili includono Eaton Corporation plc, Freudenberg FST GmbH, Meggitt PLC, AB SKF, Parker Hannifin Corporation, Trelleborg AB, Precision Castparts Corp., Hutchinson SA, Transdigm Group, Inc., e Compagnie de Saint-Gobain S.A. Queste aziende competono attraverso l’innovazione dei materiali, l’esperienza nella certificazione e partnership di fornitura OEM a lungo termine. Il Nord America è rimasta la regione leader nel 2024 con una quota del 37%, trainata da una forte produzione di aeromobili, reti MRO estese e programmi di difesa su larga scala. L’ecosistema aerospaziale maturo della regione e l’elevata adozione di materiali di tenuta avanzati continuano a rafforzare la sua posizione dominante sia nella domanda OEM che aftermarket.

Approfondimenti di Mercato

- Il mercato delle guarnizioni aerodinamiche per aeromobili è stato valutato a 5 milioni di USD nel 2024 e si prevede che raggiungerà 743,96 milioni di USD entro il 2032, crescendo a un CAGR del 4,82%.

- La crescita del mercato è guidata dall’aumento della produzione globale di aeromobili, dall’espansione delle flotte commerciali e dalla maggiore domanda di guarnizioni avanzate a base di elastomeri e compositi utilizzate nei motori, nelle ali e nei sistemi di carrello di atterraggio.

- I principali trend includono l’adozione di materiali di tenuta leggeri, l’uso crescente di guarnizioni nei droni (UAV) e l’aumento degli investimenti nella produzione digitale per componenti di tenuta progettati con precisione.

- La concorrenza rimane forte poiché Eaton Corporation plc, Freudenberg FST GmbH, Meggitt PLC, AB SKF, Parker Hannifin Corporation, Trelleborg AB e altri si concentrano sulle capacità di certificazione e sui contratti OEM a lungo termine mentre i fornitori più piccoli affrontano pressioni dovute agli elevati costi di conformità.

- Il Nord America ha guidato il mercato nel 2024 con una quota del 37%, mentre le guarnizioni dinamiche hanno dominato per tipo di guarnizione con una quota del 46%; gli elastomeri sono rimasti la principale categoria di materiali con una quota del 58%.

Access crucial information at unmatched prices!

Request your sample report today & start making informed decisions powered by Credence Research Inc.!

Download Sample

Analisi della Segmentazione del Mercato:

Per Tipo di Guarnizione

Le guarnizioni dinamiche hanno guidato il mercato delle guarnizioni aerodinamiche per aeromobili nel 2024 con una quota di circa il 46%. I produttori di aviazione hanno preferito le guarnizioni dinamiche perché supportano il movimento costante negli attuatori, nelle superfici di controllo e nei sistemi di carrello di atterraggio. Il segmento è cresciuto poiché le piattaforme aeronautiche di nuova generazione hanno adottato sistemi idraulici ed elettromeccanici avanzati che richiedono guarnizioni durevoli. L’aumento delle attività di MRO nelle flotte commerciali ha anche spinto la domanda di sostituzioni. Le guarnizioni antincendio hanno mantenuto un uso costante nei motori e nelle gondole, ma le guarnizioni dinamiche sono rimaste dominanti grazie a volumi di installazione più elevati e a un forte allineamento con i moderni design dei sistemi aeronautici.

- Ad esempio, il Turcon® VL Seal® di Trelleborg Sealing Solutions utilizzato negli attuatori fly-by-wire ed elettro-idrostatici è valutato per una durata di servizio di oltre 100.000 ore di volo nei grandi aeromobili.

Per Tipo di Aeromobile

Gli aeromobili commerciali hanno dominato il mercato nel 2024 con una quota di circa il 52%. L’espansione della flotta da parte delle principali compagnie aeree e i forti tassi di produzione per i modelli a corridoio singolo, come le famiglie A320neo e 737 MAX, hanno aumentato il consumo di guarnizioni. Le guarnizioni aerodinamiche sono rimaste essenziali per la pressurizzazione della cabina, le strutture alari, i motori e il carrello di atterraggio. Gli aeromobili militari hanno mostrato una domanda costante dai programmi di modernizzazione, mentre gli UAV hanno suscitato interesse per le missioni di sorveglianza e logistica. I jet aziendali e gli elicotteri hanno contribuito con quote minori, ma gli aeromobili commerciali sono rimasti in testa grazie alle grandi dimensioni delle flotte e ai cicli di sostituzione costanti.

- Ad esempio, Airbus ha consegnato 766 aeromobili commerciali nel 2024, inclusi molti jet della famiglia A320, riflettendo la sua intensa produzione a corridoio singolo.

Per Materiale

Gli elastomeri hanno mantenuto la posizione di vertice nel 2024 con una quota di quasi il 58%. Le aziende aerospaziali hanno ampiamente utilizzato le guarnizioni elastomeriche perché offrono forte flessibilità, resistenza alle temperature e compatibilità con i fluidi idraulici. La crescita delle strutture aeronautiche leggere ha incoraggiato l’uso di miscele avanzate di elastomeri che mantengono le prestazioni sotto pressione e vibrazioni. I materiali termoplastici e compositi sono cresciuti in applicazioni di nicchia dove la riduzione del peso è importante, mentre le guarnizioni metalliche hanno supportato le zone ad alta temperatura vicino ai motori. I materiali a base di silicone si sono espansi nei sistemi di controllo ambientale e della cabina, ma gli elastomeri sono rimasti dominanti grazie all’affidabilità comprovata e alla vasta copertura applicativa.

Fattori Chiave di Crescita

Aumento della Produzione Globale di Aeromobili ed Espansione della Flotta

La domanda di guarnizioni aerodinamiche per aeromobili continua a crescere man mano che la produzione di aeromobili commerciali e militari accelera a livello mondiale. I principali OEM aumentano la produzione di aeromobili a corridoio singolo, a doppio corridoio e regionali per soddisfare gli arretrati delle compagnie aeree, che ora si estendono per diversi anni. Ogni aeromobile richiede centinaia di guarnizioni per ali, strutture della fusoliera, motori e carrello di atterraggio, rafforzando la necessità di soluzioni di sigillatura aerodinamica durevoli. Le iniziative di rinnovo della flotta da parte delle compagnie aeree supportano ulteriormente questa domanda, poiché gli operatori sostituiscono i modelli più vecchi con aeromobili a basso consumo di carburante che si affidano a materiali di sigillatura avanzati. La crescita del traffico passeggeri globale e l’espansione delle flotte di vettori a basso costo amplificano i cicli di produzione, aumentando direttamente il consumo di guarnizioni aerodinamiche nei canali di produzione e manutenzione.

- Ad esempio, Airbus ha registrato un arretrato di 8.658 aeromobili alla fine del 2024, sottolineando l’enorme pressione di produzione sugli OEM per consegnare più jet.

Avanzamenti nei Materiali Sigillanti ad Alte Prestazioni

L’innovazione dei materiali gioca un ruolo chiave nella crescita del mercato poiché i produttori aerospaziali adottano elastomeri avanzati, termoplastici e sigillanti a base di compositi per operazioni di volo critiche. Questi materiali aggiornati offrono una migliore resistenza al calore, forza alla fatica e compatibilità chimica, rispondendo ai requisiti di prestazione dei motori di nuova generazione e delle strutture leggere degli aeromobili. I progettisti di aeromobili utilizzano sempre più sigillanti aerodinamici per mantenere l’efficienza strutturale, ridurre la resistenza e migliorare le prestazioni del carburante, aumentando ulteriormente la loro adozione. I sigillanti resistenti alle alte temperature diventano prioritari nelle gondole dei motori e nelle zone ad alta pressione, mentre le miscele di elastomeri flessibili supportano i sistemi di pressurizzazione della cabina. Gli investimenti in R&S in fluorocarbonio, silicone e materiali ibridi continuano a crescere, consentendo sigillanti che durano più a lungo e riducono i costi MRO per gli operatori.

- Ad esempio, Parker Hannifin ha sviluppato un composto di fluorosilicone di nuova generazione LM100-70, che mostra solo il 10% di set di compressione dopo 336 ore a 302°F (circa 150 °C), rispetto a ~53% per il loro fluorosilicone tradizionale.

Crescente Attività MRO e Domanda di Aftermarket

La domanda di aftermarket agisce come un forte motore poiché i sigillanti aerodinamici degli aeromobili richiedono ispezioni di routine e sostituzioni periodiche a causa dell’usura nelle operazioni di volo. L’espansione delle flotte commerciali, specialmente in Asia-Pacifico e Medio Oriente, aumenta i carichi di lavoro MRO e stimola l’approvvigionamento di sigillanti per carrelli di atterraggio, attuatori, superfici di controllo e motori. Le compagnie aeree si affidano ai sigillanti aerodinamici per mantenere l’integrità della pressione, ridurre le perdite e garantire la sicurezza del volo, rafforzando i cicli di sostituzione continua. L’aumento del traffico aereo accelera i tassi di utilizzo, rendendo la manutenzione dei sigillanti più frequente. La crescita delle reti di servizi MRO, delle strutture di riparazione indipendenti e dei centri di riparazione autorizzati dagli OEM aumenta l’accessibilità ai sigillanti di alta qualità e rafforza l’ecosistema dell’aftermarket.

Tendenze Chiave & Opportunità

Spostamento Verso Soluzioni di Sigillatura Leggere ed Efficienti in Termini di Carburante

Una tendenza chiave che sta plasmando il mercato è lo spostamento verso materiali di sigillatura aerodinamici leggeri che supportano i design degli aeromobili efficienti in termini di carburante. Poiché le compagnie aeree spingono per costi operativi più bassi e ridotte emissioni, gli OEM integrano sigillanti realizzati con compositi leggeri, miscele di fluorosilicone e materiali termoplastici. Questi sigillanti aiutano a ridurre il peso complessivo dell’aeromobile mantenendo forza e stabilità termica. La domanda di tecnologie di sigillatura per la riduzione della resistenza cresce anche, inclusi sigillanti che ottimizzano il flusso d’aria attorno alle superfici di controllo e alle giunzioni della fusoliera. I produttori esplorano la produzione additiva e lo stampaggio di precisione per offrire geometrie leggere complesse, creando opportunità per prodotti di sigillatura di nuova generazione su misura per piattaforme aeronautiche elettriche, ibride e a idrogeno.

- Ad esempio, Trelleborg Sealing Solutions utilizza un vero processo fuori autoclave (OOA) per produrre parti composite termoplastiche a fibra continua per alberi di trasmissione del rotore, ottenendo riduzioni di peso mantenendo alta resistenza.

Aumento della Domanda di Guarnizioni in UAV e Piattaforme Militari Avanzate

L’adozione degli UAV aumenta notevolmente in missioni di sorveglianza, logistica, agricoltura e difesa, creando nuove opportunità per i fornitori di guarnizioni aerodinamiche. Gli UAV richiedono guarnizioni leggere e di alta precisione per ali, sistemi di propulsione e protezione ambientale, supportando lunga autonomia e controllo di volo stabile. I programmi di modernizzazione della difesa ampliano ulteriormente la domanda di guarnizioni che resistono a temperature estreme, vibrazioni ed esposizione chimica in jet da combattimento, aeromobili a rotore e sistemi di combattimento senza pilota. L’integrazione di tecnologie stealth e sistemi di attuazione avanzati richiede soluzioni di sigillatura ad alta tolleranza. I fornitori che si concentrano su materiali ad alte prestazioni e guarnizioni progettate su misura per UAV e caccia di nuova generazione beneficiano di una crescita a lungo termine negli investimenti nella difesa aerospaziale.

- Ad esempio, Trelleborg Sealing Solutions produce guarnizioni gonfiabili rinforzate in tessuto (utilizzate nei tettucci degli aerei militari) progettate utilizzando l’analisi agli elementi finiti per resistere ad attuazioni precise sotto carichi di pressione; tale tecnologia potrebbe essere adattata per telai UAV leggeri e flessibili.

Adozione della Produzione Digitale e Manutenzione Predittiva

Le tecnologie digitali creano forti opportunità poiché le aziende aerospaziali adottano strumenti di manutenzione predittiva e processi di produzione intelligente. Gemelli digitali, guarnizioni con sensori integrati e sistemi di ispezione automatizzati aiutano a rilevare il degrado delle guarnizioni in anticipo, riducendo i rischi di guasto e i costi di MRO. I produttori integrano tecnologie di stampaggio avanzato, stampa 3D e sigillatura CNC per aumentare la precisione della produzione e ridurre i tempi di consegna. L’analisi predittiva utilizzata dalle compagnie aeree consente cicli di sostituzione ottimizzati, migliorando l’affidabilità operativa. Queste capacità digitali posizionano l’industria delle guarnizioni per una maggiore produttività, una tracciabilità dei materiali migliorata e una migliore performance del ciclo di vita, creando un vantaggio competitivo per i fornitori che investono nella trasformazione digitale.

Sfide Chiave

Requisiti di Certificazione Rigorosi e Lunghi Cicli di Qualificazione

Il mercato delle guarnizioni aerodinamiche per aeromobili affronta sfide a causa di regolamenti di sicurezza rigorosi e lunghi tempi di approvazione per nuovi materiali e design. Ogni guarnizione installata nelle strutture degli aeromobili deve superare test estensivi di durata, resistenza al fuoco, esposizione chimica e vibrazioni. Questi processi di qualificazione sono costosi e richiedono tempo, spesso impiegando diversi anni prima che una nuova guarnizione entri in produzione. I piccoli fornitori affrontano una maggiore pressione finanziaria a causa dei costi di conformità, limitando la velocità di innovazione. Gli OEM richiedono anche documentazione coerente e tracciabilità, aumentando il carico operativo sui produttori. Questo lungo ambiente di certificazione rallenta l’ingresso sul mercato di nuovi materiali e influisce sui cicli di sviluppo del prodotto.

Prezzi Volatili delle Materie Prime e Vincoli della Catena di Fornitura

Il mercato affronta anche fluttuazioni nei prezzi delle materie prime, in particolare legate a elastomeri, fluoropolimeri e compositi speciali utilizzati nelle guarnizioni aerodinamiche. Le interruzioni della catena di fornitura, le tensioni geopolitiche e la disponibilità limitata di materiali di grado aerospaziale aumentano i costi di approvvigionamento per i produttori. I ritardi nella fornitura di composti di gomma, silicone e polimeri ingegnerizzati influenzano i programmi di produzione per OEM e fornitori MRO. Le aziende aerospaziali affrontano ulteriore pressione per mantenere buffer di inventario, aumentando i costi operativi. Queste incertezze nella fornitura influenzano la stabilità dei prezzi, riducono la redditività e sfidano i produttori più piccoli che dipendono da un flusso costante di materiali per rispettare gli impegni di consegna.

Analisi Regionale

Nord America

Nel 2024, il Nord America ha detenuto la quota maggiore del mercato delle guarnizioni aerodinamiche per aeromobili con circa il 37%. La forte domanda è derivata da alti tassi di produzione di aeromobili commerciali, robusta attività MRO e continui aggiornamenti delle flotte militari. Gli Stati Uniti sono rimasti il principale contributore grazie all’ampia produzione aerospaziale, ai grandi budget per la difesa e al costante approvvigionamento di aeromobili di nuova generazione. La crescita nell’aviazione regionale e d’affari ha anche supportato il consumo di guarnizioni nei canali OEM e aftermarket. L’adozione crescente di elastomeri avanzati e guarnizioni resistenti al fuoco ha ulteriormente rafforzato la leadership della regione. Il Canada ha aggiunto una domanda moderata attraverso programmi di manutenzione delle flotte in corso.

Europa

Nel 2024, l’Europa ha rappresentato circa il 29% della quota del mercato delle guarnizioni aerodinamiche per aeromobili. La regione ha beneficiato di una forte produzione di aeromobili guidata dagli stabilimenti Airbus in Germania, Francia e Regno Unito. Gli OEM europei hanno continuato ad adottare materiali di tenuta leggeri per soddisfare gli obiettivi di efficienza del carburante e riduzione delle emissioni, aumentando la domanda di guarnizioni avanzate in elastomero e composito. I progetti di modernizzazione della difesa in Francia e Regno Unito hanno supportato il consumo di guarnizioni resistenti alle alte temperature e alle vibrazioni. Il mercato aftermarket è rimasto stabile grazie a una grande flotta operativa e una forte presenza MRO in tutta l’Europa occidentale. I fornitori regionali hanno anche ampliato la R&S nelle tecnologie di tenuta di nuova generazione.

Asia Pacifico

Nel 2024, l’Asia Pacifico ha detenuto quasi il 24% della quota del mercato delle guarnizioni aerodinamiche per aeromobili, guidata dalla rapida espansione delle flotte e dall’aumento delle consegne di aeromobili in Cina, India e Sud-est asiatico. L’aumento dei volumi di passeggeri aerei ha aumentato la pressione sulle compagnie aeree per mantenere flotte più grandi, supportando la domanda di guarnizioni sia OEM che aftermarket. La crescente presenza della Cina nella produzione di aeromobili commerciali e nei programmi di aviazione militare ha potenziato l’approvvigionamento locale di materiali di tenuta avanzati. L’India ha contribuito alla crescita attraverso l’espansione delle capacità MRO e gli aggiornamenti degli aeromobili da difesa. L’aumento dell’adozione di UAV per applicazioni commerciali e di sicurezza ha anche migliorato le esigenze di tenuta regionali.

America Latina

Nel 2024, l’America Latina ha catturato circa il 6% della quota del mercato delle guarnizioni aerodinamiche per aeromobili. La regione ha sperimentato una crescita costante grazie alla graduale espansione delle flotte tra i principali vettori e all’aumento delle attività MRO in Brasile e Messico. La presenza di Embraer ha supportato la domanda di produzione localizzata di guarnizioni utilizzate in aeromobili regionali e d’affari. La ripresa economica in diversi paesi ha aiutato gli operatori aerei a riprendere i cicli di approvvigionamento e manutenzione degli aeromobili. La domanda di guarnizioni è aumentata anche all’interno delle piattaforme per elicotteri e difesa utilizzate per missioni di sorveglianza e trasporto. Tuttavia, l’adozione più lenta di materiali avanzati e l’infrastruttura di produzione limitata hanno mantenuto modesta la quota complessiva di mercato della regione.

Medio Oriente & Africa

Il Medio Oriente e l’Africa hanno rappresentato circa il 4% della quota di mercato delle guarnizioni aerodinamiche per aeromobili nel 2024. Il Medio Oriente ha guidato la domanda regionale grazie a forti investimenti nelle flotte commerciali da parte delle compagnie aeree del Golfo e all’espansione degli hub MRO negli Emirati Arabi Uniti e in Arabia Saudita. L’elevato utilizzo di aeromobili wide-body ha aumentato i tassi di sostituzione delle guarnizioni aerodinamiche nei motori, nel carrello di atterraggio e nei sistemi della fusoliera. L’Africa ha contribuito alla crescita incrementale attraverso l’aumento dell’uso di turboelica ed elicotteri per il trasporto, l’estrazione mineraria e le operazioni umanitarie. La limitata capacità di produzione aerospaziale ha mantenuto bassi i volumi complessivi, ma la domanda nel mercato post-vendita è rimasta costante nei principali hub dell’aviazione.

Segmentazioni di Mercato:

Per Tipo di Guarnizione

- Sottotipo di guarnizione dinamica

- Sottotipo di guarnizione statica

- Guarnizioni antincendio

Per Tipo di Aeromobile

- Aeromobili commerciali

- Aeromobili militari

- Jet aziendali

- Elicotteri

- UAV (Veicoli Aerei Senza Pilota)

- Altri

Per Materiale

- Elastomeri

- Termoplastici

- Materiali compositi

- Guarnizioni metalliche

- Materiali a base di silicone

- Altri

Per Geografia

- Nord America

- Stati Uniti

- Canada

- Messico

- Europa

- Germania

- Francia

- Regno Unito

- Italia

- Spagna

- Resto d’Europa

- Asia Pacifico

- Cina

- Giappone

- India

- Corea del Sud

- Sud-est asiatico

- Resto dell’Asia Pacifico

- America Latina

- Brasile

- Argentina

- Resto dell’America Latina

- Medio Oriente & Africa

- Paesi del GCC

- Sud Africa

- Resto del Medio Oriente e Africa

Panoramica Competitiva

La panoramica competitiva del mercato delle guarnizioni aerodinamiche per aeromobili include aziende leader come Eaton Corporation plc, Freudenberg FST GmbH, Meggitt PLC, AB SKF, Parker Hannifin Corporation, Trelleborg AB, Precision Castparts Corp., Hutchinson SA, Transdigm Group, Inc., e Compagnie de Saint-Gobain S.A. Questi produttori si concentrano sullo sviluppo di materiali avanzati, ingegneria di precisione e conformità a rigorosi standard aerospaziali per rafforzare le loro posizioni. Molti attori espandono le capacità attraverso acquisizioni, partnership e accordi di fornitura a lungo termine con i principali OEM. L’investimento in elastomeri leggeri, materiali compositi ad alta temperatura e tecnologie di sigillatura resistenti al fuoco rimane centrale per la differenziazione del prodotto. Le aziende migliorano anche le reti di supporto MRO globali, offrendo consegne più rapide e cicli di vita del prodotto estesi. La produzione digitale, lo stampaggio automatizzato e le tecnologie di test avanzate migliorano l’efficienza produttiva e aiutano a soddisfare i crescenti tassi di costruzione di aeromobili. Con l’intensificarsi della concorrenza, i fornitori enfatizzano l’affidabilità, l’esperienza nella certificazione e soluzioni di sigillatura personalizzate per garantire contratti a lungo termine sia nei canali OEM che nel mercato post-vendita.

Shape Your Report to Specific Countries or Regions & Enjoy 30% Off!

Analisi dei Giocatori Chiave

Sviluppi Recenti

- Ad agosto 2025, AB SKF ha firmato un accordo per cedere la sua operazione aerospaziale di dispositivi elastomerici di precisione a Elgin, USA. La decisione ha supportato la strategia del gruppo di ottimizzare i suoi asset di sigillatura aerospaziale e ridirigere le risorse verso soluzioni avanzate di sigillatura aerodinamica.

- Ad aprile 2025, AB SKF ha completato la cessione della sua operazione di anelli e sigilli a Hanover, USA. La mossa ha aiutato l’azienda a razionalizzare il suo portafoglio di sigillatura e a focalizzarsi su tecnologie di sigillatura aerospaziale di maggior valore utilizzate in applicazioni aerodinamiche.

Copertura del Rapporto

Il rapporto di ricerca offre un’analisi approfondita basata su Tipo di Sigillo, Tipo di Aeromobile, Materiale e Geografia. Dettaglia i principali attori del mercato, fornendo una panoramica delle loro attività, offerte di prodotti, investimenti, flussi di entrate e applicazioni chiave. Inoltre, il rapporto include approfondimenti sull’ambiente competitivo, analisi SWOT, tendenze di mercato attuali, così come i principali driver e vincoli. Inoltre, discute vari fattori che hanno guidato l’espansione del mercato negli ultimi anni. Il rapporto esplora anche le dinamiche di mercato, gli scenari normativi e i progressi tecnologici che stanno plasmando l’industria. Valuta l’impatto di fattori esterni e cambiamenti economici globali sulla crescita del mercato. Infine, fornisce raccomandazioni strategiche per nuovi entranti e aziende consolidate per navigare nelle complessità del mercato.

Prospettive Future

- Il mercato crescerà costantemente con l’aumento della produzione globale di aeromobili nei settori commerciale e della difesa.

- La domanda di materiali di sigillatura leggeri e ad alta temperatura aumenterà con i progetti di aeromobili di nuova generazione.

- Gli OEM adotteranno elastomeri e compositi più avanzati per migliorare la durata e ridurre i cicli di manutenzione.

- L’espansione degli UAV nelle missioni di difesa, carico e sorveglianza creerà nuove opportunità di sigillatura.

- La domanda di MRO aumenterà man mano che le compagnie aeree opereranno flotte più grandi con tassi di utilizzo più elevati.

- La produzione digitale e l’automazione miglioreranno la precisione delle sigillature e ridurranno i tempi di consegna della produzione.

- I fornitori investiranno di più in materiali di sigillatura resistenti al fuoco e chimicamente stabili per applicazioni nei motori.

- La pressione normativa per aeromobili più sicuri e più efficienti in termini di consumo di carburante aumenterà la necessità di sigillature ad alte prestazioni.

- Le partnership di fornitura a lungo termine tra OEM e principali produttori di sigillature si rafforzeranno.

- L’Asia Pacifico emergerà come una regione in più rapida crescita grazie all’aumento delle consegne di aeromobili e all’espansione delle infrastrutture MRO.